Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Амортизационная политика предприятияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

В рамках учетной политики на предприятии вырабатывается определенная амортизационная политика, следуя которой пред-I приятие может регулировать размеры амортизационных отчислений в некоторых пределах. Направление амортизационной политики зависит от конкретного состояния имущественного комплекса и экономики предприятия. Если в качестве первоочередной задачи предприятия принимается снижение себесто имости продукции, то применяют те рычаги управления, которые обеспечивают умеренные амортизационные отчисления. Если на первый план выдвигается задача скорейшей окупаемости капитальных вложений в основные фонды, то стремятся к сокращению периода начисления амортизации и применению повышенных норм амортизационных отчислений. Кроме того, необходимо учитывать влияние процесса амортизации на налоговую нагрузку: изменение амортизационных отчислений отражается в первую очередь на платежах по налогу на прибыль и налогу на имущество. Амортизационные отчисления представляют собой инвестиционный ресурс, назначение которого заключается в обновлении основных средств. Однако на практике не все амортизационные отчисления используются по своему назначению. Так, удельный вес амортизации, используемой на приобретение основных средств, в общей сумме начисленной за год амортизации колеблется от 80% в черной металлургии до 51% в машиностроении и составляет примерно 76—78% в электроэнергетике и топливной промышленности1.

Начисленная амортизация трансформируется в денежные средства за счет поступления выручки от проданной продукции или выполненных услуг. Однако из-за просроченной дебиторской задолженности эти ресурсы могут не поступать на счета предприятия. Кроме того, значительная часть амортизации, даже из поступивших на счета предприятия средств, расходуется на финансирование оборотного капитала и текущие операционные нужды предприятия. Амортизационная политика на предприятии воплощается через принятие управленческих решений по следующим направлениям: • по выбору метода амортизации по отдельным инвентар • выбору решений по переоценке основных средств, а имен

• назначению срока полезного использования для каждого Остановимся на вопросах реализации перечисленных выше направлений амортизационной политики. Значение выбора эффективной амортизационной политики заключается в том, что амортизационные отчисления представляют собой самый выгодный для предприятия, не обремененный налогами источник собственных средств для обновления и развития имущественных комплексов. Амортизационная политика предприятия обязательно должна учитывать фактор инфляции, т.е. непрерывного роста цен на приобретаемые объекты имущества взамен изношенных объектов. Одним из способов ослабить обесценение начисленной амортизации является регулярная переоценка основных фондов. Рассмотрим этот вопрос подробнее. Согласно ПБУ 6/01 (п. 15) предприятия имеют право не чаще одного раза в год (на начало отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам. Метод прямой оценки текущей (восстановительной) стоимости основных средств является наиболее точным. При этом стоимость объектов основных средств определяется путем прямого пересчета указанной стоимости по документально подтвержден- иым рыночным ценам, сложившимся по состоянию на начало года, на объекты, аналогичные оцениваемым. В ПБУ 6/01 не предусматривается подтверждение рыночной цены переоцениваемых объектов персоналом самого предприятия. Действующими нормативными документами по бухгалтерскому учету не предусмотрено проведение специальной инвентаризации для целей переоценки основных средств. Поэтому для проведения переоценки методом прямой оценки текущей (восстановительной) стоимости предприятия приглашают независимых профессиональных оценщиков. Составляемый оценщиками отчет об оценке служит документом, подтверждающим рыночную стоимость оцениваемого имущества. При принятии решения о переоценке по таким основным средствам следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей рыночной стоимости.

Сумма «дооценки» основных средств в результате переоценки зачисляется в добавочный капитал предприятия. Сумма дооценки объекта основных средств, равная сумме его уценки, проведенной в предыдущие отчетные периоды и отнесенной на счет прибылей и убытков в качестве операционных расходов, относится на счет прибылей и убытков отчетного периода в качестве дохода. Сумма «уценки» объекта основных средств в результате переоценки относится на счет прибылей и убытков в качестве расходов. Сумма уценки объекта основных средств относится в уменьшение добавочного капитала предприятия, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды. Превышение суммы уценки объекта над суммой его дооценки, зачисленной в добавочный капитал предприятия в результате переоценки, проведенной в предыдущие отчетные периоды, относится на счет прибылей и убытков в качестве операционного расхода. При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала предприятия в нераспределенную прибыль предприятия. Одновременно с переоценкой текущей (восстановительной) стоимости объекта производится и переоценка суммы накопленной амортизации на начало отчетного года с помощью ко-

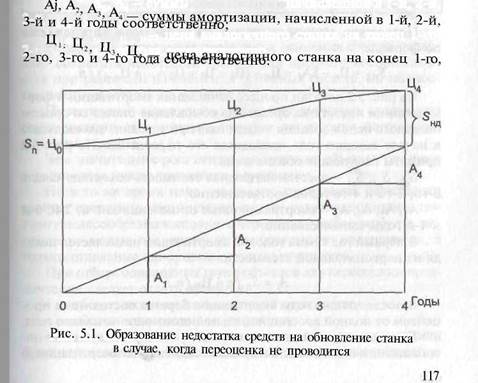

эффициента прямого пересчета и соответственно остаточной стоимости. Результаты переоценки отстают от темпов обесценения имущества под влиянием инфляции и тем в большей степени, чем нерегулярнее проводятся переоценки. Рассмотрим этот вопрос подробнее. Условие простого обновления основных средств заключается в том, чтобы сумма начисленной за срок полезного использования амортизации была достаточной, чтобы на нее приобрести новый объект взамен изношенного. Предположим, начисление амортизации ведется линейным методом, т.е. равномерно во времени. При этом амортизационные отчисления берутся постоянным процентом от полной (без учета износа) балансовой стоимости, поэтому суммы амортизации по месяцам и годам на протяжении срока полезного использования постоянны. Рассмотрим два случая: 1) переоценка основных средств не производится; 2) переоценка основных средств производится регулярно, в начале каждого года. Таким образом, чем выше рост цен на аналогичные объекты, тем больше недостаток для финансирования обновления основных средств за счет амортизации. На рис. 5.1 показан процесс начисления амортизации по годам и образования недостатка средств на обновление станка со сроком полезного использования четыре года. На протяжении еэтого срока станок ни разу не подвергался переоценке. На рис. 5.1 приняты следующие обозначения:

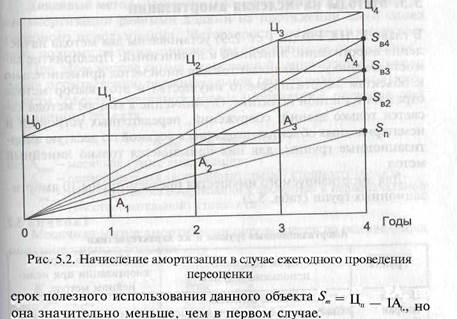

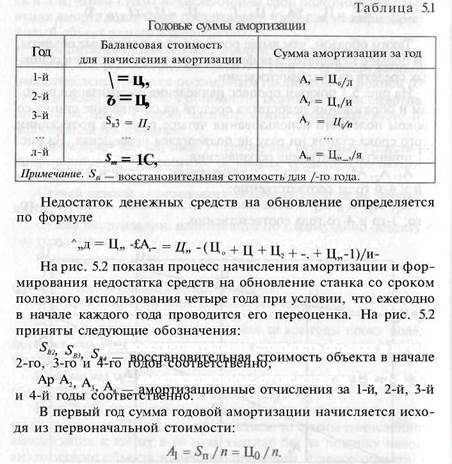

Случай второй — в начале каждого года проводится переоценка с учетом динамики цен на новые аналоги. В результате каждой переоценки определяют полную восстановительную стоимость, которая примерно равна цене аналога по состоянию на соответствующий момент времени. Рассчитываемые суммы амортизационных отчислений за каждый год приведены в табл. 5.1. В последующие годы амортизация берется постоянным процентом от полной восстановительной стоимости на начало года. В данном случае также имеет место разница между ценой нового аналогичного объекта и суммой накопленной амортизации за

Регулярное проведение переоценки основных средств позволяет сократить недостаток средств для простого воспроизводства при росте цен на элементы основных средств, но полностью этот недостаток не устраняет. Проведенный выше анализ позволяет высказать следующие рекомендации относительно порядка проведения переоценки основных средств. Чем значительнее рост цен на аналогичные объекты, тем чаще и регулярнее нужно выполнять переоценку. Но в то же время надо учесть, что проведение переоценки требует средств (в частности на оплату услуг оценщиков), поэтому целесообразно выполнять переоценку выборочно, т.е. переоценке можно подвергать не все имущество предприятия, а только отдельные однородные группы имущества. При отборе однородных групп объектов для переоценки предпочтение следует отдать объектам: • наиболее весомым по балансовой стоимости; • наиболее подверженным инфляции; • наименее изношенным, для которых результаты переоценки

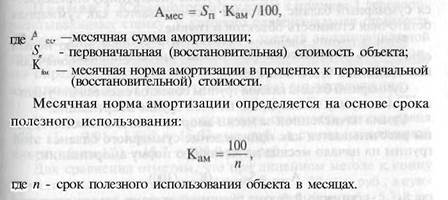

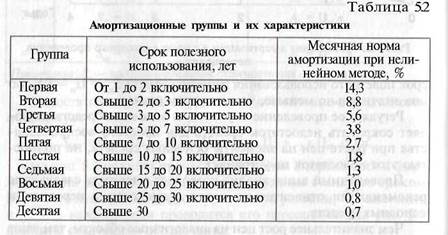

5.3. Методы начисления амортизации В главе 25 НК РФ (п. 1 ст. 259) установлены два метода начисления амортизации: линейный и нелинейный. Предприятие самостоятельно устанавливает тот или иной метод применительно к объектам амортизируемого имущества и этот выбор метода отражает в учетной политике. Ограничение в выборе метода касается только зданий, сооружений, передаточных устройств и нематериальных объектов, входящих с восьмой по десятую амортизационные группы, для них применяется только линейный метод. Для амортизируемого имущества предусмотрены 10 амортизационных групп (табл. 5.2). При применении линейного метода амортизация начисляется по каждому объекту амортизируемого имущества, а при применении нелинейного метода — по каждой группе (подгруппе) объектов, относящихся к определенной амортизационной группе. Изменение метода начисления амортизации допускается с начала очередного налогового периода. При этом предприятие вправе перейти с нелинейного метода на линейный метод не чаще одного раза в пять лет. Сумма амортизации определяется ежемесячно. Начисление амортизации ведется с 1-го числа месяца, следующего после месяца ввода объекта в эксплуатацию, в течение срока до полного погашения стоимости. Линейный метод. Данный метод характеризуется начислением амортизации равными долями на протяжении всего срока полезного использования. Метод прост, нагляден и нетрудоемок, поэтому получил широкое распространение на практике.

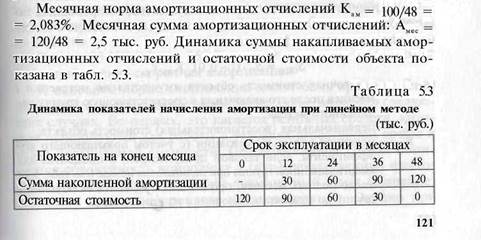

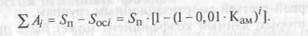

При этом методе сумма начисленной амортизации за месяц равна произведению первоначальной (восстановительной) стоимости объекта и месячной нормы амортизации, определенной для данного объекта: Пример 1. Первоначальная стоимость круглопильного деревообрабатывающего станка — 120 тыс. руб. Код ОКОФ для данного станка — 142922621. По коду ОКОФ находим амортизационную группу для данного станка — группа третья, срок по лезного использования у этой группы от 3 до 5 лет (выбран равным 4 годам, т.е. 48 месяцам).

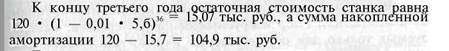

Из табл. 5.3 видно, что при линейном методе начисления амортизации наблюдается равномерное нарастание суммы накопленной амортизации и соответственно равномерное убывание остаточной стоимости объекта. Нелинейный метод. Объекты, переводимые на данный метод, объединяются в группы (подгруппы) по принадлежности к определенным амортизационным группам. На 1-е число налогового периода, с начала которого установлено применение нелинейного метода, для каждой группы (подгруппы) определяется суммарный баланс, который рассчитывается как суммарная остаточная стоимость объектов в группе. Если в группу вводится сдаваемый в эксплуатацию новый объект, то в суммарный баланс группы включается первоначальная стоимость этого объекта. Суммарный баланс каждой группы объектов ежемесячно уменьшается на сумму начисленной по этой группе амортизации. Сумма начисленной за месяц амортизации для каждой группы рассчитывается как произведение суммарного баланса этой группы на начало месяца на месячную норму амортизации: При переходе с нелинейного метода на линейный метод остаточная стоимость объекта берется на 1-е число налогового периода, с начала которого предусмотрено применение линейного метода. Пример 2. К рассмотренному выше в примере 1 деревообрабатывающему станку, у которого первоначальная стоимость I 120 тыс. руб. и который относится к третьей амортизационной группе, применим нелинейный метод амортизации. Необходимо определить остаточную стоимость станка и накопленную I амортизацию после трех лет (36 месяцев) его эксплуатации. Месячная норма амортизации для третьей группы — 5,6%. Для сравнения отметим, что при линейном методе к концу I третьего года остаточная стоимость станка — 30 тыс. руб., а сумма накопленной амортизации — 90 тыс. руб. (см. табл. 5.3). Таким образом, при нелинейном методе имеет место ускоренное начисление амортизации, особенно в начале жизни объекта. Так, в нашем примере за три года эксплуатации при нелинейном методе погашается 87,4% первоначальной стоимости, в то время как при линейном методе — 75%. Применение нелинейного метода, обладающего ускоряющим эффектом, выгодно предприятиям также с точки зрения сокра щения платежей по налогу на прибыль и особенно по налогу на имущество. В главе 25 НК РФ (ст. 259.3) оговорены случаи, когда может быть применена ускоренная амортизация.

К основной норме амортизации может быть применен специальный повышающий коэффициент, но не выше 2, в следующих случаях. Во-первых, это касается основных средств, которые используются для работы в условиях агрессивной среды и (или) повышенной сменности. Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. Однако при применении нелинейного метода указанный специальный коэффициент не применяется к основным средствам, относящимся к первой-третьей амортизационным группам. Во-вторых, данный коэффициент может быть применен в отношении собственных амортизируемых основных средств сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты), а также организаций, имеющих статус резидента промышленно-производственной особой экономической зоны или туристско-рекреационной особой экономической зоны. Предприятия вправе применять к основной норме амортизации специальный коэффициент, но не свыше 3, в следующих случаях: 1) в отношении амортизируемых основных средств, которые являются предметом договора лизинга, но в то же время не относящихся к первой-третьей амортизационным группам; 2) в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности. Предприятие, приобретающее объекты основных средств, бывшие в употреблении (в том числе в виде вклада в уставный капитал или в порядке правопреемства при реорганизации), в случае если по такому имуществу принято решение о применении линейного метода начисления амортизации, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником. Если срок фактического использования данного основного средства у предыдущих собственников окажется равным сроку полезного использования, определенному по указанным выше правилам, или превышающим этот срок, то предприятие вправе самостоятельно определить остающийся срок полезного использования с учетом требований техники безопасности и других факторов. 5.4. Выбор сроков полезного использования для объектов основных фондов I Согласно ст. 258 НК РФ сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности предприятия-налогоплатилыцика. По существу срок полезного использования есть период начисления амортизации (срок амортизации), и он задает месячную (соответственно годовую) норму амортизации. Для большинства объектов имущества срок полезного использования измеряется календарным временем. Срок полезного использования определяется предприятием I самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с отнесением объекта в определенную амортизационную группу на основании классификационного кода ОКОФ. В соответствии с главой 25 НК РФ (п. 3 ст. 258) амортизируемое имущество объединяется в 10 амортизационных групп, для I которых установлены интервалы значений для срока полезного использования (см. табл. 5.2). Срок полезного использования объекта нематериальных ак тивов устанавливается по сроку действия патента, свидетельства и других ограничительных условий. Если срок полезного использования невозможно определить, то его берут равным 10 лет. Состав амортизационных групп утвержден постановлением Правительства РФ от 01.01.02 № 1. Для тех видов основных средств, которые не указаны в амор тизационных группах, срок полезного использования устанав ливается предприятием в соответствии с техническими условиями и рекомендациями изготовителей. С учетом амортизационной группы устанавливается срок полезного использования не только для новых объектов, но и также для приобретенных подержанных объектов. При этом в документации на приобретенный подержанный объект должно быть указано время изготовления объекта, что позволяет определить хронологический возраст и оставшийся срок его полезного использования, на протяжении которого будет далее начисляться амортизация.

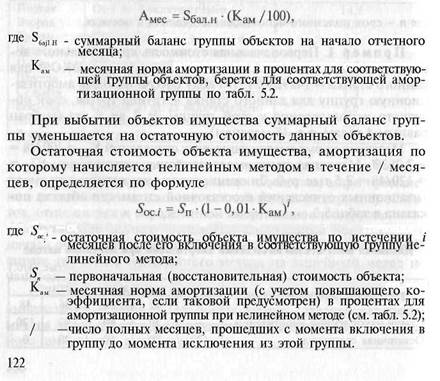

Срок полезного использования определяется предприятием для каждого объекта амортизируемого имущества на дату ввода его в эксплуатацию в пределах интервала, задаваемого амортизационной группой, с учетом интенсивности эксплуатации и соответственно износа. На протяжении эксплуатации объекта срок его полезного использования может быть увеличен только после реконструкции или модернизации в пределах интервала для амортизационной группы, к которой ранее был отнесен данный объект. Для технологического оборудования срок полезного использования зависит от таких трех факторов, как сменность работы, нестабильность силовых нагрузок, агрессивность окружающей среды и перерабатываемых материалов. Расчет можно выполнить с помощью балльной системы. Для этого каждому фактору присваивается три уровня: высокий (3 балла), средний (2 балла), низкий (1 балл). Затем для каждого объекта подсчитывают сумму набранных им баллов. Минимальная сумма баллов равна 3 и она соответствует верхней границе диапазона для срока полезного использования. Максимальная сумма баллов равна 9 и она соответствует нижней границе диапазона для срока полезного использования. Срок полезного использования в годах определяется по формуле Использование данного метода балльной оценки условий интенсивности эксплуатации позволяет обоснованно назначать конкретное значение срока полезного использования в границах заданного диапазона. 126 Срок полезного использования, или амортизационный период, является одним из главных элементов амортизационного меха низма, от которого зависит собственное финансирование обновления основных фондов. В течение срока полезного использования происходит «погашение» стоимости, или возврат вложенного и основные фонды капитала. Срок полезного использования в определенной степени зависит от срока «активной жизни» объекта основных фондов, т.е. от срока службы. Под сроком службы понимается календарная продолжительность эксплуатации объекта до наступления предельного состояния, когда дальнейшая эксплуатация либо невозможнa (из-за полной потери работоспособности или по соображениям безопасности и по другим причинам), либо экономически неце лесообразна. Если отсутствуют внешние форс-мажорные обстоятельства (например, авария, стихийное бедствие, разбойное нападение, законодательный запрет на эксплуатацию и др.), то срок службы определяется в основном износом и зависит от таких факто-I ров, как 1) долговечность и износостойкость конструкции; I 2) режим работы; 3) напряженность нагрузок и силовых воздействий; 4) агрессивность внешней среды и незащищенность от ее воздействия; 5) регулярность и качество проводимых операций I но техническому обслуживанию и ремонту. У каждого объекта — свой фактический срок службы, т.е. тот хронологический возраст, по достижении которого объект прекращает эксплуатацию, списывается с учета и утилизируется. Срок службы, установленный в нормативных документах для группы или класса однородных объектов, называется нормативным. Нормативный срок службы — среднестатистическая величина из фактических сроков службы, полученная наблюдением зa группой однородных объектов, эксплуатируемых примерно в одинаковых стандартных условиях. Так как машины и оборудование относятся к ремонтируемым объектам имущества, то их нормативный срок службы может устанавливаться при условии, что на его протяжении пройдет один или два капитальных ремонта. Можно встретить

также указания о сроке службы машины до первого капитального ремонта. Фактический срок службы у рассматриваемого объекта может либо совпадать со сроком полезного использования (периодом амортизации), либо его превышать. Удлинение срока службы обычно достигается проведением капитальных ремонтов. Благодаря техническому прогрессу и применению современных технологий и материалов в ремонтном производстве срок службы можно увеличивать многократно с каждым последующим ремонтом. Ограничителем в этом процессе выступают экономические соображения, так как каждый последующий ремонт сильно изношенного объекта обходится все дороже и дороже. В какой-то момент проведение очередного капитального ремонта становится настолько затратным, что оказывается выгодным приобрести аналогичный новый объект и заменить им износившийся объект. Известны также работы, в которых предлагается определять оптимальный нормативный срок службы машины по критерию минимума суммарных эксплуатационных затрат, приходящихся на единицу производимой продукции или наработки. Чем больше фактические сроки службы объектов основных фондов, тем ниже темпы их обновления. Поскольку механизм амортизации служит финансовым источником обновления основных фондов, то фактические сроки службы объектов в определенной степени зависят от параметров начисления амортизации и прежде всего от назначенного срока полезного использования. Рассмотрим связь между механизмом амортизации и сроками службы объектов на примере парка оборудования. Пример. Парк основного оборудования состоит из семи технологических машин. На начальный момент хронологический возраст машин — от одного года до семи лет, по одной машине каждого возраста. Полная балансовая стоимость каждой машины — 100 тыс. руб. Срок полезного использования, или период начисления амортизации, равен 5 годам. Следовательно, годовая норма амортизации равна 0,2 (20%). Плановый (нормативный) срок службы назначен 7 лет, т.е. после 7 лет эксплуатации машина списывается.

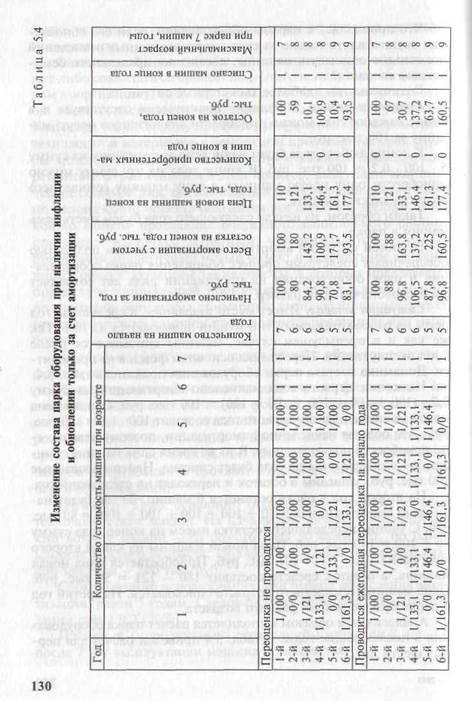

Что произойдет с парком оборудования, если его обновление осуществлять только за счет амортизационных отчислений и ежегодно списывать машины, достигшие предельного семилетнего возраста? Возможны три наиболее характерные ситуации. Ситуация первая. Инфляция практически отсутствует и в конце каждого года можно приобрести аналогичную новую машину за 100 тыс. руб. К концу любого года будет начислено амортизации на сумму 5 • 100 • 0,2 = 100 тыс. руб. В конце года на эту сумму можно приобрести одну новую машину, а одну машину семилетнего возраста можно списать. Таким образом, на начало следующего года будем иметь семь машин в парке. В данной ситуации амортизационный механизм полностью обеспечивает средствами процесс обновления парка оборудования и парк оборудования на протяжении ряда лет сохраняет свой первоначальный размер. Ситуация вторая. Имеет место инфляция, в среднем за год цены на рассматриваемый тип машин повышаются на 10%. Так же как и в предыдущем случае, машины списываются после 7 лет эксплуатации. Переоценка основных фондов не проводится. Динамика состава парка оборудования показана в табл. 5.4. На конец первого года начислено амортизации на сумму 0,2 • (100 + 100 + 100 + 100 + 100) = 100 тыс. руб. Однако цена новой машины к концу первого года составит 100 • 1,1 = 110 тыс. руб., что больше начисленной амортизации, поэтому невозможно приобрести новую машину. В то же время одна машина семилетнего возраста в конце года будет списана. Неиспользованные 100 тыс. руб. записаны в остаток и переходят на следующий год. На второй год в парке останется 6 машин. За год будет начислено амортизации 0,2 • (0 + 100 + 100 + 100 + 100) = 80 тыс. руб. С учетом переходящего остатка имеем на конец года сумму 80 + 100 = 180 тыс. руб. Цена новой машины на конец второго года равна ПО • 1,1 = 121 тыс. руб. Приобретается одна новая машина, а остаток средств составит 180 — 121 = 59 тыс. руб. Одна машина семилетнего возраста списывается. На третий год в парке будет 6 машин разного возраста. Аналогичным образом выполняется расчет парка оборудования в последующие годы. В табл. 5.4 приведен расчет для первых шести лет.

9-2085

Из данных табл. 5.4 можно сделать вывод о том, что при наличии инфляции финансирование обновления парка машин только за счет амортизации становится недостаточным и при ежегодном списании машин, достигших предельного возраста, парк оборудования будет постепенно сокращаться. Так, в нашем примере парк машин полностью исчезнет через 15 лет. Чтобы сохранить размер парка оборудования в количестве I семи машин, возможны следующие решения. Во-первых, можно привлечь средства на обновление парка машин из других источников. Из табл. 5.4 видно, что в первые шесть лет необходимы дополнительные средства на приобретение одной новой машины в конце первого, четвертого и шестого годов. Во-вторых, можно с помощью ремонтов удлинить срок службы машин более семи лет. В нашем примере необходимо довести срок службы до 8 лет во второй, третий и четвертый годы и до 9 лет — в пятый и шестой годы. В последующие годы срок службы машин все время придется наращивать. Так, к пятнадцатому году в парке окажутся машины со сроком службы 13 лет. При таком решении дополнительные средства пойдут на проведение ремонтов. Подобная ситуация весьма характерна для многих российских предприятий, где наблюдается систематическое старение парка оборудования. Ситуация третья. Чтобы ослабить негативное влияние инфляции на механизм амортизации, ежегодно по состоянию на начало года проводится переоценка основных фондов. В нашем примере полная восстановительная стоимость каждой машины на начало года равна цене аналогичной новой машины на конец предшествующего года. Динамика состава парка оборудования в этой ситуации представлена в нижней части табл. 5.4. Рост полной восстановительной стоимости от года к году I способствует росту суммы ежегодно начисляемой амортизации. Как видно из табл. 5.4, тенденция к сокращению размера парка оборудования сохраняется, но темп этого сокращения значительно меньше, чем во второй ситуации. Расчеты показывают, что в этом случае парк исчезнет через 27 лет. Управленческие решения по поддержанию размера парка оборудования принципиально те же, что и при второй ситуации. Сформулируем выводы, которые можно сделать о возможностях амортизационного механизма как источника средств для обновления основных фондов. 1. В условиях инфляции механизм амортизации не обеспечи 2. Во всех случаях реинвестируемые амортизационные от 3. Маневренность использования амортизационных отчис 4. Сохранение производственных мощностей в условиях ин Контрольные вопросы 1. Дайте определение понятию амортизации. Чем отличает 2. Какие объекты основных средств относятся к амортизиру 3. В каких случаях начисление амортизации приостанавли 4. Какие цели может преследовать амортизационная поли 5. Назовите основные направления амортизационной поли 6. Почему проведение регулярной переоценки основных

7. На каких условиях предприятие может провести пере 8. В чем суть линейного метода начисления амортизации? 9. В чем суть нелинейного метода начисления амортизации?

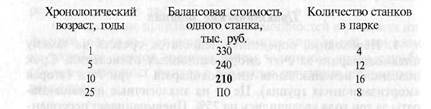

10.Что такое срок полезного использования, когда и как он 11.Как назначается срок полезного использования с помо 12.Что такое срок службы объекта имущества и от каких 13.Что такое нормативный срок службы объекта имущества 14.Что происходит с фактическим сроком службы машин 15.Какие меры нужно принять, чтобы сохранить парк обо Практические задания 1. Необходимо определить недостаток средств на замену 2. Необходимо определить недостаток средств на замену 3. Необходимо рассчитать сумму начисленной амортизации

ным методом. Станок относится к пятой амортизационной группе. Первоначальная стоимость станка — 150 тыс. руб. 4. Необходимо определить срок полезного использования 5. Необходимо определить сумму недостатка (с минусом) или, Применяется линейный метод начисления амортизации. Срок полезного использования для данного оборудования — 20 лет (седьмая амортизационная группа), что соответствует годовой норме амортизации 5%. Цена нового аналогичного станка — 365 тыс. руб. ТЕХНИЧЕСКОЕ СОДЕРЖАНИЕ И ВОССТАНОВЛЕНИЕ ОБЪЕКТОВ ИМУЩЕСТВА ПРЕДПРИЯТИЯ

|

||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 465; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.137.164.200 (0.02 с.) |