Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Возврат на максимум или минимум шипаСодержание книги

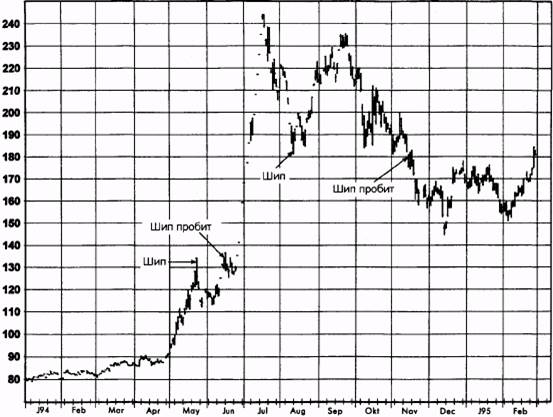

Поиск на нашем сайте В гл. 6 было подробно рассказано о том, что шипы часто случаются в моменты важных разворотов цен. Следовательно, возврат цен к экстремуму предыдущего шипа свидетельствует о том, что сигнал к развороту, вызванный появлением шипа на графике цены, не сработал. Чем экстремальнее шип (чем больше величина, на которую максимум шипа превышает максимумы предыдущих и последующих дней либо минимум шипа падает ниже минимумов предыдущих и последующих дней), тем более значимым является пробой его уровня. Значение подобного несработавшего сигнала повышается и в том случае, если с момента появления шипа прошло по крайней мере несколько недель, а еще лучше месяцев. На рис. 11.16 возвращение котировок на максимум июльского шипа четыре месяца спустя привело к существенному продолжению роста. На рис. 11.17 пробой максимума июльского шипа вверх спустя почти семь месяцев также завершился сильной волной роста цен. На рис. 11.18 представлен пример пробоя минимума шипа, направленного вниз, вслед за которым цены резко упали. Рис. 11.19 содержит примеры пробоев как крупного шипа вверх, так и крупного шипа вниз. В каждом случае рынок демонстрировал впоследствии уверенное продолжение тенденции. На рис. 11.20 пробой июльского шипа вверх чуть более месяца спустя привел к прогнозируемому дальнейшему подъему. Однако заметьте, что пробой октябрьского шипа вниз через несколько месяцев после этого оказался обманчивым — так сказать, ложный сигнал о несработавшем сигнале. В целом, закрытие за пределами противоположного конца шипа можно считать отрицанием того, что шип не сработал. В данном случае рынок закрылся выше дневного максимума нижнего шипа через четыре дня после пробоя шипа. Рисунок 11.16. ПРОБОЙ ШИПА ВВЕРХ: СОЕВОЕ МАСЛО, МАРТ 1994

Рисунок 11.17. ПРОБОЙ ШИПА ВВЕРХ: ХЛОПОК, ИЮЛЬ 1991

Рисунок 11.18. ПРОБОЙ ШИПА ВНИЗ: ХЛОПОК, МАРТ 1992

Рисунок 11.19. ПРОБОЙ ШИПА ВВЕРХ И ШИПА ВНИЗ: КОФЕ, МАРТ 1995

Рисунок 11.20. ОПРОВЕРГНУТЫЙ СИГНАЛ ПРОБОЯ ШИПА: КАКАО, МАРТ 1994

ГЛАВА 11. самое важное правило графического анализа 221 ВОЗВРАТ К ГРАНИЦАМ ШИРОКОДИАПАЗОННОГО ДНЯ Как было показано в гл. 6, широкодиапазонные дни с особенно сильными или слабыми закрытиями, как правило, ведут к продолжению тенденции в том же направлении. Следовательно, если в течение дня с широким диапазоном цены падали («падающий» день), то закрытие одного из последующих дней выше максимума широкодиапазонного дня говорит о том, что сигнал к падению, поданный этим «падающим» днем, оказался ложным. Аналогичным образом, закрытие ниже минимума «растущего» широкодиапазонного дня свидетельствует о ложности полученного сигнала к росту. На рис. 11.21 максимум ярко выраженного «падающего» широкодиапазонного дня, появившегося в конце мая, был пробит вверх примерно две недели спустя, что привело к сильнейшему росту цен. Интересно, что это подтверждение ложного сигнала случилось на следующий день после «растущего» дня с широким диапазоном, явившись, по сути, двойным сигналом потенциального разворота тенденции. На рис. 11.22 максимумы двух «падающих» дней с широким диапазоном, образовавшихся по соседству, в последующем были пробиты вверх. Более того, обратите внимание, что между этими двумя пробоями возник день с широким диапазоном вверх. Такое слияние «бычьих» сигналов оказалось провозвестником значительного роста цен. На рис. 11.23 и 11.24 представлены примеры пробоев «растущих» дней с широким диапазоном. Рис. 11.23 демонстрирует закрытие под минимумом дня с поистине гигантским ценовым диапазоном, образовавшегося за день до разворота тренда, вслед за которым последовало грандиозное падение цен. Заметьте, что закрытию ниже минимума широкодиапазонного дня предшествовал сильный сигнал подтверждения «бычьей» западни. На рис. 11.24 закрытие под нижней границей широкодиапазонного дня, образовавшегося в начале января, само представляло широкодиапазонный день, который оказался ранним сигналом надвигавшегося мощного снижения цен. ПРОБОЙ ФЛАГА ИЛИ ВЫМПЕЛА В НАПРАВЛЕНИИ, ПРОТИВОПОЛОЖНОМ ОЖИДАЕМОМУ Как отмечалось в гл. 6, обычно после модели флага или вымпела происходит движение цен в том же направлении, в каком они двигались до образования модели. Следовательно, если модель флага или вымпела завершается пробоем в направлении, противоположном предшествовавшему движению цен, то это характеризует данную модель как ложный сигнал. Рисунок 11.21. ПРОБОЙ «ПАДАЮЩЕГО» ДНЯ С ШИРОКИМ ДИАПАЗОНОМ: СОЯ, НОЯБРЬ 1993

Рисунок 11.22. ПРОБОЙ ПАДАЮЩИХ ДНЕЙ С ШИРОКИМ ДИАПАЗОНОМ: САХАР, МАРТ 1995

Рисунок 11.23. ПРОБОЙ «РАСТУЩЕГО» ДНЯ С ШИРОКИМ ДИАПАЗОНОМ: МЕДЬ, ДЕКАБРЬ 1992

Рисунок 11.24. ПРОБОЙ «РАСТУЩЕГО» ДНЯ С ШИРОКИМ ДИАПАЗОНОМ: ЕВРОДОЛЛАР, ИЮНЬ 1994

226 ЧАСТЬ 1. анализ графиков На рис. 11.25, как будто предназначенном для иллюстрации положений гл. 6, модели флага и вымпела, возникавшие по ходу понижательной тенденции, обычно завершались движением цен вниз. Единственным исключением, однако, стал флаг, образовавшийся вслед за достижением нового минимума в марте. Этот флаг был пробит наверх. Такое движение цен в направлении, противоположном ожидаемому, предвещало значительную коррекцию. На рис. 11.26 обратите внимание на то, что оба минимума — и апрельский, и октябрьский — были образованы флагами, пробитыми в направлении, противоположном ожидаемому. На рис. 11.27 показана крупная впадина, образованная флагом, который был пробит в направлении, противоположном ожидаемому. Однако в данном случае за самим пробоем последовал откат, и только потом начался резкий рост цен. Вывод: пробой в направлении, противоположном ожидаемому, не обязательно должен сопровождаться немедленным продолжением, чтобы служить достоверным подтверждением наличия ложного сигнала. Какой откат котировок допустим, прежде чем гипотеза о наличии ложного сигнала будет опровергнута? Один из возможных подходов состоит в том, что сигнал считается ложным до тех пор, пока один из последующих торговых дней не закроется за противоположной границей соответствующего флага или вымпела. Откат котировок в приведенном примере остановился совсем рядом с такой точкой. На рис. 11.28 — 11.30 представлены примеры пробоев флагов или вымпелов, сформировавшихся после подъема цен. В каждом случае флаг или вымпел образовался вблизи абсолютного максимума, что обычно является очень «бычьим» признаком. Однако вместо того, чтобы вести к новым высотам, каждая из моделей завершилась резким пробоем цен вниз. Во всех трех примерах ложные сигналы, подтвержденные пробоем в направлении, противоположном ожидаемому, явились исключительно своевременными индикаторами крупных разворотов тенденции. Обратите внимание, что если на рис. 11.28 и 11.29 цены после пробоя немедленно начали падать, то на рис. 11.30 рынок сначала взметнулся обратно к вымпелу и лишь затем стал опускаться. Однако этот всплеск не поднялся выше вымпела; поэтому, как вытекает из вышеупомянутого правила, указания ложного сигнала продолжали считаться действующими. ПРОБОЙ ФЛАГА ИЛИ ВЫМПЕЛА

|

||

|

Последнее изменение этой страницы: 2016-06-06; просмотров: 426; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.119 (0.01 с.) |