Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Понижательный трендовый коридор: какао, сентябрь 1992Содержание книги

Поиск на нашем сайте

50 ЧАСТЬ 1. анализ графиков Линия повышательного тренда соединяет последовательность минимумов (рис. 3.4 и 3.5); линия понижательного тренда соединяет последовательность максимумов (рис. 3.6). Линии тренда могут иногда продолжаться многие годы. Например, на рис. 3.7 (график ближайшего контракта) и 3.8 (непрерывные фьючерсы) показаны длившиеся почти десятилетие понижательные тренды цен на какао. Нередко реакция против ценовой тенденции начинается вблизи линии, параллельной линии тренда. Параллельные линии, ограничивающие ценовой тренд, называются трендовы-ми коридорами (trend channels). На рис. 3.9 и 3.10 показаны долговременные повышательные и понижательные трендовые коридоры. К трендовым линиям и коридорам обычно применимы следующие правила: 1. Понижения цен, приближающиеся к линии повышательного 2. Пробой линии повышательного тренда (особенно если он под- 3. Нижняя линия понижательного и верхняя линия повышатель- Линии тренда и коридоры являются полезными, однако их значение часто преувеличивают. Легко переоценить надежность трендовых линий, когда они наносятся на графики задним числом. При этом нередко упускают из виду, что по мере развития «бычьего» или «медвежьего» рынка линии тренда зачастую нуждаются в корректировке. Таким образом, хотя пробой линии тренда будет иногда служить сигналом раннего предупреждения о развороте тенденции, однако с равным успехом подобное развитие событий может привести всего лишь к простой коррекции линии тренда. Например, рис. 3.11 содержит продолжение графика на рис. 3.4 еще на два месяца. Нижняя линия на рис. 3.11 представляет линию тренда, которую можно было бы провести, опираясь на все имеющиеся данные. Верхняя линия является продолжением трендовой линии на рис. 3.4, построенной по ценовым данным, имевшемся до июня. Июньский пробой этой линии не привел к развороту тенденции, а просто сделал необходимой корректировку трендовой линии. Стоит заметить, что модель более высоких минимумов и Рисунок 3.11. КОРРЕКТИРОВКА ЛИНИИ ПОВЫШАТЕЛЬНОГО ТРЕНДА: СЕРЕБРО, ИЮЛЬ 1993

Рисунок 3.12. КОРРЕКТИРОВКА ЛИНИИ ПОВЫШАТЕЛЬНОГО ТРЕНДА: ЕВРОДОЛЛАР, ИЮНЬ 1991

52 ЧАСТЬ 1. анализ графиков Рисунок 3.13. КОРРЕКТИРОВКА ЛИНИИ ПОНИЖАТЕЛЬНОГО ТРЕНДА: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА ИНДЕКС ФРАНЦУЗСКИХ ОБЛИГАЦИЙ НА БИРЖЕ MATIF

более высоких максимумов осталась ненарушенной даже после июньского пробоя линии тренда. Аналогичным образом, рис. 3.12 идентичен рис. 3.5 с той лишь разницей, что изображаемый период продолжен на пять месяцев. Нижняя линия на рис. 3.12 представляет линию повышательного тренда, которую можно было бы нанести, опираясь на новые данные. Верхняя линия воспроизводит трендовую линию рис. 3.5, построенную на информации, имевшейся до января. Январский пробой этой линии не привел к развороту тенденции, а просто сделал необходимой корректировку трендовой линии. На рис. 3.13 представлен аналогичный пример для понижательной линии тренда. Этот рисунок идентичен рис. 3.6 за исключением того, что изображаемый период продолжен на два месяца. Верхняя линия на рис. 3.13 представляет понижательную линию тренда, которую можно было бы нанести, опираясь на новые данные. Нижняя линия воспроизводит трендовую линию рис. 3.6, построенную на информации, имевшейся до мая. Майский пробой этой линии не привел к развороту тенденции, а просто сделал необходимой корректировку трендовой линии. ГЛАВА 3. тенденций 53 Рисунок 3.14. ДВОЙНАЯ КОРРЕКТИРОВКА ЛИНИИ ПОНИЖАТЕЛЬНОГО ТРЕНДА: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА ИНДЕКС ФРАНЦУЗСКИХ ОБЛИГАЦИЙ НА БИРЖЕ MATIF

Аналогичным образом, рис. 3.14 идентичен рис. 3.6 и 3.13 с той лишь разницей, что изображаемый период продолжен еще на четыре месяца (относительно рис. 3.13). Нижние линии перенесены с рис. 3.6 и 3.13 и представляют собой линии тренда по состоянию до мая и июля соответственно. Пробой этих линий не привел к развороту тенденции, а просто сделал необходимой корректировку трендовой линии. Этот пример показывает, что линию тренда иногда приходится корректировать несколько раз. Приведенные примеры свидетельствуют о том, что пробой трендовой линии является, скорее, правилом, чем исключением. Неоспоримым фактом является то обстоятельство, что линии тренда должны быть пробиты, иногда неоднократно, в ходе их эволюции, что равнозначно словам о том, что линии тренда часто корректируются по мере их продления. Важные выводы из этого наблюдения заключаются в следующем: линии тренда намного лучше работают задним числом, чем в режиме реального времени, и пробои трендовых линий нередко оказываются ложными сигналами. К последнему соображению мы еще вернемся в гл. 11. 54 ЧАСТЬ 1. анализ графиков ЛИНИИ ТД (ТОМАСА ДеМАРКА) В книге «Новая наука технического анализа»* Томас ДеМарк верно замечает, что проведение трендовых линий является весьма произвольным процессом. На одном и том же графике разные люди проведут линии тренда по-разному. Более того, даже один и тот же человек, взяв в руки тот же самый график, но в другое время, вполне может нарисовать трендовую линию иначе. Легко увидеть причину такой неоднозначности. Линия тренда обычно предполагает соединение нескольких относительных максимумов или относительных минимумов. Если имеются только две подобные точки, то линию тренда можно провести точно. Однако если нужно соединить три или более точки, как часто бывает в действительности, точная линия будет возможна только в том редком случае, когда взаимосвязь между ними — строго линейная. В реальности же нанесенная линия тренда будет точно проходить в лучшем случае через один-два относительных максимума (или минимума), при этом минуя другие. «Самая правильная» линия тренда существует только в воображении того, кто смотрит на график. ДеМарк признает, что для того, чтобы линия тренда была определена точно и недвусмысленно, она должна базироваться строго на двух точках. ДеМарк также отмечает, что вопреки обыкновению линии тренда следует проводить справа налево, поскольку «недавняя ценовая активность важнее, чем прошлое движение». Эти концепции лежат в основе его подхода к построению трендовых линий. Следующие определения раскрывают методологию ДеМарка в отношении трендовых линий**: Относительный максимум. Дневной максимум, который выше максимума за N предшествующих и N последующих дней, где N — параметр, значение которого задается. Например, если N = 5, то относительный максимум определяется как максимум, превышающий любой максимум в предыдущие пять дней и последующие пять дней. (Аналогичное определение применимо к любому временному интервалу. Например, на 60-минутном штриховом графике относительным максимумом был бы максимум, который выше, чем максимумы предшествующих и последующих N 60-минутных штрихов.) * Thomas DeMark. The New Science of Technical Analysis. — John Wiley & Sons Inc., New York, 1994. ** Представленные определения и термины отличаются от тех, которые ис- пользовал сам ДеМарк, однако предполагаемый ими метод определения трен-довых линий в точности соответствует его методу. По моему мнению, использованный ниже подход более понятен и лаконичен, чем собственное изложение ДеМарком данной концепции. ГЛАВА 3. тенденции 55 Рисунок 3.15. ЛИНИЯ ПОНИЖАТЕЛЬНОГО ТРЕНДА ТД (N = 3) СОЯ, ИЮЛЬ 1995

Относительный минимум. Дневной минимум, который ниже минимумов за N предшествующих и N последующих дней. Линия понижательного тренда ТД. Текущая линия понижательного тренда определяется как линия, связывающая самый последний относительный максимум и предыдущий относительный максимум, который должен быть выше самого последнего относительного максимума. Последнее условие является важным, поскольку обеспечивает то, что линия тренда, связывающая два относительных максимума, действительно направлена вниз. На рис. 3.15 показана понижательная линия тренда ТД, где для определения относительных максимумов использовалось значение параметра N = 3. Повышательная линия тренда ТД. Текущая повышательная линия тренда определяется как линия, связывающая самый последний относительный минимум и предыдущий относительный минимум, который должен быть ниже самого последнего относительного минимума. На рис. 3.16 показана повышательная линия тренда ТД, где для определения относительных минимумов использовалось значение параметра N = 8. Рисунок 3.16. ЛИНИЯ ПОВЫШАТЕЛЬНОГО ТРЕНДА ТД (N = 8): ШВЕЙЦАРСКИЙ ФРАНК, ДЕКАБРЬ 1994

Рисунок 3.17. ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОВЫШАТЕЛЬНОГО ТРЕНДА ТД (N =10): САХАР, ОКТЯБРЬ 1992

Примечание: Линии 1—5 являются последовательными повышательными трендовыми линиями ТД при использовании N = 10 для определения относительных минимумов (RL). ГЛАВА 3. тенденции 57 Рисунок 3.18. ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОНИЖАТЕЛЬНОГО ТРЕНДА ТД (N = 8): КУКУРУЗА, ДЕКАБРЬ 1992

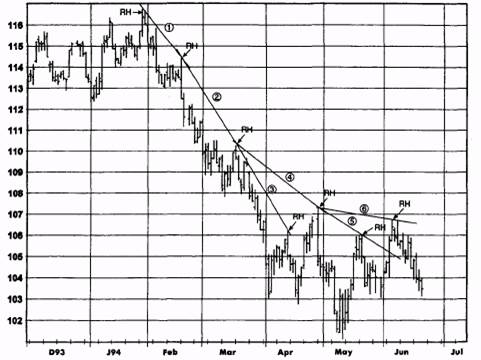

Примечание: Линии 1-3 являются последовательными понижательными трендовыми линиями ТД при использовании N = 8 для определения относительных максимумов (RH). Определение трендовых линий исходя из самых последних относительных максимумов и минимумов позволяет постоянно корректировать линии тренда по мере появления новых относительных максимумов и относительных минимумов. Например, рис. 3.17 демонстрирует последовательность повышательных трендовых линий ТД, которые были построены вслед за появлением новых относительных минимумов (при N = 10) вплоть до получения сигнала о развороте тренда. На этом графике сигнал разворота тренда определяется как три последовательных закрытия ниже действующей повышательной трендовой линии. Аналогичным образом рис. 3.18 иллюстрирует последовательность понижательных трендовых линий ТД, построенных по относительным максимумам (при N = 8) вплоть до получения сигнала о развороте тенденции (также определяемого как три последовательных закрытия за пределами линии тренда). 58 ЧАСТЬ 1. анализ графиков Рисунок 3.19. ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОНИЖАТЕЛЬНОГО ТРЕНДА ТД (N = 2): КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ИЮНЬ 1994

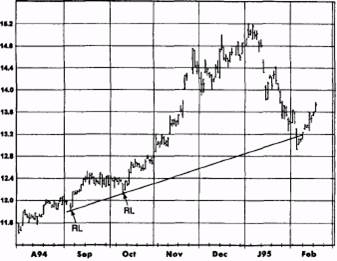

Примечание: Линии 1-12 являются последовательными понижательными трендовыми линиями ТД при использовании N = 2 для определения относительных максимумов (RH). Различные значения N приводят к весьма разным трендовым линиям. Например, на рис. 3.19-3.21 представлены различные понижательные линии тренда ТД, полученные на одном и том же графике при использовании трех разных значений N. Чем ниже значение N, тем чаше корректируется понижательная линия тренда и тем она более чувствительна к пробою. Сравните, например, дюжину трендовых линий, полученных при N = 2, и всего лишь три линии, когда использовалось значение N = 10. Аналогичным образом, на рис. 3.22-3.24 сопоставлены повышательные линии тренда ТД, полученные на одном и том же графике при использовании трех разных значений N. Как можно видеть на рис. 3.22, когда значение N является низким (например, N = 2), линия тренда чувствительна к быстрым изменениям цены и корректируется очень часто. Действительно, за период роста цен (август-декабрь) проведено 16 различных трендовых линий. При N = 5 число повышательных трендовых ГЛАВА 3. тенденции 59 Рисунок 3.20. ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОНИЖАТЕЛЬНОГО ТРЕНДА ТД (N = 5): КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ИЮНЬ 1994

Примечание: Линии 1-6 являются последовательными понижательными трендовыми линиями ТД при использовании N = 5 для определения относительных максимумов (RH). линий сокращается за тот же период до трех, а при N = 10 имеется лишь одна линия тренда. Как показывают эти примеры, выбор значения N оказывает огромное значение на построение линий тренда и принимаемые на их основе торговые решения. Определение трендовых линий, данное ДеМарком в его книге, эквивалентно вышеприведенным определениям при N = 1. Хотя он признает, что линии тренда могут строиться с использованием более высоких значений N — «линии ТД большего масштаба», согласно его терминологии, — сам он говорит о своем предпочтении трендовых линий, построенных на основе базисного определения. Мое личное предпочтение является почти противоположным. Хотя вполне очевидно, что использование N = 1 для построения трендовых линий позволит получить более ранние сигналы о реальных пробоях, критическим противовесом этому является то, что подобный подход порождает очень короткие линии тренда, подающие много ложных сигналов о пробоях. В ка- 60 ЧАСТЬ 1. анализ графиков Рисунок 3.21. ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОНИЖАТЕЛЬНОГО ТРЕНДА ТД (N = 10): КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ИЮНЬ 1994

Примечание: Линии 1—3 являются последовательными понижательными трендовыми линиями ТД при использовании N = 10 для определения относительных максимумов (RH). честве основного принципа, я думаю, стоит руководствоваться следующим: намного важнее избежать плохих сигналов, чем успеть отреагировать на хорошие. Поэтому при построении трендовых линий я предпочитаю использовать более высокие значения N (например, от 3 до 12). Однако не существует «правильного» или «ошибочного» выбора значения N; это сугубо вопрос личных предпочтений. Мы приглашаем читателя поэкспериментировать с построением трендовых линий, используя различные значения N. Каждому трейдеру будет удобно работать с определенными величинами N и неудобно с другими. В целом краткосрочные трейдеры тяготеют к низким значениям N, а долгосрочные — к высоким. Для более точной настройки, которая становится особенно важной, когда линии тренда строятся при значении N = 1, относительные максимумы и относительные минимумы лучше определять на базе истинных максимумов и истинных минимумов, которые определяются следующим образом: ГЛАВА 3. тенденции 61 Рисунок 3.22. ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОВЫШАТЕЛЬНОГО ТРЕНДА ТД (N = 2): САХАР, ИЮЛЬ 1995

Примечание: Линии 1-16 являются последовательными повышательными трендовыми линиями ТД при использовании N = 2 для определения относительных минимумов (RL). Истинный максимум. Максимум или предыдущая цена закрытия — большее из значений. Истинный минимум. Минимум или предыдущая цена закрытия — меньшее из значений. Длябольшинства торговых сессий истинный максимум будет совпадать с дневным максимумом, а истинный минимум — с дневным минимумом. Различия появляются в дни нижних разрывов (когда весь торговый диапазон находится ниже цены закрытия предыдущего дня) и дни верхних разрывов (когда весь торговый диапазон находится выше цены закрытия предыдущего дня). Использование истинных максимумов и истинных минимумов позволяет получить относительные максимумы и минимумы, которые лучше соответствуют нашим интуитивным представлениям о том, что должны отражать эти точки. Например, на рис. 3.25, где использовано значение N = 1, точку А можно было бы определить как относительный минимум, основанный 62 ЧАСТЬ 1. анализ графиков Рисунок 3.23. ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОВЫШАТЕЛЬНОГО ТРЕНДА ТД (N = 5): САХАР, ИЮЛЬ 1995

Примечание: Линии 1-3 являются последовательными повышательными трендовыми линиями ТД при использовании N = 5 для определения относительных минимумов (RL). на номинальном дневном минимуме. Однако эта точка характеризуется как относительный минимум только потому, что в предыдущий день был резкий верхний разрыв, и она вряд ли отвечает нашему интуитивному представлению об относительном минимуме. Аналогичным образом, точку В можно было бы определить как относительный максимум, основанный на номинальном, а не истинном максимуме (поскольку в предыдущий день, когда случился нижний разрыв, был отмечен более высокий истинный максимум). В обоих случаях использование истинных максимумов и минимумов вместо номинальных дневных максимумов и минимумов позволяет получить интуитивно более правильные координаты относительных максимумов и минимумов. ВНУТРЕННИЕ ЛИНИИ ТРЕНДА Стандартные линии тренда обычно проводятся через ценовые экстремумы (т.е. максимумы или минимумы). Однако существует мнение, что экстремальные цены соответствуют кратковременным движениям рынка, Рисунок 3.24. ЕДИНСТВЕННАЯ ЛИНИЯ ПОВЫШАТЕЛЬНОГО ТРЕНДА ТД (N = 10): САХАР, ИЮЛЬ 1995

Примечание: Линия повышательного тренда ТД при использовании N = 10 для определения относительных минимумов (RL). Рисунок 3.25.

|

||||

|

Последнее изменение этой страницы: 2016-06-06; просмотров: 348; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.62.10 (0.009 с.) |