Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сравнительный подход в оценке бизнесаСодержание книги Похожие статьи вашей тематики

Поиск на нашем сайте Теоретические положения 1. В рамках сравнительного подхода используют рыночную и финансовую информацию. 2. Сравнительный подход основан на принципе замещения и на принципе альтернативности инвестиций. 3. Цена предприятия отражает его производственные возможности и перспективы, поэтому:

На основе анализа практических сделок выводят зависимость между ценой продажи и производственно-финансовыми показателями. МОК не рекомендуется использовать. МС и МКС – похожи. МС – контрольный пакет МКА – неконтрольный пакет

М аналога – мультипликатор аналога

Сущность сравнительного подхода 1. Выбирается предприятие-аналог 2. По аналогу рассчитывают мультипликатор 3. Стоимость объекта оценки определяют произведением мультипликатора-аналога на показатель объекта оценки.

ПРИМЕР 1. Найти стоимость предприятия. Денежный поток объекта оценки = 800 тыс. руб. Цена продажи аналога = 7 млн. руб. Денежный поток аналога = 750 тыс. руб.

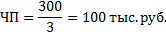

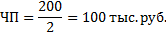

ПРИМЕР 2 Найти стоимость Цена аналога=2000 тыс. руб. Чистая прибыль аналога = 400 тыс. руб. Прибыль до налогообложения = 550 тыс. руб.

Этапы метода компании-аналога и метода сделок Отличия только в контрольных и неконтрольных пакетах акций. 1. Сбор информации Используемую информацию подразделяют на рыночную и финансовую. Рыночная цена – цена продажи, капитализируемая структура капитала. Финансовая цена – бухгалтерская, финансовая и иная стоимость как по объекту оценки, так и по аналогу. 2. Анализ объекта оценки За 3-5 лет необходимо провести анализ финансово-хозяйственной деятельности оцениваемого предприятия. 3. Отбор компаний аналогов Выбор аналога осуществляется в 3 этапа: 1) составляется перечень потенциальных аналогов, ограничиваясь отраслевым сходством 2) в связи с отсутствием или недостаточностью аналогов перечень сужают 3) сужение перечня путем сопоставимости критериев Критерии отбора компаний-аналогов: - отраслевые сходства ü Диверсифицированность продукции ü Сравнимость продукции ü Экономический вес и возможность развития - размер компании § Географическая диверсификация § Наличие скидок § Возможность управления ценой - историческая тенденция и перспективы развития - финансовый риск Кратко оценивают с помощью трех показателей: - СК/ЗК - ТА/ТП - Кредитоспособность компании

ПРИМЕР 3 Коэффициент текущей ликвидность объекта оценки = 1,7 30%. 1) min=1,7*(1-0,3)=1,19 2) max=1,7(1+0,3)=2,21 [1,19; 2,21] 4) характеристика и расчет оценочных мультипликаторов Ценовой мультипликатор – коэффициент показателей, соотношение между ценой предприятия (или отдельной акции) и каким-либо показателем, характеризующим результаты его производственно-финансовой деятельности (финансовая база – измеритель, отражает возможности предприятия в различных областях). В качестве числителя мультипликатора можно взять: - рыночная стоимость собственного капитала - величина рыночной капитализации (цена акции * количество акций) - средняя цена акции, но не более чем за 1 месяц. В качестве знаменателя можно взять различные виды прибыли денежных потоков и другие показатели за последний отчетный год, последние 12 месяцев и среднюю величину за несколько предыдущих лет. В оценки используют 2 типа мультипликаторов: 1. Моментные (временные), то есть относящиеся к определенному периоду времени - цена на активы - цена на чистые активы 2. Интервальные, относящиеся к выбранному периоду времени 3. Иные мультипликаторы. Характеристика ценовых мультипликаторов: 1. Цена на чистую прибыль Используют для оценки предприятий с большим удельным весом активной части ОПФ. Если прибыль незначительна или отрицательна, мультипликатор не используют. 2. Цена на прибыль до налогов Используют для оценки малых компаний, в особенности если они несопоставимы по налоговому статусу и доступу к кредитным ресурсам. 3. Цена на денежный поток Знаменателем может служить любая величина прибыли, увеличенная на сумму начисленной амортизации Е+А; EBIT+A=EBAT; EBIT+A=EBDIT=EBITDA Мультипликатор исключает влияние в методах начисления амортизации. Их можно использовать, если прибыль меньше нуля или незначительна, когда велико несоответствие между сроком службы ОПФ и величиной начисленной амортизации. 4. Цена на дивиденды Для целей посл-я мультипликатор не используют, так как в последствии дивиденды могут значительно измениться. При оценке контрольного пакета акций используют величину потенциальных дивидендов; неконтрольных – фактических. Информация по мультипликатору доступна, но используется он редко, что связано с дивидендными выплатами. 5. Цена на выручку Мультипликатор используют редко для проверки эффективности других расчетов. Подходит для оценки компании сферы услуг, универсален, не требует корректировок, но субъективен, зависит от исполнителя. 6. Цена на физический объем Разновидность предыдущего, цену сравнивают с натуральными показателями. Наиболее подходит для оценки ресурсодобывающей компании. 7. Цена на балансовую стоимость активов Используют для оценки холдингов, при необходимости быстрой продажи крупного пакета акций, входящих в портфель ценных бумаг. 8. Цена на чистые активы

Мультипликатор используют, если объект оценки имеет в собственности значительное количество активов, а основная деятельность связана с куплей, хранением и реализацией этих активов.

Оценка компании с различной структурой капитала 1. По аналогу определяют инвестированный капитал

ДСЗ – долгосрочная задолженность 2. По аналогу определяют бездолговой мультипликатор как отношение инвестированного капитала к финансовой базе:

3. Рыночная стоимость инвестируемого капитала объекта оценки определяются произведением

4. Рыночная стоимость рыночного капитала определяют разницей:

ПРИМЕР 4.

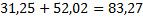

1) 2) 3) 4) Чем больше значение мультипликатора, тем меньше риск, чем больше риск, тем меньше стоимость. 5. Определение предварительной величины стоимости. 1) необходимо выбрать величину мультипликатора. Так как компании отличаются на практике, то диапазон мультипликатора может быть широким. Экстремальные величины (min, max) можно исключить из расчетов, а среди оставшихся найти либо среднее, либо средневзвешенное значение. 2) если в расчетах использовать несколько видов мультипликаторов, то полученных стоимостей будет несколько, поэтому необходимо найти среднюю или средневзвешенную предварительную стоимость. 6. Внесение итоговых корректировок. Теоретически существует три вида поправок: 1) недействующие (избыточные) активы (по рыночной цене) 2) избыток собственного оборотного капитала увеличивает стоимость, недостаток – уменьшает. 3) премия за контроль и скидки за неконтроль обеспечивает универсальность метода компании аналога (то есть его можно применять для оценки контрольного пакета акций. ПРИМЕР 5.

Решение

∑V = 162497,76 V = 162497,76/10=16249,78

РЫНОК КАПИТАЛА ДАЕТ СТОИМОСТЬ НЕКОНТРОЛЬНОГО ПАКЕТА. НЕОБХОДИМО ВНОСИТЬ ПРЕМИЮ ЗА КОНТРОЛЬ. ПРИМЕР 6. Оцените контрольный пакет акций методом компаний аналогов (рынка капиталов – дает стоимость неконтрольного пакета), если известны следующие данные. Чистая прибыль компании составляет 600 тыс. руб., амортизация 150 тыс. руб., балансовая стоимость имущества 2000 тыс. руб., нефункционирующие активы имеют стоимость балансовую 80 тыс. руб., рыночную 120 тыс. руб. В отчетном периоде предприятие заплатило 370 тыс. руб. налогов, премия за контроль 20%. По кампании аналогу известны следующие мультипликаторы: Цена/чистая прибыль=15; Цена/прибыль до налогообложения=10; Цена/денежный поток=8 Цена/балансовая стоимость имущества=5. Денежный поток был определен суммой чистой прибыли и амортизационных отчислений. Удельные веса мультипликаторов по кампании аналогу: Цена/чистая прибыль=0,5; Цена/прибыль до налогообложения=0,1 Цена/денежный поток=0,1 Цена/балансовая стоимость имущества=0,3.

Если б было б арифметические значения, то был б не удельный вес, а все было б по 0,25. Нефункционирующие активы использовать по рыночной цене.

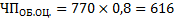

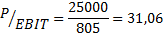

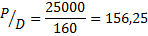

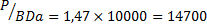

ПРИМЕР 7. ОАО «А» для которого «В» аналог, имеет данные: прибыль до уплаты процентов и налогов 25 млн. руб., активы 150 млн. руб., долгосрочная задолженность 20 млн руб., плата за кредит 7 млн руб., налог на прибыль 20%. Мультипликаторы для «В»: P/E=5,5; P/NBV=3. Оценщик доверяет мультипликатору P/E на 80%, Р/NBV на 20%. Определите рыночную стоимость компании «А».

Сумма всех долей равно 100%, или 1. Если дано только одно число, находим его самостоятельно. ПРИМЕР 8. Определите рыночную стоимость 1 акции АО «А», если чистая прибыль предприятия 80 тыс. руб., чистая прибыль на акцию 4 рубля, балансовая стоимость собственного капитала 700 тыс. руб., мультипликатор по аналогу: P/NBV=2.

ПРИМЕР 9. Определите стоимость 1 акции АО «А», если чистая прибыль предприятия 300 тыс. руб., чистая прибыль на акцию 3 рубля, балансовая стоимость активов 3000 тыс. руб., мультипликатор по аналогу: P/NBV=5.

ПРИМЕР 10. Определите рыночную стоимость 1 акции АО «А», если чистая прибыль предприятия 200 тыс. руб., чистая прибыль на акцию 2 рубля, балансовая стоимость активов 2000 тыс. руб., мультипликатор по аналогу: P/NBV=3.

ПРИМЕР 11. ОАО «А», для которого «В» аналог, имеет данные: прибыль до уплаты процентов и налогов 20 млн. руб., балансовая стоимость активов 110 млн. р., ожидаемые долги 15 млн. р., процент по кредиту 5 млн. р., налог на прибыль 20%. Мультипликаторы для «В» P/E=5,1; P/NBVA=2,2. Оценщик доверяет первому мультипликатору на 85%, второму мультипликатору на 15%. Определите рыночную стоимость компании «А».

ПРИМЕР 12. Используя перечисленную ниже информацию, вычислите всевозможные виды мультипликаторов: фирма «А» имеет в обращении 25000 акций, рыночная цена одной акции 100 р. Сведения из отчета о прибылях и убытках: выручка-нетто от реализации продукции, работ, услуг 500 тыс. руб., себестоимость 400 тыс. руб., в том числе амортизация 120 тыс. руб., сумма уплаченных процентов 30 тыс. руб., ставка налога на прибыль 20%.

ПРИМЕР 13. Определите стоимость 12% (неконтрольного, неликвидного) пакета акций методом сделок. Премия за контроль 40%, скидка за неликвидность 20%, дефицит СОК 70 тыс. руб., избыточные активы 200 тыс. руб., цена продажи аналога 22000 тыс. руб.

ПО ОБЪЕКТУ АНАЛОГА СЧИТАТЬ! Методом сделок определяем неконтрольный неликвидный пакет. Позволяет оценить стоимость контрольного пакета.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 602; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.62 (0.011 с.) |

и цена на прибыль до процентов и налогов

и цена на прибыль до процентов и налогов

тыс. руб.

тыс. руб. прибыль до % и налогов

прибыль до % и налогов прибыль до налогов

прибыль до налогов чистая прибыль

чистая прибыль до % и налогов

до % и налогов до налогов

до налогов выручка

выручка