Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Wacc или Модель средневзвешенной стоимости капиталаСодержание книги Поиск на нашем сайте

Cd – затраты или стоимость заемных средств Wd – удельный вес заемных средств t – ставка налога на прибыль (в долях) Ce – затраты или стоимость собственных средств We – удельный вес собственных средств

Если инфляция меньше 10%, то

Если инфляция больше 10%, то

8 этап. Расчет стоимости в постпрогнозный период (остаточная, терминальная) Определение постпрогнозной стоимости базируется на предположении о том, что бизнес способен приносить доход и после прогнозного периода в зависимости от перспектив развития предприятия можно использовать один из следующих методов. 1) метод ликвидационной стоимости, если предполагается банкротство предприятия 2) метод чистых активов. Его можно использовать если высок удельный вес материальных активов. 3) метод предполагаемой продажи.

МАН – мультипликатор аналога Ц – цена аналога 4) Модель Гордона: Годовой доход периода капитализирует стоимость поставки, определяемой разницей между ставкой дисконта и долгосрочными темпами роста. Предпосылки Модели Гордона: - владелец собственности не меняется - прогнозный период длиться до тех пор, пока не появится возможность сделать вывод о стабильности получаемых доходов - в остаточный период амортизация и капитальные вложения равны. Амортизация инвестируется в основные фонды. - темпы роста доходов должны быть умерены.

i – ставка дисконтирования g – долгосрочные темпы роста R=i-g – ставка капитализации n - длительность прогнозного периода CFN – последний денежный поток прогнозного периода CFN+ - денежный поток остаточного или постпрогнозного периода. (после произвести дисконтирование без ставки по годам)

ПРИМЕР: Оценить PV терм. Остаточная стоимость 25 000 N = 7 i=2% g=5%

Оценить терминальную будущую стоимость ДП 5 года 17 000 n=5 g=7% i=22%

9 этап. Определение предварительной стоимости бизнеса

∑ - сумма дисконтированных денежных потоков, фактор текущей стоимости берут на середину года.

Фактор берется на конец последнего прогнозного года.

10 этап. Внесение итоговых корректировок Теоретически существует 3 типа поправок: 1) недействующие активы прибавляют по рыночной стоимости 2) дефицит СОК сокращает стоимость, избыток – увеличивает 3) скидки и премии

МЕТОД КАПИТАЛИЗАЦИИ Метод капитализации основан на предпосылке о том, что стоимость собственности предприятия равно текущей стоимости будущих доходов, которому принадлежит эта собственность.

Метод капитализации исходит из следующих допущений: 1. Доходы от бизнеса постоянны (т.е. их берут на уровне средних величин) или темпы роста бизнеса будут постоянны. 2. Срок получения таких доходов будет неопределенно длителен (бесконечен) В оценке бизнеса этот метод применяется редко, так как доходы предприятия постоянно изменяются. Метод капитализации применяется для предварительной или примерной оценки, то есть экспресс-оценка. Преимущество метода состоит в простоте расчетов, и в итоге отражает рыночную конъюнктуру.

Основные этапы капитализации: 1 этап. 1) анализ финансовой отчетности, ее нормализация и трансформация 2) выбор величины прибыли, которая будет капитализирована. 3) расчет адекватной ставки капитализации 4) определение предварительной величины стоимости 5) внесение поправок на не функционирующие активы 6) проведение поправок на контрольный и не контрольный пакет акций и недостаток ликвидности. 2 этап. Имеется несколько вариантов выбора величины прибыли: § Прибыль последнего отчетного года § Прибыль первого отчетного периода § Средняя величина прибыли за несколько предшествующих лет (3-5 лет), (наиболее часто используется). § Данные о прибыли за несколько периодов в прошлом и несколько в будущем § Чистая прибыль до уплаты налогов § Чистая прибыль после уплаты налогов § Денежный поток (ЧП+АМОРТИЗАЦИЯ) 3 этап. Существует несколько вариантов расчета ставки капитализации. В основе ставки капитализации лежит ставка дисконтирования с последующими корректировками. R (ставка капитализации) = I (текущая норма доходности) + Iв (норма возврата капитала) 1. если в методе капитализации снять допущения о неограниченности длительности периода, то оценка бизнеса может быть гораздо более точной. Модели для расчета оценки стоимости бизнеса. 1) Модель Инвуда SFF – фактор фонда возмещения 2) Модель Хоскальда Фонд возмещения создается по безрисковой ставке 3) Медель Ринга n- срок вложений в бизнес. Фонд создается по беспроцентной ставке. 2. Коэффициент капитализации является часто производной величиной от ставки дисконтирования, которая рассчитывается по формуле

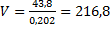

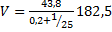

ПРИМЕР Определите стоимость бизнеса методом прямой капитализации, если величина доходов за ряд лет составила: 40, 45, 43, 44, 47 тыс. руб. Ставка дисконтирования составляет 20%, Rf=5%, экономическая жизнь объекта оценки 25 лет. Используйте норму возврата по методу Ринга, Инвуда, Хоскальда. D средн. =(40+45+43+44+47)/5=43,8 Инвуд: Хоскальд: Ринг:

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 249; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.222.20.3 (0.008 с.) |

, где V – стоимость, D - доход, R – ставка капитализации.

, где V – стоимость, D - доход, R – ставка капитализации.

, где

, где

.

.