Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Направления совершенствования налогообложения банков Республики БеларусьСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Любая модель налоговой системы решает три основные задачи. Во-первых, какую часть национального дохода следует перераспределять через бюджет. Это классический вопрос финансовой науки с античных времен. Во-вторых, как выбрать оптимальную структуру налогов.Разнообразие налогов объясняется их различным влиянием на производство. В-третьих, стимулирует ли принятый порядок распределения бюджета экономический рост.Многие сегодня полагают, что белорусская структура налогов мало стимулирует деловую активность, поскольку привязка значительной доли налогов и доходов целевых фондов к фонду оплаты труда и добавленной стоимости фактически ведет к налогообложению производства, а не потребления. Другим ее недостатком является то, что она несколько отличается от российской политики налогообложения, что не способствует унификации наших налоговых систем и, следовательно, снижает конкурентоспособность белорусских товаров в России. Все три задачи надо решать так, чтобы налоги и расходы способствовали перемещению ресурсов из малоперспективных секторов в сектора, имеющие для страны насущное значение, а также стимулировали накопления граждан через банковскую систему на приобретение и строительство жилья и дополнительную пенсию. Специфика банков как финансовых посредников, управляющих денежными потоками, требует при применении общего режима налогообложения конкретизации и уточнения целого ряда понятий. [18] Общепризнанно, что режим налогообложения банков должен выполнять не столько фискальную функцию (удельный вес налоговых поступлений от коммерческих банков составляет в большинстве стран всего лишь около 4 %), сколько поощрять перелив средств из финансового в реальный сектор экономики и не увеличивать цену кредита. Высокие банковские налоги влекут дороговизну кредита, что в свою очередь снижает рентабельность реального сектора и тем самым налоговые поступления. Банки -это финансовые посредники, налогообложение которых автоматически увеличивает налоговый пресс на предприятия и в итоге вытесняет их в бартерное и полулегальное поле. Создание целостного эффективно функционирующего механизма налогообложения банковского сектора - сложная и важная задача. В налогообложении банков очевидны такие проблемы как: конкретизация добавленной стоимости для кредитных институтов, выработка универсальных процедур налогообложения операций с ценными бумагами, конкретизацияналогооблагаемых баз для уплаты налога на доходы банков, выработка механизмов изъятия убытков, а также механизмов льготирования доходов от определенных видов банковской деятельности с целью направления кредитных потоков в приоритетные для государства отрасли (влияние налогов на инвестиционную активность банков, ее масштабы и направления соответственно интересам государства очевидно), урегулирование налоговых отношений центрального офиса и его филиалов, в том числе зарубежных. В белорусских условиях высокой инфляции появляется и ещё одна проблема: взаимосвязь налогового бремени и инфляции.Опыт многих стран, в том числе и России, убедительно показал, что высокий налоговый пресс, искусственно увеличенный на инфляционный налог, не дает возможности стабилизировать национальную валюту, что в конечном итоге ведет страну к финансовому краху. Важна также проблема координации налоговой политики с мероприятиями денежно- Оценка зарубежного опыта налогообложения деятельности коммерческих банков и анализ динамики показателей в белорусской системе позволяет сделать некоторые выводы и рекомендации, которые могут быть применены на разных уровнях. В современных условиях целесообразно было бы ввести дифференцированный подход к налогообложению коммерческих банков. В частности, целесообразно применять более низкую ставку налога на прибыль в том случае, если банк систематически направляет прибыль не на выплату дивидендов, а на увеличение капитала банка, кредитование реального сектора экономики, развитие деятельности за рубежом. В связи с тем, что подоходные налоги, которые уплачивают коммерческие банки, затрагивают уровень достаточности капитала и снижают чистый доход неравномерно, в налоговом законодательстве целесообразно предусмотреть ряд позиций, которые благоприятствовали бы определенным банковским доходам. В условиях, когда необходимо целенаправленное вложение средств в реальный сектор экономики, такими доходами могут выступать доходы банка от обслуживания (имеется в виду прежде всего вложение средств на средне- и долгосрочной основе) приоритетных отраслей реального сектора. Это тем более актуально, когда финансовое руководство банка стремится максимально снизить налоги, подлежащие выплате за текущую деятельность. Для этого, как правило, ведется работа со всеми отделами, управлениями и департаментами по обнаружению и использованию легальных возможностей неуплаты налогов. Проблематика налогообложения отечественных и иностранных банков, а также банков с иностранным участием важна в контексте проблем развития интеграционных процессов в банковском бизнесе, как минимум, по двум причинам. Во-первых, присутствие иностранных банков прямо и опосредованно способствует экономическому развитию посредством содействия ускорению делового оборота, увеличению его размеров в абсолютном выражении и, следовательно, увеличению налоговых отчислений от деятельности различных хозяйствующих субъектов. Во-вторых, присутствие иностранных банков способствует развитию конкуренции на рынке банковских услуг и целый ряд преимуществ в конкурентной борьбе принадлежит именно банкам с иностранным участием. [10] Это важно как с точки зрения повышения доходности государственного бюджета, так и с точки зрения повышения доходности местных бюджетов. Чтобы улучшить состояния банков, нужно улучшить экономическое состояние страны: повысить деловую активность населения и предпринимателей. Налоговая нагрузка в Беларуси в 2012 году уменьшится за счет снижения налога на прибыль с 24% до 18%. Это даст какое-то ослабление. Но больше всего давят на предприятия НДС (В настоящее время в Беларуси ставка НДС составляет 20%.) и сборы в фонд социальной защиты. Действующие в Беларуси ставки налогов выше, чем у других соседних странах нашего региона, и это отрицательно сказывается на конкурентных способностях товаров, производимых предприятиями республики. Например: в Беларуси очень дорогие билеты на самолет, поэтому многие люди едут в Киев или в Москву, чтобы оттуда лететь, намного выгодней выходит. В частности в нашей стране довольно таки высоки налоги на фонд оплаты труда, которые тяжким бременем ложатся на финансовое состояние предприятия и стоимость его продукции. В результате чего продукция наших предприятий дороже, чем аналогичные товары предприятий конкурентов других стран. Это влияет на сбыт продукции, увеличиваются товарные запасы на складах. А нереализованная продукция- это уменьшение основных средств, у предприятий не хватает финансовых средств на модернизацию, на новые технологии, на расширения, на выплату зарплат. Вот поэтому они берут проблемные кредиты у банков. Несколько резких девальваций, и похоже что не последних, национальной валюты, ее обесценивание примерно в три раза, обуславливают необходимость существенной до-капитализации банковского сектора белорусскими рублями. Банкам надо или продавать свою валюту, или искать дополнительные источники финансирования. При всех своих модернизациях, система налогообложения коммерческих банков в Республике Беларусь далеко не совершенна. Так, среди основных нерешенных проблем в области налогообложения специалисты выделяют следующие: налогообложение доходов банков-нерезидентов, являющихся партнерами коммерческих банков в Республике Беларусь, является серьезной преградой на пути привлечения ресурсов в экономику Республики Беларусь. Банковская система Республики Беларусь в настоящее время находится на пути интеграции в мировую финансовую систему, вызванную растущими потребностями национальной экономики в привлечении иностранных инвестиций. Совершенствование действующего порядка налогообложения нерезидентов позволит повысить привлекательность отечественного банковского сектора для инвесторов, ускорить процессы внедрения банками современных банковских технологий, усилить конкурентные позиции белорусских банков на мировых финансовых рынках. Действующий порядок налогообложения доходов нерезидентов характеризуется многообразием ставок: от 0 % (по доходам от операций с государственными ценными бумагами, ценными бумагами Национального банка, ценными бумагами местных целевых облигационных жилищных займов, а также с 01.04.2008 по 01.01.2013 с облигациями юридических лиц установлена нулевая ставка) до 24 %. В настоящее время актуально изменение подходов, касающихся налогообложения банков-нерезидентов, не осуществляющих деятельность через постоянное представительство, по доходам от долговых обязательств субъектов Республики Беларусь. В данном случае налог на доходы по ставке 10 % удерживается от валовой суммы дохода (процентов), начисленного нерезиденту, без учета понесенных им затрат. Это, в свою очередь, может привести к тому, что налог на доходы, удерживаемый в Республике Беларусь, будет выше, чем прибыль компании-нерезидента, либо налог на прибыль, подлежащий уплате в стране местонахождения иностранной организации. При этом, согласно международным соглашениям об избежании двойного налогообложения, налог на доходы, уплаченный в иностранном государстве, подлежит зачету в стране местонахождения. Однако такой зачет не может превышать сумму налога на доход, рассчитанный в соответствии с налоговым законодательством страны местонахождения. Таким образом, иностранные банки, размещая ресурсы либо инвестируя средства в бизнес-проекты на территории Республики Беларусь, вынуждены в целях обеспечения рентабельности проводимых операций формировать стоимость ресурсов для белорусских резидентов с учетом уплачиваемого в бюджет Республики Беларусь налога. Действующий порядок исчисления налогов и отнесение на себестоимость ряда расходов, являющихся неотъемлемой частью производственной деятельности банков, далек от совершенства и не позволяет конкурировать белорусским банкам на мировых финансовых рынках. Банковский сектор является наиболее вовлеченным во внешнеэкономическую деятельность в части использования многообразных инструментов заимствования и форм взаимодействия с иностранными контрагентами по сравнению с другими секторами экономики. Заключение внешнеэкономических контрактов и договоров требует привлечения, помимо специализированных служб банков, профильных специалистов и специализированных организаций (юридических, финансовых и иных консультантов), в том числе зарубежных, для экспертизы проектов договоров и их сопровождения. Ограничение возможности привлечения указанных специалистов и организаций повышает риск деятельности банков и снижает эффективность работы со сложными финансовыми инструментами на международных рынках. Следует отметить, что в настоящее время банки ограничены установленными законодательно нормами в отнесении на расходы по производству и реализации продукции (работ, услуг) расходов на рекламу, маркетинговые, консультационные и информационные услуги. Нормы расходов на указанные цели, включаемые в состав затрат, учитываемых при налогообложении, установлены Указом Президента Республики Беларусь общей суммой, без разбивки по направлениям использования, и не учитывают специфику банковской деятельности. Кроме того, большинство отечественных банков не могут относить на себестоимость затраты на проведение международного аудита в соответствие с МСФО и по оплате услуг рейтинговых агентств по присвоению международного рейтинга. В настоящее время в условиях выхода практически всех банков на международные финансовые рынки с целью заимствования, вхождения нерезидентов в состав участников подавляющего большинства банков, отсутствие заинтересованности государства в развитии данных процессов, сохранение устаревших норм отнесения затрат на указанные цели тормозит интеграцию белорусских банков в мировую банковскую систему, приводит к удорожанию и, в определенной степени, ограничению привлечения иностранных инвестиций. Ставится под сомнение эффективность децентрализованного порядка уплаты налогов, налоговой базой для которых является прибыль, для юридических лиц (банков), имеющих в своем составе филиалы. При децентрализованном порядке исчисления налогов, налоговой базой у которых является прибыль, затраты, связанные с функционированием убыточных филиалов, создаваемых чаще всего только для обслуживания населения в небольших населенных пунктах и имеющих яркую социальную направленность, не участвуют в определении налогооблагаемой прибыли государственных банков. При этом банк как юридическое лицо не может в полном объеме применить предоставленную законодательством льготу по прибыли. Таким образом, при прочих равных условиях исчисления и уплаты налогов, налоговой базой у которых является прибыль, у юридических лиц, имеющих в своем составе филиалы, при децентрализованном порядке исчисления налогов налоговая нагрузка увеличивается. Это снижает экономическую эффективность государственного банковского капитала и ограничивает возможности развития, в первую очередь, государственных банков, которые обладают наиболее разветвленной сетью филиалов. Требует рассмотрения целесообразность перевода существующего порядка налогообложения доходов по операциям с ценными бумагами на налогообложение финансового результата (прибыли) от таких операций. [10] Необходимость такой меры аргументируется следующими соображениями: на финансовый результат от операций с ценными бумагами влияние оказывают как внешние факторы, обуславливающие снижение стоимости ценных бумаг, так и внутренние (увеличение стоимости привлеченных ресурсов, операционных затрат и т.д.). Очевидно, что в отчетный (налоговый) период может сложиться убыток от операций с ценными бумагами. Исключение убытка от операций с ценными бумагами из налогооблагаемой базы, предусмотренное нормами действующего законодательства, нарушает общие принципы налогообложения прибыли. Поэтому целесообразнее было бы применять общий порядок налогообложения прибыли по сделкам с ценными бумагами также как и по основному виду деятельности. Такой порядок упростит ведение налогового учета в банках. В настоящее время процесс исчисления затрат, связанных с приобретением и реализацией ценных бумаг, очень трудоемкий: требуется определение среднедневных остатков ценных бумаг по их видам, средней процентной ставки привлечения денежных ресурсов в зависимости от валюты, выделение на отдельных лицевых счетах прямых затрат и прочее. Существуют и другие проблемы в области налогообложения коммерческих банков, которые требуют детального изучения и поиска конкретных решений, проведения дальнейших мероприятий по упрощению норм налогового законодательства с целью оптимизации объемов и направлений финансово-кредитной деятельности.

Заключение

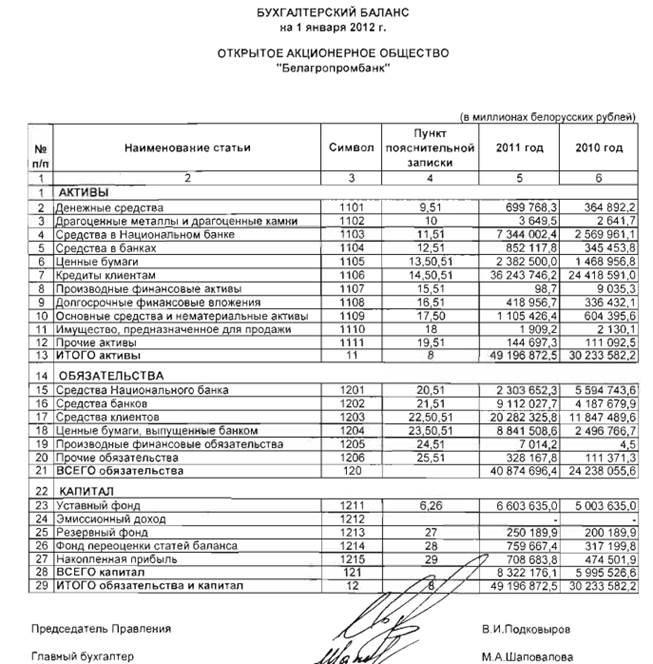

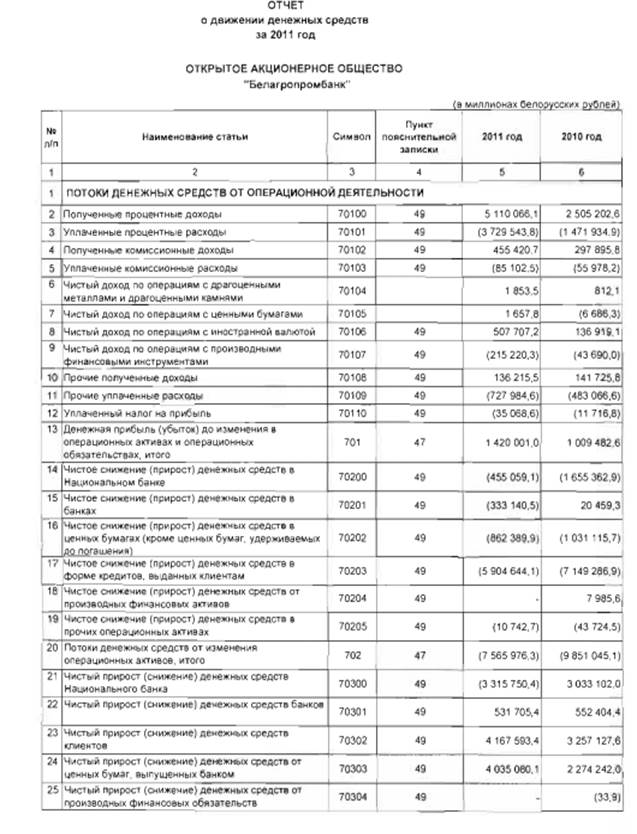

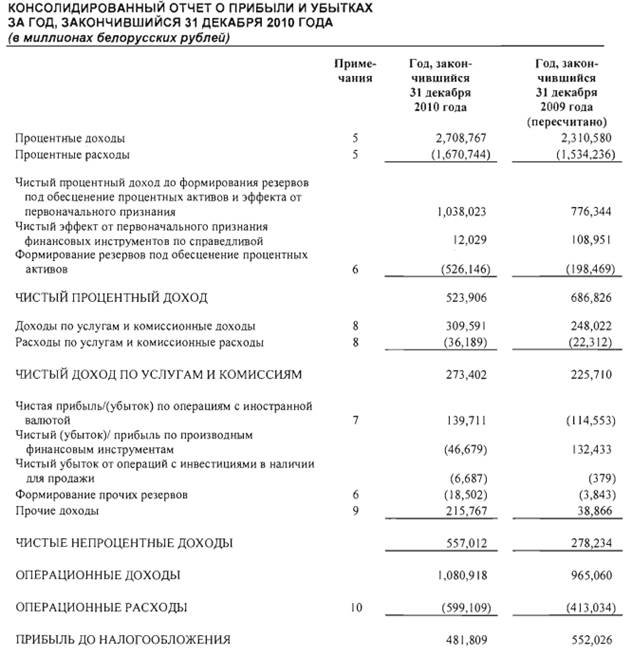

В данной работе в соответствии с целью, была рассмотрена экономическая сущности налогов, их роль и значение для экономики Республики Беларусь. Проведен анализ эффективности налогообложения банков в республике на современном этапе и рассмотрены направления его совершенствования. Для сопоставления, рассмотрен мировой опыт налогообложения, а так же состав, структура, динамика налогов, уплачиваемых банком на примере ОАО «Белагропромбанк». Проанализирована реформа, направленная на совершенствование системы налогообложения коммерческих банков с целью повышения ее эффективности, а также снижения налоговой нагрузки в банковской сфере для повышения ее конкурентоспособности, в том числе на мировых рынках, привлекательности для инвесторов, ускорения процессов внедрения современных банковских технологий. Рассмотрено позитивное влияние происходящих изменений в деятельности коммерческих банков в связи с переводом их на общий режим налогообложения. Кроме того, рассмотрены проблемные вопросы при определении конкретных направлений реформирования налогообложения коммерческих банков. Но, при всех своих модернизациях, система налогообложения коммерческих банков в Республике Беларусь далеко не совершенна. Существуют и другие проблемы в области налогообложения коммерческих банков, которые не рассмотрены в данном курсовом проекте, но, тем не менее, требуют детального изучения и поиска конкретных решений, проведения дальнейших мероприятий по упрощению норм налогового законодательства с целью оптимизации объемов и направлений финансово-кредитной деятельности. По итогам работы можно сказать, что имеется тенденция к снижению налогового бремени. Реформирование системы налогообложения коммерческих банков в Республике Беларусь относится к числу мер по реализации налоговой реформы. Реформой предусмотрено, в частности, снижение налоговой нагрузки в различных отраслях экономики (в том числе и в финансово-кредитном секторе), что в комплексе с другими мерами, такими как повышение рациональности, справедливости и стабильности налоговой системы способно привести к устойчивому экономическому росту всего хозяйства страны. Реформа налогообложения, которая проводилась в Беларуси в последние годы, позволила приблизить действующую налоговую систему по основным качественным характеристикам к системам европейских стран. Что касается в целом налоговой нагрузки на экономику в 2012 году, то, по данным Минфина, совокупность уже принятых решений обеспечит снижение налоговой нагрузки на экономику в размере 0,4% ВВП, или около 2 триллионов белорусских рублей.

Список использованной литературы

1. Налоговый кодекс РБ 2. Особенная часть Налогового кодекса Республики Беларусь от 29.12.2009 № 71-З 3. Банковский кодекс РБ 4. Указ Президента Республики Беларусь от 09.08.2011 №349 "О некоторых вопросах применения упрощенной системы налогообложения". 5. Закон Республики Беларусь «О республиканском бюджете на 2012 год» 6. Астапов К.Л. Новые тенденции в бюджетной и налоговой политике// Финансы. – 2002. – № 10. – с. 21 7. Белуза М.Я. О необходимости налогового учета// Специализированный методический журнал «Налогообложение, учёт и отчётность в коммерческом банке». – 2002. - №2. – с. 91 8. Василевская Т.И., Стасенко В.А. Налоги Беларуси: теория, методика и практика. Мн., 1999. 9. Глухов В.В., Дольдэ И.В. Налоги: теория и практика. Учеб. пособие С.–П. ''Специальная литература'', 1996. – 281с. 10. Киреева Е.Ф., Хотина С.К., НАЛОГООБЛОЖЕНИЕ КОММЕРЧЕСКИХ БАНКОВ В РБ: СОВРЕМЕННОЕ СОСТОЯНИЕ, ПРОБЛЕМЫ РЕФОРМИРОВАНИЯ, Вісник Української академії банківської справи № 2(25) 11. Мещерская О.Н. Налоговые системы развитых стран мира. Справочник. М., 1995. 12. Мурзин В.Е., Писцов Г.И. Особенности определения налоговой базы банками// Специализированный методический журнал «Налогообложение, учёт и отчётность в коммерческом банке». – 2002. - № 8. – с. 93 13. Налоги: Учеб. пособие. – 5-е изд. перераб. и доп./ Под ред. Д.Г. Черника. – М.: Финансы и статистика, 2001. – 656с. 14. Налоги и налогообложение / Под ред. Н. Е. Зайца и др. Мн.: БГЭУ, 2004. 15. Налоговые системы зарубежных стран: Учеб. для вузов / Под. ред. В.Г.Князева, Д.Г.Черника. 2-е изд. перераб и доп. М., 1997. 16. Налоги в Республике Беларусь / Под ред. Д. Гюрджан. Мн., 2003. 17. Оганян К.И. Актуальные вопросы налогообложения прибыли//Финансы. – 2000. - №12. – с. 17 18. Хотина С.К. Налогообложение коммерческих банков РБ: вопросы реформирования. «Экономика и управление» №4, 2008г. 19. Черник Д.Г. Налоги и налогообложение. М.: ИНФРА-М, 2001. – 415с. 20. Специализированное издание «Главный Бухгалтер. Банковская деятельность» 21. Вестник министерства по налогам и сборам 22. Бюллетень банковской статистики 23. Вестник Ассоциации белорусских банков. 24. Годовая финансовая отчётность ОАО «Белагропромбанк» 25. Интернет-ресурсы: naviny.by, tut.by, aeb.by, belta.by.

Приложение

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 542; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.59.73.248 (0.011 с.) |