Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 9. Динамические методы оценки проектов (методы дисконтирования)Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

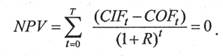

Тема 9. ДИНАМИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ПРОЕКТОВ (МЕТОДЫ ДИСКОНТИРОВАНИЯ) Основные показатели эффективности проекта Динамические методы инвестиционного анализа учитывают динамику поступлений от проекта и инвестиций в него во времени. Осуществляется это с помощью дисконтирования инвестиций в проект и поступлений от реализации проекта к одному и тому же моменту времени (обычно к началу реализации проекта). Методы дисконтирования являются более точными, чем статические методы. Однако и эти методы ограничены. Так первые поступления не совсем корректно приравнивать к последним. Первые поступления можно уже использовать в других проектах. Последние же поступления от проекта таким образом использовать невозможно. Для принятия решения по выбору инвестиционного проекта или по данному инвестиционному проекту в соответствии с международной практикой используют следующие основные показатели: · чистый приведенный доход (NPV > 0); · чистая терминальная стоимость (NTV > 0); · индекс доходности (рентабельности) (PI >1); · внутренняя норма доходности (IRR — должна превышать стоимость используемого в проекте капитала); · модифицированная внутренняя норма доходности (MIRR — должна превышать стоимость используемого капитала); · дисконтированный срок окупаемости (DPP). По совокупности этих показателей и принимается решение по проекту. Чистый дисконтированный доход — это сумма текущих доходов за весь расчетный период времени, приведенных к начальному времени (разность между приведенными доходами и приведенными инвестициями). Это — основной показатель, он должен быть больше нуля (NPV > 0), что означает доходность проекта. Чистая терминальная стоимость (NTV) — это наращенные чистые доходы на конец периода. В основе расчета NTV лежит операция наращения (расчет будущей стоимости чистого денежного потока). Для прибыльного проекта NTV > 0. Индекс доходности (рентабельности) — отношение суммы приведенных доходов к величине инвестиций. Показатель PI характеризует величину дохода на единицу затрат. Его величина должна превосходить единицу (PI >1). Внутренняя норма доходности (IRR) — норма доходности, или дисконтная ставка, при которой приведенные доходы равны приведенным инвестициям (NPV = 0). Если весь проект осуществляется только за счет заемных средств, то IRR равна проценту, под который можно взять заем, чтобы суметь расплатиться из доходов от реализации проекта. В общем случае используемый в проекте капитал является смешанным и включает собственный капитал и заемные средства. В этом случае стоимость капитала СС (стоимость инвестиций) определяется как средневзвешенная стоимость составляющих капитала. Если внутренняя норма доходности проекта больше стоимости инвестиций, то проект — прибыльный, и наоборот. В целом критерий доходности проекта — выполнение условия IRR > СС. Модифицированная внутренняя норма доходности (MIRR) определяется по коэффициенту дисконтирования, который уравнивает приведенную стоимость инвестиций и наращенную величину поступлений от проекта. Используется для сложных денежных потоков. Критерий прибыльности проекта: MIRR > СС. Срок окупаемости проекта — срок, за который инвестиции полностью возмещаются доходами. Рассчитывается по недисконтированным поступлениям. Дисконтированный срок окупаемости (DPP) — срок окупаемости, рассчитанный по дисконтированным денежным потокам. Показатель ARR (средняя норма рентабельности) — отношение среднегодовой прибыли к среднегодовым инвестициям. Не учитывает фактора времени. Единого алгоритма расчета не существует.

Индекс доходности, или индекс рентабельности инвестиций (PI) Индекс доходности — это отношение суммы приведенных эффектов к величине приведенных инвестиций: PV поступлений PV инвестиций где знак PV означает приведение (дисконтирование) к начальному времени. При NPV > 0 значение PI > 1 — проект эффективен.

Внутренняя норма доходности Внутренняя норма доходности — это норма доходности IRR, при которой приведенные поступления равны приведенным инвестициям. Внутренняя норма доходности находится решением уравнения (9.4.1) относительно R:

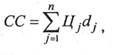

Если весь проект осуществляется только за счет заемных средств, то IRR равна проценту, под который можно взять заем, чтобы суметь расплатиться из доходов от реализации проекта. В общем случае капитал является смешанным: включает собственный капитал и заемные средства. В этом случае стоимость капитала СС (стоимость инвестиций) определяется как средневзвешенная стоимость составляющих капитала. Этот показатель равен:

где IIj — цена j-го источника средств; d} — удельный вес)го источника средств в общей стоимости.

Управление рисками Управление рисками называется риск-менеджментом. Его цель — получение наибольшей прибыли при минимизации рисков. Методы снижения рисков следующие: · уклонение от риска в форме отказа от проекта; · разделение риска между участниками проекта; · диверсификация — использование нескольких проектов; · страхование риска; · использование внутренних финансовых нормативов, ограничивающих: · предельный размер суммы иммобилизации средств; · предельный размер заемных средств; · максимальный размер коммерческих кредитов; · максимальный размер коммерческого кредита одному заемщику; · максимальный размер депозитов в одном банке. Упреждающие методы снижения рисков: · высококачественный анализ проекта; · стратегический менеджмент; · стратегический маркетинг; · создание резервных фондов на возможные потери по рискам; · включение в договора с контрагентами штрафных санкций, снижающих риски; · сокращение перечня форс-мажорных обстоятельств в контрактах с партнерами. Общие понятия и сущность Под портфельными инвестициями понимают вложения в ценные бумаги. В этом случае инвестиционный портфель — это совокупность ценных бумаг, управляемая как единое целое. Цель организации портфеля ценных бумаг — оптимизация соотношения доходности и рисков (диверсификация и снижение систематического риска). Сущность портфельного инвестирования заключается в распределении инвестиционных ресурсов между различными группами финансовых активов для достижения требуемых параметров. Эффективный инвестиционный портфель — это портфель, который обладает максимальной ожидаемой доходностью при заданном уровне риска. Или наоборот: обеспечивает минимальный риск при заданной доходности. При расчетах делают следующее здравое предположение: инвестор избегает излишнего риска, то есть из двух портфелей с равной ожидаемой доходностью он выбирает портфель с меньшим риском. Оптимальный портфель — это лучший для инвестора портфель из нескольких эффективных портфелей. Принципы формирования инвестиционного портфеля: обеспечение безопасности (страхование от рисков и стабильность в получении дохода); · достижение приемлемой для инвестора доходности; · обеспечение ликвидности; · достижение оптимального соотношения между доходностью и риском, в том числе путем диверсификации портфеля.

Реструктуризация инвестиционного портфеля является постоянным инструментом повышения его эффективности. Поскольку фондовый рынок является весьма динамичным, то настоящая и будущая (прогнозируемая) стоимость ценных бумаг, входящих в портфель, непрерывно меняется. Поэтому инвестору необходимо постоянно корректировать структуру портфеля, чтобы добиваться приемлемого для себя соотношения уровней доходности и риска. Целью инвестора является увеличение капитала, поэтому необходимо осуществлять периодическую оценку эффективности вложений.

Классификация рисков Инвестиционный риск на рынке ценных бумаг —это вероятность получения меньшей прибыли, чем ожидаемая, или даже убытков от фондовых операций. Инвестиционные портфельные риски делятся на два вида: — систематический (недиверсифицируемый) риск; — несистематический (диверсифицируемый) риск. Систематический риск обусловлен внешними макроскопическими причинами, не зависящими от конкретных ценных бумаг. Систематический риск невозможно уменьшить путем диверсификации. Основными составляющими систематического риска являются:

региональный риск; риск законодательных изменений (например, изменение налогов); инфляционный риск — например, резкое падение курса рубля в 1998 г. привело к замораживанию рынка ценных бумаг; процентный риск — риск потерь инвесторов в связи с изменением процентных ставок на рынке. Особенно это сказывается на ценных бумагах с фиксированным доходом (облигациях),'цена и суммарный доход которых зависят от колебаний процентной ставки; политический риск — риск финансовых потерь в связи с политической нестабильностью и расстановкой политических сил в обществе; валютный риск — риск, связанный с вложениями в валютные ценные бумаги, обусловленный изменениями курса иностранной валюты; операционный риск — риск потерь из-за сбоя в информационных сетях (компьютерных сетях). Операционный риск возникает в силу нарушений в работе систем (торговой, депозитарной, расчетной, клиринговой и др.), задействованных на рынке ценных бумаг. Несистематический риск — риск, связанный с конкретной ценной бумагой. Этот вид риска может быть снижен за счет диверсификации, поэтому его называют диверсифицируемым. Он включает составляющие: селективный риск — риск неверного выбора ценных бумаг для инвестирования вследствие ошибочной оценки ценных бумаг; риск ликвидности — возникает вследствие затруднений с реализацией ценных бумаг портфеля по адекватной цене; кредитный риск — присущ долговым ценным бумагам и обусловлен вероятностью того, что эмитент оказывается неспособным исполнить обязательства по выплате процентов и номинала долга; отзывной риск — связан с возможными условиями выпуска облигаций, когда эмитент имеет право отзывать (выкупать) облигации у владельцев до срока погашения. Необходимость отзыва предусматривается на случай резкого снижения уровня процентной ставки; риск предприятия — зависит от финансового состояния предприятий-эмитентов ценных бумаг, включенных в портфель. На уровень этого риска оказывают воздействие инвестиционная политика эмитента, а также уровень менеджмента, состояние отрасли в целом и др.; временной риск — риск эмиссии, покупки или продажи ценной бумаги в неподходящее время; капитальный риск — риск существенного ухудшения качества портфеля ценных бумаг; риск поставки — риск, связанный с возможностью невыполнения обязательств по поставке ценных бумаг.

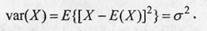

Определение риска портфеля В качестве меры риска используют вариацию (дисперсию) случайной величины или стандартное отклонение, равное корню квадратному из вариации. Вариация — мера разброса случайной величины вокруг ее среднего значения. В математике — это математическое ожидание квадрата отклонений случайной величины X от ее ожидаемого (среднего) значения Е(Х), равное:

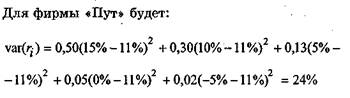

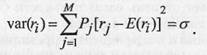

Формула для определения вариации доходности i-ro актива имеет вид:

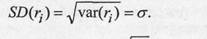

Стандартное отклонение, имеющее ту же размерность, что и доходность, равно:

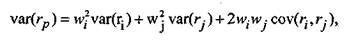

Риск инвестиций тем больше, чем больше стандартное отклонение или вариация. Недостатки вариации как меры риска следующие. 1. Вариация учитывает отклонения в обе стороны по отношению к среднему значению. Инвестор же, естественно, не расценивает превышение реальной доходности над ожидаемым результатом как отрицательный результат, а напротив. Поэтому расчет риска с помощью вариации и стандартного отклонения завышает значение риска. В связи с этим Марковец ввел понятие полувариации, однако расчет ее оказался довольно сложен. 2. Вариация не учитывает асимметричность распределения отклонений от среднего значения. В этом случае используются иные методы и параметры типа коэффициента асимметрии. Вариация портфеля из двух активов равна:

где cov)— ковариация доходностей активов i и j. Она отражает степень согласованности (корреляции) в поведении доходностей активов. Ковариация и коэффициент корреляции являются мерами взаимозависимости двух случайных величин. Положительная ковариация означает, что в движении доходности двух ценных бумаг имеется тенденция изменяться в одних и тех же направлениях: если доходность одной акции возрастает (уменьшается), то и доходность другой акции также возрастет (уменьшится). Если же просматривается обратная тенденция, то есть увеличению (уменьшению) доходности акций одной компании соответствует снижение (уменьшение) доходности акций другой компании, то считается, что между доходностя-ми акций этих двух компаний существует отрицательная ковариация. Эффективный портфель Решение проблемы оптимального распределения долей капитала между ценными бумагами, сводящего общий риск к минимальному уровню, и составление оптимального портфеля было предложено в 50-е гг. XX в. американским ученым Г. Марковичем. Формализованная модель Г. Марковича, а также разработанная в начале 60-х гг. модель В. Шарпа, позволяют добиваться формирования такого инвестиционного портфеля, который бы отвечал потребностям и целям каждого индивидуального инвестора. Как любая формализованная модель, указанные модели имеют ряд допущений и могут быть реализованы только при определенных условиях. В 1952 г. Маркович опубликовал статью «Portfolio Selektion», которая легла в основу теории инвестиционного портфеля. Маркович исходил из предположения о том, что инвестирование рассматривается как однопери-одный процесс, то есть полученный в результате инвестирования доход не реинвестируется. Другим важным исходным положением в теории Г. Марковича является идея об эффективности рынка ценных бумаг. Под эффективным рынком понимается такой рынок, на котором вся имеющаяся информация трансформируется в изменение котировок ценных бумаг. Это рынок, который практически мгновенно реагирует на появление новой информации. В своих теоретических исследованиях Маркович полагал, что значения доходности ценных бумаг являются случайными величинами, распределенными по нормальному закону. В этой связи Маркович считал, что инвестор, формируя свой портфель, оценивает лишь два показателя: Е(г) — ожидаемую доходность и 8 — стандартное отклонение как меру риска (только эти два показателя определяют плотность вероятности случайных чисел при нормальном распределении). Следовательно, инвестор должен оценить доходность и стандартное отклонение каждого портфеля и выбрать наилучший портфель, который больше всего удовлетворяет его желания — обеспечивает максимальную доходность г при допустимом значении риска 6. Какой при этом конкретный портфель предпочтет инвестор, зависит от его оценки соотношения «доходность/риск». Решение задачи выбора оптимального портфеля инвестором сводится к выбору из бесконечного набора портфелей такого портфеля, который: · обеспечивает максимальную ожидаемую доходность при каждом уровне риска; · обеспечивает минимальный риск для каждой величины ожидаемой доходности. Набор портфелей, которые минимизируют уровень риска при каждой величине ожидаемой доходности, образуют так называемую границу эффективности. Эффективный портфель — это портфель, который обеспечивает минимальный риск при заданной величине Е(г) и максимальную отдачу при заданном уровне риска. Та часть риска портфеля, которая может быть устранена путем диверсификации, называется диверсифицируемым (или несистематическим) риском. Доля риска, которая не устранится диверсификацией, носит название недиверсифицируемого (или систематического) риска. Общая постановка задачи нахождения границы эффективных портфелей состоит в следующем. Если портфель состоит из более чем двух ценных бумаг, то для любого заданного уровня доходности существует бесконечное число портфелей или, иными словами, можно сформировать бесконечное количество портфелей, имеющих одну и ту же доходность. Тогда задача сводится к следующему: из всего бесконечного набора портфелей с ожидаемой доходностью Е(гм) необходимо найти такой, который обеспечивал бы минимальный уровень риска. То есть необходимо найти распределение весов ценных бумаг, минимизируя значение дисперсии портфеля 52м при заданных начальных условиях:

Нахождение оптимального портфеля В теории Марковича инвесторы стремятся сформировать портфель ценных бумаг, чтобы максимизировать получаемую полезность. Иными словами, каждый инвестор желает таким образом сформировать портфель, чтобы сочетание ожидаемой доходности Е(г) и уровня риска 8 портфеля приносило бы ему максимальное удовлетворение потребностей и минимизировало риск при желаемой доходности. Разные инвесторы имеют отличные друг от друга мнения об оптимальности сочетания Е(г) и 8, поскольку отношение одного инвестора к риску не похоже на желание рисковать другого инвестора. Поэтому, говоря об оптимальном портфеле, надо иметь в виду, что эта категория сугубо индивидуальна и оптимальные портфели разных инвесторов теоретически отличаются друг от друга. Тем не менее каждый оптимальный портфель непременно является эффективным, то есть инвесторы выбирают удовлетворяющий их (оптимальный) портфель из эффективных портфелей. На практике конкретный инвестор, построив границу эффективных портфелей, должен задать себе вопрос: какую доходность он ожидает от портфеля? После этого по кривой границы эффективных он определяет уровень от такого портфеля. Затем инвестор должен оценить, удовлетворяет ли его такой уровень риска. Если инвестор готов к более высокому уровню риска, то ему целесообразно выбрать портфель с более высокой Е(г). Тот портфель, который при установленной инвестором доходности Е(г) даст наилучшее сочетание Е(г) и 5, будет оптимальным для данного инвестора.

Тема 9. ДИНАМИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ПРОЕКТОВ (МЕТОДЫ ДИСКОНТИРОВАНИЯ)

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 929; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.191.238.6 (0.009 с.) |

(9.4.1)

(9.4.1)

страновой риск — риск вложения средств в конкретную страну с низким инвестиционным рейтингом и неустойчивой экономикой;

страновой риск — риск вложения средств в конкретную страну с низким инвестиционным рейтингом и неустойчивой экономикой;