Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ структуры и динамики активов балансаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

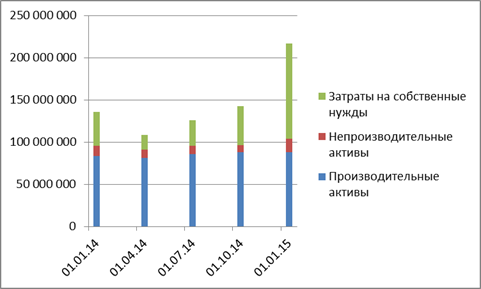

Проанализировав динамику активов ПАО «Запсибкомбанк», выявили, что на протяжении анализируемого периода отмечается тенденция роста активов. На рисунке 1 можем видеть динамику активов на протяжении анализируемого периода, ситуация такова: заметный спад активов наблюдается 1.04.2014 года, далее видим постепенный рост активов. В целом за период активы увеличились на 81 199 321тыс. рублей (на 59,75%) На данное изменение повлиял значительный рост затрат на собственные нужды в анализируемом периоде на 72 242 373 тыс.руб. (на 177,56%) (Рисунок 1).

Рисунок 1 – Динамика активов баланса

Активы состоят из производительных, непроизводительных активов, а так же затрат на собственные нужды (Рисунок 2). Как видно из рисунка 2 наибольшую часть от общих активов занимают производительные активы за период с 1.01.2014-1.10.2014, а 1.01.2015 наибольшую часть занимают затраты на собственные нужды.

Рисунок 2 - Динамика и объем структуры актива баланса

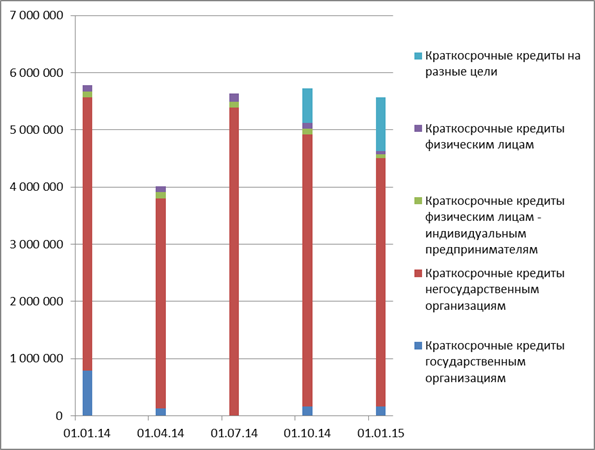

Производительные активы на протяжении анализируемого периода характеризовались тенденцией роста. Но в то же время динамика показателя была неоднородной: 1 апреля 2014 года произошло снижение показателя на 2 098 996 тыс.руб.(на 2,5%). Далее отмечается стабильный рост производительных активов до 87 912 840 тыс.руб. по состоянию на 01.01.15. За период они увеличились на 4 762 299 тыс.руб. (на 5,7%), но в общей структуре актива баланса наблюдается снижение доли производительных активов на 20,7 п.п. Увеличение производительных активов обусловлено в большей степени увеличением агрегата А2 «Операции с клиентами». В исследуемом периоде данный показатель имел тенденцию роста, хоть динамика была неоднородной. На 1 января 2014 года показатель был равен 70 718 824 тыс.руб., а уже к 1 октября 2014 года он увеличился на 6 534 759 тыс.руб. (на 9,24%). Но, на конец анализируемого периода агрегат заметно снизился и составил 74 892 182 тыс.руб. Таким образом, в анализируемом периоде показатель «Операции с клиентами» увеличился на 4 173 358 тыс.руб. (на 5,9%). Значительное влияние на увеличение операций с клиентами оказал объем выданных долгосрочных кредитов. В анализируемом периоде долгосрочные кредиты имеют тенденцию роста. За период объем долгосрочных кредитов увеличился на 4 060 511 тыс. руб. (на 6,4%). Также необходимо отметить, что несмотря на рост показателя, доля долгосрочных кредитов в общей структуре активов снизилась на 15,5 п.п. За анализируемый период краткосрочные кредиты имеют характер снижения, однако характер снижения наблюдается не за весь период. В целом за период объем краткосрочных кредитов снизился на 210 067 тыс. руб. (на 3,6%) (Рисунок 3).

Рисунок 3 - Структура краткосрочных кредитов

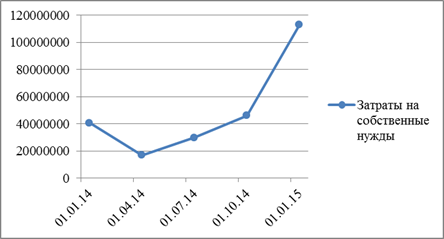

Затем следует проанализировать структуру краткосрочных кредитов. Как видно из рисунка 3 наибольшую долю в структуре краткосрочных кредитов занимают краткосрочные кредиты негосударственным организациям. Доля краткосрочных кредитов негосударственным организациям в общей структуре активов снизилась на 1,52 п.п. При этом объем выданных кредитов негосударственным организациям уменьшился на 439 295 тыс. руб. (на 9,2 %). На протяжении анализируемого периода наблюдается значительное снижение выданных краткосрочных кредитов государственным организациям. За период они уменьшились на 623 919 тыс. руб. (на 79,6%), при этом их доля в общей структуре активов сократилась на 0,51 п.п. В анализируемом периоде значительно снижаются краткосрочные кредиты физическим лицам. Однако динамика показателя была неоднородной: сначала отмечается его рост, затем снижение. Таким образом, на 1 января 2015 года данный агрегат снизился до 57 939 тыс.руб. В целом за период показатель уменьшился на 41 859 тыс. руб. (на 41,9%). Краткосрочные кредиты появились лишь 1.10.14 и составили 601 588 тыс.руб., что в общей структуре актива баланса составило 0,42 п.п. Затем, агрегат увеличился на 334 520 тыс.руб. (на 55,6 %) и составил 936 108 тыс.руб. Проанализировав структуру краткосрочных кредитов, можно сделать вывод о том, что основным заемщиком банка являются негосударственные организации. Просроченные кредиты банка за анализируемый период увеличились на 314 654 тыс. рублей (на 23,8%). При чем, на 01.10.14 они достигли своего максимального значения в 1 795 250 тыс.руб., но в следующем периоде просроченные кредиты несколько сократились. По состоянию на 01.01.15 доля просроченных кредитов в общей структуре актива баланса составила 0,75%. Увеличение показателя просроченной задолженности банка за период является отрицательным моментом, так как банк вовремя не получил свои денежные средства. Затраты на собственные нужды на протяжении анализируемого периода имели тенденцию роста. Причем следует отметить, что динамика была разнообразной: на 1 апреля 2014 года по сравнению с предыдущей отчетной датой отмечается снижение на 23 623 984 тыс.руб. (на 58,06 %), далее показатель увеличился и принял значение 29 950 897 тыс.руб. А к 01.10.14 и 01.01.15 он значительно увеличился на 16 160 441 тыс.руб. и на 66 818 964 тыс.руб. соответственно. Основной причиной значительного увеличения затрат на собственные нужды является закономерный рост расходов, которые, вероятно, направлены на развитие бизнеса и покрытие возрастающих потребностей банка. В целом за период затраты на собственные нужды увеличились на 72 242 373 тыс. руб. (на 177,56%), (Рисунок 4). Наибольшая доля в структуре затрат на собственные нужды приходится на расходы и убытки, которые в анализируемом периоде имеют тенденцию повышения. Но динамика показателя была неоднородной: на 1 апреля показатель резко снизился, а затем отмечается его значительное увеличение. За период расходы и убытки банка возросли на 71 930 717 тыс. руб. (на 200,7%).

Рисунок 4 - Динамика затрат на собственные нужды

На изменение затрат на собственные нужды оказали влияние капитализированные активы. За анализируемый период они незначительно увеличились на 217 323 тыс. рублей (на 4,9%). Наибольший прирост агрегата пришелся на 01.04.14, его изменение составило 150 316 тыс.руб. Также следует отметить, что на протяжении анализируемого периода динамика агрегата А30 «Переоценка ценных бумаг - положительные разницы» была неоднородной. К 1 апреля 2014 года показатель значительно увеличился на 26,4% и составил 429 058 тыс.руб. Но уже на 1.07.14 он снизился до 307 879 тыс.руб. Далее показатель начинает увеличиваться, и по состоянию на 1 января 2015 года он составил 506 563 тыс.руб., а значит, за анализируемый период агрегат увеличился на 167 248 тыс.руб. (на 49,3%). Динамика внутрибанковских денежных активов на протяжении всего анализируемого периода была неоднородной: показатель то уменьшался, то увеличивался. В целом за период показатель снизился на 73 326 тыс. рублей (на 76,8%), вместе с тем уменьшилась и его доля в общей сумме активов на 0,06 п.п. по состоянию на 01.01.15. Нематериальные активы на протяжении анализируемого периода имели тенденцию роста. За период увеличение произошло почти вдвое, на 411 тыс. руб. (на 84%). Также следует отметить, что в анализируемом периоде агрегат А32 «Отвлеченные средства за счет прибыли» отсутствует. Наименьшая доля в структуре активов ПАО «Запсибкомбанк» приходится на непроизводительные активы. В анализируемом периоде непроизводительные активы значительно возросли. За период в целом они увеличились на 4 194 649 тыс. руб. (на 34,8%). При этом произошло снижение их доли в общей структуре актива баланса на 1,39 п.п. (Рисунок 5) Наибольшее влияние на рост непроизводительных активов оказало увеличение агрегата А13 «Кассовые операции». Следует отметить, что динамика показателя была неоднородной, 1 апреля 2014 года показатель снизился на 2 160 960 тыс.руб. (на 32,6%) по сравнению с предыдущим периодом. Но на 1 января 2015 года объем кассовых операций значительно увеличился до 8 608 778 тыс.руб., увеличение за анализируемый период составило 1 978 520 тыс.руб. (на 29,8%). Это является положительным моментом, так как увеличение объема наличных денег в кассе, свидетельствует об увеличении высоколиквидных активов.

Рисунок 5 - Динамика непроизводительных активов Также значительное влияние на изменение непроизводительных активов оказал агрегат А23 «Средства отвлеченные в расчеты». На протяжении анализируемого периода данный агрегат характеризовался тенденцией роста, однако динамика его была неоднородной: он то увеличивался, то уменьшался. В целом за период средства отвлеченные в расчеты увеличились на 2 099 579 тыс.руб. (на 49,3%). Также следует отметить, что за анализируемый период незначительно сократилась доля средств, отвлеченных в расчеты в общей структуре активов на 0,2 п.п. (Рисунок 6). Что касается агрегата А23* «Резервы» то его динамика не была однозначной. На 1 января 2014 года показатель составил 673 968 тыс.руб., в апреле 2014 года произошло увеличение показателя до 729 356 тыс.руб. А на 1 июля отмечается незначительное снижение до 721 407 тыс.руб., но в целом темп прироста показателя можно охарактеризовать как положительный, так как на 1 января 2015 года резервы составили 773 697 тыс.руб. Изменение агрегата «Резервы» за год составило 99 729 тыс.руб. (14,8%).

Рисунок 6 – Динамика и структура непроизводительных активов

Агрегат А24 «Дебиторы» в анализируемом периоде имеет тенденцию роста. За период произошел рост показателя на 26 128 тыс.руб. (на 6,5%), что является отрицательным моментом для любого банка. Динамика показателя была неоднородной: с начала анализируемого периода и до 01.10.14 отмечается рост показателя, но к 1 января 2015 мы видим снижение до 425 417 тыс.руб. Доля агрегата в общей структуре актива баланса тоже незначительно снизилась на 0,09 п.п. Что касается показателя «Прочие дебиторы», то в анализируемом периоде он снизился на 9 307 тыс.руб (на 9,79%). В общей структуре актива баланса произошло снижение доли агрегата на 0,03 п.п. Из анализа активов баланса банка, следует, что за исследуемый период доля затрат на собственные нужды возросла на 22,08 п.п., доля производительных активов в структуре совокупных активов уменьшилась на 20,69 п.п., а доля непроизводительных активов снизилась на 1,39 п.п. Вывод: Увеличение доли затрат на собственные нужды является негативным моментом, потому что обуславливается ростом расходов и убытков банка. Несмотря на то, что доля производственных активов снизилась, сам показатель несколько увеличился. Невозможно не отметить, рост долгосрочных кредитных вложений на фоне снижения краткосрочной кредитной составляющей активов, причем по всем статьям, что может впоследствии негативно повлиять на совокупный уровень кредитного риска банка. Увеличение стоимости непроизводительных активов определялось в большей степени увеличением объемов кассовых операций и средств отвлеченных в расчеты.

|

||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 1997; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.221.240.14 (0.008 с.) |