Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Вопрос 72. Анализ структуры капиталаСодержание книги

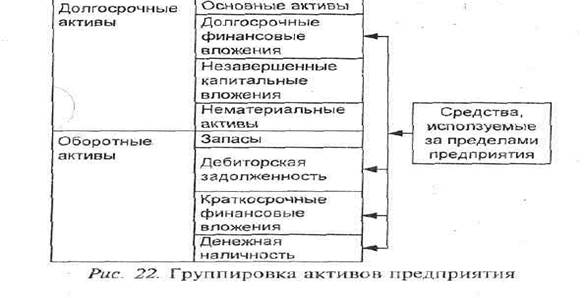

Поиск на нашем сайте 1. Финансовое состояние предприятия и его устойчивость в значительной мере зависят от того, каким имуществом располагает предприятие, какова его структура, т. е. в какие активы вложен капитал и какой доход они приносят (рис. 22). Главным признаком группировки статей актива баланса считается степень их ликвидности - скорость превращения в Денежную наличность. По этому признаку все активы баланса делятся на долгосрочные (или основной капитал) и оборотные активы. Средства предприятия могут использоваться как в его внутреннем обороте, так и за его пределами: • дебиторская задолженность; • долгосрочные и краткосрочные финансовые вложения; •* денежные средства на счетах в банках. Оборотный капитал может находиться в сферах. */ производства (запасы, незавершенное производство, расходы будущих периодов);

• обращения (готовая продукция на складах и отгруженная покупателям, средства в расчетах, краткосрочные финансовые вложения, денежная наличность в кассе и на счетах в банках, товары).

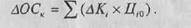

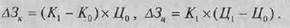

Капитал может функционировать в денежной и материальной] формах. В период нахождения средств в денежной форме может происходить понижение покупательной способности, так! как эти статьи переоцениваются в связи с инфляцией. Монетарные активы - статьи баланса, отражающие средства а и обязательства в текущей денежной оценке. Они не подлежат! переоценке (денежные средства, депозиты, краткосрочные финансовые вложения, средства в расчетах). Немонетарные активы - основные средства, незаконченное' капитальное строительство, производственные запасы, незавершенное производство, готовая продукция, товары для продажи. Реальная стоимость этих активов изменяется с течением времени и изменением цен и поэтому требует переоценки. В зависимости от степени риска капитала различают оборотный капитал ': • с минимальный риском вложений (денежные средства, краткосрочные финансовые вложения); • малым риском вложений, дебиторская задолженность за вычетом сомнительных долгов, производственные запасы за вычетом за- j лежалых, остатки готовой продукции за вычетом не пользующейся спросом, незавершенное производство; • высоким риском вложений, сомнительная дебиторская задолженность, залежалые запасы, не пользующаяся спросом готовая продукция. В процессе анализа активов предприятия в первую очередь! следует изучить изменения в их составе и структуре и дать им' оценку. 2. Особое внимание уделяется изучению состояния, динамики и структуры основных средств (капитала), так как они имеют большой удельный вес в долгосрочных активах. Изменения суммы по этой статье может произойти как за счет увеличения (уменьшения) количества машин, оборудования, зданий, сооружений, так и за счет повышения их стоимости по вновь приобретенным фондам и переоценки старых в связи с инфляцией. Для определения влияния первого фактора необходимо умно-] жить изменение количества по каждому виду основных средств на базисный уровень их цены:

Изменение суммы основных средств за счет их стоимости определяется умножением изменения цены /-го вида основных средств на их количество отчетного периода:

Изучают также технический уровень основных средств, их производительность, степень физического и морального износа. Для этого рассчитывают следующие коэффициенты: • обновления, характеризующий долю новых основных фондов в общей их стоимости на конец года; выбытия; • прироста; % износа; • годности. Определяются срок обновления основных фондов и средний возраст машин и оборудования. В процессе анализа изучаются также состав и динамику инвестиционного портфеля, его структуру и изменение за отчетный период, а также доходность инвестиционного портфеля в целом и отдельных финансовых инструментов. Значительную долю в составе основного капитала могут занимать нематериальные активы: патенты, лицензии, торговые марки и товарные знаки, права на пользование природными и иными ресурсами, программные продукты для ЭВМ, новые технологии и технические решения, приносящие выгоду в процессе хозяйственной деятельности. Инвестиции в нематериальные активы окупаются в течение определенного периода за счет дополнительной прибыли, получаемой предприятием в результате их применения, и за счет амортизационных отчислений. 3. Особенно тщательно необходимо проанализировать изменения состава и динамики оборотных активов как наиболее мобильной части капитала, от состояния которых в значительной степени зависит финансовое положение предприятия. При этом следует иметь в виду, что стабильность структуры оборотного капитала свидетельствует об устойчивом, хорошо отлаженном процессе производства и сбыта продукции и, наоборот, существенные структурные изменения - признак нестабильной работы предприятия.

73. Оценка имущественного состояния предприятия Большое влияние на финансовое состояние предприятия и его | производственные результаты оказывает состояние п роизводств венных запасов. В целях нормального хода производства и сбыта продукции запасы должны быть оптимальными. Увеличение удельного веса запасов свидетельствует: о расширении масштабов деятельности предприятия; стремлении защитить денежные средства от обесценивания под воздействием инфляции; неэффективном управлении запасами, вследствие чего значительная часть капитала замораживается на длительное время в запасах, замедляется его оборачиваемость. Кроме того, возникают проблемы с ликвидностью, увеличивается порча сырья и материалов, растут складские расходы, что отрицательно влияет на конечные результаты деятельности. Все это свидетельствует о спаде деловой активности предприятия. В то же время недостаток запасов также отрицательно сказывается на производственных и финансовых результатах деятельности предприятия. Анализ состояния производственных запасов необходимо начинать с изучения их динамики и проверки соответствия фактических остатков их плановой потребности. Размер производственных запасов в стоимостном выражений может измениться как за счет количественного, так и за счет стоимостного (инфляционного) фактора. Расчет влияния количественного (К) и стои| местного (Ц) факторов на изменение суммы запасов (3) по каждому их виду осуществляется способом абсолютных разниц:

Период оборачиваемости капитала в запасах сырья и материалов равен времени хранения их на складе от момента поступлениям до передачи в производство. Чем меньше этот период, тем меньше при прочих равных условиях производственно-коммерческий цикл. Он определяется:

Пш = (Среднее сальдо по счету производственных запасов)х (Дни периода) Сумма израсходованных запасов за отчетный период Продолжительность нахождения капитала в готовой продукции (Пгп) равна времени хранения готовой продукции на складах с момента поступления из производства до отгрузки покупателям: Пгп = (Среднее сальдо по счету " Готовая продукция") х (Дни периода) Сумма кредитового оборота по счету " Готовая продукция" Значительный удельный вес в оборотных активах предприятия занимает незавершенное производство. Увеличение остатков незавершенного производства может свидетельствовать, с одной стороны, о расширении производства, а с другой - о замедлении оборачиваемости капитала в связи с увеличением продолжительности производственного цикла. Продолжительность производственного цикла (Ппц) равна времени, в течение которого производится продукция: _

Ппц = _ (Средние остатки незавершенного производства) х (Дни периода) Себестоимость выпущенной продукции в отчетный период 2. Управление дебиторской задолженностью заключается в оптимизации ее общего размера и обеспечении своевременной инкассации. Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать: • о неосмотрительной кредитной политике предприятия по отношению к покупателям; • увеличении продаж; • неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности: • оценивается положительно, если оно происходит за счет сокращения периода ее погашения; - отрицательно, если дебиторская задолженность уменьшается в связи с уменьшением отгрузки продукции, что свидетельствует о снижении деловой активности предприятия. Рост дебиторской задолженности не всегда оценивается отрицательно, а снижение - положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, поскольку предприятие будет ощущать недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др.

Ускорить платежи можно путем. | • совершенствования расчетов; • своевременного оформления расчетных документов; • предварительной оплаты; • применения вексельной формы расчетов и др.

В процессе анализа необходимо изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли ее в составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности. Важно также изучить качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели, является период оборачиваемости дебиторской задолженности (Пдз) или период инкассации долгов. Он равен времени между отгрузкой товаров и получением за них наличных денег от покупателей: Пдз = (Средние остатки дебиторской задолженности) х (Дни периода) Сумма погашенной дебиторской задолженности за период Качество дебиторской задолженности оценивается также удельным весом в ней вексельной формы расчетов, поскольку вексель является высоколиквидным активом, который может быть реализован третьему лицу до наступления срока его погашения. Вексельное обязательство имеет значительно большую силу, чем обычная дебиторская задолженность. Увеличение удельного веса полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности.

3. Сумма денежных средств, которая необходима эффективно управляемому предприятию, - это по сути страховой запас, предназначенный для покрытия кратковременной несбалансированности денежных потоков; его должно хватить для производства всех первоочередных платежей. Поскольку денежные средства, находясь в кассе или на счетах в банке, не приносят дохода, а их эквиваленты - краткосрочные финансовые вложения - имеют невысокую доходность, их необходимо иметь в наличии на уровне безопасного минимума.

Увеличение или уменьшение остатков денежной наличности на счетах в банке обусловлено уровнем несбалансированности денежных потоков, т. е. притоком и оттоком денег. Превышение положительного денежного потока над отрицательным увеличивает остаток свободной денежной наличности, и, наоборот, превышение остатков над притоками приводит к нехватке денежных средств и увеличению потребности в кредите. В финансовом анализе и менеджменте различают такие понятия как: • валовой денежный поток - это совокупности всех поступлений и расходования денежных средств в анализируемом периоде; • чистый денежный поток - разность между положительным и отрицательным потоком денежных средств. Как дефицит, так и избыток денежных ресурсов отрицательно влияют на финансовое состояние предприятия. При избыточном денежном потоке: • происходит потеря реальной стоимости временно свободных средств в результате инфляции; • теряется часть потенциального дохода от недоиспользования средств в операционной или инвестиционной деятельности; • замедляется оборачиваемость капитала в результате простоя денежных средств. • Наличие избыточного денежного потока на протяжении длительного времени может быть результатом неправильного использования оборотного капитала. Чтобы деньги работали на предприятие, необходимо их пускать в оборот с иелью получения прибыли, т. е.: • расширять свое производство, прокручивая их в цикле оборотного капитала; • обновлять основные фонды, приобретать новые технологии; · инвестировать в доходные проекты других хозяйствующих субъектов с целью получения выгодных процентов; • досрочно погашать кредиты банка и другие обязательства с целью уменьшения расходов по обслуживанию долга. Период нахождения капитала в денежной наличности (Пдн) определяется:

Пдн = _ (Средние остатки свободной денежной наличности) х (Дни периода) Сумма кредитовых оборотов по счетам денежных средств Для расчета прогнозируемой суммы остатка денежных средства можно использовать формулу

О дс = Планируемый годовой объем денежного оборота Количество оборотов среднего остатка денежных средств в отчетном периоде

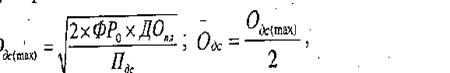

Для определения необходимого остатка денежных средств могут применяться:

где: Оdс(max) - оптимальный размер максимального остатка денежных средств; • Оbc- оптимальный размер среднего остатка денежных средств; • ФРо - финансовые расходы по обслуживанию одной операции, связанной с привлечением денежных средств; • Пдc ~ уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по депозитам); • ДОпл - планируемый объем денежного оборота (отрицательного потока денежных средств).

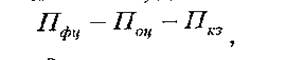

В процессе анализа необходимо определить продолжительность финансового цикла, т. е. время обращения денежной наличности, для чего используется формула

где: • Пфц ~ продолжительность финансового цикла; • Поц - продолжительность операционного цикла; • Пкз - продолжительность погашения кредиторской задолженности. Операционный цикл включает в себя период от момента поступления на склад предприятия приобретенных товарно-материальных ценностей до поступления денег от покупателей за peaлизованную им продукцию.

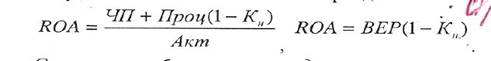

74. Показатели эффективности и интенсивности использования капитала Эффективность использования капитала, характеризуется его доходностью (рентабельностью) - отношением суммы прибыли к среднегодовой сумме капитала. С позиций всех заинтересованных лиц общая оценка эффективности использования совокупных ресурсов производится на основании показателя рентабельности совокупного капитала, который определяют отношением общей суммы прибыли до выплаты налогов и процентов к средней сумме совокупных активов предприятия за отчетный период:

Данный показатель рентабельности показывает, сколько прибыли зарабатывает предприятие на рубль совокупного капитала, вложенного в его активы. Он характеризует доходность всех

С позиции собственников и кредитов определяют рентабелъностъ капитала отношением чистой прибыли и процентов за кредиты с учетом налогового корректора к средней сумме совокупных активов за отчетный период: С позиции собственников предприятия определяют рентабельность собственного капитала как отношение чистой прибыли (ЧП) к средней сумме собственного капитала за период (СК):

Определяют также рентабельность операционного капитала, непосредственно задействованного в основной (операционной) деятельности предприятия, от уровня которого зависит величина всех остальных показателей доходности капитала:

Сумма операционной прибыли Средняя сумма операционного капитала за отчетный период В состав операционного капитала не включают: основные средства непроизводственного назначения; неустановленное оборудование; остатки незаконченного капитального строительства; долгосрочные и краткосрочные финансовые вложения; ссуды работникам предприятия.

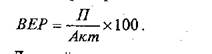

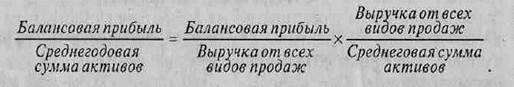

3. Рентабельность оборотного капитала определяется отношением прибыли от основной деятельности и полученных процентов от краткосрочных финансовых вложений к средней сумме оборотных активов. Для характеристики интенсивности использования капитала рассчитывается коэффициент его оборачиваемости (отношение выручки от реализации продукции к среднегодовой стоимости капитала). Взаимосвязь между показателями рентабельности совокупного капитала и его оборачиваемости выражается следующим образом:

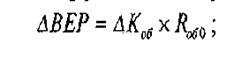

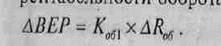

Рентабельность совокупных активов (ВЕР) равна произведению рентабельности оборота (Rоб) и коэффициента оборачиваемости капитала (Коб): BEP = KобxRоб 75. Анализ оборачиваемости капитала 1. Факторный анализ рентабельности капитала может выявить слабые и сильные стороны предприятия. Методом абсолютных разниц можно рассчитать влияние факторов первого порядка на изменение уровня рентабельности капитала за счет: • коэффициента оборачиваемости:

- рентабельности оборота:

Скорость оборачиваемости капитала характеризуется такими показателями, как:

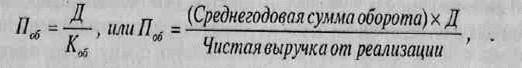

коэффициент оборачиваемости (Коб); продолжительность 1 оборота капитала (Поб). Коэффициент оборачиваемости капитала рассчитывается по формуле

Коб = Выручка (нетто) от реализации (сумма оборота) Среднегодовая сумма капитала Показатель, обратный коэффициенту оборачиваемости капитала, называется капиталоемкостью (КеJ: Ке =__ Среднегодовая сумма капи ала______________ Чистая выручка от реализации (сумма оборота) Продолжительность 1 оборота капитала:

B процессе последующего анализа изучается изменение оборачиваемости оборотного капитала на всех стадиях его кругооборота, что позволит проследить, на каких стадиях произошло ускорение или замедление оборачиваемости капитала. Для этого средние остатки отдельных видов оборотных средств необходимо разделить на сумму однодневного оборота по реализации. 2. Ускорить оборачиваемость капитала можно путем: • интенсификации производства; • более полного использования трудовых и материальных ресурсов; • недопущения сверхнормативных запасов товарно-материальных ценностей, отвлечения средств в дебиторскую задолженность.

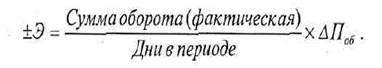

Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и суммы прибыли. Сумма высвобождаемых средств из оборота в связи с ускорением оборачиваемости капитала (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости капитала определяется умножением однодневного оборота по реализации на изменение продолжительности оборота (Поб):

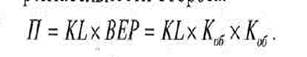

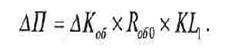

Прибыль можно представить в виде произведения среднегодовой суммы капитала, коэффициента его оборачиваемости и рентабельности оборота:

Увеличение суммы прибыли за счет изменения коэффициента оборачиваемости капитала рассчитывается умножением прироста последнего на базовый уровень коэффициента рентабельности продаж и на фактическую среднегодовую сумму оборотного капитала: Основные пути ускорения оборачиваемости капитала: сокращение продолжительности производственного цикла за счет интенсификации производства; улучшение организации материально-технического снабжения с целью бесперебойного обеспечения производства необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах; ускорение процесса отгрузки продукции и оформления расчетных документов; сокращение времени нахождения средств в дебиторской задолженности. 76. Оценка эффективности использования заемного капитала

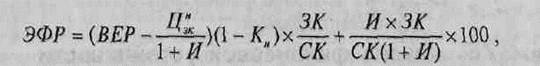

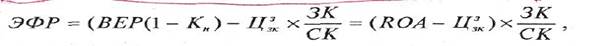

Одним из показателей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага (ЭФР), который показывает, на сколько процентов увеличивается сумма собственного капиталами счет привлеч ения з аемных средств в оборот п редприятия:

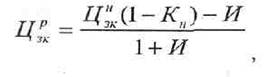

где: • ВЕР - экономическая рентабельность совокупного капитала до уплаты налогов и процентов за кредит, %; • ROA - рентабельность совокупного капитала после уплаты налогов, %; • Цзк - реальная цена заемных средств ресурсов (с учетом налоговой экономии и индекса инфляции), %; • Кн - уровень налогового изъятия из прибыли (отношение налогов из прибыли к сумме прибыли после уплаты процентов); • ЗК - средняя сумма заемного капитала; • СК~ средняя сумма собственного капитала. Положительный эффект финансового рычага возникает в тех случаях, когда рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов, т. е. ВЕР > Цзк. 2. В условиях инфляции, если долги и проценты по ним не индексируются, эффект финансового рычага и рентабельность собственного капитала (ROE) увеличиваются, поскольку обслуживание долга и сам долг оплачиваются уже обесцененными деньгами. Поэтому в данном случае при определении эффекта финансового рычага в расчет следует принимать не номинальную цену заемных ресурсов, а реальную, которая определяется:

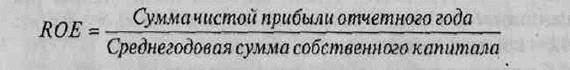

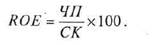

где И - темпы инфляции в виде десятичной дроби. 77. Факторный анализ доходности собственного капитала 1. Пирамиду показателей эффективности функционирования предприятия замыкает рентабельность собственного капи тала (ROE). Вся деятельность предприятия должна быть направлена на увеличение суммы собственного капитала и повышение уровня его доходности. Рассчитывается ROE как отношение суммы чистой прибыли к среднегодовой сумме собственного капитала:

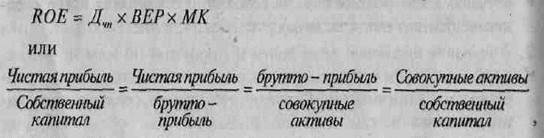

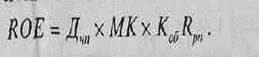

2. Рентабельность собственного капитала (ROE) и рентабельность совокупного капитала (ВЕР) тесно связаны между собой:

Данная взаимосвязь показывает зависимость между степенью финансового риска и прибыльностью собственного капитала.

78. Анализ финансовой устойчивости предприятия

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальности структуры источников капитала и от оптимальности структуры активов предприятия, в первую очередь - от соотношения основных и оборотных средств, а также от уравновешенности отдельных видов и пассивов предприятия. Поэтому вначале необходимо проанализировать структуру источников капитала предприятия и оценить степень финансовой устойчивости и финансового риска. С этой иелью рассчитывают следующ ие показатели: - коэффициент финансовой автономии (или независимости) - удельный вес собственного капитала в общей валюте баланса; коэффициент финансовой зависимости - доля заемного капитала в общей валюте баланса; - коэффициент текущей задолженности - отношение краткосрочных финансовых обязательств к общей валюте баланса; - коэффициент долгосрочной финансовой независимости (коэффициент финансовой устойчивости) - отношение собственного и долгосрочного заемного капитала к общей валюте баланса; - коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) - отношение собственного капитала к заемному; - коэффициент финансового левериджа, или коэффициент финансового риска, - отношение заемного капитала к собственному. Чем выше уровень первого, четвертого и пятого показателей и чем ниже уровень второго, третьего и шестого показателей, тем устойчивее финансовое состояние предприятия. Изменения, которые происходят в структуре капитала, с позиций инвесторов и предприятия могут быть оценены по-разному. Для банков и прочих кредиторов предпочтительней ситуация, когда доля собственного капитала у клиентов более высокая - это исключает финансовый риск. Предприятия же заинтересованы в привлечении заемных средствпо двум причинам: • проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль; •* расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала. Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковыми для разных отраслей и предприятий. Доля собственного и заемного капитала в формировании предприятия и уровень финансового левериджа зависят от отраслевых особенностей предприятия. Для определения нормативного значения коэффициентов финансовой автономии,! финансовой зависимости и финансового левериджа необходимое исходить из фактически сложившейся структуры активов и обще-1 принятых подходов к их финансированию (табл. 3). Таблица 3 I

Подходы к финансированию активов предприятия

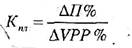

Примечание. ДЗК — долгосрочный заемный капитал, СК — собственный заемный капитал; КЗК — краткосрочный заемный капитал. Постоянная часть оборотных средств — это тот минимум, который необходим предприятию для осуществления операционной деятельности. Его величина не зависит от сезонных колебаний объема производства и реализации продукции, полностью финансируется за счет собственного капитала и долгосрочных заемных средств. Переменная часть оборотных активов подвержена колебаниям Коэффициент финансового левериджа - не только индикатор финансовой устойчивости. Он оказывает большое влияние на увеличение или уменьшение величины прибыли и собственного капитала предприятия. Коэффициент финансового левериджа является именно тем рычагом, с помощью которого увеличивается положительный или отрицательный эффект финансового рычага. Уровень финансового левериджа (Уфл) измеряется отношением темпов прироста чистой прибыли (▲ЧП%) к темпам прироста общей суммы прибыли до уплаты налогов и процентов по обслуживанию долга (▲П%): Уфл = ▲ЧП%: ▲П%) Он показывает, во сколько раз темпы прироста чистой прибыли превышают темпы прироста брутто-прибыли. Это превышение обеспечивается за счет эффекта финансового рычага, одной из составляющих которого является его "плечо" - отношение заемного капитала к собственному (ЗК/СК). Увеличивая или уменьшая плечо рычага в зависимости от сложившихся условий, можно влиять на прибыль и доходность собственного капитала, гу Важными показателями, характеризующими структуру капитала и определяющими устойчивость предприятия, являются сумма чистых активов и их доля в общей валюте баланса. Величина чистых активов (реальная величина собственного капитала) показывает, что останется собственникам предприятия после погашения всех обязательств в случае ликвидации предприятия. Определяется она следующим образом: из общей суммы активов вычитаются налоги на приобретенное имущество, задолженность учредителей по взносам в уставный капитал, стоимость собственных акций, выкупленных у акционеров, целевое финансирование и поступления, долгосрочные финансовые обязательства, краткосрочные финансовые обязательства (краткосрочные кредиты, кредиторская задолженность и расчеты по дивидендам). При этом следует учитывать, что величина чистых активов является довольно условной, поскольку рассчитана по данным не ликвидационного, а бухгалтерского баланса, в котором активы отражаются не по рыночным, а по учетным ценам. Тем не менее величина их должна быть больше уставного капитала, Если чистые активы меньше величины уставного капитала, акционерное общество обязано уменьшить свой уставный капитал до величины чистых активов. Если чистые активы меньше установленного -минимального размера уставного капитала, то в соответствии с законодательством принимается решение о ликвидации. При неблагоприятном соотношении чистых активов и уставно-1 го капитала усилия должны быть направлены на увеличение прибыли и рентабельности, погашение задолженности учредителей по взносам в уставный капитал. Инвестирование капитала в основные производственные фонды приводит к росту постоянных и относительному сокращению переменных издержек. Взаимосвязь между объемом производства, постоянными и переменными издержками выражается показателем производственного (операционного) левериджа. от уровня которого зависит прибыль предприятия и его финансовая устойчивость. Уровень производственного левериджа исчисляется отношением темпов валовой прибыли от основной деятельности ▲П% к темпам прироста объема продаж в натуральном или стоимостном выражении (▲VРР %):

Уровень производственного левериджа показывает степень чувствительности прибыли к изменению объема производства. При его высоком значении даже незначительный спад или] увеличение производства продукции приводит к существенному. изменению прибыли. Более высокий уровень производственного левериджа обычно имеют предприятия с высоким I уровнем оснащенности производства. При повышении уровня I технической оснащенности происходит увеличение доли постоянных затрат и уровня производственного левериджа. С ростом 1 последнего увеличивается степень риска недополучения выручки, необходимой для возмещения постоянных расходов.

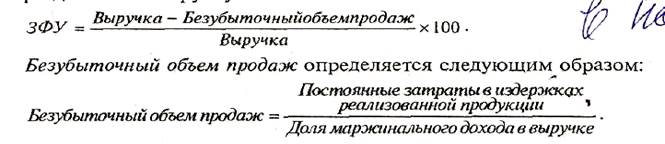

У предприятия, у которого больше доля постоянных затрат, выше безубыточный объем продаж и меньше зона безопасности (запас финансовой устойчивости). Чтобы определить запас финансовой устойчивости (ЗФУ), необходимо из выручки вычесть безубыточный объем продаж и полученный результат разделить на выручку:

Операционный (деловой) риск определяется изменчивостью спроса, цен продаж, цен снабжения и их соотношением: он минимизируется, если в условиях инфляции цены на продукцию растут пропорционально росту себестоимости продукции, и, напротив, возрастает, если темпы роста себестоимости продукции опережают темпы роста цен на нее.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-02-10; просмотров: 171; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.141.85.245 (0.012 с.) |

Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашенных долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашенных долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Поскольку в результате инфляции происходит обесценивание как суммы выплаченных процентов, так и суммы самого долга, то ее влияние на эффект финансового рычага можно предста-1 вить более развернуто:

Поскольку в результате инфляции происходит обесценивание как суммы выплаченных процентов, так и суммы самого долга, то ее влияние на эффект финансового рычага можно предста-1 вить более развернуто: