Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оптимизация среднего остатка денежных активовСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Потребность в операционном (трансакционном) остатке денежных активов характеризует минимально необходимую их сумму, необходимую для осуществления текущей хозяйственной деятельности. Для расчета планируемой суммы операционного остатка денежных активов используется следующая формула:

где ДА0— планируемая сумма операционного остатка денежных активов предприятия; ПООД — планируемый объем денежного оборота (суммы расходования денежных средств) по операционной деятельности предприятия; КОда — количество оборотов среднего остатка денежных активов в плановом периоде. Пример: Определить планируемую сумму операционного остатка денежных активов предприятия исходя из следующих данных: в соответствии с планом поступления и расходования денежных средств на предстоящий год объем денежного оборота по операционной деятельности предусмотрен в размере 300 тыс. усл. ден. ед.; количество оборотов среднего остатка денежных активов в предшествующем году составило 24. На плановый период этот показатель оставлен без изменений. Подставляя эти данные в вышеприведенную формулу, получим: планируемая сумма операционного остатка денежных средств 300

24 Потребность в страховом (резервном) остатке денежных активов определяется на основе рассчитанной суммы их операционного остатка и коэффициента неравномерности (коэффициента вариации) поступления денежных средств на предприятие по отдельным месяцам предшествующего года. Для расчета планируемой суммы страхового остатка денежных активов используется следующая формула:

где ДАс — планируемая сумма страхового остатка денежных активов предприятия; ДА0 — плановая сумма операционного остатка денежных активов предприятия; КВПДС — коэффициент вариации поступления денежных средств на предприятие в отчетном периоде. Потребность в компенсационном остатке денежных активов планируется в размере, определенном соглашением о банковском обслуживании. Потребность в инвестиционном (спекулятивном) остатке денежных активов планируется исходя из финансовых возможностей предприятия только после того, как полностью обеспечена потребность в других видах остатков денежных активов.

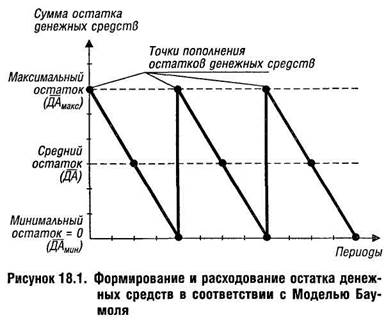

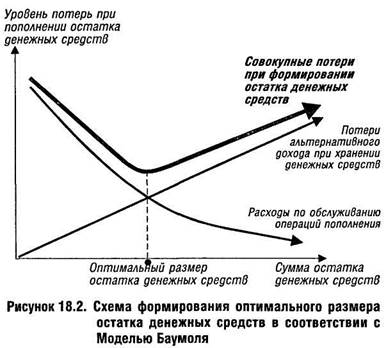

Общий размер среднего остатка денежных активов в плановом периоде определяется путем суммирования рассчитанной потребности в отдельных видах: где ДА — средняя сумма денежных активов предприятия в плановом периоде; ДА0 — средняя сумма операционного остатка денежных активов в плановом периоде; ДАС — средняя сумма страхового остатка денежных активов в плановом периоде; ДАК — средняя сумма компенсационного остатка денежных активов в плановом периоде; ДАИ — средняя сумма инвестиционного остатка денежных активов. В практике зарубежного финансового менеджмента применяются и более сложные модели определения среднего остатка денежных активов. Наиболее широко используемой в этих целях является Модель Баумоля, который первый трансформировал для планирования остатка денежных средств ранее рассмотренную Модель EOQ. Исходными положениями Модели Баумоля является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых вложений и изменение остатка денежных активов от их максимума до минимума, равного нулю (рис. 18.1.) Для экономии общей суммы расходов по обслуживанию операций пополнения денежных средств, следует увеличить период (или снизить частоту) этого пополнения. В этом случае соответственно увеличатся размеры максимального и среднего остатка денежных средств. Однако эти виды остатков денежных средств доходов предприятию не приносят; более того, рост этих остатков означает потерю для предприятия альтернативных доходов в форме краткосрочных финансовых вложений. Размер этих потерь равен сумме остатков денежных средств, умноженной на среднюю ставку процента по краткосрочным финансовым вложениям (выраженную десятичной дробью). Обозначим размер этих потерь индексом "Пд" (потери доходов при хранении денежных средств).

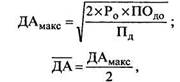

С учетом потерь рассмотренных двух видов строится оптимизационная Модель Баумоля, позволяющая определить оптимальную частоту пополнения и оптимальный размер остатка денежных средств, при которых совокупные потери будут минимальными (рис. 18.2) Математический алгоритм расчета максимального и среднего оптимальных размеров остатка денежных средств в соответствии с Моделью Баумоля имеет следующий вид:

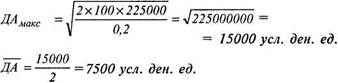

где ДАмак — оптимальный размер максимального остатка денежных активов предприятия; ДА — оптимальный размер среднего остатка денежных активов предприятия; Ро — расходы по обслуживанию одной операции пополнения денежных средств; Пд — уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по краткосрочным финансовым вложениям), выраженный десятичной дробью; ПОДО — планируемый объем денежного оборота (суммы расходования денежных средств). Пример: необходимо определить на основе Модели Баумоля средний и максимальный размер остатков денежных средств на основе следующих данных: планируемый годовой объем денежного оборота предприятия составляет 225 тыс. усл. ден. ед.; расходы по обслуживанию одной операции пополнения денежных средств составляют 100усл. ден. ед.; среднегодовая ставка процента по краткосрочным финансовым вложениям составляет 20%. При этих условиях размер максимального и среднего остатков денежных активов предприятия составит:

Модель Миллера—Орра представляет собой еще более сложный алгоритм определения оптимального размера остатков денежных активов. Исходные положения этой модели предусматривают наличие определенного размера страхового запаса и определенную неравномерность в поступлении и расходовании денежных средств, а соответственно и остатка денежных активов. Минимальный предел формирования остатка денежных активов принимается на уровне страхового остатка, а максимальный — на уровне трехкратного размера страхового остатка (рис. 18.3). Как видно из приведенных данных, когда остаток денежных активов достигает максимального значения (верхней границы своего "коридора"), излишние средства (по отношению к среднему остатку) переводятся в резерв, т.е. инвестируются в краткосрочные финансовые инструменты. Аналогичным образом, когда остаток денежных активов достигает минимального значения (нижней границы своего "коридора") осуществляется пополнение денежных средств до среднего уровня за счет продажи части краткосрочных финансовых инструментов, привлечения краткосрочных банковских кредитов и других источников.

Необходимо обратить внимание и на то, что значение среднего остатка денежных активов находится на одну треть выше минимального его значения и на две трети ниже максимального его значения, а не посредине между этими значениями. При таком подходе уровень альтернативных потерь доходов при хранении денежных средств будет более низким. Математический алгоритм расчета диапазона колебаний остатка денежных активов между минимальным и максимальным его значением имеет следующий вид:

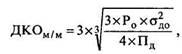

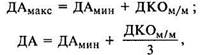

где ДКОМ/М — диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значением; Ро — расходы по обслуживанию одной операции пополнения денежных средств; σ²до - среднеквадратическое (стандартное) отклонение ежедневного объема денежного оборота; Пд —среднедневной уровень потерь альтернативных доходов при хранении денежных средств (среднедневная ставка процента по краткосрочным финансовым операциям), выраженный десятичной дробью. Соответственно максимальный и средний остатки денежных активов определяются по формулам:

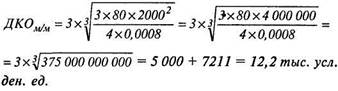

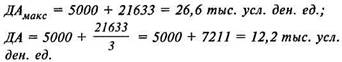

где ДАмакс — оптимальный размер максимального остатка денежных активов предприятия; ДА — оптимальный размер среднего остатка денежных активов предприятия; ДАмин — минимальный (или страховой) остаток денежных активов предприятия; ДКОМ/М — диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значением. Пример: необходимо определить на основе Модели Миллера—Орра диапазон колебаний остатка денежных активов, а также максимальную и среднюю сумму этого остатка на основе следующих данных: страховой (минимальный) остаток денежных активов установлен по предприятию на плановый год в сумме 5000 усл. ден. ед.; среднеквадратическое (стандартное) отклонение ежедневного объема денежного оборота по данным анализа за предшествующий год составляло 2000 усл. ден. ед.; расходы по обслуживанию одной операции пополнения денежных средств составляют 80 усл. ден. ед.; среднедневная ставка процента по краткосрочным финансовым вложениям составляет 0,08%. При этих условиях диапазон колебаний суммы остатка денежных активов составит:

Несмотря на четкий математический аппарат расчетов оптимальных сумм остатков денежных активов обе приведенные модели (Модель Баумоля и Модель Миллера—Орра) пока еще сложно использовать в отечественной практике финансового менеджмента по следующим причинам: • хроническая нехватка оборотных активов не позволяет предприятиям формировать остаток денежных средств в необходимых размерах с учетом их резерва; • замедление платежного оборота вызывает значительные (иногда непредсказуемые) колебания в размерах денежных поступлений, что соответственно отражается и на сумме остатка денежных активов; в ограниченный перечень обращающихся краткосрочных фондовых инструментов и низкая их ликвидность затрудняют использование в расчетах показателей, связанных с краткосрочными финансовыми вложениями.

|

|||||||||||

|

Последнее изменение этой страницы: 2016-12-16; просмотров: 1728; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.19.120.100 (0.011 с.) |

= = 12,5 тыс. усл. ден. ед.

= = 12,5 тыс. усл. ден. ед.