Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ ликвидности бухгалтерского баланса и оценка платежеспособности предприятияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

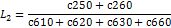

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы. А1. Наиболее ликвидные активы — к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом: А1 = Денежные средства + Краткосрочные финансовые вложения или стр. 250 + стр. 260. А2. Быстро реализуемые активы — дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты. А2 = Краткосрочная дебиторская задолженность или стр. 240. АЗ. Медленно реализуемые активы — статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы. АЗ = Запасы + Долгосрочная дебиторская задолженность + НДС +Прочие оборотные активы. или стр. 210 + стр. 220 + стр. 230 + стр. 270 А4. Трудно реализуемые активы — статьи раздела I актива баланса — внеоборотные активы. А4 = Внеоборотные активы или стр. 190. Пассивы баланса группируются по степени срочности их оплаты. П1. Наиболее срочные обязательства — к ним относится кредиторская задолженность. П1 = Кредиторская задолженность или стр. 620. П2. Краткосрочные пассивы — это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы. П2 = Краткосрочные заемные средства + Задолженность участникам по выплате доходов + Прочие краткосрочные обязательства или стр. 610 + стр. 630 + стр. 660. ПЗ. Долгосрочные пассивы — это статьи баланса, относящиеся к разделам IV и V, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей. ПЗ = Долгосрочные обязательства + Доходы будущих периодов + Резервы предстоящих расходов и платежей или стр. 590 + стр. 640 + стр. 650. П4. Постоянные пассивы или устойчивые — это статьи раздела III баланса «Капитал и резервы». П4 = Капитал и резервы (собственный капитал организации) или стр. 490. Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1>П1 А2 > П2 АЗ > ПЗ А4 < П4 Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели: · текущую ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени: ТЛ = (А1 + А2) - (П1 + П2); · перспективную ликвидность — это прогноз платежеспособности на основе сравнения будущих поступлений и платежей: ПЛ = АЗ - ПЗ.

Таблица 1.2 Финансовые коэффициенты платежеспособности

Практические задания по параграфу 1.2. Задание 4 Используя данные бухгалтерской отчетности, сгруппируйте активы по степени ликвидности, а пассивы - по срочности погашения и оцените ликвидность бухгалтерских балансов. Напишите вывод о степени ликвидности бухгалтерских балансов предприятия за анализируемые периоды.

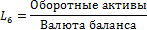

____________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ Задание 5 Используя данные задания 4, оцените текущую и перспективную платежеспособность. Оцените их динамику и напишите вывод об изменении платежеспособности предприятия за анализируемый период. Задание 6 Используя данные бухгалтерской отчетности, рассчитайте финансовые коэффициенты платежеспособности (общий коэффициент платежеспособности (L1), коэффициент абсолютной ликвидности (L2), коэффициент «критической оценки» (L3), коэффициент текущей ликвидности (L4), коэффициент маневренности функционирующего капитала (L5), долю оборотных средств в активах (L6), коэффициент обеспеченности собственными оборотными средствами (L7)). Оцените их динамику, сравните каждый коэффициент с нормативным значением и напишите вывод об изменении платежеспособности предприятия за анализируемый период. Задание 7 Рассчитайте и проанализируйте финансовые коэффициенты платежеспособности. (тыс.руб.)

____________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ Напишите выводы об изменении платежеспособности организации за отчетный период, сравните полученные значения коэффициентов с оптимальными значениями. 1.3. Оценка вероятности несостоятельности (банкротства) предприятия С 26 октября 2003 года в России действует Федеральный закон «О несостоятельности (банкротстве)» (ФЗ РФ от 26.10.2003 г. № 127-ФЗ). В статье 3 Закона оговариваются признаки банкротства и юридического, и физического лица: 1. Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения. 2. Физическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения и если сумма его обязательств превышает стоимость принадлежащего ему имущества. Это основные признаки банкротства. Кроме того, если иное не предусмотрено настоящим законом, дело о банкротстве может быть возбуждено, если: требования к должнику — юридическому лицу в совокупности составляют не менее 100000 рублей, а к должнику — физическому лицу — не менее 10000 рублей, а также имеются признаки банкротства, установленные статьей 3 настоящего Федерального закона. Согласно Методическому положению по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса (от 12.08.1994 г. №31-р), оценка неудовлетворительной структуры баланса проводится на основе трех показателей: ♦ коэффициента текущей ликвидности (L4), ♦ коэффициента обеспеченности собственными средствами (L7), ♦ коэффициентов утраты (восстановления) платежеспособности, которые рассчитываются следующим образом (L8, L9): Таблица 1.3

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-09-19; просмотров: 661; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.1.23 (0.009 с.) |