Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Стратегические направления регулирования нормы процента как фактора инвестиционной активностиСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

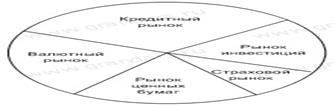

В условиях развитой рыночной экономики формирование инвестиционного спроса связано с функционированием финансового рынка, опосредствующего движение инвестиционного капитала, а также доходов от вложенных активов. Аккумулируя сбережения отдельных инвесторов, финансово-кредитная система образует основной канал инвестиционного спроса. Особенно важную роль при этом играют банки, которые могут использовать не только сбережения, но и обращающиеся денежные средства, эмиссию. Существенное влияние на динамику инвестиций оказывает процентная и налоговая политика государства. Регулирование процентных и налоговых ставок является важным рычагом государственного воздействия на инвестиционный спрос. Снижение налогов на прибыль при прочих равных условиях ведет к увеличению доли накоплений предприятий, направляемых на инвестирование. Ставка ссудного процента определяет цену заемных средств для инвесторов. Повышение процентной ставки усиливает мотивацию к сбережениям и одновременно ограничивает инвестиции, делая их нерентабельными. При снижении ставки ссудного процента инвестирование оказывается более прибыльным, поэтому уменьшение ставки ссудного процента ведет к росту инвестиций и наоборот. Однако снижение ставки процента как фактор активизации инвестиций имеет объективные пределы, поскольку на определенном этапе снижения процентной ставки возрастают предпочтения экономических агентов к хранению денег в более ликвидной наличной форме (теория ликвидности Дж.М. Кейнса) и увеличивается отвлечение средств в сферу спекуляций ценными бумагами. В связи с этим возникает проблема определения оптимального в данных условиях уровня процентной ставки, так как чрезмерное повышение или понижение ставки процента наносит ущерб инвестиционной активности. Таким образом, воздействие процентной ставки на инвестиционный спрос в целом неоднозначно. Результаты ряда эмпирических исследований показывают, что зависимость динамики инвестиций от изменения нормы процента не носит четко выраженного характера. Таким образом, формирование нормы процентных ставок основывается на следующих принципах: - непосредственно зависит от спроса и предложения на кредитные ресурсы. Всякое возрастание спроса приводит к повышению процентных ставок, как по активным, так и по пассивным операциям банка; - величина процентной ставки по депозитам определяется сроком хранения средств во вкладах, а по кредитным операциям – сроком предоставления ссуды. - уровень процентных ставок по активным операциям выше их величины по пассивным операциям. На уровень процентных ставок существенное влияние оказывают следующие факторы: - «цена» банковского кредита; - способы обеспечения возвратности кредита; - целевое направление, срок, объем предоставляемого кредита и др. Учитывая влияние вышеназванных факторов, банк самостоятельно определяет уровень процентных ставок таким образом, чтобы он обеспечивал его рентабельность и конкурентоспособность на рынке банковских услуг. Вопрос 12. Сущность и основные положения официальных стратегий РФ в области денежно-кредитных отношений I. Цели и факторы развития банковского сектора РФ Основной целью развития банковского сектора РФ (далее - банковский сектор) на среднесрочную перспективу является активное участие в модернизации экономики на основе существенного повышения уровня и качества банковских услуг, предоставляемых организациям и населению, и обеспечения его системной устойчивости. Достижение этой цели является необходимым условием развития российской экономики и повышения ее конкурентоспособности на международной арене за счет диверсификации и перехода на инновационный путь развития. Проблемы развития банковского сектора К внешним факторам относятся, в частности, недиверсифицированность экономики и общий дефицит ее инвестиционных возможностей, ограниченность и преимущественно краткосрочный характер кредитных ресурсов, высокий уровень непрофильных (административных) расходов кредитных организаций, в том числе связанных с проведением проверок соблюдения кассовой дисциплины клиентами и хранением больших объемов документов в бумажной форме. Мошенничество пока продолжает оставаться весьма распространенным явлением, с которым приходится сталкиваться как самим банкам, так и регуляторам. В целях повышения конкурентоспособности банковского бизнеса требуется повышение уровня защиты частной собственности, включая формирование стандартных юридических конструкций, защищающих интересы кредиторов, повышение эффективности судебной системы с точки зрения сроков и качества принимаемых решений. В качестве внутренних недостатков банковского сектора можно отметить: безответственность владельцев и менеджмента некоторых банков при принятии бизнес-решений, диктуемых погоней за краткосрочной прибылью в ущерб финансовой устойчивости; Переход к преимущественно интенсивной модели развития Правительство РФ и Банк России исходят из того, что интенсивная модель развития банковского сектора характеризуется в том числе следующими признаками: -высокий уровень конкуренции на банковском рынке и рынке финансовых услуг в целом, которому способствуют реализация в регулировании принципа пропорциональности и недопущение условий для регулятивного арбитража в отношении участников каких-либо сегментов финансового рынка; -предоставление кредитными организациями разнообразных и современных банковских услуг населению и организациям; -уровень капитализации банковского сектора, соответствующий задачам развития, повышения конкурентоспособности и эффективности банковского бизнеса; -развитые системы корпоративного управления и управления рисками, обеспечивающие в том числе долгосрочную эффективность банковского бизнеса, взвешенность управленческих решений и своевременную идентификацию всех рисков, консервативную оценку возможных последствий их реализации и принятие адекватных мер защиты от рисков; -высокая степень транспарентности и рыночной дисциплины кредитных организаций и иных участников рынка; Вопрос 13 Понятие финансового рынка его функции и структура. Финансовое посредничество. Финансово-денежный сектор как самостоятельный элемент денежного хозяйства формирует финансовый рынок. Денежный сектор, в состав которого входят финансовый и кредитный, представляет собой специфический рынок с его оборотами и доходами. Мировой финансовый рынок показывает обществу финансовые услуги, снабжая его в нужный момент и в нужном месте деньгами. Другими словами, специфическим товаром на финансовом рынке выступают деньги. В качестве товара деньги обращаются в таких секторах мирового финансового рынка, как кредитный, рынок ценных бумаг, валютный, страховой и т. д. Мировой финансовый рынок по своей экономической сущности представляет собой систему определенных отношений и своеобразный механизм сбора и перераспределения на конкурентной основе финансовых ресурсов между странами, регионами, отраслями и институциональными единицами. Финансовый рынок состоит из ряда секторов: инвестиционного, кредитного, фондового, страхового, валютного.

Рис. 1 Структура финансового рынка Финансовый рынок — это не только средство перераспределения денежных ресурсов в экономике (на условиях платности), но и индикатор всего состояния экономики в целом. Суть финансового рынка заключается не просто в перераспределении финансовых ресурсов, но прежде всего в определении направлений этого перераспределения. Именно на финансовом рынке определяются наиболее эффективные сферы приложения денежных ресурсов. Структура такого финансового рынка может быть представлена следующим образом:

Рис. 2. Рынок ценных бумаг. Финансовые рынки, где § Рынок денег — рынок краткосрочных финансовых инструментов (долговых обязательств) со сроком обращения до 1 года. § Рынок капиталов — рынок среднесрочных (от 1 до 3-5 лет) и долгосрочных активов — акций, облигаций (со сроком погашения более года) и ссуд (со сроком погашения более года). § Кредитный рынок — рынок краткосрочных, среднесрочных и долгосрочных ссуд. На практике между ними нет четкой границы. На мировом финансовом рынке определяются наиболее эффективные сферы приложения денежных ресурсов. Функционирование финансового рынка тесно связано с определением процентных ставок, т. е. цены товара «деньги», проданного в форме кредита. Формирование системы процентных ставок — одна из важнейших функций финансового рынка, она оказывает влияние на уровень эффективности всей экономики. Функции мирового финансового рынка: § перераспределение и перелив капитала; § экономия издержек обращения; § ускорение концентрации и централизации капитала; § межвременная торговля, снижающая издержки экономических циклов; § содействие процессу непрерывного воспроизводства. Финансовые институты являются ключевыми элементами финансово-кредитной системы страны. Финансовый институт (financial institution) – это юридическое лицо, предоставляющее одну или несколько финансовых услуг в соответствие с действующим законодательством (кредитование, заимствование, инвестирование денежных средств с помощью финансовых инструментов). Основное назначение финансового института — организация посредничества, т. е. эффективного перемещения денежных средств (в прямой или опосредованной форме) от сберегателей к заемщикам. Финансовый институт – это посредник между кредиторами и заемщиками, между инвесторами и сберегателями. Первые заинтересованы, прежде всего, в надежном и относительно безрисковом размещении собственных средств, подразумевающем ликвидность, т. е. легкость доступа к своим денежным средствам в случае необходимости, и получение долгосрочного дохода по приемлемой ставке; вторые — в возможности мобилизации денежных средств втребуемом объеме для осуществления различных инвестиционных программ и текущих расходов. Финансовые институты оказывают услуги по передаче денег и предоставлению займов и влияют на функционирование реальной экономики, действуя в качестве посредников в процессе превращения сбережений и других денежных средств в инвестиции. Основными функциями финансовых институтов являются следующие: 1.сбережение финансовых ресурсов (saving). Появление этой функции предопределяется широко распространенной необходимостью накопления денежных средств для их последующего использования (целевого инвестирования или потребления). Безусловно, средства можно накапливать, не прибегая к помощи финансовых институтов, однако это менее выгодно и небезопасно; 2.посредничество (intermediation). Посредничество,как уже отмечалось, является основной функцией финансовых институтов и логично дополняет функцию сбережения, поскольку, аккумулируя сберегаемые денежные средства и будучи вынужденным платить за них, финансовый институт должен позаботиться об их использовании, приносящим доход, которого будет достаточно не только для выплат сберегателям, но и для получения собственного дохода. Таким образом, средства идут от сберегателя к заемщику, а собственно процесс передачи средств сопровождается возникновением обязательств по их возврату и вознаграждению Денежные Денежные Средства средства

2 4

Финансовое посредничество выгодно по многим обстоятельствам: А) во-первых, далеко не все сберегатели являются специалистами по финансовым операциям, разбирающимися в тонкостях ссудозаемных операций; Б) во-вторых, даже имея определенные знания в подобных операциях, сберегатель, прибегая к услугам профессионалов, освобождается от необходимости поиска конкретного варианта инвестирования средств, т. е. экономит собственное время и ресурсы для занятия своим основным бизнесом; В) в-третьих, деньги сберегателя начинают работать; Г) в-четвертых, сберегатель получает доход, заставляя финансового посредника эффективно использовать полученные им средства; Д) в-пятых, с помощью посредников можно диверсифицировать, снизить или передать риск другому лицу; Е) в-шестых, финансовые посредники могут аккумулировать большие объемы денежных средств и после их концентрации вкладывать в проекты, потенциально недоступные мелким инвесторам или сберегателям; Ж)финансовая трансформация (maturity transformation). Заключается в том, что краткосрочные (финансовые) активы и обязательства могут трансформироваться в долгосрочные. Например, путем секьюритизации активов, т.е. списания финансовых активов с баланса и передачи их финансовому институту, а затем рефинансирования на рынке капитала или денежном рынке (выпуск ценных бумаг, обеспеченных активами или синдицированный кредит). Финансовый рынок рассматривается как совокупность финансовых институтов, экономических субъектов, осуществляющих эмиссию, куплю-продажу финансовых инструментов. Каждый финансовый инструмент наделен определенными полномочиями по ведению тех или иных операций с конкретным набором финансовых инструментов. Существуют следующие виды финансовых институтов: коммерческие банки; взаимосберегательные банки; кредитные союзы; страховые компании; негосударственные пенсионные фонды; инвестиционные фонды; финансовые компании. Финансовые институты включают: 1.фирмы, предоставляющие финансовые услуги, рынки, посредников, то есть те институты, с помощью которых контрагенты рынка реализуют принимаемые ими финансовые решения. 2. Финансовые рынки как инвестиционные институты, выполняют важные экономические функции: во-первых, информационную (передача информации о «ценах» и «объемах» инвестиционных ресурсов); во-вторых, сигнальную (формируют предпочтения индивидов); прогностическую (формируют ожидания индивидов); поведенческую (рынок через правила, традиции и рутины навязывает индивиду специфические типы поведения); институциональная (как средство выражения и реализации индивидуального выбора). Вопрос 15. Банки как наиболее важные институты финансового рынка: англосаксонская и континентальная модели организации финансовой системы. Современные тенденции развития банковского сектора в России и мире. Исторически сформировались две основные модели финансовых рынков: финансовая система, ориентированная на банковское финансирование — bank based financial system, так называемая континентальная модель, — и финансовая система, ориентированная на рынок ценных бумаг и систему институциональных инвесторов (страховые компании, инвестиционные и пенсионные фонды) — market based financial system, или англо-американская модель.

Для англо-американской модели характерна ориентация на публичное размещение ценных бумаг и высокий уровень развития вторичного рынка, который по объему значительно больше вторичного рынка стран континентальной Европы. Англосаксонская модель характерна для США, Великобритании и стран — бывших английских колоний. Особенность данной модели — высокий уровень предпринимательской активности. Государство создает условия для ведения предпринимательской деятельности, поощряет создание и развитие новых предприятий, ведение частного (семейного) бизнеса. Германская (рейнская) модель экономического развития характерна для стран континентальной Европы. Наиболее яркие представители данной модели экономического развития — Германия, Австрия, Франция. Эти страны — носители западной культуры и цивилизации в течение многих столетий.

Тенденции за рубежом: Современная эффективная банковская система – это банковская система, которой, во-первых, свойственны качественное выполнение основных функций банковской системы в экономике: сохранность вкладов; финансовое посредничество, то есть перераспределение капитала, рисков и доходов в экономике; агрегирование и сохранение банками экономической информации. Во-вторых, что не менее важно, это наличие спроса на банковские услуги и способность банковской системы предоставлять такие услуги вовремя и качественно. Банковская система должна уметь делать то, что необходимо экономике. Наиболее характерными чертами в развитии зарубежных банковских систем, на сегодняшний день, являются: - дерегулирование финансовых рынков и либерализация банковского законодательства; - вторжение крупных нефинансовых корпораций в банковское дело; - повышение конкуренции банков и небанковских кредитных учреждений; - дезинтеграция – утрата банками традиционных функций посредничества; - появление виртуальных банков; - интернационализация и глобализация в банковском деле – появление и быстрое закрепление на финансовом рынке господства транснациональных банковских гигантов; - финансовые инновации; - универсализация и диверсификация в банковской деятельности; - миниатюризация банков;

Тенденции в РФ: Определяя основные тенденции развития банковского сектора, следует, прежде всего, обратиться к динамике его существования за последние несколько лет. Первым делом специалисты говорят о существенном снижении количества существующих кредитных организаций, осуществляющих свою деятельность на территории Российской Федерации. В течение последних 10 лет наблюдается стойкая тенденция уменьшения, которое вызывается такими причинами, как: -влияние административных факторов, основным из которых является отзыв лицензий у банков или иных кредитных организаций, которые осуществляют свою деятельность вразрез установленным правилам и нормативам; -влияние рыночных факторов, прежде всего жесткой конкуренции, способности «выживания», в строгих современных условиях. Вопрос 16. Финансовые конгломераты: понятие, структура, задачи, тенденции. Особенности взаимодействия банков и страховых компаний; Финансовый конгломерат (financial conglomerate) – это участник финансового рынка, бизнес которого распространяется не менее чем на две из пяти возможных областей: • кредитные и депозитные операции, а также расчетно-кассовые услуги; • страхование; • корпоративные финансы, подписка и размещение ценных бумаг; • доверительное управление, обслуживание инвестиционных фондов или консультирование; • розничные инвестиционные услуги. Относя финансовые институты к числу конгломератов, неверно руководствоваться размерами его активов. Так, например, розничный банк может быть очень большим и иметь дочерние структуры, однако его деятельность проходит в тщательно регулируемой среде, и он может быть слабо связан с остальной частью финансовой системы. Главный критерий отнесения к финансовым конгломератам – присутствие на разных финансовых рынках. В частности, Банк Англии в качестве критериев финансового конгломерата использует доли на следующих рынках: • входит в первую мировую десятку андеррайтеров по акциям; • входит в первую мировую десятку андеррайтеров по облигациям; • входит в первую мировую десятку организаторов синдицированных кредитов; • входит в первую мировую десятку операторов на рынке процентных производных инструментов; • входит в первую мировую десятку по доходам на международном валютном рынке; • входит в первую мировую десятку по портфелю ценных бумаг, находящихся на ответственном хранении. В последнее время финансовые конгломераты охватывают все новые и новые звенья финансового сектора, и данный список пополняется компаниями по типу смешанных финансовых холдингов, а также компаниями по управлению активами (управляющими компаниями фондов и т. п.). Среди общих понятий финансового конгломерата, в которых он определяется как «финансовая группа компаний, предоставляющая услуги и продукты в различных сегментах финансового рынка», существует более конкретное понятие финансового конгломерата, которое определено Директивой по Финансовым Конгломератам Совета Европы. Согласно этому документу финансовый конгломерат должен отвечать четырём требованиям: 1. Группа возглавляется институтом, подпадающим под правила финансового регулирования. 2. Доля каждого члена группы в источниках финансирования (balancesheet ratio) не менее 10%. 3. Хотя бы один из членов группы является банковской компанией. 4. Хотя бы один из членов группы является страховым институтом.

К важнейшим задачам, решаемым при помощи проекта создания системы финансовых конгломератов, относят: • обеспечение большего притока финансовых ресурсов, как резидентов страны, так и нерезидентов; • развитие базы проектного и венчурного финансирования; • создание предпосылок формирования единого рынка финансовых услуг (банковских, инвестиционных, страховых и т. п.) и снижение инвестиционных рисков; • упорядочение процесса интеграции финансовых и нефинансовых организаций и направление его в русло формирования такой структуры экономической и финансовой систем, которая бы отвечала требованиям активизации инвестиционной деятельности и экономического роста; • содействие формированию разнообразных форм долгосрочных накоплений населения как альтернативы менее общественно значимым или теневым способам сбережений (например, приобретению населением наличной валюты, вложению средств за рубежом в различные финансовые активы, включая недвижимость в личной собственности, и т. п.).

|

||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 700; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.130.151 (0.01 с.) |

Финансовый посредник, получив денежные средства (1), выдает взамен обязательство вернуть их на определенных условиях (2). В свою очередь, полученные средства в определенной комбинации предоставляются финансовым посредником некоторому заемщику (3) также под обязательство их возврата с вознаграждением (4). В зависимости от используемых финансовых инструментов, возврат денежных средств может осуществляться опосредованно через механизмы рынка капитала.

Финансовый посредник, получив денежные средства (1), выдает взамен обязательство вернуть их на определенных условиях (2). В свою очередь, полученные средства в определенной комбинации предоставляются финансовым посредником некоторому заемщику (3) также под обязательство их возврата с вознаграждением (4). В зависимости от используемых финансовых инструментов, возврат денежных средств может осуществляться опосредованно через механизмы рынка капитала.