Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Эмиссия акций как способ финансирования инвестиционной деятельностиСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Эмиссия акций как способ финансирования инвестиционной деятельности

Метод финансирования инвестиционных проектов(в экономической литературе существуют различные взгляды по вопросу о составе методов финансирования инвестиционных проектов) – способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта.

Эмиссия акций проводится акционерным обществом и предусматривает долевое финансирование инвестиционных проектов. Долевое финансирование – финансирование путем продажи акций, вкладов учредителей и стратегических инвесторов и передачи в результате части активов фирмы им в собственность.

Акция - эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Различают обыкновенные и привилегированные акции. Акции могут размещаться как среди прежних, так и среди новых акционеров. В последнем случае прежним акционерам предоставляются, как правило, преимущественные права на приобретение новых акций в той пропорции, которая соответствует их доле в уже существующем акционерном капитале, прежде чем новые акции будут предложены сторонним инвесторам. Такая практика позволяет акционерам поддерживать свою долю в капитале на определенном уровне, сохраняя контроль над деятельностью акционерного общества. При недостаточности средств для покупки дополнительных акций у прежних акционеров акции размещаются среди новых владельцев, что объективно уменьшает долю акций, сосредоточенных в руках у имеющихся акционеров, и соответственно степень их участия в капитале акционерного общества.

Эмиссия акций как форма финансирования используется для реализации крупных инвестиционных проектов, например, для создания нового предприятия, а также для привлечения дополнительных инвестиционных ресурсов в действующее предприятие. Применение этого метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии, перекрываются лишь значительными объемами привлеченных ресурсов. Следует учитывать и то, что при продаже новых акций средства, полученные от их реализации, должны быть инвестированы таким образом, чтобы обеспечить доход, достаточный для поддержания того же дивиденда на акцию и того же курса акций, которые существовали при прежнем объёме акционерного капитала.

Преимущества: · выплаты за пользование привлеченными ресурсами не носят безусловный характер · существенные масштабы и длительные сроки · внешний контроль за целевым использованием средств · привлеченные ресурсы не имеют ограниченного срока их применения

Недостатки: · потеря части собственности, частичная утрата контроля над предприятием (проектом) · на привлечение инвестиционных ресурсов требуется время и дополнительные расходы(при прохождении процедуры эмиссии компании-эмитенты несут затраты на оплату услуг профессиональных участников рынка ценных бумаг, которые выполняют функции андеррайтера и инвестиционного консультанта, а также на регистрацию выпуска и т.д.)

Использование облигационных займов для финансирования инвестиционных проектов

Одним из источников финансирования инвестиционной деятельности может быть эмиссия облигаций, направленная на привлечение временно свободных денежных средств населения и коммерческих структур. Таким образом, облигационные займы представляют собой выпуск предприятием — инициатором проекта корпоративных облигаций, средства от размещения которых предназначены для финансирования определенного инвестиционного проекта. Срок облигационного займа, как правило, должен быть не менее продолжительным, чем средний срок осуществления инвестиционного проекта, с тем чтобы погашение обязательств по облигационному долгу происходило после получения отдачи от вложенных средств.

При выборе источников формирования инвестиционных ресурсов важно учитывать преимущества и недостатки, характерные для различных способов привлечения капитала.

В случае использования облигационного займа необходимо отметить следующие преимущества и недостатки. Преимущества: · владение облигациями не предоставляет права на участие в управлении компанией · в силу раздробленности держателей облигаций минимизируется вероятность вмешательства кредиторов во внутреннюю деятельность предприятия · большие объёмы и сроки займов. · предоставление обеспечения не обязательно · возможность самостоятельного определения основных параметров займа и свойств размещаемых облигаций (снижение зависимости от банков). · проценты по долговым обязательствам включаются во внереализационные расходы и уменьшают сумму налога на прибыль. · возможность самостоятельного управления объемом долга через покупку своих же облигаций на вторичном рынке(Уменьшаем объем долга на выгодных для нас условиях: например, номинал по 100, а мы выкупаем по 95). · создание публичной кредитной истории фирмы эмитента. При своевременном выполнении своих обязательств фирма-эмитент облигаций получает имидж надёжного заемщика.

Недостатки: · трудности и дополнительные расходы при организации и обслуживании займов · значительное требование к эмитенту по прозрачности финансовой отчётности · задержки с выплатой процентов или несвоевременное погашение долга могут отрицательно сказываться на публичной кредитной истории фирмы и снизить ее рейтинг

Контроль и мониторинг хода реализации проектов, управление проектами Осуществляется Министерством регионального развития Российской Федерации.

Внешэкономбанк осуществляет мониторинг расходования средств инвестора при реализации проекта на основании данных по движению средств на расчетных счетах инвестора, открытых во Внешэкономбанке, и представляет соответствующую отчетность в Министерство регионального развития Российской Федерации

Финансовая поддержка проектов, прошедших конкурсный отбор, предполагает использование следующих форм · софинансирование на договорных условиях инвестиционного проекта с оформлением прав собственности государства · направление средств в уставные капиталы юридических лиц · предоставление государственных гарантий · финансирование подготовки и проведения конкурсов на право заключения концессионного соглашения

Инвестиционный кредит в рыночной экономике

Инвестиционный кредит − один из способов финансирования долгосрочных проектов по приобретению (обновлению) основных средств, модернизации или реконструкции технологического оборудования, созданию новых производственных мощностей и т.п.

Проект, под который запрашивается инвестиционный кредит, может и не обладать достаточной финансовой привлекательностью (финансируемые объекты могут не приносить доход или влиять на него косвенно) или финансовые потоки в рамках проекта могут быть недостаточными для обслуживания инвестиционного кредита. Поэтому при привлечении инвестиционного кредита источником возврата кредитных средств служит весь поток существующего бизнеса.

Объектами банковского инвестиционного кредитования предприятий и фирм являются затраты: · по новому строительству · по техническому перевооружению, реконструкции и расширению действующих предприятий · на приобретение недвижимости, оборудования и транспортных средств

Выдача долгосрочного кредита осуществляется в соответствии с кредитной политикой банка на основе соблюдения основных принципов кредитования · возвратности · срочности · платности · обеспеченности · целевого назначения

Экономическая сущность и классификация лизинговых операций. Особенности финансового и оперативного лизинга.

Экономическая сущность. Лизинг - это совокупность экономических и правовых отношений, в соответствии с которой лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование с правом последующего выкупа. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Предмет лизинга – непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Сущность лизинга проявляется в выполняемых им функциях

Основные участники:

Лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга.

Лизингодатель - физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Поставщик или продавец - физическое или юридическое лицо, которое в соответствии с договором купли - продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли - продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Страховщик - это страховая компания, которая участвеет в сделке лизинга, осуществляя страхование имущественных, транспортных и прочих видов рисков, связанных с предметом лизинга и/или сделкой лизинга. Функцией страховщика в лизинговой операции является составление страхового договора при заключении сделки между лизингополучателем и лизингодателем. В отличие от других участников не обязателен при заключении лизинговой сделки. Он привлекается лишь в определенных схемах, когда требуется страхование сделки.

Организация лизинговых операций. Содержание лизингового соглашения

Потребитель обращается в лизинговую компанию с заказом на получение необходимого оборудования. Получив поручение предприятия, лизинговая компания покупает требуемые машины и оборудование и предоставляет их своему клиенту. Покупка средств производства осуществляется за счет собственных средств лизинговой компании и/или банковского кредита, т.к. стоимость современных машин и оборудования нередко бывает очень высока.

Взаимодействие сторон классической сделки финансового лизинга

1 - заключение договора лизинга 2 - заключение договора купли-продажи 3 - заключение кредитного договора 3* - обеспечение кредитного договора поручительством, залогом 4 - оплата по договору купли-продажи 5 - поставка предмета лизинга 6 - лизинговые платежи 7 - погашение кредита 8,8* - заключение договоров страхования предмета лизинга лизингодателем или лизингополучателем 9, 9* - уплата страховых премий лизингодателем или лизингополучателем

Основной документ, регулирующий лизинговые отношения − лизинговое соглашение (договор лизинга).

Для выполнения своих обязательств по договору лизинга субъекты лизинга заключают обязательные и сопутствующие договоры: · Обязательный договор — договор купли-продажи · Сопутствующие договоры o договор о привлечении средств o договор залога/ договор гарантии/ договор поручительства o договор обслуживания и другие

Содержание лизингового соглашения · наименование фирмы-поставщика; · срок поставки объекта сделки; · место поставки; · местонахождение объекта лизинга после его покупки; · характер использования оборудования; · общий и непрерывный срок аренды; · сумма платежей и периодичность их выплаты; · график перечисления платежей; · условия страхования имущества; · возможные варианты использования имущества после истечения срока аренды.

В лизинговом соглашении также предусматриваются · права и обязанности лизингодателя и лизингополучателя · указывается характер лизинговых рисков, которые могут возникнуть в процессе эксплуатации объекта лизинга, а также действия сторон при возмещении возможного ущерба условия, при которых сделка может быть прекращена досрочно по инициативе лизингополучателя

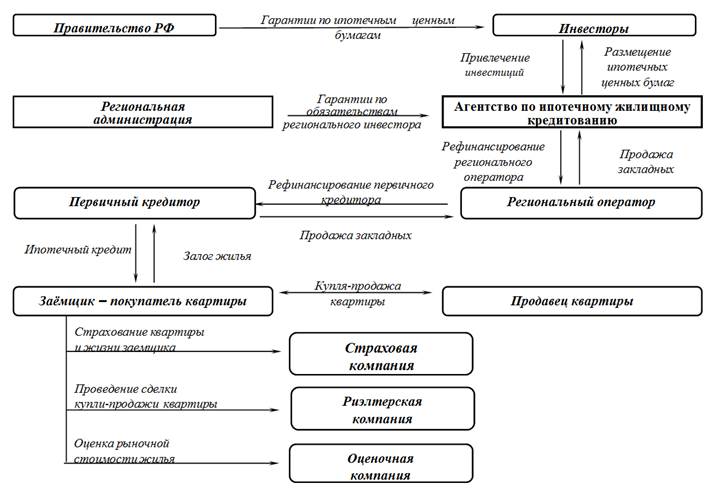

Российская модель

19. Понятие и классификация сделок M&A

Слияния и поглощения — класс экономических процессов укрупнения бизнеса и капитала, происходящих на макро- и микроэкономическом уровнях, в результате которых на рынке появляются более крупные компании взамен нескольких менее значительных. Иными словами M&A – общее наименование сделок

Слияние (межд) — это объединение двух или более хозяйствующих субъектов, в результате которого образуется новая, объединённая экономическая единица. Включает вариант присоединения (РФ).

Слияние (РФ) – реорганизация юридических лиц, при которой права и обязанности каждого из них переходят ко вновь возникшему юридическому лицу в соответствии с передаточным актом.

Присоединение — в этом случае одна из объединяющихся компаний продолжает деятельность, а остальные утрачивают свою самостоятельность и прекращают существование, оставшаяся компания получает все права и обязанности ликвидированных компаний.

Поглощение — это сделка, совершаемая с целью установления контроля над хозяйственным обществом и осуществляемая путем приобретения более 30 % уставного капитала (акций, долей, и т. п.) поглощаемой компании, при этом сохраняется юридическая самостоятельность общества.

Классификация сделок В зависимости от характера интеграции компаний выделяют следующие виды:

По географическому признаку сделки можно разделить на:

В зависимости от отношения управленческого персонала компаний к сделке по слиянию или поглощению компании можно выделить:

По национальной принадлежности можно выделить:

Также выделяют:

Роль Внедрение новшеств всегда имело большое значение в развитии производства. В современной экономике роль инноваций значительно возрастает. Они все более становятся основополагающими факторами экономического роста.

Опыт развитых стран свидетельствует о том, что коренные преобразования в области производительных сил в эпоху НТР, быстрая сменяемость ее волн, а, следовательно, новых комбинаций факторов производства, широкое внедрение нововведений стали нормой современной экономической жизни. И если инновационный подход играет возрастающую роль в развитых странах, то в современной России, в условиях перехода к рыночной экономике и необходимости выхода из глубокого кризиса эта роль особенно велика.

Возрастающая роль инноваций обусловлена, во-первых, самой природой рыночных отношений, во-вторых, необходимостью глубоких качественных преобразований в экономике России с целью преодоления кризиса и выхода на траекторию устойчивого роста.

Венчурное инвестирование. Содержание, объекты и субъекты, источники венчурного капитала

Венчурное финансирование – это вложение капитала в обмен на долю в компании, находящейся на стадии start-up, в расчете на рост капитализации профинансированной компании в будущем и получение высокой прибыли при продаже этой доли по прошествии определенного времени.

Венчурное финансирование – финансирование новых предприятий и новых видов деятельности, которые традиционно считаются высоко рискованными, что не позволяет получить для них финансирование в виде банковского кредита и других общепринятых форм.

Венчур — это особые экономические отношения, в которых ключевую роль в успехе компаний играет участие инвестора в управлении и передаче основателям компании опыта ведения бизнеса, полезных связей и навыков.

Венчурный капитал можно определить и как руководимый профессионалами пул инвестиционных средств. Фактически венчурное финансирование может быть охарактеризовано как источник долгосрочных инвестиций, предоставляемых обычно на 5 -7 лет предприятиям, находящимся на ранних этапах своего становления, а также, действующим предприятиям для их расширения и модернизации.

К венчурным предприятиям обычно относят небольшие предприятия, деятельность которых связана с большой степенью риска продвижения их продукции на рынке. Это предприятия, разрабатывающие новые виды продуктов или услуг, которые еще неизвестны потребителю, но имеют большой рыночный потенциал. В своем развитии венчурное предприятие проходит ряд этапов, каждый из которых характеризуется различными возможностями и источниками финансирования.

Отличительные особенности венчурного финансирования:

Источники финасирования:

Закладная Закладная представляет собой именную ценную бумагу, удостоверяющую право своего законного владельца на получение исполнения по обязательству, обеспеченному залогом недвижимости. Назначение этой бумаги состоит в ускорении оборота заложенной недвижимости с целью расширения возможностей залогодержателя в скорейшем удовлетворении своих требований. Передача прав по закладной залогодержателем осуществляется на основании цессии (уступки прав требований).

Наличие этой бумаги не исключает необходимость заключения договора об ипотеке, условия которого должны предусматривать выдачу залогодержателю закладной. Однако закладной предоставляется приоритет перед договором, так что при несовпадении содержания контракта положено руководствоваться содержанием закладной.

В отличие от большинства других ценных бумаг (вроде векселя, варранта и т. д.), содержание закладной допустимо изменять либо производить замену закладной; это право даётся должнику по обеспеченному ипотекой обязательству, залогодателю и законному владельцу закладной. Любые изменения или же замена осуществляются только на основании соглашения между указанными сторонами. Замена или изменение закладной обычно практикуется в случае частного исполнения основного обязательства.

Закладная признаётся недействительной в судебном порядке в двух случаях ― при нарушении порядка её выдачи либо в связи с её утратой законным владельцем, причём факт утраты обязательно подтверждается выдачей залогодержателю дубликата закладной. Дубликат закладной выдаётся тем органом, который осуществил государственную регистрацию ипотеки.

Затратный подход Основывается на реально существующих активах, снижая долю неопределенности. В рамках затратного способа выделяют методы ликвидационной стоимости, чистых активов.

Метод ликвидационной стоимости Особенность ликвидационного метода: покупатель не заплатит за объект больше суммы затрат на создание такого же объекта и стоимость при этом не учитывает потенциал компании, а базируется на ее текущем положении. Используется для оценки участников в состоянии банкротства, либо если текущая стоимость доходов несоизмеримо меньше стоимости материальных активов. (Стоимость материальных активов = Затраты на ликвидацию –– Финансовый результат от ликвидации).

Метод чистых активов Применим для компаний, имеющих значительные материальные активы. Порядок оценки стоимости чистых активов закреплен Минфином России. Плюсы: Унифицированная система оценки чистых активов и устранение ряда недостатков российской бухгалтерской отчетности. Минусы: Не учитывает стоимость нематериальных активов, которые характерны для любого бизнеса, из-за чего определение полного размера синергии становится невозможным

Сравнительный подход Метод компании-аналога. Стоимость объекта может быть определена на основе стоимости аналогичных объектов на рынке, при этом необходимым условием является наличие достаточного количества объектов-аналогов на рынке и достоверных источников информации о них. Суть метода заключается в определении наиболее значимых показателей объекта: чистая прибыль, величина активов, выручка и т.п., нахождении схожих по характеристикам (отрасль, продукция, технология и т.п.) объектов-аналогов.

Метод отраслевых коэффициентов. После определения значимых показателей объекта определяются рыночные мультипликаторы для каждого объекта-аналога отношение стоимости объекта к его показателям (Мультипликатор выручки = Стоимость компании / Выручку компании). Плюс: на основе них определяется вариант стоимости исходного объекта. Минус: Не позволяет выявить потенциальные источники синергии; невозможно применить данный подход к непубличным компаниям.

Метод дисконтированных денежных потоков (доходный подход) Заключается в оценке благосостояния с помощью рыночной стоимости собственности. Опирается на методы капитализации и дисконтирования денежных потоков. Стоимость права контроля равна текущей стоимости доходов этого права. Оценка стоимости = Чистый денежный поток / Коэффициент капитализации. (Должен быть стабильный доход и постоянный темп его изменения). Учитываются предполагаемые риски (ПЛЮС). Спорные моменты: • субъективность построения прогноза доходов; • субъективность определения ставки дисконтирования и коэффициента капитализации; • сложность оценки убыточных предприятий в меньшей степени приемлем для определения рыночной стоимости миноритарных (неконтрольных) пакетов акций компании, производящей товары или услуги

Государственно-частное партнерство. Содержание, основные сферы применения и перспективы развития

Под ГЧП обычно понимаются юридически оформленные отношения органов власти и субъектов предпринимательства в отношении объектов, находящихся в юрисдикции государства, основанные на обязательном разделении рисков, учете интересов и координации усилий сторон, осуществляемые в целях наиболее эффективной реализации проектов, имеющих важное общественно-государственное значение.

Принцип юридического равенства участников гражданско-правовых отношений (ч. 1 ст. 1 ГК РФ) можно считать определяющим в сфере ГЧП, а социально-политическую значимость инвестиционных проектов и присутствие публично-правового образования в качестве партнера – основными специфическими чертами ГЧП, отличающими эти отношения от обычных гражданско-правовых отношений.

В последние годы во всем мире наблюдается тенденция усиления сотрудничества власти и бизнеса. В первую очередь, это проявляется в таких сферах, как электроэнергетика, транспорт, здравоохранение, образование. Проекты по развитию отраслей инфраструктуры — связи, генерации, передачи и распределения энергии, транспорта и водоснабжения (ЖКХ) — занимают в развивающихся странах около половины всех сделок ГЧП. За ними по размеру выручки следуют сектора с более высоким уровнем конкуренции — производство, услуги, нефтепереработка, финансы и добывающие отрасли. Зачастую предприятия в этих сферах имеют стратегическое значение и не могут быть приватизированы, но, с другой стороны, государство не всегда обладает достаточным объемом средств, необходимых для их поддержки и развития. В этом случае применяется такая форма взаимодействия власти и бизнеса, как государственно-частное партнерство.

В Российской Федерации имеется значительный потенциал для развития многих форм ГЧП, однако для его практической реализации необходимо решение ряда следующих проблем: · ГЧП нельзя рассматривать узко, только как привлечение дополнительных ресурсов в капиталоемкие проекты властей всех уровней. Нужно учитывать реальные интересы обеих сторон. Эффективное партнерство реально только при условии полной ясности и предсказуемости стратегии дальнейшего развития страны; · необходим существенный прогресс в развитии российского законодательства о государственно-частном партнерстве, в особенности, в отношении принятия, распределения правомочий и защиты интересов сторон партнерства; · разработка проблемы концессий ведется в стране не системно: власть сосредоточивается в основном на законодательных вопросах, не уделяя должного внимания экономическим и социальным проблемам, механизму функционирования и регулирования концессий; · необходимо подготавливать высококвалифицированные кадры, способные профессионально составлять долгосрочные концессионные договоры.

Государственно-частное партнерство в России находится пока в зачаточном состоянии. Но уже установлено основополагающее правило: бюджетные средства должны быть в таких проектах не главным источником, а прежде всего катализатором для частных инвестиций.

Основные формы · предоставление бюджетных средств на безвозмездной основе · инвестиции в уставные капиталы действующих или вновь создаваемых предприятий · бюджетные кредиты (в т.ч. инвестиционный налоговый кредит) · предоставление гарантий и субсидий · развитие различных форм ГЧП

Преимущества · в ряде случаев безвозвратный характер · относительно низкие процентные ставки при возвратном финансировании

Недостатки · зависимость от наполнения бюджета · жесткий и длительный отбор проектов

Состав лизинговых платежей

Лизинговые платежи – общая сумма денежных средств, выплачиваемая лизингополучателем лизингодателю за предоставленное ему право пользования имуществом-предметом договора лизинга.

Лизинговый взнос – часть общей суммы лизингового платежа, подлежащая к оплате в определенный период.

Состав лизингового платежа · Амортизация имущества за весь срок действия договора; · Компенсация лизингодателю за использованные заемные средства; · Комиссия (комиссионное вознаграждение); · Оплата дополнительных (вспомогательных) услуг лизингодателя; · Стоимость выкупаемого имущества (в случае, если договор лизинга предполагает выкуп).

Эмиссия акций как способ финансирования инвестиционной деятельности

Метод финансирования инвестиционных проектов(в экономической литературе существуют различные взгляды по вопросу о составе методов финансирования инвестиционных проектов) – способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта.

Эмиссия акций проводится акционерным обществом и предусматривает долевое финансирование инвестиционных проектов. Долевое финансирование – финансирование путем продажи акций, вкладов учредителей и стратегических инвесторов и передачи в результате части активов фирмы им в собственность.

Акция - эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Различают обыкновенные и привилегированные акции. Акции могут размещаться как среди прежних, так и среди новых акционеров. В последнем случае прежним акционерам предоставляются, как правило, преимущественные права на приобретение новых акций в той пропорции, которая соответствует их доле в уже существующем акционерном капитале, прежде чем новые акции будут предложены сторонним инвесторам. Такая практика позволяет акционерам поддерживать свою долю в капитале на определенном уровне, сохраняя контроль над деятельностью акционерного общества. При недостаточности средств для покупки дополнительных акций у прежних акционеров акции размещаются среди новых владельцев, что объективно уменьшает долю акций, сосредоточенных в руках у имеющихся акционеров, и соответственно степень их участия в капитале акционерного общества.

Эмиссия акций как форма финансирования используется для реализации крупных инвестиционных проектов, например, для создания нового предприятия, а также для привлечения дополнительных инвестиционных ресурсов в действующее предприятие. Применение этого метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии, перекрываются лишь значительными объемами привлеченных ресурсов. Следует учитывать и то, что при продаже новых акций средства, полученные от их реализации, должны быть инвестированы таким образом, чтобы обеспечить доход, достаточный для поддержания того же дивиденда на акцию и того же курса акций, которые существовали при прежнем объёме акционерного капитала.

Преимущества: · выплаты за пользование привлеченными ресурсами не носят безусловный характер · существенные масштабы и длительные сроки · внешний контроль за целевым использованием средств · привлеченные ресурсы не имеют ограниченного срока их применения

Недостатки: · потеря части собственности, частичная утрата контроля над предприятием (проектом) · на привлечение инвестиционных ресурсов требуется время и дополнительные расходы(при прохождении процедуры эмиссии компании-эмитенты несут затраты на оплату услуг профессиональных участников рынка ценных бумаг, которые выполняют функции андеррайтера и инвестиционного консультанта, а также на регистрацию выпуска и т.д.)

|

||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 1820; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 52.14.219.203 (0.017 с.) |