Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Автоматизация расчётов по оплате труда с использованиемСодержание книги

Поиск на нашем сайте

ППП 1 С: Бухгалтерия

Кадровый учёт В 1С:Бухгалтерии 8.1 для получения возможности начисления заработной платы нельзя миновать участок кадрового учета. Это связано с тем, что необходимые для расчета данные хранятся в регистрах сведений, большинство из которых имеет документы-регистраторы и не допускает ручного ввода и корректировки данных. Этот участок учета, включает в себя справочники, документы и отчеты. Для кадрового учёта в программе «1С:Бухгалтерия» предназначены документы: – «Приём на работу в организацию»; – «Кадровое перемещение организаций»; – «Увольнение из организации». Рассмотрим порядок работы с этими документами. Пример 31 Приказом по ОАО «Академия» от 30.01.10 на постоянную работу в должности инспектора по кадрам с окладом 8 000 руб. в месяц с 01.02.10 принята Терещенко Татьяна Трофимовна (паспорт серии 0803 № 358405, выдан ОВД Краснофлотского района г. Хабаровска 15 августа 2001г., код подразделения 272-005, ИНН 272406262770, страховой номер в ПФР 036-860-177-45, дата рождения 08.03.65г., место рождения г. Облучье, проживает по адресу г. Хабаровск ул. Большая д. 123 кв.56, дом. тел. 56-08-03). При оформлении представлена справка по форме №2-НДФЛ, из которой следует, что в текущем году физическим лицом получен доход в январе в сумме 6 500 руб. Имеет на иждивении дочь 1995 г. рождения. 1.1. Для отражения в программе факта приема физического лица на работу предназначен документ «Прием на работу в организацию» (см. рисунок 1). Документ «Прием на работу в организацию»позволяет оформлять прием на работу любого количества сотрудников. Документ после записи может формировать типовые унифицированные формы Т-1 и Т-1а, при проведении формирует записи по следующим регистрам: Регистры сведений: – Сотрудники организаций; – Начисления работников организаций. Форму нового документа можно открыть одним из способов: – меню «Кадры» à «Документы учёта кадров организации» à меню «Действия» à «Добавить» à «Приём на работу в организацию»; – меню «Кадры» à«Приём на работу в организацию»à меню «Действия» à «Добавить».

Рисунок 1 – Форма документа «Приём на работу в организацию»

Приступаем к заполнению документа. На вкладке «Работники» вводим новый объект с помощью пиктограммы «Добавить» для ввода новой строки. Колонку «Работник» заполняем выбором элемента из справочника «Физические лица». Поскольку речь идёт о новом сотруднике, то сведения о нём необходимо сначала внести в этот справочник. Для этого открываем форму личных данных физического лица, которую заполняем данными примера (войти в «Более подробно о физическом лице») (см. рисунок 2,3).

Рисунок 2 – Общие данные о физическом лице

Заполнение поля «Дата рождения» необходимо для расчёта страховых взносов на обязательное пенсионное страхование. В зависимости от возраста застрахованных сотрудников меняются проценты на страховую и накопительную часть пенсии. Для лиц 1966 года рождения и старше – страховая часть пенсии будет составлять с 2011 года – 26%, а накопительная часть пенсии – 0%. Для лиц 1967 года рождения и моложе – страховая часть пенсии с 2011 года будет – 20%, а накопительная часть пенсии – 6%. «Страховой № ПФР» необходим для персонифицируемого учёта. Персонифицируемый учёт – это формирование и передача сведений о суммах начисленных страховых взносов в электронном виде в Пенсионный фонд.

Рисунок 3 – Адреса и телефоны

Адреса можно заполнять автоматически, если подключить справочники адресов, которые есть в программе персонифицированного учёта для формирования сведений о суммах начисленных страховых взносов и стажа для Пенсионного фонда. Затем с помощью кнопки «НДФЛ» командной панели открываем форму, где приводится информация для целей налогообложения доходов работников налогом НДФЛ. На вкладке «Вычеты» указываем право работника на стандартные вычеты и их применение в организации (см. рисунок 4).

Рисунок 4 – Право на стандартные вычеты

На вкладке «Доходы на предыдущих местах работы» указываем доходы, полученные физическим лицом в текущем налоговом периоде согласно представленной справке (см. рисунок 5).

Рисунок 5 – Доходы на предыдущем месте работы

Для ввода данных в справочник «Сотрудники организаций» открываем форму для ввода нового элемента, устанавливаем переключатель в положение «Создать нового сотрудника, выбрав его из справочника физических лиц» и выбираем Терещенко в справочнике «Физические лица» (см. рисунок 6).

Рисунок 6 – Создание нового сотрудника, выбором из справочника физических лиц

Выбираем сотрудника в справочнике «Сотрудники организаций» и продолжаем заполнение вкладки «Работники» документа «Приём на работу в организацию» (см. рис. 7). Указываем: – дату приёма на работу – 01. 02. 10 г.; – подразделение – отдел кадров; –должность – инспектор по кадрам.

Рисунок 7 – Заполнение вкладки «Работники»

Переходим на вкладку «Начисления» (см. рисунок 8).

Рисунок 8 – Заполнение вкладки «Начисления»

В реквизите «Вид начисления» открываем план видов расчёта «Начисление организации». Каждый вид расчёта указанного плана, в том числе предопределённый вид «Оклад по дням», описывается набором параметров, с помощью которых данное начисление отражается на счетах БУ и квалифицируется для целей налогообложения (НДФЛ, ЕСН) (см. рисунок 9).

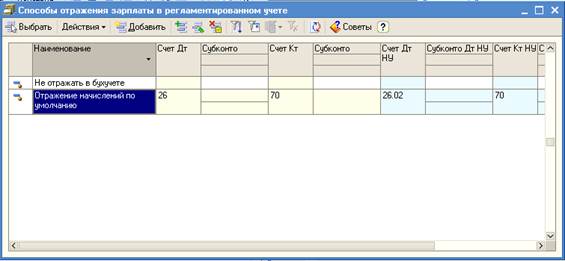

Рисунок 9 – Настройка вида расчёта «Оклад по дням» Для заполнения параметра «Отражение в бухучёте» используется справочник «Способы отражения зарплаты в регламентированном учёте». В нём есть два предопределённых элемента (см. рисунок 10): – «Не отражать в БУ»; – «Отражение начислений по умолчанию».

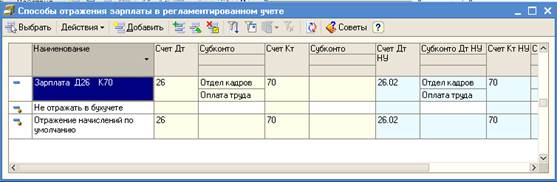

Рисунок 10 – Предопределённые способы отражения зарплаты в регламентированном учёте Первый элемент используется, если для целей налогообложения необходимо учесть доход, не отражаемый на счетах БУ, например материальную выгоду или доход в натуральной форме. Второй элемент предназначен для использования в тех случаях, когда все начисления на оплату труда всех работников организации относятся на один счёт, например: Д 26 К 70. Если же расходы на оплату труда учитываются на разных счетах затрат и по разным объектам аналитики, тогда в справочнике нужно описать необходимое количество способов отражения зарплаты в регламентированном учёте. Для нашего примера расходы на оплату труда АУП отражаются в регламентированном учёте с помощью способа с наименованием «Зарплата Д 26 К 70» (см. рисунок 11).

Рисунок 11 – Описание способа отражения Зарплата Д26 К70

После нажатия «ОК» получаем новую строку справочника (см. рисунок 12).

Рисунок 12 – Справочник «Способы отражения зарплаты в регламентированном учёте»

После нажатия «ENTER» в окне «Начисление организации: Оклад по дням» появляется дополнительная запись (см. рисунок 13).

Рисунок 13 - Начисление организации: Оклад по дням

Если начисление формирует доходы, облагаемые НДФЛ, то в реквизите «НДФЛ» указывается соответствующий код дохода из справочника. В нашем примере это 2000. В реквизите «ЕСН» указывается, каким образом программе следует квалифицировать начисленную данным видом расчёта сумму для целей расчёта страховых взносов. В реквизите «ФСС» указывается, облагается или не облагается начисленная данным видом расчёта сумма взносами на обязательное социальное страхование от несчастных случаев на производстве и проф. заболеваний. Если начисленная сумма признаётся расходом на оплату труда в соответствии со ст. 255 НК РФ, то в реквизите «Вид начисления по ст. 255 НК» указывается подпункт данной статьи, в котором поименован этот расход. Возвращаемся к нашему примеру и после ввода на вкладке «Начисления» вида расчёта «Оклад по дням» в следующем реквизите указываем месячный оклад работника согласно трудовому договору – 8 000руб. (см. рисунок 14).

Рисунок 14 – Заполнение оклада работника

После нажатия на кнопку «Записать» можно посмотреть сформированный приказ о приёме сотрудника на работу, нажав для этого кнопку «Печать» (см. рисунок 15).

Рисунок 15 – Печатная форма приказа о приёме на работу

При проведении документ производит движения в регистрах сведений: – в регистр сведений «Работники организации» вносится запись о новом сотруднике, подразделении в которое он принят на работу, и занимаемой должности; – в регистр сведений «Начисления работников организации» производится запись о начислении новому работнику с 1 февраля заработной платы в размере 8 000 руб. в месяц с отнесением её на общехозяйственные расходы организации. 1.2. Изменение должностного оклада работника, перевод его на работу в другое подразделение или на другую должность в программе регистрируется документом «Кадровое перемещение организаций». Пример 32 Приказом по ОАО «Академия» от 24. 02. 10 инспектор по кадрам Терещенко Татьяна Трофимовна с 01 марта 2010г. переведена на должность бухгалтера с должностным окладом 12 000 руб. в месяц. Для внесения изменений создаём новый документ «Кадровое перемещение организаций» (меню «Кадры» à «Кадровое перемещение организаций») (см. рисунок 16). Поля со сведениями об организации и ответственном лице заполняются значениями по умолчанию для текущего пользователя. В табличной части документа на вкладке «Работники» указываем: - работник (выбором из справочника «Сотрудники организации»); - дату, с которой изменения вступают в силу – 01.03.10 г.; - новую должность (выбором из справочника «Должности организации») – бухгалтер; - подразделение (выбором из справочника «Список подразделений организации») – бухгалтерия.

Рисунок 16 – Заполнение вкладки «Работники» документа «Кадровое перемещение организаций»

На вкладке «Начисления» указываем: – работник (выбором из справочника «Сотрудники организации»); – действие (по кнопке выбора) – изменить; – вид начисления (оставляем прежним) – Оклад по дням (АУП) (см. рисунок 17).

Рисунок 17 – Заполнение вкладки «Начисления» документа «Кадровое перемещение организаций»

Документ записываем (Кнопка «Записать»), формируем (кнопка «Форма Т-5а») и распечатываем приказ о переводе работника на другую работу, после чего проводим документ (Кнопка «ОК») (см. рисунок 18).

Рисунок 18 – Печатная форма приказа о переводе работника на другую работу

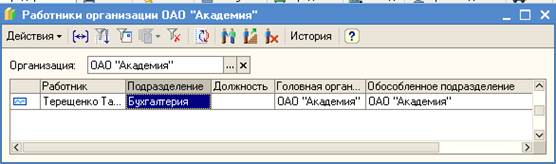

При проведении документа в регистр сведений «Работники организаций» вносится запись о том, что с 01.03.10 г. работница Терещенко Т.Т. переведена на должность бухгалтера (меню «Операции» à «Регистры сведений» à «Работники организации») (см. рисунок 19).

Рисунок 19 – Регистр сведений «Работники организации»

Для того чтобы с 1 марта заработная плата начислялась работнице исходя из нового оклада, производится запись в регистре сведений «Начисление работников организации» (меню «Операции» à «Регистры сведений» à «Плановые начисления работников организаций») (см. рисунок 20).

Рисунок 20 – Регистр сведений «Начисление работников организации» 1.3. Для отражения факта расторжения с работником трудовых отношений предназначен документ «Увольнение из организации». Пример 33 Приказом по ОАО «Академия» от 25.05.10 организация расторгает трудовой договор с бухгалтером Терещенко Татьяна Трофимовна по инициативе работника (п.3 ст.77 ТК РФ). Прежде всего, необходимо внести в справочник «Основания увольнения из организации» причину расторжения трудового договора. Для этого открываем данный справочник (меню «Кадры» à «Основания для увольнений») (см.рис.21), с помощью кнопки «Подбор» обращаемся к списку возможных оснований увольнения, выбираем в нём нужную строку и переносим данные в справочник.

Рисунок 21 – Справочник «Основания увольнения из организации»

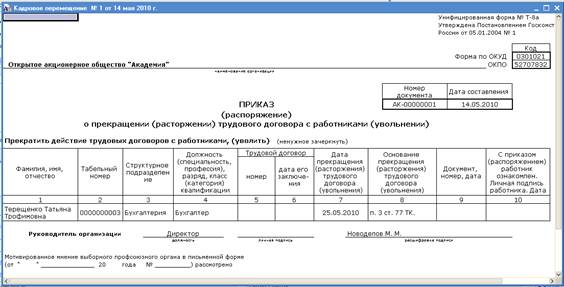

После чего создаем новый документ «Увольнение из организации» (меню «Кадры» à «Увольнение из организации»). Указываем: – дату создания документа – 14.05.10 г.; – дату увольнения – 25.05.10 г.; – основание для расторжения трудового договора – выбором из справочника «Основания для увольнений» (см. рисунок 22).

Рисунок 22 – Справочник «Основания увольнения из организации»

Документ записываем, формируем приказ об увольнении (см. рисунок 23), выводим его на печать, после чего проводим документ.

Рисунок 23 – Печатная форма приказа о прекращении (расторжении) трудового договора с работником (увольнение)

При проведении документа в регистр сведений «Работники организаций» вносится запись о том, что с 25 мая работница Терещенко Т.Т. уже не занимает никакой должности в организации ОАО «Академия», т.е. не является её работником.

Рисунок 24 – Регистрация приказа об увольнении работника

Для прекращения начисления работнику заработной платы в связи с его увольнением вносятся изменения и в регистр сведений «Начисление работников организации» (см. рисунок 25) (меню «Операции» à «Регистры сведений» à «Плановые начисления работников организаций»).

Рисунок 25 – Регистр сведений «Начисления работников организации» Начисление заработной платы Для начисления работникам вознаграждения за труд и иных выплат предназначен документ «Начисление заработной платы». Пример 34

Необходимо начислить заработную плату работникам организации за февраль 2010 г., исходя из должностных окладов. Для этого нужно создать новый документ «Начисление заработной платы» (меню «Зарплата» à «Начисление заработной платы»). Документ Начисление заработной платы дает возможность выполнить первые операции по расчету заработной платы и рассчитать по этим начислениям НДФЛ. Для этого есть возможность как «ручного», так и автоматического подбора работников в список (кнопка «Заполнить» в панели инструментов диалогового окна). Если в шапке документа выбрано подразделение, то табличная часть будет заполнена сотрудниками данного подразделения, иначе – всеми сотрудниками организации. При заполнении сразу рассчитывается и НДФЛ. Заполняем документ: - дата создания документа – 28.02.10 г.; - дата начала месяца, за который начисляется зарплата – 01.02.10 г. Для заполнения разделов «Начисления» и «НДФЛ» нажимаем кнопку «Заполнить» командной панели (см. рисунок 26).

Рисунок 26 – Вкладка «Начисления» документа «Начисление заработной платы» Перейдём на вкладку «НДФЛ» (см. рисунок 27).

Рисунок 27 – Вкладка «НДФЛ» документа «Начисление заработной платы»

При этом документ может быть заполнен «По плановым начислениям» (по данным регистра сведений «Начисления работников организации») или «Списком работников» (по данным регистра сведений «Работники организации»). В первом случае на вкладке «Начисления» программа приводит сведения о плановых начислениях в текущем месяце – видах начислений, начисленных суммах, кодах дохода для целей начисления НДФЛ. Следует иметь в виду, что если работник не полностью отработал рабочее время в месяце, за который производится начисление заработной платы, то сумма к начислению корректируется вручную, после чего с помощью кнопки «Рассчитать» производится перерасчёт суммы НДФЛ. Во втором случае на вкладке «Начисления» программа просто перечисляет работников организации. При этом предполагается, что сведения о видах начисления и начисляемых суммах пользователь вводит в табличную часть вручную, после чего с помощью кнопки «Рассчитать» производится перерасчёт суммы НДФЛ, подлежащую удержанию из доходов каждого работника. При необходимости табличную часть вкладки «Начисления» можно начать заполнять вручную с помощью кнопки «Подбор» командной панели. После проведения производятся записи в регистры накоплений: – «Взаиморасчёты с работниками организации» (меню «Операции» à «Регистры накоплений» à «Взаиморасчёты с работниками организации») (см. рисунок 28);

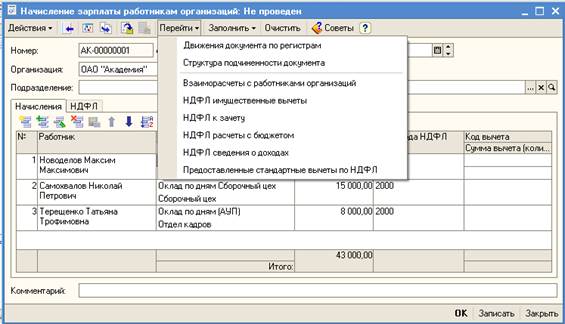

Рисунок 28 – Регистр накоплений «Взаиморасчёты с работниками организации» - «НДФЛ: расчёты с бюджетом» (меню «Операции» à «Регистры накоплений» à«НДФЛ: расчёты с бюджетом»); - «Сведения о доходах работников организации» (меню «Операции» à «Регистры накоплений» à «НДФЛ: Сведения о доходах работников организации»). Для их просмотра из формы документа следует нажать кнопку «Перейти» на командной панели и выбрать соответствующую строку подменю (см. рисунок 29).

Рисунок 29 – Переход к регистрам с помощью кнопки «Перейти»

В регистре «Взаиморасчёты с работниками организации» (см. рисунок 30)по каждому работнику указывается: – вид движения «Приход» (знак + в первой колонке), обозначающий возникновение (увеличение) задолженности перед работником; – документ-регистратор, которым произведена запись в регистре; – номер строки документа-регистратора, к которой относится текущая запись регистра; – период возникновения задолженности; – сумма возникшей задолженности.

Рисунок 30 – Регистр «Взаиморасчёты с работниками организации»

В регистре «НДФЛ (см. рисунок 31): расчёты с бюджетом по работникам организации» указывается: – вид движения «Приход» (знак + в первой колонке), обозначающий возникновение (увеличение) задолженности по исчисленной сумме налога; – дата записи и месяц, к которому относится расчёт НДФЛ; – физическое лицо, с доходов которого начислен налог; – исчисленная сумма налога; – применённые стандартные вычеты при определении налоговой базы; – признак (вид строки), что запись отражает начисление налога; – ставка, по которой исчислен налог.

Рисунок 31 – Регистр «НДФЛ: расчёты с бюджетом по работникам организации»

Если в учётной политике организации по персоналу установлен флажок, что при начислении НДФЛ следует принимать исчисленный налог к учёту как удержанный, то при проведении документа в этот регистр дополнительно вводятся записи, отражающие удержание налога (записи с видом движения «Расход»). В регистре «Сведения о доходах работников организации» (см. рисунок 32) указывается: – период начисления дохода и месяц налогового периода, к которому относится доход; – физическое лицо, получившее доходы; – код и сумма дохода.

После ввода документа на начисление заработной платы можно сформировать ведомость по унифицированной форме № Т-51 (см. рисунок 33). Для этого нужно в меню «Зарплата» выбрать «Расчётная ведомость № Т-51», в форме отчёта указать период, за который нужно её составить и нажать кнопку «Сформировать».

Рисунок 33 – Печатная форма «Расчётной ведомости № Т-51» Выплата заработной платы Подготовка платёжных ведомостей по форме № Т-53 и регистрация произведенных по ней выплат в программе производится с помощью документа «Зарплата к выплате» (см. рисунок 34) (меню «Зарплата» à «Зарплата к выплате»). В шапке формы документа указывается: – дата составления платёжной ведомости; – месяц, в котором заработная плата была начислена; – способ выплаты заработной платы (через кассу или перечислением в банк. В табличной части приводится список работников, включаемых в платёжную ведомость, и проставляется сумма к выплате.

Рисунок 34 – Документ «Зарплата к выплате» Для заполнения табличной части рекомендуется использовать кнопку «Заполнить». В зависимости от того, на выплату каких сумм составляется платёжная ведомость, выбирается один из режимов заполнения: 1) «По задолженности на конец месяца»; 2) «Списком работников».

1. В первом случае табличная часть заполняется по данным регистра «Взаиморасчёты с работниками организаций» (после заполнения и записи документа нажимают кнопку «Рассчитать»). 2. Во втором случае в табличной части просто выводится список лиц, числящихся как работающие в месяце, за который производится выплата. Предполагается, что сумма к выплате работнику в этом случае вводится вручную. Этот режим используется при составлении ведомости на аванс, выплату пособий и т. п. Если ведомость составляется на одного или нескольких работников организации, для заполнения табличной части можно воспользоваться кнопкой «Подбор» на панели инструментов раздела «Зарплата к выплате». После уточнения списка лиц, включаемых в ведомость, и выплачиваемых сумм документ записывают, командой «Печать» à «Форма Т-53» формируют платёжную ведомость по унифицированной форме № Т-53 и выводят её на бумажный носитель, после чего форму документа закрывают. Регистрация выплаченных по ведомости сумм после её закрытия в зависимости от способа выплаты производится документом «Расходный кассовый ордер» с операцией «Выплата заработной платы по ведомостям» (см. рисунок 35) или «Выплата заработной платы работнику» или документом «Платёжное поручение исходящее» с операцией «Перечисление заработной платы» (см. рисунок 35). Если заработная плата каждому работнику выплачивается отдельными расходными кассовыми ордерами, то рекомендуется воспользоваться сервисной обработкой «Выплата зарплаты расходными ордерами» (вызывается с помощью кнопки «Перейти» командной панели формы документа), с помощью которой РКО можно подготовить и отразить в учёте в пакетном режиме.

Рисунок 35 – Регистрация выплаченных по ведомости сумм документом «Расходный кассовый ордер»

После проведения документ «Расходный кассовый ордер» сформирует проводки (см. рисунок 36).

Рисунок 36 – Проводки, сформированные документом «Расходный кассовый ордер» Регистрация не полученной работником в установленные сроки заработной платы по платёжной ведомости производится документом «Депонирование организаций». Документы «Расходный кассовый ордер», «Платёжное поручение исходящее», и «Депонирование организаций» могут быть введены на основании документа «Зарплата к выплате» (см. рисунок 37).

Рисунок 37 – Альтернативный способ создания документов

При проведении документов «Расходный кассовый ордер» и «Платёжное поручение исходящее», кроме проводок по отражению выплат в учёте, производятся записи в регистрах «Взаиморасчёты с работниками организаций» (см.рисунок 38) и «НДФЛ: Расчёты с бюджетом по работникам организаций» (если в учётной политике организации по персоналу не установлен флажок, что удержание НДФЛ производится одновременно с его исчислением).

Рисунок 38 – Регистр «Взаиморасчёты с работниками организаций»

В регистре накопления «Взаиморасчёты с работниками организаций» по каждому работнику, которому выплачена заработная плата, указывается: – вид движения «Расход» – знак минус в первой колонке, означающий погашение задолженности перед работником; – работник, перед которым погашена задолженность; – период, в котором возникла погашенная задолженность; – сумма погашенной задолженности. Для способа выплаты зарплаты «Через кассу» после закрытия ведомости, но до составления расходного кассового ордера на сумму фактически выплаченной по ведомости заработной платы в колонке «Отметка» необходимо указать, выплачена ли работнику заработная плата или она депонирована. Для удобства внесения в форму документа этих данных можно воспользоваться меню командной панели «Заменить отметку на…» (см. рисунок 39).

Рисунок 39 – Кнопка «Заменить отметку на…» После составления ордера на выплату заработной платы по этой ведомости ведомость приобретет следующий вид (см. рисунок 40).

Рисунок 40 – Конечный вид документа

Расчёт страховых взносов Начисленная работнику заработная плата облагается страховыми взносами на обязательное пенсионное страхование, социальное страхование и обязательное медицинское страхование: - в Пенсионный фонд- на обязательное пенсионное страхование; - в ФСС РФ – на обязательное социальное страхование в случае временной нетрудоспособности и в связи с материнством; - Федеральный и территориальные фонды обязательного медицинского страхования на обязательное медицинское страхование. Налогообложение производится по тарифам, которые приведены в регистре сведений «Зарплата» à «Учёт НДФЛ и ЕСН» à «Тариф страховых взносов» (см. рисунок 41).

Рисунок 41 – Регистр сведений «Тарифы страховых взносов»

При этом перечисленные тарифы являются едиными для всех организаций, а ставка взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний устанавливается для каждой организации отдельно «Зарплата» à «Учёт НДФЛ и ЕСН» à «Ставка взноса на страхование от несчастных случаев» (см. рисунок 42).

Рисунок 42 – Регистр сведений «Ставка взноса на страхование от несчастных случаев»

Расчёт страховых взносов производится с помощью документа «Расчёт страховых взносов» («Зарплата» à «Расчёт страховых взносов»). Для заполнения документа рекомендуется нажать кнопку «Заполнить и рассчитать». В этом случае обе вкладки заполняются автоматически (см. рисунок 43 и 44).

Рисунок 43 – Вкладка «Взносы»

Рисунок 44 – Вкладка «Начисления»

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 396; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.14.247.170 (0.01 с.) |

Рисунок 32 – Регистр «Сведения о доходах работников организации»

Рисунок 32 – Регистр «Сведения о доходах работников организации»