Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Отдача и доходность инвестицийСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Отдача и доходность инвестиций

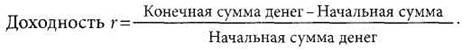

Под отдачей инвестиций обычно понимают прирост денежных средств инвестора вследствие проведения инвестиционной деятельности. Так, если инвестор инвестировал 100 тыс. руб. и по прошествии холдингового периода получил 108 тыс. руб., то можно сказать, что отдача инвестиций (т. е. увеличение денежных средств) в этом случае составляет 8 тыс. руб. Суммы, направляемые инвестором в различные инвестиционные объекты, и отдача этих вложений отличаются друг от друга. Зачастую поэтому сравнение абсолютных величин инвестиционных затрат и отдачи инвестиций не дает четкого представления о степени выгодности инвестиций. В этой связи для принятия инвестиционного решения целесообразно оперировать не абсолютными, а относительными величинами и ввести понятие доходности (нормы отдачи) инвестиций:

Если рассматриваются инвестиции в ценные бумаги, то следует иметь ввиду, что ряд ЦБ увеличивают денежные средства на только вследствие повышения их стоимости в холдинговом периоде, но и путем периодической выплаты дополнительных денежных сумм. Доходность можно задать двумя способами — либо как относительную величину, либо в виде процента. В общем случае на требуемую доходность оказывают воздействие три фактора: • временной; • фактор инфляции; • фактор риска. Воздействие временного фактора свидетельствует о том, что когда инвестор вкладывает средства в инвестиционный объект, то он отказывается от возможности потратить свои средства на потребление в текущий момент ради получения более высокого дохода в будущем. Оценка фактора инфляции. Если инвестор ожидает рост общего уровня цен, то требуемая им номинальная безрисковая ставка должна компенсировать и будущие потери из-за инфляции. Значит, вторая составляющая требуемой доходности учитывает фактор инфляции (формула Фишера). Оценка фактора риска. Вкладывая деньги в тот или иной инвестиционный объект, инвестор может лишь с определенной долей уверенности прогнозировать его будущую отдачу. Значит требуемая доходность является случайной величиной и для ее исследования необходимо использовать аппарат теории вероятности и математической статистики.

Следует иметь в виду, что любая требуемая доходность (процентная ставка, доходность конкретной ценной бумаги) содержит упомянутые три составляющие.

Фазы инвестиционного цикла Разработка и реализация конкретного инвестиционного проекта осуществляется в несколько этапов (фаз): предынвестиционный (1), инвестиционный (2), эксплуатационный (операционный, производственный) (3), ликвидационно-аналитический (4). Период времени между началом осуществления проекта и его ликвидацией называется инвестиционным циклом.

Предынвестиционная фаза (1) включает несколько стадий: а) определение инвестиционных возможностей — отправная точка всего инвестиционного проекта. На этой стадии инвестор должен оценить мобилизуемые инвестиционные средства — природные ресурсы, будущий спрос на определенные товары, возможные взаимосвязи с другими отраслями, возможности расширения существующих производственных мощностей, общий инвестиционный климат, промышленную политику, наличие и стоимость производственных факторов, импортные и экспортные возможности; б) анализ с помощью специальных методов альтернативных вариантов проектов и выбор проекта; в) заключение по проекту; г) принятие решения об инвестировании.

Стадия способствует предотвращению возможных рисков на последующих стадиях, связана с поиском самых экономичных путей достижения заданных результатов, с оценкой эффективности инвестиционного проекта и разработке его бизнес-плана. В индустриально развитых странах при нормальном стечении обстоятельств затраты на выполнение предыинвестиционной фазы проекта составляют 1,5-5,5 % от стоимости проекта. Нормативно не установлен перечень документов, которые необходимо подготавливать на предынвестиционной фазе. Примерно необходимо следующее: 1. Формулируется инвестиционный замысел, который отражается в — Декларации о намерениях. В Декларации содержатся сведения об инициаторе проекта, местоположении будущего объекта, технических и технологических характеристиках инвестиционного проекта, потребности в различных ресурсах (трудовых, сырьевых, водных, земельных, энергетических), источниках финансирования, воздействии объекта на окружающую среду, сбыте готовой продукции. Декларация обычно предназначается для инвесторов. 2. Важным документом является Обоснование инвестиций (инвестиционное предложение). В Обоснованиях инвестиций отражаются общая характеристика отрасли и предприятия, цели и задачи проекта, характеристика объектов и сооружений, обеспечение ресурсами, текущее состояние и прогноз рынка продукции,. Данный документ предназначен для решения специфической задачи — организации финансирования инвестиционного проекта. В нем же рассматривается вопрос о жизнеспособности проекта. Жизнеспособность проекта оценивают с точки зрения стоимости, срока реализации и доходности. Она означает его способность генерировать денежные потоки не только для компенсации вложенных средств и риска, но и для получения прибыли. Оценка позволяет выявить надежность, окупаемость и результативность проекта и, как правило, осуществляется с помощью методов анализа эффективности проектов. 3. Экспертиза — оценка проекта в целях предотвращения создания объектов, использование которых нарушает интересы государства, права физических и юридических лиц или не отвечает установленным требованиям стандартов, а также для определения эффективности осуществляемых вложений. Инвестиционные проекты, которые осуществляются за счет или с участием бюджета различного уровня и которые требуют государственной поддержки или гарантии, подлежат государственной комплексной экспертизе. 4. Завершающим этапом предынвестиционных исследований является разработка технико-экономического обоснования (ТЭО) и бизнес-плана. ТЭО — это комплект расчетно-аналитических документов, отражающих исходные данные по проекту, основные технические, технологические, расчетно-сметные, оценочные, конструкторские, природоохранные решения, на основе которых возможно определить эффективность и социальные последствия проекта. Разработка ТЭО осуществляется юридическими и физическими лицами, получившими лицензию на выполнение соответствующих видов проектных работ. В основном ТЭО проекта предназначается для заказчиков и подрядчиков. Бизнес-план является комплексным документом, разрабатывается для менеджеров и владельцев компании. Он детально характеризует все основные аспекты будущего предприятия, анализирует проблемы, с которыми оно может столкнуться, а также определяет способы решения этих проблем. Общая структура бизнес-плана: краткое содержание (резюме), характеристика отрасли, описание компании, исследование рынка, производственный и финансовый планы, оценка рисков. Инвестиционная фаза На втором этапе осуществляются капитальные вложения, определяется оптимальное соотношение по структуре активов (производственные мощности, производственные запасы, денежные средства и др.), уточняются график и целесообразная очередность ввода мощностей, устанавливаются связи и заключаются договоры с поставщиками сырья, материалов и полуфабрикатов, определяются способы текущего финансирования предусматриваемой проектом деятельности, осуществляется подбор кадров, заключаются договоры поставки производимой по проекту продукции. Безусловно, ключевой пункт данного этапа — возведение производственных мощностей в соответствии с утвержденным графиком. Она заканчивается моментом ввода объекта в эксплуатацию Тв. Операционная (производственная) фаза Третий этап — самый продолжительный во времени. В ходе эксплуатации проекта формируются планировавшиеся результаты, а также осуществляется их оценка с позиции целесообразности продолжения или прекращения проекта. Основные проблемы на этом этапе - традиционны и заключаются в обеспечении ритмичности производства продукции, ее сбыта и финансирования текущих затрат. Поскольку заранее (т.е. на предынвестиционном этапе) невозможно, а иногда и не требуется учитывать все детали проекта, при необходимости в него могут вноситься отдельные изменения, т. е. осуществляется текущее регулирование отдельных сторон базового технологического процесса, вводятся дополнительные технологические процедуры, делается их перегруппировка, имеющая целью повысить общую эффективность проекта, и др. Не исключена и необходимость или целесообразность дополнительных, заранее непредусмотренных, но некритических по объему и срокам инвестиций. В этот период могут быть и инвестиционные затраты (рост производства, износ оборудования), но доходы от реализации продукции намного их превышают. Затем проект начинает постепенно устаревать, спрос на продукцию падает, доходность проекта снижается. В то же время основные фонды проекта устаревают морально и физически, т.е. жизненный цикл инвестиционного проекта завершается. Ликвидационная фаза Четвертый этап является исключительно важным и должен в обязательном порядке предусматриваться в инвестиционных программах. На этом этапе решаются три базовые задачи. Во-первых, ликвидируются возможные негативные последствия закончившегося или прекращаемого проекта. Главным образом, речь идет о последствиях экологического характера, при этом основной принцип таков — по завершении проекта окружающей среде не должен быть нанесен ущерб и она должна быть по возможности облагорожена. В зависимости от сути и масштабов проекта решение этой задачи может быть сопряжено со значительными финансовыми затратами, которые, по возможности, должны учитываться на предынвестиционном этапе. Во-вторых, высвобождаются оборотные средства и переориентируются производственные мощности. Как уже отмечалось, долгосрочная инвестиционная программа обычно представляет собой цепь пересекающихся и сменяющих друг друга проектов. Любой проект требует не только единовременных инвестиций, но и оборотных средств, немалая часть которых высвобождается по завершении проекта и, соответственно, может быть использована для текущего финансирования нового или расширения другого, действующего проекта. То же самое относится и к материально-технической базе. В-третьих, осуществляется оценка и анализ соответствия поставленных и достигнутых целей завершенного проекта, его результативности и эффективности, формулируются позитивные и негативные моменты, характерные для всех фаз его развития, оценивается степень достоверности и вариабельности прогнозов и надежности использованных методов прогнозирования. Данная задача является исключительно важной по той простой причине, что именно в процессе пост-аудита систематизируется и выкристаллизовывается методика экономического обоснования проектов, технология и культура надлежащего администрирования инвестиционной деятельностью.

Бизнес-план инвестиционного проекта Бизнес-план собственно инвестиционного проекта представляет собой документ, в котором обосновывается привлекательность, выгодность, жизнеспособность инвестиционного проекта, его направленность, количественные и качественные показатели его эффективности. При составлении бизнес-плана инвестиционного проекта руководствуются следующими принципами: - объективность и надежность входной и выходной информации; - необходимость и достаточность параметров, выходных и промежуточных данных для принятия обоснованных решений по инвестиционному проекту на всех фазах и циклах его реализации; - комплексность и системность рассмотрения влияния всех факторов и условий на ход и результаты осуществления инвестиционного проекта; - отсутствие общих и неконкретных формулировок, выделение привлекательных, конкретных, бесспорных преимуществ анализируемого проекта; - отсутствие приукрашиваний и искаженной интерпретации выходных и других данных, влияющих на принятие решений по инвестиционному проекту. Бизнес-план должен быть убедительным, лаконичным, понятным широкому кругу людей, а не только специалистам, пробуждать интерес у партнера и не изобиловать техническими подробностями. Бизнес-план инвестиционного проекта предполагает: - четкое определение конкретных количественных показателей их реализации и сроков достижения; - разработка взаимоувязанных производственных, маркетинговых и организационных программ, обеспечивающих достижение поставленных целей; - определение необходимых объемов финансирования инвестиционного проекта и поиск источников финансовых средств; - выявление трудностей и проблем, с которыми придется столкнуться в ходе реализации проекта; - организация системы контроля над ходом осуществления проекта.

Структура бизнес-плана. Существуют различные формы представления бизнес-плана. Примеры и образцы этих форм можно найти в соответствующей литературе, на тематических сайтах глобальной сети Интернет (www.bishelp.ru, www.cfin.ru (продукты компании Альт-Инвест), www.openbusiness.ru и др.), официальных и нормативно-правовых документах. Для получения бюджетного финансирования может потребоваться использование макета бизнес-плана, утвержденного постановлением Правительства РФ от 22 ноября 1997 г. № 1470. Данный макет также рекомендован к применению Российским агентством поддержки малого и среднего бизнеса (www.siora.ru). Ниже приведены наиболее важные разделы бизнес-плана с краткой характеристикой раскрываемой информации. 1. Резюме (обзорный раздел). 2. Общее описание компании. 3. Продукция и услуги. 4. План маркетинга. 5. Производственный план. 6. Управление и организация. 7. Капитал и юридическая форма компании. 8. Финансовый план. 9. Оценка рисков. 10. Приложения.

В настоящее время при разработке бизнес-планов инвестиционных проектов широко используются современные информационные технологии и компьютеры. К числу наиболее популярных программных средств, предназначенных для автоматизации процессов инвестиционного анализа и проектирования, следует отнести такие продукты, как COM FAR III Expert, Project Expert, «Альт-Инвест» и др.

Логика и содержание решений инвестиционного характера Принято выделять три блока (группы) решений инвестиционного характера: (а) отбор и ранжирование; (б) оптимизация эксплуатации проекта; (в) формирование инвестиционной программы (см. рис.).

Рисунок. Классификация решений инвестиционного характера

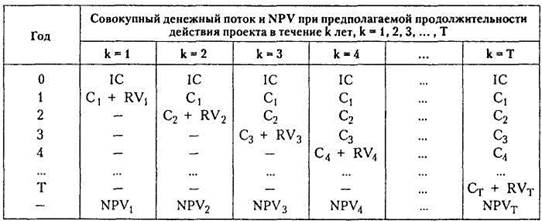

Приведенная классификация не является единственно возможной; кроме того, названия инвестиционных решений третьего блока являются достаточно условными. Дадим краткую характеристику выделенных блоков и решений. 1. Отбор и ранжирование Условия осуществления инвестиционной деятельности могут быть различными. Чаще всего инвестор, например предприятие, имеет несколько инвестиционных возможностей — в этом случае и возникает проблема выбора. Как правило, при этом имеет место одна из двух ситуаций. Выбор проекта. Первая ситуация возникает в том случае, если доступные к реализации проекты являются альтернативными, т. е. реализация одного из них автоматически означает отказ от реализации других. Например, решается вопрос об организации бухгалтерского учета на предприятии. Возможны два варианта решения проблемы: (а) организация собственной бухгалтерской службы; (б) привлечение сторонней специализированной фирмы. Очевидно, что выбор любого из упомянутых вариантов предполагает отказ от другого варианта. Более предпочтительный проект отбирается с помощью некоторого критерия оценки, например, по максимуму чистой приведенной стоимости (NPV). Ранжирование проектов. Вторая ситуация появляется тогда, когда проекты не являются альтернативными, но компания не может реализовать их немедленно, например, в силу ограниченности источников финансирования; поэтому по мере появления источника очередной проект может быть принят к реализации. В этом случае с помощью критериев количественной оценки проекты ранжируются по степени их предпочтительности. Задачи этого блока достаточно очевидны по своей логике: (а) выбирается критерий оценки, (б) рассчитывается его значение для каждого проекта, (в) выбирается проект с максимальным (минимальным) значением критерия или значением, удовлетворяющим заданному в фирме пограничному его значению; либо проекты ранжируются по возрастанию (убыванию) значений критерия. Основная сложность здесь лишь в том, что критериев оценки достаточно много и они не являются «единодушными» при установлении предпочтительности того или иного проекта. Иными словами, решающую роль в этом случае играет субъективный фактор. 2. Оптимизация эксплуатации проекта Суть инвестиционных решений этого типа заключается в определении оптимального срока использования проекта. В рамках данного блока обычно решается одна из двух задач. Первая задача предполагает однократную реализацию проекта в течение некоторого времени с последующим высвобождением связанных финансовых ресурсов и вложением их в принципиально новый проект. Здесь основным становится вопрос о том, когда следует «свернуть» проект, т. е. ликвидировать его производственные мощности. Вторая задача предполагает долгосрочную эксплуатацию проекта с возможной периодической заменой основных производственных мощностей. В этом случае главный вопрос — в выборе момента замены базовых активов. Обоснование продолжительности действия проекта. Логика аналитического обоснования управленческого решения в этом случае такова. После того как производственные мощности по данному инвестиционному проекту введены в действие, т. е. имела место инвестиция IС, относимая условно к «нулевому» году, с этим проектом можно олицетворять два денежных потока: - первый поток Ск, k = 1,2,... ,Т представляет собой последовательность регулярных текущих доходов (например, ежегодные денежные поступления от реализации продукции, произведенной на производственных мощностях в рамках данного проекта); в общем случае не отрицается ситуация, когда для отдельных значений k значения Ск < 0; этот поток нередко называют возвратным; - второй поток RVk, k = 1,2,... ,Т - это последовательные оценки ликвидационной стоимости активов в предположении, что проект будет прекращен по истечении очередного базового периода, а его производственные мощности и неденежные оборотные активы будут проданы (дезинвестиция). Таким образом, полагая условно, что проект будет продолжаться ровно k лет, можно для каждого k построить совокупный денежный поток, учитывающий регулярные поступления по годам и ликвидационную стоимость активов последнего года, и рассчитать значения чистой приведенной стоимости NPV (таблица). В качестве оптимального выбирается то значение k, при котором достигается максимальное значение NPV. Именно k лет будет эксплуатироваться проект, после чего производственные мощности будут ликвидированы и высвобожденные средства использованы для других целей. Таблица Построение совокупного денежного потока с учетом ликвидационных стоимостей

В табл. приведен наиболее общий подход к оценке единичного инвестиционного проекта; на практике рассмотренную схему чаще всего очень сильно упрощают — срок эксплуатации проекта задается максимально возможным, т.е. Т лет, а ликвидационную стоимость активов по истечении последнего года (RVТ,) предполагают равной нулю. Решение о замене. В ходе реализации проекта возникает вопрос о том, стоит ли заменять действующие активы на новые и если да, то когда? Логика обоснования управленческого решения в этом случае следующая: нужно по годам собрать все притоки и оттоки, предполагая, что в очередном k-м году будет осуществлена замена, и выбрать периодичность циклической замены, которой соответствует максимальное значение NPV. Рассмотренные задачи имеют определенные сложности в реализации. К числу основных проблем относится оценка возвратного потока, оценка ликвидационных стоимостей активов по годам и т.д.. 3. Формирование инвестиционной программы В данном случае речь может идти о различных вариантах оптимизации: пространственной, временной и пространственно-временной. Смысл оптимизационных программ заключается в следующем. Любое инвестиционное решение сопровождается многими ограничениями и дополнительными эффектами. Если инвестор пытается учесть и увязать в единое целое подобные факторы и обстоятельства, то в этом случае как раз и появляется необходимость в разработке инвестиционной программы. В общем виде инвестиционную программу можно трактовать как комбинацию ссудо-заемных операций. - ссудная операция представляет собой собственно инвестиционное решение, когда инвестор вкладывает свой капитал в проект, как бы «ссужает средства проекту», в надежде получить в дальнейшем компенсирующие доходы; в данном случае за оттоком средств последуют распределенные во времени их притоки; - заемная операция (операция заимствования) представляет собой решение по привлечению средств с последующим их постепенным возвратом; в данном случае за притоком средств последуют распределенные во времени их оттоки; смысл операции понятен — восполнить недостаток собственного капитала для финансирования инвестиционного проекта; иногда эту операцию в увязке с инвестиционными проектами называют операцией (проектом) финансирования. Необходимость в составлении инвестиционной программы может возникать с очевидностью в том случае, когда инвестору в условиях ряда ограничений доступны к реализации множество проектов, различающихся объемом инвестиций и отдачей на вложенный капитал. В этом случае последовательность действий инвестора весьма схожа с последовательностью действий при ранжировании проектов. Более сложный вариант возникает в том случае, если анализу подвергается несколько проектов, которые поддаются пространственно-временной взаимоувязке, при этом используются возможности так называемых дополняющих инвестиций и финансирований. Дополняющими называются варианты ссудо-заемных операций, не являющиеся основными в инвестиционной программе, но позволяющие оптимизировать основной денежный поток по программе. Как известно, одним из ключевых параметров любой финансовой операции является процентная ставка; соответственно, в ссудо-заемных операциях с позиции инвестора возникает два вида ставок: ставка заимствования, т. е. процентная ставка, под которую можно привлечь финансовые ресурсы, и ставка инвестирования (инвестиционная доходность), т.е. процентная ставка, характеризующая эффективность инвестирования или отдачу на вложенный капитал. Для инвестора ставка заимствования дает характеристику относительной величины расходов, связанных с финансированием проекта, а ставка инвестирования — доходность проекта. На практике ставка, по которой можно привлекать финансовые ресурсы, и ставка, по которой их можно инвестировать, естественно, не совпадают; в теории финансов анализируются различные варианты их сочетания, а в условиях определенных предпосылок разработаны методы принятия решений, оптимизирующие поведение инвестора. Пространственная оптимизация. В данном случае имеется в виду следующая ситуация: - общая сумма финансовых ресурсов на конкретный период (допустим, год) ограничена сверху, причем желательно эти средства использовать в максимально возможной степени; неиспользованный остаток средств в приложении к данной инвестиционной программе не оценивается, точнее, молчаливо предполагается, что эти средства будут использованы предприятием с нормой прибыли, являющейся для него средней (например, распылены по уже действующим проектам); - доступны к реализации несколько взаимно независимых инвестиционных проектов с суммарным объемом требуемых инвестиций, превышающим имеющиеся у предприятия ресурсы; - требуется составить инвестиционный портфель, максимизирующий суммарный эффект от вложения капитала. В описанных условиях речь идет о том, чтобы максимально эффективно использовать имеющиеся у предприятия свободные денежные средства, причем не предполагается, что оцениваемые проекты можно «переносить» в реализации на последующие годы. Точнее, считается, что обстоятельства в отношении как проектов, так и источников их финансирования в последующие годы могут измениться настолько существенно, что делать временное упорядочение в рамках инвестиционной программы не представляется целесообразным. Рекомендуется следующая последовательность действий инвестора: - в качестве базового выбирается критерий максимизации суммарной чистой приведенной стоимости NPV; - проекты упорядочиваются по убыванию критерия «индекс рентабельности» PI; - в программу последовательно включаются проекты с наивысшими значениями PI, пока существуют возможности их финансирования, т. е. не превышен лимит по источникам финансирования; - проект, включаемый в программу последним, т. е. исчерпывающий остаток источников финансирования, подвергается дополнительному анализу на предмет того, не является ли более выгодным включить в программу вместо этого проекта несколько следующих за ним. Временная оптимизация имеет место при следующей ситуации: - общая сумма финансовых ресурсов, доступных для финансирования в течение нескольких последовательных лет, ограничена сверху в рамках каждого года; - имеется несколько доступных независимых инвестиционных проектов, которые ввиду ограниченности финансовых ресурсов не могут быть реализованы в планируемом году одновременно, однако в последующие годы оставшиеся проекты либо их части могут быть реализованы; - требуется оптимальным образом распределить проекты по временному параметру. В основу методики составления оптимального портфеля в этом случае заложена идея минимизации суммарных потерь, обусловленных тем обстоятельством, что отдельные проекты откладываются в реализации, а последовательность аналитических процедур может быть такой: - по каждому проекту рассчитываются значения NPV при условии, что требуемая инвестиция осуществлена в нулевом, первом, втором и т. д. году; - для каждого проекта рассчитываются значения потери в связи с откладыванием проекта (например, разница между значениями NPV при реализации проекта не в нулевом, в k -ом году); - рассчитанные значения дисконтируются к началу момента анализа; - рассчитываются значения индекса возможных потерь (отношение дисконтированной потери к величине инвестиции по проекту); - в портфель проектов первоочередной реализации, т. е. удовлетворяющих ограничению по объему источников инвестирования нулевого года, не включаются проекты с минимальным значением индекса возможных потерь; - после укомплектования первого инвестиционного портфеля процесс оценки целесообразности откладывания проектов по той же схеме повторяется для первого, второго и последующих лет — откладываются в реализации проекты с минимальным значением индекса возможных потерь. Безусловно, рассмотренная методика не свободна от многих условностей, в частности, здесь предполагается неизменность денежных потоков по проекту при откладывании его в реализации. Поэтому практически она может быть реализована лишь на весьма ограниченную перспективу — два—три года, хотя с позиции теории никаких ограничений нет и речь идет об одной из задач оптимального программирования. Пространственно-временная оптимизация. Необходимость в подобной оптимизации возникает в наиболее общей ситуации, когда предполагается, что инвестор может увязать во времени доступные проекты инвестирования и финансирования. Общая постановка задачи в этом случае такова. - горизонт планирования составляет Т лет; - инвестору доступны п независимых проектов инвестирования, при этом каждый проект представляет собой денежный поток, состоящий из единовременного оттока средств (инвестиция), сменяющегося серией притоков (-, +, +, +,...). Каждый проект имеет собственную ставку инвестирования, т. е. инвестиционную доходность; - инвестору доступны т проектов финансирования, при этом каждый проект представляет собой денежный поток, состоящий из единовременного притока средств (получаемое финансирование), сменяющегося серией оттоков, погашающих полученные по проекту средства (+, -, -, -,...). Каждый проект имеет собственную ставку заимствования, т. е. ставку, по которой возвращается полученный кредит; - каждый проект инвестирования (финансирования) бесконечно делим и доступен к реализации начиная с любого года горизонта планирования. - по каждому инвестиционному проекту можно оценить поток ликвидационных стоимостей в предположении, что проект будет прекращен в i-ом году; - поступления по каждому инвестиционному проекту могут быть использованы как для изъятия средств собственниками, так и для инвестирования в другие проекты инвестиционной программы; - требуется составить оптимальную инвестиционную программу, максимизирующую некоторую целевую функцию, в качестве которой могут выступать: (а) поток текущих изъятий средств собственниками при заданной величине конечного имущества; (б) конечное имущество собственников по завершении инвестиционной программы при заданном потоке текущих изъятий. Таким образом, имеет место типичная задача линейного программирования. В реальной жизни задачу составления оптимальной инвестиционной программы существенно упрощают, а многие инвестиционные расчеты в ходе составления бюджета капиталовложений делают путем простого перебора. Один из достаточно распространенных и практически реализуемых вариантов действий в этом случае заключается в построении графика инвестиционных возможностей и графика предельной стоимости капитала. График инвестиционных возможностей (Investment Opportunity Schedule, IOS) представляет собой графическое изображение анализируемых проектов, расположенных в порядке снижения внутренней нормы прибыли IRR. Этот график по определению является убывающим. График предельной стоимости капитала (Marginal Cost of Capital Schedule, MCC) — графическое изображение средневзвешенной стоимости капитала как функции объема привлекаемых финансовых ресурсов. Этот график является возрастающим, поскольку увеличение объема инвестиций с неизбежностью приводит к необходимости привлечения заемного капитала; увеличение доли последнего в общей сумме источников приводит к повышению финансового риска и, как следствие, к росту значения средневзвешенной стоимости капитала. Предельная стоимость капитала определяется точкой пересечения графиков IOS и МСС. Значение этого показателя используется в качестве оценки минимально допустимой доходности по инвестициям в проекты средней (т.е. стабильно устраивающей руководство предприятия) степени риска. Кроме того, точка пересечения графиков характеризует и предельную величину допустимых инвестиций, а действия инвестора таковы в инвестиционный портфель включаются все проекты, инвестиционная доходность которых превышает предельную стоимость капитала.

Исходные понятия и алгоритмы, используемые для разработки критериев оценки инвестиционных проектов Учет временной ценности денег Решения финансового характера в подавляющем большинстве случаев не являются одномоментными в плане проявления вызываемых ими последствий. Иными словами, здесь весьма важную, если не решающую, роль играет фактор времени. Ключевыми моментами методов оценки эффективности финансовых операций, определяющими их логику, являются следующие утверждения: - в подавляющем большинстве случаев собственно операции или их последствия «растянуты» во времени; - с каждой операцией можно увязать некоторый денежный поток; - денежные средства должны эффективно оборачиваться, т.е. с течением времени приносить определенный доход; - элементы денежного потока, относящиеся к разным моментам времени, без определенных преобразований не сопоставимы; - преобразования элементов денежного потока осуществляются путем применения операций наращения и дисконтирования; - наращение и дисконтирование могут выполняться по различным схемам и с различными параметрами.

Логика построения основных алгоритмов достаточно проста и основана на двух операциях — наращении и дисконтировании. В первом случае движутся от «настоящего» к будущему, во втором — наоборот. В обоих случаях с помощью схемы сложных процентов удается получить оценку денежного потока с позиции будущего или «настоящего». Наращенная сумма потока платежей представляет собой сумму всех выплат с начисленными на них сложными процентами к концу срока ренты. Логика финансовой операции наращения представлена на рис.

Рис. Логика финансовой операции наращения

Расчет наращенной (FV) величины осуществляется соответственно по формуле:

где FV — наращенная сумма, т. е. доход, планируемый к получению в п-ом году; PV — инвестируемая сумма; r — ставка наращения. Множитель FM1(r,n) называется мультиплицирующим множителем для единичного платежа, а его экономический смысл состоит в следующем: он показывает, чему будет равна одна денежная единица (один рубль, один доллар, одна иена и т. п.) через п периодов при заданной процентной ставке r. Подчеркнем, что при пользовании финансовыми таблицами необходимо следить за соответствием длины периода и процентной ставки. Так, если базисным периодом начисления процентов является квартал, то в расчетах должна использоваться квартальная ставка.

Текущая стоимость потока платежей (капитализированная или приведённая величина) — это сумма платежей, дисконтированных на момент начала ренты по ставке сложных процентов. Логика финансовой операции определения текущего потока платежей представлена на рис.

Рис. Логика финансовой операции определения текущего потока платежей

Расчет дисконтированной (PV) величины осуществляется соответственно по формуле:

где: FV — доход, планируемый к получению в п-ом году; РV — приведенная (сегодняшняя, текущая) стоимость, т. е. оценка величины FV с позиции текущего момента или момента, на который осуществляется дисконтирование; r — ставка дисконтирования. Множитель FM2(r,n) называется дисконтирующим множителем для единичного платежа, а его экономический смысл заключается в следующем: он показывает «сегодняшнюю» цену одной денежной единицы будущего, т е чему с позиции текущего момента равна одна денежная единица (например, один рубль), циркулирующая в сфере бизнеса п периодов спустя от

|

||||||||||

|

Последнее изменение этой страницы: 2017-02-22; просмотров: 915; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.137 (0.019 с.) |