Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Определение сроков ссуды, величин простых процентных и учетных ставокСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

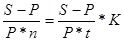

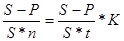

В процессе подготовки кредитного договора, когда согласованы его основные параметры (сумма погашения долга S, процентная ставка / или учетная ставка d, величина ссуды Р), срок погашения ссуды определяется по формуле: n = где n – срок ссуды в годах. Для определения срока ссуды в днях следует воспользоваться формулой: t = где К = 360 или 365 (366) дней.

Задача. Фирма планирует получение кредита в сумме 2,0 млн. руб. Банк предоставляет кредит под 12,0% годовых. На какой срок фирма может взять кредит с тем, чтобы подлежащая возврату сумма не превысила 2,2 млн. руб.?

Определение срока ссуды при использовании учетной ставки производится по формуле: n = где n – срок ссуды в годах. В случае когда срок ссуды необходимо определить в днях, расчет производится по формуле: t = где t – число дней ссуды. Определение уровня процентной и учетной ставок по остальным параметрам сделки производится следующим образом: - ставка процентов: i = - учетная ставка: d =

Задача. Фирма получила ссуду в банке в размере 800 тыс. руб. сроком на полгода; сумма погашения составляет 850 тыс. руб. Определите процентную ставку, примененную банком. ДИСКОНТИРОВАНИЕ И ЕГО СУЩНОСТЬ

Кредит в условиях рынка выступает в различных формах. Основными являются коммерческий и банковский кредит. Коммерческий кредит есть предоставление товаров и услуг одним субъектом сделки другому с оплатой через определенное время, т.е. происходит отсрочка уплаты денег за проданные товары и услуги. Распространенным инструментом этого кредита является коммерческий вексель. Вексель — это особый вид письменного долгового обязательства, дающий его владельцу бесспорное право требовать по истечении указанного в нем срока уплаты денег с должника. Векселя могут быть простыми и переводными. Простой вексель представляет собой долговое обязательство, выдаваемое заемщиком на имя кредитора, и содержит указание места и времени выдачи долгового обязательства, его суммы, места и времени платежа и наименование лица, которому заемщик обязан произвести платеж. Переводной вексель, или тратта, представляет собой письменный приказ одного лица (кредитора) другому лицу (заемщику) об уплате суммы, обозначенной в векселе, третьему лицу.

Банковский кредит — это кредит, предоставляемый одним субъектом сделки другому в виде денежной ссуды. Механизм оформления банковских ссуд предусматривает различные варианты, в том числе выписку ссудозаемщиком векселей на имя кредитора. Векселедержатель (кредитор) или владелец иных долговых обязательств в случае необходимости получения денег по векселю или другим долговым обязательствам ранее указанных в них сроков может продать его банку или другому субъекту по пониженной цене, т.е. по цене ниже номинальной стоимости векселя, указанной в нем. Такая сделка носит название учета векселя, или дисконтирования. Сумма, полученная владельцем векселя в результате этой сделки, называется дисконтированной величиной. Она ниже номинальной стоимости векселя на величину процентного платежа, вычисленного со дня дисконтирования до дня, ранее предусмотренного для погашения векселя. Дисконтом называется разность между номинальной стоимостью долгового обязательства и суммой, полученной векселедержателем в результате учета векселя. Дисконтирование векселя является, по существу, формой кредитования векселедержателя путем досрочной выплаты ему обозначенной в векселе суммы за вычетом определенных процентов. Для субъекта сделки, принявшего к учету вексель, дисконт является доходом. Дисконт рассчитывается на основе так называемой учетной ставки, величина которой зависит от срока, остающегося до оплаты обязательства, и существующих банковских процентных ставок. Учетные ставки также рассчитываются в процентах. Термин «дисконтирование» употребляется в финансовом менеджменте весьма широко. Под этим термином может пониматься способ нахождения величины Рна некоторый момент времени при условии, что в будущем при начислении на нее процентов она могла бы составить наращенную сумму S. Величину Р, найденную дисконтированием наращенной величины S, называют текущей современной, или приведенной, величиной. С помощью дисконтирования в финансовых вычислениях учитывается фактор времени. Например, если сегодня вы инвестируете 1,0 млн руб., рассчитывая получить 10% дохода, то через год стоимость ваших инвестиций составит 1,1 млн руб. — это будущая стоимость вашей инвестиции, а текущая стоимость составляет 1,0 млн руб.

Существуют математический и банковский (коммерческий) методы дисконтирования.

|

||||||

|

Последнее изменение этой страницы: 2016-12-10; просмотров: 754; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.8.49 (0.01 с.) |

,

, ,

, ,

, ,

,