Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Наиболее ликвидные активы: денежные средства (в кассе, на расчетном и валютном счете), краткосрочные финансовые вложения.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

2. Быстрореализуемые активы: - товары отгруженные; - дебиторская задолженность за товары, услуги, по векселям, с персоналом; - прочие оборотные активы. 3. Медленнореализуемые активы: - производственные запасы; - незавершенное производство; - готовая продукция. 4. Труднореализуемые оборотные средства: - расходы будущих периодов; - НДС по приобретенным ценностям. Ликвидность перечисленных активов может варьироваться. Возможна ситуация, когда остатки готовой продукции реализуются быстрее, чем наступят сроки погашения дебиторской задолженности. Таким образом, для каждого предприятия и для отдельного периода времени может существовать своя группа текущих активов по степени ликвидности. Ликвидность является главным фактором, определяющим степень риска вложения капитала в оборотные средства. Классификация оборотных средств по степени риска вложения капитала: Оборотные средства с минимальным риском: денежные средства, краткосрочные финансовые вложения. Оборотные средства с малым риском: дебиторская задолженность за вычетом сомнительной, производственные запасы за вычетом залежалых, остатки готовой продукции за вычетом не пользующейся спросом. 3. Со средним риском вложений: - товарно-материальные ценности по остаточной стоимости; - незавершенное производство за вычетом сверхнормативного; - расходы будущих периодов. 4. С высоким риском вложений: - сомнительная ДЗ; - залежалые производственные запасы; - сверхнормативное незавершенное производство; - готовая продукция, не пользующаяся спросом; - прочие оборотные средства, не вошедшие в предыдущие группы.

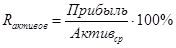

Управление оборотными средствами Оборотные средства – часть капитала предприятия, вложенного в его текущие активы. Они потребляются за один производственный цикл, полностью переносят свою стоимость, находятся в постоянном обороте и меняют свою форму с денежной на товарную и наоборот. Управление оборотными средствами состоит в обеспечении непрерывности производственного процесса и реализации продукции с наименьшим размером (оптимальным) оборотных средств. Следовательно, оборотные средства должны быть распределены по всем стадиям кругооборота в соответствующей форме и в достаточном объеме. Управление оборотным капиталом – процесс разработки стратегии и тактики принятия решений, определяющих объем текущих активов, виды их финансирования и организацию повседневной работы по обеспечению эффективности их использования. Основная цель – их оптимизация для обеспечения эффективности работы. Задачи управления оборотными средствами: Обеспечение необходимого уровня оборотных активов. Меры: - разработка нормативов запасов ДЗ; - разработка принципов формирования оборотных средств; - разработка кредитной политики; - разработка схем инкассации ДЗ. Оптимизация величины и структуры управления оборотных активов. Меры: - определение возможности содержания оборотных активов; - разработка схемы финансирования; - минимизация стоимости источников финансирования. 3. Обеспечение необходимого уровня платежеспособности, ликвидности и финансовой устойчивости: Меры: - разработка планов притока и оттока денежных средств и их синхронизация; - обеспечение необходимого уровня собственного капитала; - оптимизация соотношения собственных и заемных источников; - обеспечение непрерывного контроля за состоянием оборотных активов. Каждое решение, связанное с определением уровня денежных средств, ДЗ, производственных запасов должно быть рассмотрено также с позиции рентабельности данного вида актива. Например, высокий уровень производственных запасов требует значительных текущих расходов, но если увеличивается ассортимент готовой продукции, то увеличивается объем реализации, следовательно и доходы. Рентабельность активов рассчитывается по следующей формуле:

Анализ источников финансирования оборотных средств Источники финансирования: Собственные - УК - добавочный капитал - резервный капитал - резервный фонд - нераспределенная прибыль - целевое финансирование (бюджет) Заемные - долгосрочные кредиты банка (займы) - краткосрочные кредиты банка (займы) - Коммерческий кредит - Инвестиционный налоговый кредит - инвестиционные взносы работников Дополнительно привлеченные средства - кредиторская задолженность - задолженность перед бюджетом - устойчивые пассивы – временная минимальная задолженность предприятия по заработной плате, по оплате отпусков - резерв по сомнительным долгам Эти средства формально не принадлежат предприятию, но находятся в его обороте. Собственные и долгосрочные кредиты и займы относятся постоянным источникам финансирования, увеличение их доли повышает финансовую надежность предприятия. Хотя долгосрочные кредиты и займы считаются дорогим источником. Они не совпадают по времени их поступления, использования. К ним прибегают когда необходимо исправить показатели ликвидности и финансовой устойчивости. Общепринято, что для финансирования оборотных активов наиболее целесообразны краткосрочные. Их преимущества: - скорость получения - гибкость (именно в нужный момент) - более низкая стоимость. В зарубежной практике для финансирования оборотных активов краткосрочные кредиты используются достаточно широко. Политика финансирования оборотных активов оказывает решающее влияние на эффективность деятельности компании. Ее нужно учитывать при разработке финансовой стратегии. В процессе анализа финансирования оборотного капитала обязательно нужно исследовать коэффициенты: Коэффициент независимости К-т финансовой устойчивости

|

||||

|

Последнее изменение этой страницы: 2016-08-15; просмотров: 1050; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.35.234 (0.01 с.) |