Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Классификация оборотных средств по степени ликвидности и по степени риска вложения капиталаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Классификация оборотных средств по степени ликвидности и по степени риска вложения капитала Классификация оборотных средств по ликвидности: Наиболее ликвидные активы: денежные средства (в кассе, на расчетном и валютном счете), краткосрочные финансовые вложения. 2. Быстрореализуемые активы: - товары отгруженные; - дебиторская задолженность за товары, услуги, по векселям, с персоналом; - прочие оборотные активы. 3. Медленнореализуемые активы: - производственные запасы; - незавершенное производство; - готовая продукция. 4. Труднореализуемые оборотные средства: - расходы будущих периодов; - НДС по приобретенным ценностям. Ликвидность перечисленных активов может варьироваться. Возможна ситуация, когда остатки готовой продукции реализуются быстрее, чем наступят сроки погашения дебиторской задолженности. Таким образом, для каждого предприятия и для отдельного периода времени может существовать своя группа текущих активов по степени ликвидности. Ликвидность является главным фактором, определяющим степень риска вложения капитала в оборотные средства. Классификация оборотных средств по степени риска вложения капитала: Оборотные средства с минимальным риском: денежные средства, краткосрочные финансовые вложения. Оборотные средства с малым риском: дебиторская задолженность за вычетом сомнительной, производственные запасы за вычетом залежалых, остатки готовой продукции за вычетом не пользующейся спросом. 3. Со средним риском вложений: - товарно-материальные ценности по остаточной стоимости; - незавершенное производство за вычетом сверхнормативного; - расходы будущих периодов. 4. С высоким риском вложений: - сомнительная ДЗ; - залежалые производственные запасы; - сверхнормативное незавершенное производство; - готовая продукция, не пользующаяся спросом; - прочие оборотные средства, не вошедшие в предыдущие группы.

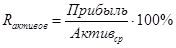

Управление оборотными средствами Оборотные средства – часть капитала предприятия, вложенного в его текущие активы. Они потребляются за один производственный цикл, полностью переносят свою стоимость, находятся в постоянном обороте и меняют свою форму с денежной на товарную и наоборот. Управление оборотными средствами состоит в обеспечении непрерывности производственного процесса и реализации продукции с наименьшим размером (оптимальным) оборотных средств. Следовательно, оборотные средства должны быть распределены по всем стадиям кругооборота в соответствующей форме и в достаточном объеме. Управление оборотным капиталом – процесс разработки стратегии и тактики принятия решений, определяющих объем текущих активов, виды их финансирования и организацию повседневной работы по обеспечению эффективности их использования. Основная цель – их оптимизация для обеспечения эффективности работы. Задачи управления оборотными средствами: Обеспечение необходимого уровня оборотных активов. Меры: - разработка нормативов запасов ДЗ; - разработка принципов формирования оборотных средств; - разработка кредитной политики; - разработка схем инкассации ДЗ. Оптимизация величины и структуры управления оборотных активов. Меры: - определение возможности содержания оборотных активов; - разработка схемы финансирования; - минимизация стоимости источников финансирования. 3. Обеспечение необходимого уровня платежеспособности, ликвидности и финансовой устойчивости: Меры: - разработка планов притока и оттока денежных средств и их синхронизация; - обеспечение необходимого уровня собственного капитала; - оптимизация соотношения собственных и заемных источников; - обеспечение непрерывного контроля за состоянием оборотных активов. Каждое решение, связанное с определением уровня денежных средств, ДЗ, производственных запасов должно быть рассмотрено также с позиции рентабельности данного вида актива. Например, высокий уровень производственных запасов требует значительных текущих расходов, но если увеличивается ассортимент готовой продукции, то увеличивается объем реализации, следовательно и доходы. Рентабельность активов рассчитывается по следующей формуле:

Анализ источников финансирования оборотных средств Источники финансирования: Собственные - УК - добавочный капитал - резервный капитал - резервный фонд - нераспределенная прибыль - целевое финансирование (бюджет) Заемные - долгосрочные кредиты банка (займы) - краткосрочные кредиты банка (займы) - Коммерческий кредит - Инвестиционный налоговый кредит - инвестиционные взносы работников Дополнительно привлеченные средства - кредиторская задолженность - задолженность перед бюджетом - устойчивые пассивы – временная минимальная задолженность предприятия по заработной плате, по оплате отпусков - резерв по сомнительным долгам В зарубежной практике для финансирования оборотных активов краткосрочные кредиты используются достаточно широко. Политика финансирования оборотных активов оказывает решающее влияние на эффективность деятельности компании. Ее нужно учитывать при разработке финансовой стратегии. В процессе анализа финансирования оборотного капитала обязательно нужно исследовать коэффициенты: Коэффициент независимости К-т финансовой устойчивости К-т финансирования План по труду. Состав и структура ППП. Движение рабочей силы. Система организации труда, Численность рабочих снижается при одновременном увеличении численности и удельного веса руководителей. Это может быть обусловлено изменениями в структуре управления организацией или предприятием. Оценка этих изменений дается по результатам анализа качественных показателей использования труда. Решающее влияние на структуру персонала оказывает НТП. Повышение организационно-технического уровня производства приводит к относительному сокращению численности служащих, росту удельного веса рабочих в общем количестве. Совершенствование техники, технологии и организации производства, в частности централизация, специализация, механизация, приводит к изменению соотношения между основными и вспомогательными рабочими в пользу увеличения доли основных. Далее сравнивается фактическая численность с плановой в целом по предприятию и по категориям. По категории рабочих кроме абсолютного нужно найти и относительное отклонение численности от планового в связи с ростом объема производства. Для этого из факта вычитают план и умножают на процент выполнения плана по объему. Большое внимание уделяется изучению профессионального и квалификационного состава. Можно сравнивать фактические и нормативные тарифные разряды рабочих, а можно и средние тарифные разряды рабочих и работ. Могут возникнуть ситуации: Если проводится интенсификация производства, комплексная автоматизация, внедрение техники и технологии и т.д. необходимо выявить резервы сокращения потребности в трудовых ресурсах. Если предприятие расширяет свою деятельность необходимо определить дополнительную потребность в трудовых ресурсах по категориям и профессиям. Указать источник приобретения. Фонд рабочего времени (ФРВ) зависит от численности рабочих (ЧР), количества отработанных дней одним рабочим (Д), продолжительности рабочей смены (П). ФРВ = ЧР ´ Д ´ П Потери рабочего времени (ПРВ) – резерв увеличения объема продукции. Р↑ВП = ПРВ *ЧВпл Сравнив темпы роста среднегодовой выработки (ГВ) на 1 работника и рабочего можно определить влияние структуры персонала на производительность труда. Увеличение выпуска продукции (новая техника и технология, увеличение рабочего времени и т.д.). При увеличении объема увеличивается только переменная часть затрат рабочего времени, постоянная остается без изменения. Следовательно на единицу продукции затраты времени снижаются. По российскому законодательству фонд оплаты труда (ФОТ) кроме заработной платы включает отпускные, дотации на питание, материальную помощь, надбавки, премии по итогам года, оплачиваемое время простоев не по вине работника и т.д. Если есть относительная экономия, следовательно, производительность труда опережает темпы роста заработной платы. Это приводит к снижению оплаты труда, приходящейся на рубль объема продукции и экономии себестоимости. В процессе анализа необходимо изучить выполнение плана мероприятий по снижению трудоемкости продукции, своевременность пересмотра норм выработок и расценок, правильность оплаты по тарифам, правильность начисления доплат за стаж работы, сверхурочные часы, время простоя по вине предприятия и т.д. О том, насколько эффективно используется фонд заработной платы можно судить по сумме чистой прибыли приходящейся на рубль заработной платы. Для того, чтобы узнать насколько изменилась чистая прибыль на рубль заработной платы рекомендуется провести факторный анализ по следующей модели: ЧП / ФЗП = (Дчп ´ ЧВ ´ П ´ Д ´ УД): ГЗП, Внутренняя информация Материальные затраты Затраты на оплату труда Амортизация Прочие затраты Анализ структуры Группировка по экономическим элементам используется для планирования снабжения производства материалами, анализа процесса производства, регулирования фонда платы труда и объема денежных средств, участвующих в расчетах предприятия Аналогично по материальным затратам: определяют изменение производительности труда. Увеличение удельного веса материальных затрат является следствием роста объема производства и производительности труда и наоборот. Сырье и основные материалы Вспомогательные материалы Топливо со стороны Энергия со стороны Расходы на оплату труда Амортизация Группировка затрат по калькуляционным статьям расходов объединяет затраты по месту их возникновения и назначения. Ее применяют при составлении калькуляции себестоимости продукции. Она должна в сжатой и наглядной форме показать расход материальных, трудовых и т.д. ресурсов на единицу каждого вида продукции. Себестоимость добычи нефти включает затраты на разработку и эксплуатацию нефтяных месторождений, управление движением жидкости и газа в пласте к забоям, эксплуатацию скважин, подъем жидкости по стволу скважины на поверхность, движение нефти от устья скважины до нефтесборных пунктов, до пунктов сдачи потребителям. Калькуляция содержит затраты также на тот или иной вид продукции все остальные затраты, а именно: услуги вспомогательных производств друг другу, строительство, кап. Ремонту, услуги на сторону и непромышленных хозяйств в калькуляции не учитывается. Анализ себестоимости в НГДУ начинают с оценки выполнения плана по добыче нефти по товарной продукции, а в объединениях и по реализации. Далее необходимо рассмотрение плана по себестоимости. Для сопоставимости план или предыдущий год можно пересчитать на фактический объем добычи нефти в результате выявляется абсолютная величина перерасхода или экономии. Заработная плата Рз/п = Зсред * Ч * 12 Амортизация Отклонения по этой статьи могут произойти за счет: Срока ввода Норм амортизации. Экономия по этой статье может произойти за счет вода меньшего количества скважин и других объектов, нарушения плановых сроков ввода в эксплуатацию. Поэтому необходимо дополнить анализ выявлением потерь вследствие этих нарушений и определением изменений фактической амортизации по равнению с плановой на 1 тонну. Рекомендуется это анализ провести по старым, новым и выбывшим из эксплуатации скважин. Усложнения видов ремонта При проведении анализа по комплексным статьям, помимо факторного анализа необходимо исследовать отдельные элементы затрат: материалы, амортизация и т.д., а по статьям общепроизводственные, цеховые анализ проводить только по сметам (расшифровка по калькуляции). Статьи калькуляции себестоимости добычи нефти: Амортизация скважин. Включаются амортизационные отчисления на полное восстановление, производимые по действующим нормам от стоимости нефтяных, газовых, оценочных, наблюдательных и контрольных скважин. Амортизация Цеховые расходы Сырье и основные материалы, Вспомогательные материалы, Электроэнергия со стороны, Топливо со стороны, Прочие денежные расходы, Амортизация. ГТМ, Прочие денежные расходы Прочие денежные расходы включают затраты на капитальный ремонт скважин и оборудования, транспортные расходы, затраты на НИОКР, геолого-поисковые работы, лизинговые платежи, услуги сервисных и сторонних предприятий, и т.д.

ТП – товарная продукция. Зобщ = ∑(V *УД*У)+Н З на 1 руб ТП = (∑(V *УД*У)+Н) / ∑(V *УД*Ц) -объема выпуска продукции V - ее структуры УД - уровня переменных затрат на единицу продукции У -суммы постоянных затрат на весь выпуск продукции Н Сырье и основные материалы, Вспомогательные материалы, Электроэнергия со стороны, Топливо со стороны, Прочие денежные расходы, Амортизация. ГТМ, Прочие денежные расходы Прочие денежные расходы включают затраты на капитальный ремонт скважин и оборудования, транспортные расходы, затраты на НИОКР, геолого-поисковые работы, лизинговые платежи, услуги сервисных и сторонних предприятий, и т.д.

Большинство калькуляционных статей расходов, связанных либо с непосредственным осуществлением определенного производственного процесса, либо с организацией и управлением производством и реализацией продукции. Подобная группировка даёт возможность проводить технико-экономический анализ факторов, влияющих на уровень себестоимости продукции, по конкретным участкам производства, А на основе этого анализа выявляются резервы снижения себестоимости. Следует отметить, что для выявления природы затрат и путей снижения себестоимости продукции, ещё статьи расходов группируют по следующим признакам: • по способу отнесения их на себестоимость продукции (прямые и косвенные); • в зависимости от характера их изменения при изменении объема участию в производственном процессе (основные и накладные); • по составу (одноэлементные и комплексные). Независимо от учетной политики, принят.на п/п этот метод необх. в управл-ии учете. Предполагается деление затрат на переем. и пост. Постоянные всей суммы относ-ся на финн.руз-т и не распр-ся по видам пр-ции. Запасы ГП на складе оценивается по переем.затратам. Осн.идея метода только переем.формир-т с/сть реал.пр-ции. Директ-костинг – это метод расчета с/сти ГП с включением только переем.затрат. Элементами расчета яв-ся материальные и трудовые затраты и переменные общепроизводственные, непосредственно относимые на объекты калькулирования. Постоянные обзепроизводственные рассматр-ся как расходы текущего отчетного периода. Они имеют место независимо от того работает п/п или нет. И их не учитывают при определении с/с ед.продукции.

Резервы сокращения затрат устанавливаются по каждой статье расхода за счет конкретных организационно-технических мероприятий, которые способствуют экономии сырья, материалов, энергии, зарплаты и т.д. К организационно-техническим мероприятиям относят улучшение организации производства и труда, внедрение прогрессивной технологии. В настоящее время в России большинство разрабатываемых месторождений вступило в позднюю стадию разработки, характеризующуюся ростом доли трудноизвлекаемых запасов. В составе эксплуатационных затрат увеличивается доля условно-постоянных расходов. Поэтому сегодня для нефтегазодобывающих предприятий проблемы снижения себестоимости добычи нефти являются актуальными. Так например, с целью сокращения постоянных затрат и улучшения финансовой устойчивости в компании «Татнефть» проводятся мероприятия: - направленные на увеличение дополнительной продукции (сверхплановая добыча нефти, дополнительные услуги, объемы работ); - по совершенствованию организационной структуры и организации производства; - по ресурсосбережению; - по энергосбережению - по повышению надежности эксплуатации оборудования и др. Реализация этих мероприятий позволит снизить как неэффективные постоянные затраты, так и обеспечить средствами, необходимыми компании для развития других затрат, например на геолого-технические мероприятия обеспечивающих повышение добычи нефти, а так же направленных на повышение эффективности имеющихся мощностей. Она является источником производственного и социального развития, инвестиций, формирования государственного бюджета. Нераспределенная прибыль используется для пополнения собственного оборотного капитала. Поэтому на каждом предприятии должен проводиться систематический анализ формирования, распределения и использования прибыли. Задачи анализа: · Оценка выполнения плана по прибыли в целом по предпр-ию и по струк.подразделениям; · Анализ темпов роста всех видов прибыли; · Факторный анализ показателей прибыли; · Выявление влияния структурных подразделений на финансовый результат · Изучение направлений распределения прибыли · Выявление резервов роста прибыли · Подготовка управленческих решений, разработка рекомендаций Источники информации: · Бизнес-план · Финансовый план · Форма №1ББ · Форма №2Отчет о приб и убытках · Форма №3 Движение капитала · Форма №5Приложение к ББ Себестоимость = Валовая прибыль _ коммерческие расходы _ управленческие расходы = прибыль от реализации продукции + операционные и внереализационные доходы _ операционные и внереализационные доходы = бухгалтерская прибыль (прибыль до налогообложения) (БУ) _ текущий налог на прибыль (по данным БУ) + отложенный налоговый актив _ отложенные налоговые обязательства = чистая прибыль Управленческие расходы – это общехозяйственные и управленческие расходы в составе общепроизводственных (если в учетной политике предприятия они признаются в качестве расходов по обычным видам деятельности). Факторный А-з прибыли от РП Прибыль от РП формируется под влиянием след. факторов: С/с РП (с) Цена реализации (р) Факторный А-з прибыли от РП

Этапы А-за: Т.о., прибыль от РП занимает наиб. уд. вес в структуре балансовой прибыли п/п. Ее величина формируется под воздействием 3 осн. факторов: С/с продукции, Vа реализации и уровня действующих цен на реализуемую продукцию. Важнейшим из них яв-ся С/с. Чем > V реализации, в конечном счете, тем > прибыли получит п/п, и наоборот. Зависимость прибыли от фактора при прочих разных условиях прямо пропорциональная. Падение Vа производства при нынешних эк-х условиях, не считая ряда противодействующих факторов, как н-р, роста цен, неизбежно влечет сокращение Vа прибыли. Отсюда вывод о необходимости принятия не отложных мер по обеспечению роста Vа производства продукции на основе технического его обновления и повышения эфф-ти производства. А-з базируется на делении затрат на перем-ые и пост-ые и на категории маржинального дохода. Он широко применяется в зарубежных странах. В отличие от отечественной методики, она позволяет более точно показывать в/связь м/у показателями. Рос. модель прибыли: П = К (Ц-С), К- кол-во реализ-ой прод-ции. При увеличении V, с/с-ть ед-цы прод-ции снижается, т.к. растет только сумма перем-х затрат и, наоборот, при спаде произ-ва с/с-ть ед-цы прод-ции возрастает, т.к. на неё прих-ся больше пост-х расходов. Т.е. прибыль, и издержки не измен-ся пропорционально V реал-ции прод-ции, т.к. часть расходов явл-ся постоянной. Поэтому, эта модель приобретает след. вид. Модель прибыли по системе «ДК»: П=К*(Ц-У)-Н, У – усл.- перем. затраты на ед. продукции; Re активов - Re всех активов R=ЧП/А - Re оборотных активов - Re основных фондов - Re внеоборотных активов - Re производственных фондов R = Прибыль / (ОФ + материальные оборотные активы) Моделирование показателя Re производственных фондов:Rпр.ф.=П/(Ф+Е)=(П/В)/(Ф/В+ Е/В) П/В – Re продаж Показатели Re капитала - всего капитала R = Прибыль/Итого пассив = Прибыль/Актив - Re собственного капитала R = П / СК Re продаж - Re всего Vа продаж - Re отдельных видов продаж Re затрат - Re всех затрат (по смете) - Re отдельных видов затрат - доходность расходов (величина доходов на 1 рубль расходов) - Re затрат по отдельным видам деятельности (в знаменатели полная С/с продаж) В процессе А-за Re -дается оценка выполнения принятых параметров (плана, прогноза, других вариантов), -изучается динамика показателей, -факторы изменения их уровня, осуществляется сравнительный -многовариантный А-з, -определяются резервы роста Re. Уровень Re производственной деятельности (окупаемость затрат), исчисленный в целом по п/п-ю, зависит от трех основных факторов первого порядка: изменения структуры РП, ее С/с и средних цен реализации. Под фин. состоянием понимается способность п/п финансировать свою дея-ть, т. е. обеспечивать себя фин. ресурсами, необходимыми для нормального функционирования п/п, правильно их размещать, эффективно использовать. А-з фин. состояния − это расчет, интерпретация и оценка комплексных фин.показателей, характеризующих различные стороны деят-ти п/п. Цель − получение инф-ии, необходимой для принятия управл-ких решений. Задачи фин.А-за: А-з структуры баланса А-з финансовой устойчивости А-з оборачиваемости А-з Re Отразить реальную стоимость активов, т.е. выделить только то имущество, кот. реально участвует в производственном процессе. Н-р внеборотные активы отражаются по рыночной стоимости, незавершенное стр-во сокращается на сумму замороженного, ДЗсокращается на сумму безналежной. 2. Отразить полный V обязательств и собственных средств п/п. Н-р задолженность м/б увеличена на сумму %, штрафов, сохраняется равенство между активами и пассивами. В целях А-за форму №1 рекомендуется преобразовать в агрегированный вид − это объединение однородных по содержанию статей, причем статьи перегруппировываются по степени ликвидности. Названия разделов сохраняется, А=П, но внутри разделов происходят изменения. Н-р из IIА переходят в IА просроченная ДЗ(более 12 месяцев); из IIА и из III П убирается задолженность учредителей по взносам в уставный кап-л. А-з начинается с изучения структуры баланса. Особое внимание нужно уделить элементам, имеющим наиб.уд.вес, скачкообразно изменяющимся, т.к. именно они м/б причиной изменения фин. состояния или рычагами оптимизации.

Положительные характеристики баланса: Рост СК (накопленного) При А-зе КЗ следует учитывать, что она яв-ся одновременно источником покрытия дебиторской и кредиторской задолженности. Если первая превышает вторую, то это свидетельствует об иммобилизации СК в дебиторскую задолженность. Т.о., А-з структуры пассива баланса необходим для оценки рациональности формирования источников финансирования деятельности п/п и его рыночной устойчивости. Поэтому А-з наличия, источников формирования и размещения капитала имеет исключительно большое значение. Задачи А-за: · изучение состава, структуры и динамики источников формирования капитала п/п; · выявление факторов изменения их величины; · определение стоимости отдельных источников привлечения капитала и его средневзвешенной цены, а также факторов изменения последней; · оценка уровня финансового риска (соотношение заемного и собственного капитала); · оценка произошедших изменений в пассиве баланса с точки зрения повышения уровня финансовой устойчивости п/п; · обоснование оптимального варианта соотношения собственного и заемного капитала. З — запасы и затраты. б) ∆СДИ = СДИ − З в) ∆ОИЗ = ОИЗ − З 5. Далее получаем показатели обеспеченности запасов соответствующими источниками, формируются в трехфакторную модель: М = [∆СОС; ∆СДИ; ∆ОИЗ] Данная модель характеризует тип фин. устойчивости п/п. На практике встречаются четыре типа фин. устойчивости: абсолютная устойчивость, нормальная фин. устойчивость, неустойчивое фин. состояние, кризисное фин. состояние. а) абсолютная финансовая устойчивость М = [1; 1; 1] т.е. ∆СОС>0; ∆СДИ>0; ∆ОИЗ>0 б) нормальная финансовая устойчивость М = [0; 1; 1] т.е. ∆СОС<0; ∆СДИ>0; ∆ОИЗ>0 Нормальная финансовая устойчивость гарантирует выполнение финансовых обязательств п/п. Запасы и затраты п/п равны сумме собственных оборотных средств и кредитов банка под товарно-материальные ценности (ТМЦ). в) неустойчивое финансовое состояние М = [0; 0; 1] т.е. ∆СОС<0; ∆СДИ<0; ∆ОИЗ>0 Это такое состояние, когда запасы и затраты равны сумме собственных оборотных средств, кредитов банка под ТМЦ и временно свободных источников средств. Неустойчивое состояние характеризуется тем, что сохраняется возможность восстановления платежеспособности. г) кризисное финансовое положение М = [0; 0; 0] т.е. ∆СОС<0; ∆СДИ<0; ∆ОИЗ<0 При данной ситуации п/п яв-ся полностью неплатежеспособным и находится на грани банкротства, так как ключевой элемент оборотных активов «Запасы» не обеспечен источниками финансирования. Коэффициент реальной стоимости имущества. Характеризует производственный потенциал и очень важен для партнерских отношений. Он показывает насколько стоимость имущества НГДУ обеспечена общей суммой средств. Коэффициент автономии КАВТ 1 = СК/ЗК >=1 К АВТ 2 = СК/ВБ >0,5 Чем больше значение КАВТ 2, тем более высок уровень фин. положения и ниже риск для кредитора. Характеризует обеспеченность СК НГДУ общей суммой средств. 6. Коэффициент финансовой устойчивости КФУ = (СК+ДолгПасс)/ВБ 7. Коэффициент восстановления платежеспособности КВП = (½ (КТЛК − КТЛН) + КТЛ)/2 Показатель автономии 1 взаимосвязан с Reю СК. Безграничный рост доли СК не самоцель. Его должно быть достаточно для обеспечения устойчивости, т.е. независимости от ЗК, сохранение платежеспособности в перспективе. Правила финансового менеджмента: Обеспечивая фин. устойчивость необходимо наращивать Re собственного капитала, т.е. п/п может допускать опережающий рост доли заемных средств и тем самым наращивать производственную деят-ть и Re капитала, но при этом общая стоимость ЗК д/б ниже Re СК. А-з платежеспособности п/п Платежеспособность − способность выполнить свои обязательства за счет активов, если общая сумма активов больше внешних обязательств, то п/п платежеспособно. Превышение текущих активов над текущими пассивами обеспечивает резервный запас для компенсации убытков, кот. может понести п/п при размещении и ликвидации всех текущих активов, кроме наличности. Другими словами этот коэффициент определяет границу безопасности для любого возможного снижения рыночной стоимости текущих активов, вызванными непредвиденными обстоятельствами, способными приостановить или сократить приток денежных средств. 2. Коэффициент срочной (уточненной) ликвидностиКСРЛ = (ДС+КФВ+ДЗ+ГП)/КО; 0,9-1,1 3. Коэффициент абсолютной ликвидности КОБЛ = (ДС+КФВ)/КО; 0,15-0,2 А-з ликвидности баланса Это возможность п/п обратить в наличные свои активы и погасить свои платежные обязательства. А-з осуществляется путем сравнения средств по активу, сгруппированных о степени ликвидности с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы п/п подразделяются на следующие группы: Обязательным условием абсолютной ликвидности баланса яв-ся выполнение первых трех неравенств. Четвертое неравенство носит балансирующий характер. Его выполнение свидетельствует о наличии у п/п собственных оборотных средств. Маржинальный доход (МД) – это прибыль в сумме с постоянными затратами (А). МД=П+А, откуда П=МД-А. Аналогичным образом производится А-з Re и в том случае, если коэффициент оборачиваемости капитала рассчитан не по дебетовому, а по кредитовому обороту сч.46, т.е. по выручке. Тогда факторная модель Re инвестиционного капитала будет иметь вид Rk=Пб/ИК=(РП*Ду–А+ВФР)/(∑О/Коб)=[∑(РПобщ*УДi*Цi)*∑(УДi*(Цi–Bi)/Цi)–A+ВФР]/ /[(∑(РПобщ *УДi* Цi) +A)/Коб] Преимущество рассмотренной методики А-за показателей прибыли Re состоит в том, что при ее использовании учитывается взаимосвязь элементов модели, в частности Vа продаж, издержек и прибыли. Это обеспечивает более точное исчисление влияния факторов и, как следствие, более высокий уровень планирования и прогнозирования фин.результатов. Использование этого метода в фин. менеджменте отечественных предприятий позволит более эффективно управлять процессом формирования финансовых результатов. Однако это станет возможным только при условии организации планирования и учета издержек предприятий по системе "директ-костинг", т.е. их группировки на постоянные и переменные. Классификация оборотных средств по степени ликвидности и по степени риска вложения капитала

|

||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-15; просмотров: 3158; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.57.239 (0.015 с.) |