Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оценка платежеспособности страховщикаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

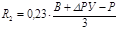

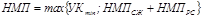

Платежеспособность страховой организации – показатель, измеряющий уровень финансовой устойчивости страховой организации на конкретную отчетную дату. Гарантия платежеспособности страховщика – наличие у него достаточных свободных, не связанных обязательствами, средств, которые формируются за счет оплаченного УК и прибыли. Для обеспечения платежеспособности размер свободных средств (активов) страховщика должен быть адекватен размеру принятых на себя обязательств по договорам страхования. Здесь, платежеспособность – это превышение стоимости активов страховой организации над ее обязательствами или их равенство. Страховщик неплатежеспособен, если его активы недостаточны или недоступны в определенное время, чтобы осуществлять выплаты по наступающим страховым случаям. Маржа платежеспособности – часть собственных средств (активов), которая может быть использована для выполнения обязательств по искам в случае нехватки средств страховых резервов. Ежеквартально: самостоятельный контроль маржи платежеспособности Ежегодно: контроль со стороны органов страхового контроля Фактическая маржа платежеспособности (ФМП) – это сумма: § Собственного капитала (УК + добавочный капитал + резервный капитал + нераспределенная прибыль отчетного года и прошлых лет – сумма непокрытых убытков отчетного года и прошлых лет) § Задолженность акционеров (участников) по взносам в УК § Собственные акции, выкупленные у акционеров § НМА § Дебиторская задолженность, сроки по которой истекли Нормативная маржа платежеспособности (НМП) – определяется по максимальному значению одного из показателей Нормативный размер маржи платежеспособности по рисковому страхованию определяется на основе двух показателей:

Поправочный коэффициент:

Если Если

Страховая организация соответствует нормативным требованиям, если на конец отчетного года

где

Если на конец отчетного года ФМП страховщика превышает НМП менее, чем на 30%, то страховщик обязан разработать и представить для согласования в Минфин РФ в составе годовой бухгалтерской отчетности план оздоровления финансового положения организации. План оздоровления финансового положения страховой организации План оздоровления финансового положения страховой организации согласовывается с акционерами (учредителями) и утверждается высшим исполнительным органом страховой организации. В случаях, предусмотренных действующим законодательством, а именно ст. 48 ФЗ «Об акционерных обществах» план оздоровления финансового положения утверждается общим собранием акционеров общества. План оздоровления финансового положения включает комплекс мер, направленных на улучшение финансового состояния страховой организации, не противоречащих законодательству РФ. К таким мерам относятся: увеличение размеров УК и других собственных средств страховой организации, изменение тарифной политики, ликвидация убытков прошлых лет и отчетного периода, эффективная инвестиционная деятельность, сокращение расходов на ведение дела, приведение размера УК, собственных средств и чистых активов в соответствие с требованиями законодательства. В плане должны быть указаны конкретные результаты предусматриваемых мероприятий (суммы дохода, экономии), срок их реализации по улучшению финансового положения на период не более года: месяц, квартал, полугодие, 9 месяцев. При этом требуется подробное описание мероприятий в плане. СПИСОК МЕРОПРИЯТИЙ: 1. Уставный капитал § Увеличение оплаченного УК за счет погашения задолженности учредителей (акционеров) по вкладам в УК § Увеличение размеров УК § Приведение размера УК в соответствие с требованиями о размере чистых активов, установленных законодательством 2. Собственные средства § Часть прибыли после налогообложения направить на увеличение резервного капитала и увеличение фонда накопления § Нераспределенную прибыль направить для погашения убытков 3. Инвестиционная деятельность § Обеспечение инвестирования собственных средств и страховых резервов в наиболее доходные объекты вложений в целях увеличения величины доходов 4. Сокращение расходов на ведение дела 5. Дебиторская и кредиторская задолженность, заемные средства 6. Тарифная политика страхования § Увеличение минимальных размеров страховых тарифов на основании фактических данных страховой организации с целью обеспечения финансовой устойчивости страховых операций и установление тарифных ставок по добровольным видам страхования, предусматривающим сниженную нагрузку § Изменение структуры страхового портфеля, в т.ч. предусмотрение прекращения (приостановления) деятельности по видам страхования, отрицательно повлиявшим на финансовое положение страховой организации § Ограничение максимальной страховой суммы по отдельным видам рисков по договорам, повлиявшим на показатель убыточности страховых операций, и, как следствие, внесение изменений в условия страхования и расчет страховых тарифов § Увеличение доли перестраховщиков в несении риска 7. Ликвидация или реорганизация убыточных структурных подразделений

|

||||

|

Последнее изменение этой страницы: 2016-08-14; просмотров: 420; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.88.104 (0.008 с.) |

(премии) и

(премии) и  (выплаты):

(выплаты):

- страховые выплаты

- страховые выплаты - начисленная доля перестраховщиков в страховых выплатах за расчетный период

- начисленная доля перестраховщиков в страховых выплатах за расчетный период - изменение доли перестраховщиков в резерве заявленных, но не урегулированных убытков

- изменение доли перестраховщиков в резерве заявленных, но не урегулированных убытков - изменение резерва произошедших, но не заявленных убытков

- изменение резерва произошедших, но не заявленных убытков - изменение доли перестраховщиков в резерве произошедших, но не заявленных убытков

- изменение доли перестраховщиков в резерве произошедших, но не заявленных убытков - изменение резерва заявленных, но не урегулированных убытков

- изменение резерва заявленных, но не урегулированных убытков то

то

то

то

(нормативный размер маржи платежеспособности по страхованию жизни и норматив маржи платежеспособности по страхованию иному, чем страхованию жизни (рисковое страхование))

(нормативный размер маржи платежеспособности по страхованию жизни и норматив маржи платежеспособности по страхованию иному, чем страхованию жизни (рисковое страхование))