Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Суть та види бюджетного дефіциту, його вплив на економіку і джерелаСодержание книги

Поиск на нашем сайте

Фінансування. Бюджетний дефіцит - перевищення суми видатків відносно суми надходжень до державного бюджету. За міжнародним стандартом він не повинен перевищувати 5% від суми ВВП. Розрізняють циклічний та структурний дефіцит бюджету. Дефіцит може виникати як наслідок економічного спаду. В цьому випадку надходження від податків зменшуються й автоматично доходна частина бюджету. Такий дефіцит називають циклічним. Він може виникати, навіть якщо держава запланувала збалансований бюджет. Іноді держава свідомо планує дефіцит бюджету. Дефіцит означає, що держава вкладає в розвиток економіки коштів більше ніж отримує. Тому дефіцит бюджету використовують як метод стимулювання економіки. Дефіцит бюджету, який заплановано в структурі бюджету, називають структурним. Фактичним вважається такий бюджетний дефіцит, обсяг якого дорівнює загальним прибуткам (грошовим надходженням) від федеральних податків за мінусом витрат на державні закупівлі і трансферні платежі. Циклічний дефіцит = фактичний дефіцит – структурний дефіцит. Дефіцит бюджету справляє стимулюючий вплив на економіку оскільки розширює сукупні видатки. Проте, в залежності від джерел покриття, дефіцит може вести до збільшення державного боргу або прискорення інфляції. Тому встановлюються обмеження розміру дефіциту бюджету. Відношення суми дефіциту до ВВП називають рівнем дефіцитності бюджету. Допустимим рівнем дефіцитності бюджету вважають до 3% від обсягу ВВП. Існує три основних способи подолання дефіциту бюджету: Підвищення податків. Це може збільшити надходження до бюджету. Однак, зростання податків гальмує економічний розвиток, тому не завжди прийнятне. Крім того цей спосіб може викликати перехід економіки у „тінь”. Державні позики. Державні позики не викликають інфляції, але приводять до виникнення державного боргу. Крім того внутрішні позики скорочують приватні інвестиції. Фірми замість того, щоб інвестувати у виробництво купують облігації державної внутрішньої позики. Скорочення приватних інвестицій внаслідок фінансування дефіциту державного бюджету через внутрішню позику називають ефектом витіснення або ж ефектом евікції. (вперше дане явище почав досліджувати американський економіст Роберт Барро (1944-), який назвав його ефектом витіснення). Зовнішні запозичення несуть загрозу виникнення економічної і політичної залежності держави від кредиторів. Тому витрати бюджету повинні бути інвестиційними, тобто такими, що викличуть зростання виробництва й національного доходу та дозволять повернути борги, які виникають у держави як наслідок дефіциту. Додаткова емісія грошей. Держава може профінансувати свої видатки здійснивши емісію грошей. Емісія для держави рівносильна отриманню додаткового доходу. Такий дохід, отриманий завдяки емісії називають сеньйоражем. Емісія не викликає скорочення приватних інвестицій, а навпаки посилює стимулюючий вплив фіскальної політики. Тому, за відсутності загрози неконтрольованої інфляції, такий спосіб покриття дефіциту бюджету розглядається як найбільш ефективний. Проте можливість використання цього методу обмежена, оскільки він напряму викликає інфляцію. Більшість теоретиків і практиків світу схиляються до думки, що бюджетний дефіцит має негативний вплив на соціально-економічні процеси у суспільстві. Він є свідченням марнотратства уряду, чинником макрофінансової нестабільності та підвищення ризику економічної діяльності держави. Зростання бюджетного дефіциту спричиняє посилення інфляційних процесів у суспільстві, загострює кризу державних фінансів і грошової системи, сприяє зростанню диференціації в доходах окремих верств населення. Дефіцит бюджету є причиною зниження ефективності податкової системи, послаблення стимулів до праці, підриву впевненості членів суспільства у майбутньому. 33. Державний борг, його структура та вплив на економіку. Управління державним Державний борг варто також оцінювати як суму нагромаджених за певний період бюджетних дефіцитів. Відрізняють зовнішній і внутрішній державний борг. Зовнішній державний борг – це борг іноземним державним організаціям і окремим особам, що покривається цінними товарами (нафтою, газом, золотом), послугами і державним майном. Внутрішній борг – це борг держави своєму населенню. Внутрішні боргові зобов'язання держави мають такі форми: - кредити, отримані урядом; - державні позички шляхом випуску цінних паперів від імені уряду (облігації); - інші боргові зобов'язання, гарантовані урядом (невиплачених пенсій, соціальної допомоги і т.д.). Зростання внутрішнього боргу менш негативно впливає на економіку країни порівняно зі зовнішнім боргом, оскільки тут не відбувається відпливу вітчизняних товарів і послуг за кордон у рахунок сплати боргу. Зазвичай від надмірного зростання внутрішнього боргу особливо потерпають люди з фіксованими грошовими доходами та соціально незахищені верстви населення. Підвищення державою ставок податків є одним із засобів сплати державного боргу, однак надмірне «захопленням» цим засобом підриває дію економічних стимулів виробництва. Наслідки державного боргу: 1)необхідність обслуговування зовнішнього боргу; 2) збільшення податків для оплати зростаючого державного боргу виступає в якості антистимула економічної активності; 3) борг зумовлює витіснення з виробничої сфери приватного капіталу; 4) перерозподіл доходів на користь утримувачів облігацій державного займу. Управління державним боргом — складний аспект державної фінансової та економічної політики, оскільки передбачається спільна робота кількох міністерств і відомств. Його мета — допомогти уряду виконувати зобов'язання щодо погашення внутрішнього та зовнішнього боргу без створення в майбутньому проблем у сфері платіжного балансу та державного бюджету. Управління державним боргом передбачає: - визначення оптимального співвідношення між внутрішніми та зовнішніми запозиченнями за умови збереження фінансової рівноваги в країні та її фінансової незалежності щодо кредиторів; - пошук ефективних варіантів та умов залучення позик з точки зору мінімізації вартості боргу; - гарантування та забезпечення своєчасної та повної сплати суми основного боргу та нарахованих відсотків; - суворий контроль ефективного та цільового використання залучених позик; - забезпечення стабільності валютного курсу та фондового ринку країни. Управління державним боргом передбачає обов’язкове врахування та параметричну оцінку таких визначальних чинників: - економічна та політична ситуацію в країні; - міра ризику в країні щодо можливості неповернення боргу; - рівень та динаміка інфляційних процесів в країні; - характер ділової активності суб'єктів підприємницької та господарської діяльності; 34. Грошово-кредитна система, її зміст, структура, об'єкти і суб’єкти. Центральний Грошово-кредитна система - це форма організації грошового обігу, яка склалась в країні історично й закріплена законодавчо, вона надає цілісності грошовому обігу. У структурі грошово-кредитної системи виділяють наступні елементи: найменування грошової одиниці; види грошей; масштаб цін; порядок емісії грошей; організація готівкового обігу; організація безготівкових розрахунків; порядок обміну національної валюти на іноземну і регульований державою валютний курс; інститути, що обслуговують і регулюють грошовий обіг Історії відомо два основних типи грошових систем: металевий обіг та паперово-кредитна система. Металевий обіг представлений у двох формах - біметалізм і монометалізм: Паперово-кредитна система, в основі якої лежать паперові та кредитні гроші у формі банкнот і розмінних монет, монопольне право на випуск яких законодавчо закріплене за державою. Об’єктами грошово-кредитної системи є готівка та безготівкові гроші. Готівка - це форма існування грошей у вигляді грошових змово (банкнота і розмінних люнет), що використовуються як засіб обігу і платежу й монопольне право на випуск яких законодавчо закріплене за державою. Безготівкові гроші - це гроші фізичних та юридичних осіб які, на відміну від готівки, не мають речового виразу й існують лише у вигляді депозитів на рахунках у банках та використовуються для здійснення різного роду платіжно-розрахункових операцій та взаєморозрахунків без участі готівки. Суб’єктами грошово-кредитної системи виступають: центральний банк, міністерство фінансів, казначейство, органи нагляду за діяльністю банків, інститутів, що здійснюють страхування депозитів, а також організацій, що здійснюють контроль за грошовим обігом, комерційні банки, небанківські фінансово-кредитні установи, нефінансовий підприємницький сектор, домогосподарства, міжнародні фінансові організації та фінансово-кредитні інститути інших країн. Центральний банк - це головна ланка грошово-кредитної системи, яка визначається статусом монопольного органу щодо постачання суспільства необхідною кількістю грошових коштів, а також має вирішальний вплив на стабільність національної валюти, надійність банківських установ, дієвість платіжно-розрахункового механізму, активізацію ринкової кон'юнктури, вирівнювання платіжного балансу, що загалом визначає ефективність функціонування всієї економіки країни, а також має велике політичне та економічне значення для розвитку ринкової інфраструктури. Значущість центральних банків багато в чому визначається тими функціями, котрі вони виконують, а зокрема: • емісія грошей та реґулювання цінності національної валюти, збереження її стабільності; • визначення напрямів та інструментів проведення монетарної політики; • підтримка курсу національної валюти на міжнародному фінансовому ринку; • виконання фінансових доручень уряду; • забезпечення кредитними ресурсами комерційних кредитних організацій (кредитор останньої інстанції (надії) для комерційних банків); • здійснення банківського регулювання та нагляду за діяльністю комерційних банків. Комерційні банки - це фінансово-кредитні установи, які складають нижчу ланку грошово-кредитної системи, основне завдання яких акумулювати тимчасово вільні кошти і надавати їх у позику своїм клієнтам, а також обслуговувати грошовий обіг. Крім банківських установ, важливе місце у грошово-кредитних системах переважної більшості країн належить небанківським фінансово-кредитним установам, які в останні десятиліття набувають усе більшого розвитку та починають становити серйозну конкуренцію комерційним банкам на ринку фінансових послуг. Найбільш поширеними у розвинутих країнах видами небанківських фінансово- кредитних установ є страхові компанії, пенсійні фонди, інвестиційні фонди, фінансові компанії, кредитні спілки, ломбарди, лізингові та факторингові компанії.

35. Гроші та їх функції. Грошова маса і грошові агрегати. Поняття грошової бази. Гроші - це актив, який обслуговує різного роду платіжно-розрахункові операції на мікро - мезо-, макро- та мегарівні, володіючи, при цьому, здатністю переносити купівельну спроможність із сьогодення у майбутнє. Сучасна макроекономічна теорія виділяє три функції грошей. Гроші як міра вартості – в грошах вимірюються вартість інших товарів. Гроші як засіб обігу. гроші відіграють роль тимчасового посередника при обміні товарів. Функція грошей як засобу заощадження. У цій функції гроші вилучаються з товарного обігу нагромаджуються на банківських рахунках. Грошова маса - це загальна сума залишків грошей у всіх їх формах, які знаходяться у розпорядженні суб'єктів економіки на певний момент часу. Оскільки в сучасній економіці різні види активів одночасно тією чи іншою мірою виконують усі основні функції грошей, то структуру грошової маси слід розглядати в розрізі грошових аґреґатів, основним критерієм розмежування яких є ліквідність, тобто легкість із якою активи перетворюються у загальноприйнятий платіжний засіб (готівка найменшими втратами й ризиками. Отже, виходячи із вищесказаного, слід відзначити, що найліквіднішим елементом грошової маси є сама готівка – М0. Усі решта елементів грошової маси, що іменують грошовими афеґатами, характеризуються дедалі меншою мірою ліквідності й кожний наступний аґреґат включає у себе попередній. М1 – готівка і трансакційні депозити (вклади до запитання, дорожні чехи та інші чекові депозити). М2 – М1 + строкові і ощадні вклади у комерційних банках. М3 – М2 + менш ліквідні активи депозитні сертифікати, строкові угоди про зворотний викуп і термінові позики в євродоларах, акції взаємних фондів грошового ринку. М4 (L) – М3 + банківські акцепти, комерційні папери, короткострокові цінні папери й облігацій державних скарбниць. В практиці управління сукупним грошовим оборотом кожний агрегат має певне призначення, а разом вони дають цілісну картину структури та динаміки грошової маси і грошового обігу. Окрім грошових агрегатів для визначення потенційних можливостей розвитку емісійного процесу і відповідно до нього - динаміки прогнозування грошової маси використовується грошова база - об'єднавчий показник який включає в себе готівку, що знаходиться в обігу поза банківською системою, готівку в касах банків та обов'язкові резерви комерційних банків на рахунках в центральному банку. Важливо зазначити, що грошова база за своїм змістом не є ще одним грошовим аґреґатом, оскільки ці гроші не беруть участь у кредитному банківському обороті і додатково не збільшують масу грошей в обігу, а тільки є базою для її зростання за допомогою ефекту грошового мультиплікатора. РІВЕНЬ МОНЕТИЗАЦІЇ ЕКОНОМІКИ (monetization of economy) – макроекономічний показник, що характеризує ступінь забезпеченості економіки грошима, необхідними для здійснення платежів і розрахунків, та відображає забезпеченість процесів виробництва та споживання відповідною грошовою масою. М.е. – це інтегральний показник, який відображає довіру суспільства до національної валюти, до політики монетарної влади, а також рівень кредитної активності. М.е. розраховується, зазвичай, як відношення грошового агрегату М2 (готівка, грошові кошти на рахунках підприємств і внески населення в банках) до ВВП у відсотках. Інколи для розрахунку коефіцієнта монетизації (monetization ratio) використовують агрегат М3 – показник «широких грошей». Показник рівня М.е. обернено пропорційний до швидкості обертання грошей: при збільшенні коефіцієнта монетизації швидкість обертання грошей зменшується і, навпаки.

36. Класична і кейнсіанська теорії попиту на гроші. Моделі пропозиції грошей.

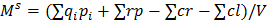

Пропозиція грошей - друга сила, що у взаємодії Із попитом визначає кон'юнктуру грошового ринку. Важливим є той факт, що як І попит на гроші, пропозиція їх є явищем залишку, суть якої полягає в тому, що економічні аґенти в будь-який момент мають у своєму розпорядженні певний запас грошей, які вони хочуть І можуть за сприятливих обставин спрямувати в оборот. Процес створення пропозиції грошей було теоретично розроблено Карлом Генріхом Марксом, який зазначав, що загальна кількість грошей (Мs), які функціонують на протязі кожного даного відрізка часу як засіб обігу, визначається з одного боку, сумою цін усіх товарів, що обертаються (∑qipi), а з другого боку - числа оборотів однойменних одиниць грошей (V):

Розглядаючи дальше природу грошей, К.Г.Маркс приходить до висновку, що пропозиція грошей (Мs). які перебувають в обігу протягом певного відрізка часу при даній швидкості циркуляції засобів обігу і платежу (V) - дорівнює сумі товарних цін, які підлягають реалізації (∑qipi), плюс сума платежів, яким прийшов Строк бути повернутими за взяті в кредит товари у минулих відрізках часу (∑rp), мінус сума кредитних угод, строк сплати яких відбуватиметься у майбутніх відрізках часу (∑cr), і нарешті, мінус платежі, що взаємно урівноважуються, тобто операції клірингу, взаємозаліку ((∑cl): Крім вищеподаної моделі пропозиції грошей в сучасній макроекономіці її кожна подати наступним чином:

Мультиплікаційний ефект може існувати лише в умовах дворівневої банківської системи, перший рівень якої (ЦБ) керує механізмом грошового мультиплікатора, другий рівень (комерційні банки) заставляє його діяти, до того ж діяти автоматично, незалежно від бажань окремих банків. Величина грошового мультиплікатора залежить від норми обов’язкового резервування: Рівновага грошового ринку досягається в точці, де попит на гроші дорівнює їхній пропозиції. Умова рівноваги має вигляд: (М/Р)s = L(r,Y). Точці рівноваги грошового ринку відповідає рівноважна процентна ставка r*. Модель грошового ринку показує, що існує лише єдина ставка, за якої попит на гроші і пропозиція грошей збігаються.

|

||||||||||||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 179; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 52.15.241.87 (0.009 с.) |

, C – готівка, D – сума депозитів.

, C – готівка, D – сума депозитів. Грошовий мультиплікатор - це коефіцієнт, що характеризує процес примноження грошей на депозитних рахунках в момент їх руху від одного банку до іншого

Грошовий мультиплікатор - це коефіцієнт, що характеризує процес примноження грошей на депозитних рахунках в момент їх руху від одного банку до іншого