Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

На тему: «Виды кредитования деятельности организации»Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Курсовая работа По дисциплине «МДК» На тему: «Виды кредитования деятельности организации» Подготовила студентка группы 3-04 Полевая Милена Проверила: Усова Ю.Ю. Тула 2020 Содержание

Введение

Кредитная система в наиболее широком смысле, представляет собой совокупность кредитных отношений, а также методов и форм кредита, которые существуют в рамках той или иной социально-экономической системы. В более узком понимании, кредитная система представлена совокупностью различных финансово-кредитных институтов, которые действуют на рынке ссудных капиталов, аккумулируют и мобилизуют доходы. Формированию современной кредитной системы Российской Федерации предшествовал длительный период, характеризующийся особенностями социально-экономического развития национальной экономики. Современная кредитная система Российской Федерации приближена к модели, действующей в странах с развитой рыночной экономикой, однако, в ней присутствует ряд нерешенных проблем, связанных с несовершенством законодательства, слабым развитием финансово-кредитных учреждений и пр. В нашей стране активно развивается такая отрасль услуг, как кредитование. Причем одной из важных областей данной отрасли является кредитование физических лиц или потребительское кредитование. Именно кредит берет на себя важную роль в развитии экономики всей страны. Потребность в кредите вызывается несбалансированностью в кругообороте капиталов. Кредит выступает формой баланса между наличием свободных финансов у одних и потребностью в них у других субъектов экономики. Рынок кредитов в России растет быстрыми темпами. Вместе с ним растет и процент просрочки по кредитам, что на данный момент является серьезной проблемой. Актуальность темы настоящей курсовой работы обусловлена тем, что в современной кредитной системы Российской Федерации имеется ряд нерешенных проблем, существенным образом тормозящих как ее развитие, так и развитие национальной экономике в целом. Целью выполнения настоящей курсовой работы является анализ сущности и видов кредита. Объектом исследования выступает кредит как экономическая категория. Предметом исследования являются показатели, отражающие состояние и развитие кредитной системы РФ. Источниками для выполнения настоящей курсовой работы послужили нормативно-правовые акты Банка России, труды отечественных и зарубежных авторов, посвященные рассматриваемой проблеме, статьи из научных и периодических изданий, а также источники сети Интернет.

Глава 1. Теоретические аспекты кредитования Виды кредита

Сущность кредита заключается в том, что кредит выражает экономические отношения между кредитором и заемщиком, возникающие в процессе передачи денежных средств или материальных ценностей одними участниками договора займа другим на условиях срочности, платности и возвратности. Такое перемещение стоимости является последовательным: вначале от кредитора к заемщику и через какое-то время – от заемщика к кредитору[1]. В зависимости от вещественной формы ссуженной стоимости выделяют товарную, денежную и смешанную формы кредита. Товарная форма кредита предполагает передачу во временное пользование отдельные товары (меха, скот, зерно и пр.). Возвращать надлежит аналогичное имущество с оговоренным или естественным (для скота, зерна, птицы) приращением. В современных условиях товарной формой кредита является поставка товаров с отсрочкой оплаты, продажа в рассрочку, аренда (прокат) имущества, лизинг оборудования. Денежная форма кредита преобладает в современном хозяйстве. Она предполагает передачу во временное пользование оговоренного количества денег. В ней нет эквивалентного товарно-денежного обмена, а есть передача стоимости во временное пользование с условием возврата через определённое время и, как правило, с уплатой процентов за пользование ей. Данная форма кредита активно используется всеми субъектами экономических отношений как внутри страны, так и во внешнем экономическом обороте. Смешанная форма кредита возникает в том случае, когда кредит был предоставлен в форме товара, а возвращён деньгами или наоборот — предоставлен деньгами, а возвращён в виде товара. Например, когда за полученные денежные ссуды расчёт производится поставками товаров. Современная кредитная система — это совокупность различных кредитно-финансовых институтов, действующих на кредитном рынке и осуществляющих аккумуляцию и мобилизацию денежного капитала. Классификацию кредита традиционно принято осуществлять по нескольким базовым признакам. К важнейшим из них относятся категория кредитора и заемщика, а также форма, в которой предоставляется конкретная ссуда. Исходя из этого, выделяют несколько достаточно самостоятельных видов кредита: банковский, ипотечный, потребительский, коммерческий, государственный, международный, лизинг, факторинг. Банковский кредит — это предоставление ссуды кредитным учреждением кредитополучателю на условиях возврата, платы, на срок и на строго оговоренные цели, а также чаще всего под гарантии или под залог. Получателями этого вида кредита могут быть и физические, и юридические лица. Банковский кредит предоставляется исключительно кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от Центрального Банка. Это одна из наиболее распространенных форм кредитных отношений в экономике. Ипотечный кредит предоставляется для приобретения недвижимости, которая или сама и служит гарантом заема, или кредит выдается под залог другого имущества. Данный вид кредита обычно бывает долгосрочным и выдается на срок от десяти до тридцати лет. Потребительский кредит, как правило, выдается для приобретения каких-либо товаров общего потребления (мебель, техника и т.п.). В денежной форме предоставляется как банковская ссуда физическому лицу, в товарной, при розничной продаже, как отсрочка платежа. Этот вид кредита обычно имеет фиксированную процентную ставку, которая не может быть изменена ни одной из сторон. В роли кредитора могут выступать банки, специализированные кредитные организации, а также любые юридические лица, осуществляющие реализацию товаров или услуг. Потребительский кредит регулируется со стороны государства более тщательно, чем другие его виды, так как он связан с потребностями населения, регулированием его уровня жизни. Коммерческий кредит предоставляется юридическими лицами, связанными либо с производством товаров, либо с их реализацией, друг другу при продаже товаров в виде отсрочки уплаты денег за проданные товары. Орудием этого вида кредита служат коммерческие векселя. При юридическом оформлении сделки между кредитором и заемщиком плата за этот кредит включается в цену товара. Средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента на данный период. В современных условиях на практике применяются в основном три разновидности коммерческого кредита: 1. Кредит с фиксированным сроком погашения. 2. Кредит с возвратом лишь после фактической реализации заемщиком поставленных в рассрочку товаров. 3. Кредитование по открытому счету, когда поставка следующей партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке. Достоинствами коммерческого кредита являются также оперативность в предоставлении средств в товарной форме, техническая простота оформления: расширяется возможность маневрирования предприятием оборотными средствами; содействует развитию кредитного рынка. Вексельное обращение уменьшает количество необходимых для оборота денежных средств, потребность в прямых банковских кредитах. Государственный кредит – участие в кредитных отношениях государства в лице его органов власти различных уровней в качестве кредитора или заемщика. Будучи кредитором, государство через центральный банк или казначейскую систему осуществляет кредитование: 1. Конкретных отраслей промышленности или регионов, если есть особая потребность и возможности бюджетного финансирования уже исчерпаны, а ссуды коммерческих банков не могут быть привлечены в связи с рядом конъюнктурных факторов. 2. Коммерческих банков в процессе аукционной или прямой продажи кредитных займов или при осуществлении операций на рынке государственных краткосрочных ценных бумаг. Однако основной формой кредитных отношений при этом виде кредите являются такие отношения, при которых государство выступает заемщиком. В роли заемщика государство выступает в процессе размещения государственных займов или при осуществлении операций на рынке государственных краткосрочных ценных бумаг. Государственный кредит подразделяется на долгосрочный и краткосрочный. Первый выражается в выпуске государственных займов, подлежащих погашению по истечении многих лет, второй — в выпуске казначейских векселей, подлежащих погашению через один или несколько месяцев. Международный кредит предоставляется государством (его банками, фирмами и др. юридическими и физическими лицами) одной страны правительствам, банкам, фирмам других стран. Он представляет собой движение ссудного капитала в среде международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов во временное пользование на условиях их платности, срочности, гарантии погашения, целенаправленности. Размер этого вида кредита и условия его представления фиксируются в кредитном соглашении (договоре) между кредитором и заемщиком. Лизинг (to lease — сдать в аренду, англ.) — это вид финансовых услуг, суть которого заключается в финансировании приобретения основных фондов посредством приобретения компанией-лизингодателем имущества у поставщика и передачи его в долгосрочную аренду клиенту-лизингополучателю (юридическому лицу) с последующим выкупом. Лизинговая компания приобретает в собственность конкретное имущество и передаёт его в пользование третьему лицу (клиенту-лизингополучателю) на определённый срок. При этом продавца выбирает именно третье лицо — лизингополучатель, потребитель данной финансовой услуги. В течение срока действия лизингового договора клиент выплачивает стоимость приобретённого имущества плюс вознаграждение за лизинг. По истечении обозначенного сделкой времени и выплаты оговоренной суммы имущество переходит в собственность лизингополучателя. При этом оптимальный срок лизинга ощутимо снижает размеры ежемесячных выплат и позволяет оптимально распоряжаться активами, получая прибыль при комфортной долговой нагрузке на бизнес. Уникальность данного финансового инструмента состоит в том, что лизинг органично сочетает в себе характеристики долгосрочной аренды и финансового кредита. Факторинг — это выкуп платежных требований у поставщика товаров (услуг). Внедрение факторинга в хозяйственный обиход связано с появлением «второго дыхания» у старого, как мир, коммерческого кредита, при котором продавец предоставляет покупателю отсрочку платежа. Слово «factor» в переводе с английского означает маклер, посредник. С экономической точки зрения, факторинг относится к посредническим операциям. Факторинг можно определить как деятельность специализированного учреждения (факторинговой компании или факторингового отдела банка) по взысканию денежных средств с должников своего клиента (промышленной или торговой компании) и управлению его долговыми требованиями. Рис.3 Динамика темпов роста кредитования населения и просроченной задолженности Рост просроченной задолженности за анализируемый период составил более 60 %. Данный факт не может не вызывать тревогу, причем стоит заметить, что основные негативные тенденции прослеживаются в 2015 году.

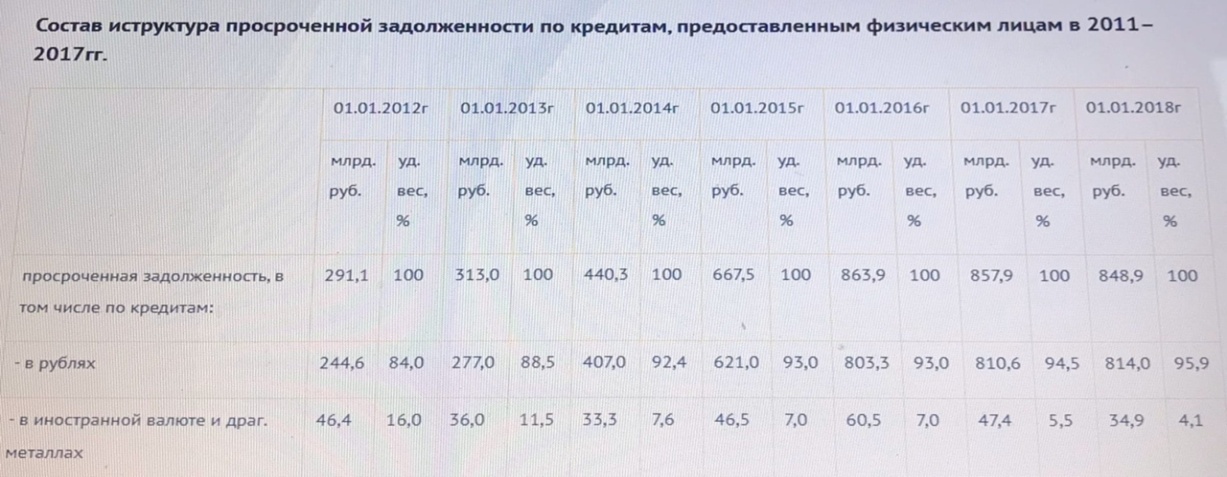

Таблица 2 Кредитная ответственность населения стремительно ухудшается. На фоне высокой закредитованности и ухудшения экономической обстановки в стране многие россияне выходят на просрочку по своим кредитным обязательствам. И если раньше причиной этому могло являться в основном низкий уровень финансовой грамотности населения, то теперь основная причина — это экономические факторы. Колебания объемов выдачи банковских кредитов населению, происходило на фоне изменения ключевой ставки Банка России. Также изменение ставок по кредитам напрямую влияет на платежеспособность заемщиков, их рост способен вызвать увеличение неплатежей и рост просроченной задолженности. Повышение ключевой ставки Регулятора вызвало масштабные изменения процентных ставок коммерческих банков (Рис. 4).

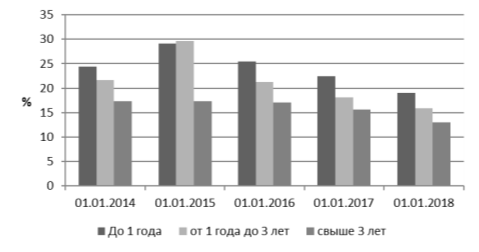

Рис. 4 Средневзвешенные процентные ставки по кредитам физических лиц в рублях, % годовых По данным рисунка, средневзвешенная процентная ставка по краткосрочным рублевым кредитам, уменьшилась с 24,4 % до 18,9 % годовых. Долгосрочные кредиты, сроком свыше 3 лет, демонстрировали с 2013 года снижение ставки с 17,3 % до 12,9 % годовых в 2018 году. Уменьшению ставки по кредитам связанна хоть и со слабой, но стабилизацией экономической ситуации. ‒ снижение реальных располагаемых денежных доходов населения; ‒ рост процентных ставок; ‒ увеличение доли просроченной задолженности. Указанные тенденции являются неблагоприятными как для российских банков, так и для с экономической системы в целом. В связи с экономической ситуацией в стране, развитие сегмента банковского кредитования населения замедлится, возможен кризис банковской системы. Необходимо отметить, что в настоящее время, как и на протяжении последних трех лет происходит активное восстановление рынка банковского кредитования физических лиц, сопровождающееся обострением конкурентной борьбы за данный сектор банковских услуг для населения. В результате конкуренции на рынке кредитования населения наблюдалась тенденция к снижению процентных ставок, а также либерализация условий кредитования физических лиц. Стремясь занять наибольшую долю рынка розничного кредитования, многие банки решились на смягчение требований к заемщикам. Следует отметить, что требования к заемщикам — физическим лицам, претендующим на банковский кредит, сильно различаются в разных банках. На рынке кредитования населения наблюдается тенденция: чем жестче требования, предъявляемые к потенциальным заемщикам и обширнее список необходимых документов, тем ниже процентная ставка по кредиту. Это можно объяснить минимизацией банковских рисков кредитования при более тщательном отборе. Рассматривая тенденции рынка банковского кредитования населения можно сделать вывод о том, что банки постепенно переходят к расчету индивидуальных процентных ставок, величина которых определяется в зависимости от оценки платежеспособности клиента. В связи с этим важная роль стала отдаваться кредитным историям заемщиков, которые с каждым годом приобретают все большее практическое значение. Зачастую банковский кредит является единственным решением для человека, который хочет повысить качество своей жизни. В период мирового кризиса многие россияне отказывались от больших покупок или откладывали их на лучшие времена. Если некоторым просто отказывали в займе, то другие сами не хотели взваливать на себя тяжелую ношу кредита. Во время кризиса желание удовлетворить текущие потребности у многих граждан отошло на второй план и уступило место желанию сберечь, отложить «на черный день» и обеспечить себе некоторую уверенность в будущем. Заключение Таким образом, на основании результатов проведенного исследования могут быть сделаны следующие основные выводы. Список использованной литературы: 1. Федеральный закон «О Центральном банке Российской Федерации (Банке России) от 10.07.2002 г. № 86-ФЗ (в ред. от 28.11.2015 г.) [Электронный ресурс]. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_37570/ 2. Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1 (в ред. от 27.12.2019 г.) [Электронный ресурс]. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_5842/ Курсовая работа По дисциплине «МДК» На тему: «Виды кредитования деятельности организации» Подготовила студентка группы 3-04 Полевая Милена Проверила: Усова Ю.Ю. Тула 2020 Содержание

Введение

Кредитная система в наиболее широком смысле, представляет собой совокупность кредитных отношений, а также методов и форм кредита, которые существуют в рамках той или иной социально-экономической системы. В более узком понимании, кредитная система представлена совокупностью различных финансово-кредитных институтов, которые действуют на рынке ссудных капиталов, аккумулируют и мобилизуют доходы. Формированию современной кредитной системы Российской Федерации предшествовал длительный период, характеризующийся особенностями социально-экономического развития национальной экономики. Современная кредитная система Российской Федерации приближена к модели, действующей в странах с развитой рыночной экономикой, однако, в ней присутствует ряд нерешенных проблем, связанных с несовершенством законодательства, слабым развитием финансово-кредитных учреждений и пр. В нашей стране активно развивается такая отрасль услуг, как кредитование. Причем одной из важных областей данной отрасли является кредитование физических лиц или потребительское кредитование. Именно кредит берет на себя важную роль в развитии экономики всей страны. Потребность в кредите вызывается несбалансированностью в кругообороте капиталов. Кредит выступает формой баланса между наличием свободных финансов у одних и потребностью в них у других субъектов экономики. Рынок кредитов в России растет быстрыми темпами. Вместе с ним растет и процент просрочки по кредитам, что на данный момент является серьезной проблемой. Актуальность темы настоящей курсовой работы обусловлена тем, что в современной кредитной системы Российской Федерации имеется ряд нерешенных проблем, существенным образом тормозящих как ее развитие, так и развитие национальной экономике в целом. Целью выполнения настоящей курсовой работы является анализ сущности и видов кредита. Объектом исследования выступает кредит как экономическая категория. Предметом исследования являются показатели, отражающие состояние и развитие кредитной системы РФ. Источниками для выполнения настоящей курсовой работы послужили нормативно-правовые акты Банка России, труды отечественных и зарубежных авторов, посвященные рассматриваемой проблеме, статьи из научных и периодических изданий, а также источники сети Интернет.

|

||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-02-07; просмотров: 833; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.33.230 (0.011 с.) |