Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ современного состояния рынка кредитования в рфСодержание книги

Поиск на нашем сайте

Кредит является одним из основных условий экономического развития страны на современном этапе развития экономики, а также основной и неотъемлемой составляющей экономического роста, это все обуславливает формирование системы кредитования населения. Дальнейшее развитие кредитования физических лиц с неприемлемо высокими процентными ставками и неограниченное увеличение ссудной задолженности граждан РФ в условиях мировой экономической нестабильности и развития кризисных ситуаций может привести к нарушению социально-экономической стабильности в обществе. Доказательством тому является тот факт, что на протяжении анализируемого периода 2011–2015 гг. темпы роста денежных доходов постоянно снижались. При этом темпы роста ссудной задолженности превысили темпы роста ВВП и денежных доходов населения (Таблица 1).

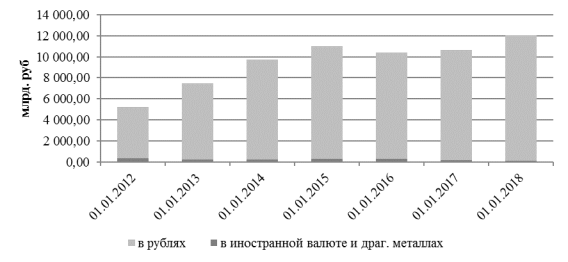

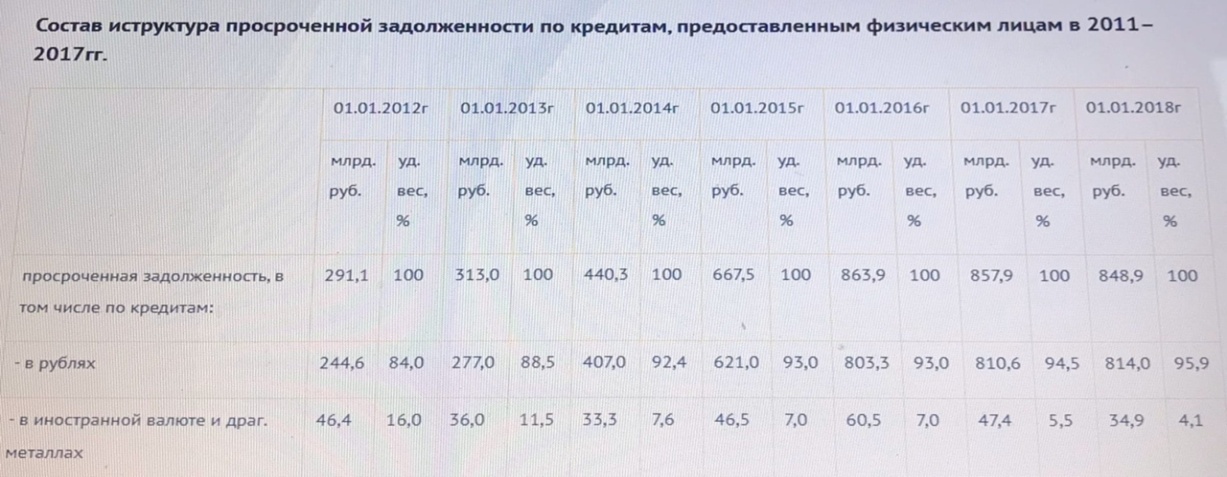

Таблица 1 Так, в 2012 году увеличение темпов прироста ВВП составило всего 1,2 %. При этом темпы прироста денежных доходов населения снизились на 4,6 % в 2014 году, но в 2015 году возросли на 3,8 %. Невысокие темпы роста денежных доходов населения снижают платежеспособность населения. При снижении платежеспособности граждан и увеличении процентных ставок по кредитам банков повышает риски кредитования физических лиц. Банковское кредитование физических лиц существенно увеличивает потребительский спрос, повышает деловую активность и, как следствие, способствует развитию экономики. С помощью банковского кредитования населения обеспечивается непрерывность воспроизводственного процесса и кругооборота капитала в экономике, ускоряется процесс реализации товаров и услуг конечным потребителям, стимулируется платежеспособный спрос на товары и услуги длительного пользования и, как следствие, создаются предпосылки для увеличения ВВП. Рис. 1. Динамика банковских кредитов, предоставленных населению в России Из графика видно, что объем банковских кредитов, предоставленных физическим лицам, в целом снижается, причем наблюдается существенное замедление темпов их прироста. Как видно из представленных материалов, «бум кредитования населения» в РФ пришелся на период 2011–2014 гг. За это время объем кредитов населению увеличился почти в 2 раз — с 5 550,9 млрд. руб. до 11 329,5 млрд. руб. Так, до 2013 года наблюдается ежегодный темп роста банковских кредитов населения, а с 2014 года наблюдается снижение темпов роста. По данным Банка России, в структуре банковских кредитов населению стабильно преобладают кредиты, предоставленные в рублях. В целом за период объем кредитов, выданных населению, сократился более чем в 2 раза, при этом существенное сокращение наблюдается как по рублевым, так и по валютным кредитам (Рис. 2). По данным Банка России, в структуре банковских кредитов населению стабильно преобладают кредиты, предоставленные в рублях. В целом за период объем кредитов, выданных населению, сократился более чем в 2 раза, при этом существенное сокращение наблюдается как по рублевым, так и по валютным кредитам (Рис. 2).

Рис. 2. Динамика банковских кредитов, предоставленных физическим лицам в России по валюте Из рисунка видно, что объемы выданных кредитов за анализируемый период увеличились с 5 550,9 млрд. руб. до 12 173,7 млрд. руб., что составляет 45,6 %. Из них темпы прироста в национальной валюте составили 130,8 %, а в иностранной валюте темп прироста составил -66,6 %.

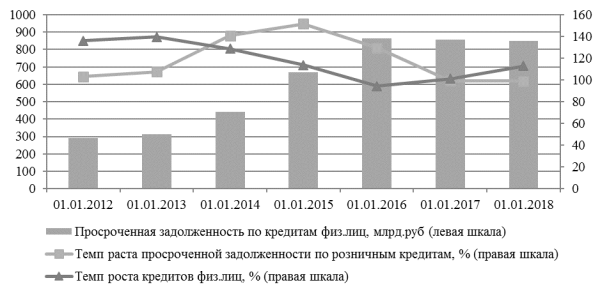

Рис.3 Динамика темпов роста кредитования населения и просроченной задолженности Рост просроченной задолженности за анализируемый период составил более 60 %. Данный факт не может не вызывать тревогу, причем стоит заметить, что основные негативные тенденции прослеживаются в 2015 году.

Таблица 2 Кредитная ответственность населения стремительно ухудшается. На фоне высокой закредитованности и ухудшения экономической обстановки в стране многие россияне выходят на просрочку по своим кредитным обязательствам. И если раньше причиной этому могло являться в основном низкий уровень финансовой грамотности населения, то теперь основная причина — это экономические факторы. Колебания объемов выдачи банковских кредитов населению, происходило на фоне изменения ключевой ставки Банка России. Также изменение ставок по кредитам напрямую влияет на платежеспособность заемщиков, их рост способен вызвать увеличение неплатежей и рост просроченной задолженности. Повышение ключевой ставки Регулятора вызвало масштабные изменения процентных ставок коммерческих банков (Рис. 4).

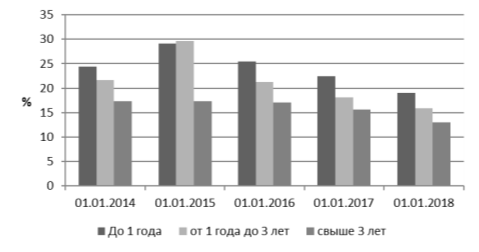

Рис. 4 Средневзвешенные процентные ставки по кредитам физических лиц в рублях, % годовых По данным рисунка, средневзвешенная процентная ставка по краткосрочным рублевым кредитам, уменьшилась с 24,4 % до 18,9 % годовых. Долгосрочные кредиты, сроком свыше 3 лет, демонстрировали с 2013 года снижение ставки с 17,3 % до 12,9 % годовых в 2018 году. Уменьшению ставки по кредитам связанна хоть и со слабой, но стабилизацией экономической ситуации. ‒ снижение реальных располагаемых денежных доходов населения; ‒ рост процентных ставок; ‒ увеличение доли просроченной задолженности. Указанные тенденции являются неблагоприятными как для российских банков, так и для с экономической системы в целом. В связи с экономической ситуацией в стране, развитие сегмента банковского кредитования населения замедлится, возможен кризис банковской системы. Необходимо отметить, что в настоящее время, как и на протяжении последних трех лет происходит активное восстановление рынка банковского кредитования физических лиц, сопровождающееся обострением конкурентной борьбы за данный сектор банковских услуг для населения. В результате конкуренции на рынке кредитования населения наблюдалась тенденция к снижению процентных ставок, а также либерализация условий кредитования физических лиц. Стремясь занять наибольшую долю рынка розничного кредитования, многие банки решились на смягчение требований к заемщикам. Следует отметить, что требования к заемщикам — физическим лицам, претендующим на банковский кредит, сильно различаются в разных банках. На рынке кредитования населения наблюдается тенденция: чем жестче требования, предъявляемые к потенциальным заемщикам и обширнее список необходимых документов, тем ниже процентная ставка по кредиту. Это можно объяснить минимизацией банковских рисков кредитования при более тщательном отборе. Рассматривая тенденции рынка банковского кредитования населения можно сделать вывод о том, что банки постепенно переходят к расчету индивидуальных процентных ставок, величина которых определяется в зависимости от оценки платежеспособности клиента. В связи с этим важная роль стала отдаваться кредитным историям заемщиков, которые с каждым годом приобретают все большее практическое значение. Зачастую банковский кредит является единственным решением для человека, который хочет повысить качество своей жизни. В период мирового кризиса многие россияне отказывались от больших покупок или откладывали их на лучшие времена. Если некоторым просто отказывали в займе, то другие сами не хотели взваливать на себя тяжелую ношу кредита. Во время кризиса желание удовлетворить текущие потребности у многих граждан отошло на второй план и уступило место желанию сберечь, отложить «на черный день» и обеспечить себе некоторую уверенность в будущем.

|

||||

|

Последнее изменение этой страницы: 2021-02-07; просмотров: 159; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.149.24 (0.009 с.) |