Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Инфляция представляет обесценение национальной валюты (Т. Е. Снижение ее покупательной способности) и выражается в общем повышении цен в стране или цен на конкретные виды ресурсов.Содержание книги

Поиск на нашем сайте

Очевидно, что в различных случаях влияние инфляционного процесса сказывается неодинаково. Так, если кредитор (инвестор) теряет часть дохода в результате обесценения денежных средств, то заемщик получает возможность погасить задолженность деньгами сниженной покупательной способности. В процессе инфляции происходит относительное занижение стоимости материальных, денежных и иных финансовых активов предприятия; занижение себестоимости продукции, ведущее к искусственному завышению прибыли и налоговых платежей и т.п. Инфляция выступает как объективный, постоянно действующий фактор, присущий развитию экономики не только нашей страны, но практически всех стран мира. Стабильность проявления фактора инфляции определяет необходимость постоянно считаться с его проявлениями в инвестиционном менеджменте. Введем ряд базовых понятий общепринятой концепции учета влияния фактора инфляции. Темп инфляции – показатель, характеризующий размер обесценения (снижения покупательной способности) денег в определенном периоде, выраженный приростом среднего уровня цен в процентах к их номиналу на начало периода. Индекс инфляции – показатель, характеризующий общий рост уровня цен в определенном периоде. Номинальная сумма денежных средств – оценка размеров денежных активов в соответствующих денежных единицах без учета изменения покупательной стоимости денег в рассматриваемом периоде. Реальная сумма денежных средств – оценка размеров денежных активов с учетом изменения уровня покупательной стоимости денег в рассматриваемом периоде, вызванного инфляцией. Номинальная процентная ставка – ставка процента, устанавливаемая без учета изменения покупательной стоимости денег в связи с инфляцией (или общая процентная ставка, в которой не элиминирована ее инфляционная составляющая). Реальная процентная ставка – ставка процента, устанавливаемая с учетом изменения покупательной стоимости денег в рассматриваемом периоде в связи с инфляцией. Инфляционная премия – дополнительный доход, выплачиваемый (или предусмотренный к выплате) кредитору или инвестору с целью возмещения финансовых потерь от обесценения денег в связи с инфляцией. Уровень этого дохода обычно приравнивается к темпу инфляции.

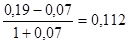

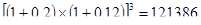

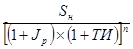

Методы учета влияния фактора инфляции учитывают рассмотренные базовые понятия. 1. Прогнозируемый годовой темп инфляции определяется по формуле: ТИг = (1 + ТИм)12 - 1, (2.9) где ТИг, ТИм – соответственно, прогнозируемый годовой и ожидаемый месячный темп инфляции, выраженный десятичной дробью. Пример 1. Ожидаемый среднемесячный темп инфляции определен в размере 3%. Прогнозируемый годовой темп инфляции составит (1+0,03)12-1=1,4258-1=0,4258 или 42,58% 2. Годовой индекс инфляции ИИг может быть рассчитан по выражениям: ИИг = 1 + ТИг (2.10) или ИИг = (1 + ТИм) 12 (2.11) Пример 2. Исходя из условий примера 1, определим прогнозируемый годовой индекс инфляции. 1 + 0,4258 = 1,4258 (142,6%) или (1+0,03)12 = 1,4258 (142,6%). 3. Реальная процентная ставка с учетом фактора инфляции определяется по формуле: Jp = где J, Jp – номинальная и реальная процентная ставка (фактическая или прогнозируемая), соответственно; выражается десятичной дробью. Пример 3. Номинальная годовая процентная ставка на предстоящий год сложилась в размере 19%, прогнозируемый годовой темп инфляции составляет 7%. Jp= 4. Будущая стоимость денежных средств с учетом фактора инфляции определяется по формуле: Sн = P где Sр – номинальная будущая стоимость денежной суммы (вклада); Р – первоначальная денежная сумма; n – количество интервалов, по которым осуществляется платеж, в общем обусловленном сроке. Пример 4. Определить номинальную будущую стоимость вклада с учетом инфляции, если: - первоначальная сумма вклада составляет 50000 руб; - реальная годовая процентная ставка, используемая для наращения равна 20%; - вклад размещен на 3 года при начислении процента один раз в год; - прогнозируемый темп инфляции составляет 12% в год. Sн=50000 5. Настоящая стоимость денежных средств с учетом фактора инфляции определяется по формуле: Pp = где Pp – реальная настоящая стоимость суммы вклада (денежных средств), учитывающая фактор инфляции;

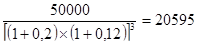

Sн – ожидаемая номинальная будущая стоимость вклада (денежных средств). Пример 5. Определить реальную настоящую стоимость денежных средств при следующих условиях: - ожидаемая номинальная будущая стоимость денежных средств составляет 50000 рублей; - реальная процентная ставка, используемая в процессе дисконтирования стоимости, составляет 20% в год; - прогнозируемый годовой темп инфляции составляет 12% в год; - период дисконтирования составляет 3 года. Pp = Укажем, что в случаях, когда годовой индекс инфляции не превышает 10%, влиянием фактора инфляции при определении эффективности реальных инвестиционных проектов можно пренебречь. Неопределенность и риск Под неопределенностью понимается неполнота или неточность информации об условиях реализации проекта. Если неопределенность может служить в будущем причиной возникновения неблагоприятных ситуаций и последствий, значит в ходе процесса реализации проекта присутствует фактор риска. Инвестиционный риск в общем случае определяется вероятностью возникновения финансовых потерь: снижения доходов и прибыли, утраты капитала и т.п. и величиной этих потерь. Инвестиционная деятельность во всех ее формах сопряжена с риском, уровень которого повысился с переходом экономики страны к рыночным отношениям. Вкладывать средства в реальные или финансовые активы целесообразно, если: · чистая прибыль от данного вложения превышает чистую прибыль от помещения средств на банковский депозит; · рентабельность инвестиций выше уровня инфляции; · рентабельность данного проекта с учетом фактора времени (изменения стоимости денег во времени) выше рентабельности альтернативных проектов; · рентабельность активов предприятия после осуществления проекта увеличится (или, по крайней мере, не понизится), и в любом случае превысит среднюю ставку по заемным средствам. Виды инвестиционных рисков многообразны и могут быть классифицированы по ряду признаков. Рассмотрим основные виды рисков. 1. По сферам проявления выделяют риски: а) экономический, связанный с нестабильностью экономической ситуации и финансовых рынков, государственного регулирования инвестиционной и других видов деятельности предприятий; б) политический – возникающие административные ограничения инвестиционной деятельности, изменение политического курса; в) внешнеэкономический, связанный с возможностью введения ограничений на торговлю и поставки, повышением ставок и расширением видов таможенных платежей и т.п.; г) социальный – риск забастовок и иных общественных акций, осуществления незапланированных социальных программ и другие аналогичные виды рисков; д) экологический – к нему относится риск экологических катастроф и бедствий (наводнений, пожаров, разливов нефти и т.п.); е) коммерческий, связанный с неполнотой или неточностью информации о финансовом положении и деловой репутации предприятий-участников проекта (возможность неплатежей, банкротств, срывов договорных обязательств); ж) прочие виды рисков – производственно-технологические аварии и отказы оборудования, повышение стандартов и требований к продукции, неопределенность в части параметров техники и технологии и пр. 2. По формам инвестирования принято различать следующие виды рисков:

а) реального инвестирования. Этот риск связан с неудачным выбором месторасположения строящегося объекта; перебоями в поставке строительных материалов и оборудования; существенным ростом цен на инвестиционные товары; выбором неквалифицированного или недобросовестного подрядчика и другими факторами, задерживающими ввод в эксплуатацию объекта инвестирования или снижающими доход (прибыль) в процессе его эксплуатации; б) финансового инвестирования – связан с неудачным выбором финансовых инструментов для инвестирования, изменением курсов иностранных валют, опасностью невнесения платежей в счет обслуживания кредитов, снижением ликвидности ценных бумаг и товаров и т.п. 3. По источникам возникновения выделяют два основных вида рисков: а) систематический (или рыночный). Этот вид риска возникает для всех участников инвестиционной деятельности и форм инвестирования. Он определяется сменой стадий экономического цикла развития страны или конъюнктурных циклов развития инвестиционного рынка; значительными изменениями налогового законодательства в сфере инвестирования и другими аналогичными факторами, на которые инвестор повлиять при выборе объектов инвестирования не может; б) несистематический (или специфический). Этот вид риска присущ конкретному объекту инвестирования или деятельности конкретного инвестора. Он может быть связан с неквалифицированным руководством компанией (фирмой) – объектом инвестирования, усилением конкуренции в отдельном сегменте инвестиционного рынка; нерациональной структурой инвестируемых средств и другими аналогичными факторами, отрицательные последствия которых в значительной мере можно предотвратить за счет эффективного управления инвестиционным процессом. Риск – категория вероятностная и его измеряют как вероятность определенного уровня потерь. Приемлемый уровень риска для конкретного предприятия-инвестора зависит от многих обстоятельств и существенно различается. В этом плане различают следующие виды риска. В качестве допустимого риска принимают угрозу полной потери прибыли от проекта. Критический риск означает уже не только потерю прибыли, но и недополучение выручки в таком размере, когда операционные (эксплуатационные) расходы приходится возмещать за счет других объектов или иных видов деятельности. Наиболее опасным является катастрофический риск, ведущий к банкротству предприятия, потере инвестиций или даже имущества акционеров. Для оценки риска можно воспользоваться статистическим, экспертным и комбинированным методами.

Суть статистического метода оценки риска заключается в том, что изучается статистика потерь и прибылей, имевших место на данном или аналогичных объектах, устанавливается величина и частота получения той или иной экономической отдачи и составляется наиболее вероятный прогноз на будущее. Статистический способ расчета уровня риска требует наличия значительного массива данных, которые далеко не всегда имеются в распоряжении инвестора. Экспертный метод оценки риска может быть реализован путем обработки мнений опытных предпринимателей или специалистов. Комбинированный метод наиболее приемлем в практике и представляет комбинацию из статистического и экспертного способов оценки риска. Рассмотренные методы находят широкое применение в сфере финансовых инвестиций. Для учета фактора риска инвестиций в реальные производственные объекты и снижения его уровня в процедуры реализации инвестиционных проектов рекомендуется включать специфические элементы: разработанные заранее правила поведения участников в «нештатных» ситуациях (сценарии); управляющий (координационный) центр, осуществляющий синхронизацию действий участников при значительных изменениях условий реализации проекта. Для учета факторов неопределенности и риска при оценке эффективности реального проекта используется вся имеющаяся информация об условиях его реализации; эта информация по мере осуществления проекта детализируется и уточняется в целях корректировки самого проекта, графиков совместных действий участников, условий договоров между ними и снижения отрицательных последствий фактора неопределенности. Методы количественной оценки риска при обосновании реальных инвестиционных проектов изложены в.

|

||||||||

|

Последнее изменение этой страницы: 2020-11-28; просмотров: 263; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.211.103 (0.009 с.) |

, (2.12)

, (2.12) (или 11,2%).

(или 11,2%). , (2.13)

, (2.13) руб.

руб. , (2.14)

, (2.14) руб.

руб.