Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оценка эффективности инвестицийСодержание книги

Поиск на нашем сайте

ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ Направление подготовки 23.03.01 Технология транспортных процессов, 4 курс (бакалавриат)

ЧАСТЬ I ОСНОВЫ МЕТОДОЛОГИИ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ I. ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЯ

КАПИТАЛ ПРЕДПРИЯТИЯ Виды капитала

Капитал предприятия характеризует общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование его активов. Сущность капитала как экономической основы предприятия проявляется в следующем. 1. Капитал наряду с землей, другими природными ресурсами и трудом является основным фактором производства, причем ему принадлежит приоритетная роль, т.к. он объединяет их в единый производственный комплекс. 2. Часть капитала предприятия может выступать изолированно от производственной функции в форме ссудного капитала, приносящего доход в финансовой (инвестиционной) сфере деятельности предприятия. 3. Капитал является главным источником формирования благосостояния его собственников. Часть капитала направляется на удовлетворение текущих потребностей владельцев, другая часть накапливается и служит основой их будущего благоденствия. 4. Собственный капитал предприятия является главным измерителем его рыночной стоимости, определяет потенциальные возможности привлечения им заемных средств. 5. Капитал является главным объектом финансового управления предприятия, а обеспечение его эффективного использования выступает важной задачей финансового менеджмента. Под общим понятием «капитал предприятия» понимается совокупность разных его видов, соответствующих ряду признаков. На рис.1.1. приведена предложенная в работе [4] систематизация видов капитала по нескольким классификационным признакам. Некоторые понятия приведены ниже. Собственный капитал представляет чистые активы предприятия, принадлежащие ему на праве собственности. Заемный капитал – это финансовые обязательства, подлежащие погашению предприятием в установленные сроки. Производительный капитал функционирует в форме операционных активов в сфере производственно-сбытовой деятельности предприятия, в то время как ссудный капитал инвестируется в денежные или фондовые инструменты. Спекулятивный капитал используется для осуществления основанных на разнице в ценах спекулятивных финансовых операций.

Основной капитал представляет ту часть используемого предприятием капитала, которая инвестирована в его внеоборотные активы, в первую очередь в основные средства. Оборотный капитал – та часть капитала, которая инвестирована во все виды оборотных активов. В зависимости от стадий кругооборота различают капитал предприятия в денежной, производственной и товарной формах. Стоимость капитала

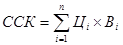

Капитал, как и любой используемый в деятельности предприятия ресурс, имеет определенную стоимость, которая формирует уровень операционных и инвестиционных затрат. Стоимость капитала – это цена, которую пользователь платит за вовлечение капитала в сферу своей деятельности и пользование им. Концепция стоимости капитала - одна из базовых в теории и методологии управления финансовой деятельностью предприятий. В соответствии с этой концепцией стоимость (цена) капитала определяет минимальную норму прибыли от использования вновь привлекаемого капитала (не ниже установленной платы). Ее значение используют в процессе оценки эффективности инвестиционных проектов, при сравнении вариантов финансовой аренды (лизинга) и приобретения основных средств в собственность, при обосновании оптимальной структуры капитала предприятия. Капитал предприятия финансируется из источников, отражаемых в правой части баланса: это акции, нераспределенная прибыль, долгосрочные и краткосрочные займы и пр. Своеобразие каждого источника финансирования определяет различия в цене разных элементов (частей) капитала предприятия. Так, цена заемных средств выступает в форме процентной ставки по кредиту или займу. Цена собственного капитала – обыкновенных акций, нераспределенной прибыли – определяется уровнем прибыли (доходности), который акционеры ожидают или требуют от обыкновенных акций предприятия. По-своему оцениваются средства, полученные от выпуска привилегированных акций. Поэтому в качестве цены капитала предприятия используют значениесредневзвешенной стоимости капитала(ССК), формирующейся с учетом стоимости (Сi) и доли (Вi) каждого элемента в общей сумме капитала:

Средневзвешенная стоимость капитала предприятия складывается под влиянием многих факторов, основными из них являются: · средняя ставка процента, сложившаяся на финансовом рынке; · доступность различных источников финансирования (кредитов банков, коммерческого кредита, собственной эмиссии акций и облигаций и т.п.); · отраслевые особенности операционной деятельности предприятий водного транспорта; · соотношение масштабов операционной (эксплуатационной) и инвестиционной деятельности; · уровень риска операционной, инвестиционной и финансовой деятельности. Важность роли, выполняемой показателем средневзвешенной стоимости капитала в управлении финансами предприятия, определяет требования к процедуре ее оценки. Во-первых, должна быть обеспечена сопоставимость результатов оценки собственного и заемного капитала, для чего обе его части должны быть выражены в текущей рыночной стоимости. Во-вторых, оценка средневзвешенной цены капитала предприятия должна иметь динамический характер, учитывать изменения в структуре капитала, стоимости отдельных элементов. Особое значение выполнению требования динамичности оценки придается при обосновании стратегии и инвестиционной политики предприятия. В-третьих, необходимо обеспечивать обоснованное соотношение средневзвешенной и предельной цены капитала, которая характеризует прирост ССК предприятия к каждой новой его единице. Суть этого требования в том, что привлечение дополнительного капитала имеет на каждом этапе функционирования предприятия свои экономические пределы и, как правило, связано с возрастанием ССК. Сравнивая предельную стоимость капитала с ожидаемой нормой прибыли по операциям, требующим дополнительного привлечения капитала, можно определить целесообразность таких операций, в первую очередь инвестиционных. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И КЛАССИФИКАЦИЯ ИНВЕСТИЦИЙ Понятие и виды инвестиций

Источником формирования внеоборотных и оборотных активов при образовании предприятия является его уставный капитал: по экономической сути он представляет собой имущество нового хозяйствующего субъекта на дату его создания. В последующем предприятие реализует производимую им продукцию (работы, услуги) и из выручки возмещает затраты на производство, погашает финансовые обязательства перед государством, банками и иными организациями в виде налогов, платежей, отчислений, выделяет средства на решение социальных аспектов жизнедеятельности своего коллектива. После покрытия перечисленных расходов предприятие, как правило, располагает свободными средствами и перед его руководителями встает задача: на какие цели направить имеющиеся финансовые ресурсы, чтобы получить в ближайшие годы и в перспективе наибольшую отдачу. Большая часть предпринимателей руководствуются правилом: успех бизнеса в будущем зависит от инвестиционных решений, которые принимаются сегодня. Сказанное относится в первую очередь к долгосрочным инвестициям в реальные активы – в суда, машины, здания, сооружения и т.п. – которые называют «капитальные вложения». Однако инвестиции могут быть и краткосрочными (до 1 года), иметь объектом финансовые инструменты или выступать в материально-вещественной форме.

Инвестиции в соответствии с Законом Российской Федерации [1] представляют собой денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта. Иными словами, инвестиции представляют собой вложения капитала в различных формах с целью обеспечения его роста в предстоящем периоде, получения текущего дохода или решения определенных социальных задач. Многообразие форм и видов инвестиций предприятия, соответствующих этому определению, показано на рис.1.2. Реальные инвестиции характеризуют вложения капитала в воспроизводство основных средств, в инновационные нематериальные активы, в прирост запасов товарно-материальных ценностей и другие объекты инвестирования, связанные с осуществлением операционной деятельности предприятия или улучшением условий труда и быта персонала. Финансовые инвестиции характеризуют вложения капитала в различные финансовые инструменты, главным образом в ценные бумаги, с целью получения дохода. П рямые инвестиции подразумевают прямое участие инвестора в выборе объектов инвестирования и вложении капитала. Обычно прямые инвестиции осуществляются в форме капитальных вложений, вложений капитала в уставные фонды других предприятий, в отдельные виды ценных бумаг. Непрямые инвестиции характеризуют вложение капитала инвестора, опосредованное другими лицами (финансовыми посредниками). По уровню риска инвестиции различаются от безрисковых (государственные ценные бумаги) до спекулятивных, по которым ожидается наивысший уровень инвестиционного дохода. Частные инвестиции характеризуют вложения средств физических лиц, а также юридических лиц негосударственных форм собственности. Государственные инвестиции характеризуют вложения капитала государственных предприятий, а также средств государственного бюджета разных его уровней и государственных внебюджетных фондов. Различия государственных и частных инвестиций определяют различия в подходах к их регулированию, оказывают влияние на формирование инвестиционного климата.

Инвестиционная деятельность Инвестиционная деятельность направлена на обеспечение реализации наиболее эффективных форм вложения капитала с целью расширения экономического потенциала предприятия. Инвестиционная деятельность включает как процессы вложения инвестиций (инвестирование), так и совокупность практических действий по реализации этих вложений. Для нее характерен ряд особенностей.

1. Инвестиционная деятельность является главной формой реализации экономической стратегии предприятия, обеспечения роста масштабов его деятельности, так как прирост активов и их обновление осуществляется в результате именно этой деятельности. 2. Объемы инвестиционной деятельности предприятия являются главным измерителем темпов экономического развития. Для характеристики этих объемов используются два показателя: валовые инвестиции показывают общий объем инвестированных средств в определенном периоде; чистые инвестиции представляют разницу между валовыми инвестициями и амортизационными отчислениями в том же периоде. Когда объем валовых инвестиций меньше суммы амортизационных отчислений, происходит снижение производственного потенциала предприятия, оно «проедает свой капитал». Наличие и тем более последовательное увеличение суммы чистых инвестиций характеризует «растущее предприятие». 3. Инвестиционная деятельность предприятия подчинена стратегическим целям и задачам его операционной деятельности. В конечном итоге инвестиционная деятельность должна обеспечить рост прибыли (и, соответственно, ценности) предприятия двумя путями: за счет роста операционных доходов в результате увеличения масштабов деятельности и за счет снижения удельных операционных затрат в результате обновления изношенного оборудования, замены морально устаревших средств и т.п. 4. Объемы инвестиционной деятельности предприятия существенно меняются по отдельным периодам. Такая цикличность определяется рядом условий: необходимостью предварительного накопления финансовых средств, целесообразностью выбора наиболее благоприятного времени реализации инвестиционных проектов и пр. 5. Положительный финансовый результат инвестиционной деятельности предприятия образуется со значительным отставанием по времени от начала реализации конкретных проектов, а на начальной стадии инвестирования имеют место только затраты. 6. Инвестиционной деятельности предприятия присущи специфические виды рисков, уровень которых обычно превышает уровень риска операционной деятельности, что связано прежде всего с большей вероятностью возникновения риска полной потери капитала.

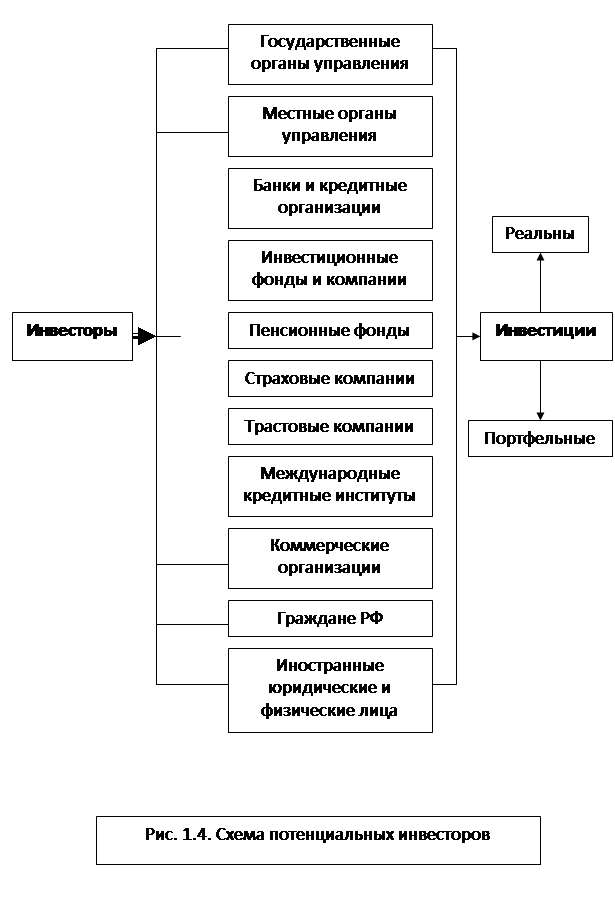

Деятельности Субъектами инвестиционной деятельности являются инвесторы, заказчики, исполнители работ, а также поставщики, банковские, страховые и посреднические организации, инвестиционные биржи и другие участники инвестиционного процесса. Субъектами инвестиционной деятельности могут быть физические и юридические лица, в том числе иностранные, а также государства и международные организации. Осуществляя инвестиционную деятельность (в том числе обязательное вложение средств), любое юридическое или физическое лицо выступает как инвестор. На рис.1.4. приведена схема, характеризующая потенциальных инвесторов.

Предприятие-инвестор может осуществлять на территории Российской Федерации вложения собственных, заемных и привлеченных средств, выступать в роли вкладчика, заказчика, кредитора, покупателя, реализовать инвестиционный проект, не вмешиваясь при этом в предпринимательскую и иную деятельность других участников инвестиционного процесса, если иное не предусмотрено договором между ними. Инвестор имеет право на: · самостоятельное определение объемов и направлений капитальных вложений, а также на заключение договоров с другими субъектами инвестиционной деятельности; · владение, пользование и распоряжение объектами капитальных вложений и результатами их реализации; · осуществление контроля за целевым использованием средств, направляемых на капитальные вложения; · объединение собственных и привлеченных средств со средствами других инвесторов в целях совместного осуществления капитальных вложений на основе договора.

Обязанности инвестора: · осуществлять инвестиционную деятельность в соответствии с международными договорами Российской Федерации, федеральными законами и иными нормативными правовыми актами Российской Федерации, законами субъектов Российской федерации, а также в соответствии с утвержденными в установленном порядке стандартами (нормами и правилами); · использовать средства, направляемые на капитальные вложения по назначению. Выполнение работ по договору подряда и (или) государственному контракту инвестор поручает подрядчику - физическому или юридическому лицу, имеющему лицензию на осуществление тех видов деятельности, посредством которых реализуются капитальные вложения в конкретные объекты. Участниками инвестиционного процесса является также широкий круг инвестиционных институтов. Инвестиционный институт – юридическое лицо, образованное в любой допустимой законом организационно-правовой форме для осуществления посреднических, консультационных, инвестиционных, депозитных, клиринговых услуг, для выпуска, размещения, купли и продажи ценных бумаг. Отношения между инвестором и другими участниками инвестиционной деятельности осуществляются на основе договора и (или) государственного контракта, заключаемых между ними в соответствии с Гражданским кодексом РФ. Физические и юридические лица могут осуществлять инвестиционную деятельность за рубежом в соответствии с законодательством РФ, иностранных государств и международными соглашениями. Объектами инвестиционной деятельности являются вновь создаваемые и модернизируемые основные фонды и оборотные средства, ценные бумаги, целевые денежные вклады, научно-техническая продукция, другие объекты собственности, а также имущественные права и права на интеллектуальную собственность. Закон запрещает инвестирование в объекты, создание и использование которых не отвечает требованиям экологических, санитарно-гигиенических и других норм, установленных законодательством, или наносит ущерб охраняемым законом правам и интересам граждан, юридических лиц и государства. Источники финансирования Источниками финансирования инвестиционного проекта могут быть: а) средства, внешние по отношению к проекту,к которым относятся: · средства инвесторов (в том числе собственные средства действующего предприятия - участника проекта), образующие акционерный капитал проекта и дающие право на участие в распределении дохода проекта; · субсидии - средства, предоставляемые на безвозмездной основе: ассигнования из бюджетов разных уровней, фондов поддержки предпринимательства, фонда возрождения торгового флота России, централизованных отраслевых фондов, а также благотворительные взносы; · денежные заемные средства - кредиты, займы отечественных и иностранных финансовых институтов и коммерческих организаций, подлежащие возврату на заранее оговоренных условиях; · средства в виде имущества, предоставляемого в аренду (лизинг); б) средства, образующиеся в ходе осуществления проекта, которые могут быть реинвестированы в случае ввода в эксплуатацию части производственных фондов и включают в общем случае прибыль и амортизацию. Использование этих средств называется самофинансированием проекта. Деятельности Как и во всей сфере предпринимательской деятельности инвестиционная прибыль является одним из основных побудительных мотивов инвестиций. Вместе с тем, инвестиционной деятельности предприятия присущ свой особый механизм формирования прибыли, определяющий широкий диапазон колебаний ее уровня на вложенный капитал. Рассмотрим основные элементы, формирующие этот механизм и определяющие уровень прибыльности инвестиционной деятельности. 1. Минимальный уровень доходности капитала, сложившийся в экономике страны [1].От уровня доходности меняется потребность в инвестициях: чем выше граница минимального уровня доходности функционирующего капитала, тем вероятнее при прочих равных условиях достижение этого уровня по объектам новых вложений капитала, выше ликвидность инвестиций при необходимости их быстрого изъятия, ниже риск потери капитала владельцем в процессе инвестиционной деятельности. Но как определить эффективность инвестиций с учетом срока окупаемости, степени риска, ожидаемых темпов инфляции, перспектив налогообложения? Как ответить на вопрос: нет ли иных, более прибыльных способов вложения средств? Одним из наиболее доступных способов использования денег является их хранение в банке, за что владелец получает процент. Поэтому в инвестиционной деятельности широко известно общее правило:

2. Продолжительность периода реализации инвестиций,включая этап строительства (приобретения) и этап производственного использования. Влияние этого фактора проявляется двояко. Чем меньше разрыв во времени между вложением капитала и получением прибыли от реализации, чем больше срок полезного использования инвестируемого объекта, тем выше уровень доходности инвестиций. Но следует также учитывать и феномен изменения ценности денег во времени, для чего необходимо приводить затраты и результаты разных периодов к одному моменту времени. 3. Темп инфляции. Темп инфляции оказывает существенное корректирующее воздействие на уровень инвестиционной прибыли. Поэтому номинальный размер минимальной нормы прибыли на капитал или номинальная величина коэффициента приведения затрат и результатов инвестиционных проектов должны быть откорректированы с учетом ожидаемого темпа инфляции. Еще одно правило инвестиционной деятельности гласит:

4. Уровень инвестиционного риска, под которым понимается вероятность возникновения непредвиденных финансовых потерь в условиях неопределенности результатов инвестиционной деятельности. С оценкой рисков связан важный момент формирования уровня инвестиционной прибыли. Тот или иной уровень риска возмещается путем включения так называемой «премии за риск», которая представляет собой дополнительную инвестиционную прибыль, требуемую инвестором сверх того уровня, который могут принести безрисковые инвестиции. 5. Уровень ликвидности инвестиций характеризует их потенциальную способность в короткое время и без существенных финансовых потерь конверсироваться в денежные активы. При оценке уровня ликвидности тех или иных объектов инвестирования используются два основных критерия – время конверсии данного объекта инвестиций в денежные активы и размер финансовых потерь инвестора, связанных с этой конверсией. Оценка времени ликвидности инвестиций измеряется обычно в количестве дней, необходимых для реализации на рынке того или иного объекта инвестирования (или коэффициентом ликвидности инвестиций, представляющим собой частное от деления единицы на число дней их конверсии в денежные активы). Оценка ликвидности инвестиций по уровню финансовых потерь характеризуется размером этих потерь к сумме инвестированного капитала. По этому критерию финансовые потери классифицируются следующим образом: а) низкие (если их уровень составляет не более 5% к сумме инвестированных средств); б) средние (если этот показатель колеблется в пределах 6-10%); в) высокие (если этот показатель составляет 11-20%); г) очень высокие (если их уровень превышает 20%). 6. Индивидуальные особенности объекта инвестирования являются завершающим элементом модели формирования инвестиционной прибыли. При этом уровень инвестиционной прибыли по конкретному объекту может отклоняться от объективно складывающейся средней его величины как в большую сторону (например, если рыночная стоимость объекта инвестирования недооценена их продавцом), так и в меньшую (если инвестор согласен на потерю определенной части прибыли ради решения других стратегических задач, например, для проникновения на другой региональный рынок). Модель формирования приведенной суммы инвестиционной прибыли по конкретному объекту инвестирования с учетом рассмотренных элементов имеет следующий вид: Т ИП = S ( Пм + Пи + Пр + Пл ± ИО) ´ a t, (1.2) t = 1 где ИП – сумма инвестиционной прибыли по конкретному объекту инвестирования; Пм – сумма прибыли на инвестируемый капитал по ставке минимальной нормы прибыли; Пи – сумма инфляционной премии; Пр – сумма премии за риск; Пл – сумма премии за ликвидность; ИО – отклонения суммы прибыли по индивидуальному объекту инвестирования от среднерыночных условий ее формирования; a t - коэффициент приведения; t – номер шага (года), в котором предусмотрено получение прибыли (t=1,2,3,…,Т); Т – период, в течение которого предусмотрено получение прибыли.

СОДЕРЖАНИЕ ИНВЕСТИЦИОННОГО МЕНЕДЖМЕНТА Инвестиционная политика

Инвестиционная деятельность предприятия подчинена стратегическим целям его развития и осуществляется в соответствии с разрабатываемой и периодически корректируемой инвестиционной политикой. При обосновании инвестиционной политики предприятие исходит из анализа состояния и тенденций развития конкретных сфер его деятельности, путей адаптации к прогнозируемым изменениям внешней среды, источников формирования инвестиционных ресурсов предприятия. Общепризнано, что на инвестиционную политику отдельных предприятий существенное влияние оказывает множество факторов, важнейшими из которых являются: · форма собственности; · тип предприятия – специализированное или диверсифицированное (многопрофильное); · отраслевая принадлежность; · размер предприятия – крупное, среднее, малое; · внешняя среда функционирования – состояние и тенденции развития российской и мировой экономики, внешней торговли, транспорта, фаза экономического цикла. Инвестиционная политика имеет целью выработку для руководства в текущей инвестиционной деятельности общих рекомендаций и подходов к решению ряда принципиально важных для предприятия вопросов. Эти рекомендации касаются следующих аспектов инвестиционной деятельности. 1. В какую сферу деятельности вкладывать средства: в производственные объекты, в объекты социальной инфраструктуры, в ценные бумаги, в нематериальные активы – инновационные проекты, программы обучения, повышение квалификации, приобретение лицензией и т.п. 2. Какой характер должна иметь инвестиционная деятельность: придерживаться мононаправленности инвестиций или их диверсификации, то есть многообразия хозяйственного назначения объектов инвестирования. 3. В какой пропорции должна быть распределена чистая прибыль предприятия, какова доля реинвестируемой прибыли. 4. Какой уровень риска допустим для рекомендуемых к реализации инвестиционных проектов: · безрисковые инвестиции, · низкорисковые инвестиции, · среднерисковые инвестиции, · высокорисковые инвестиции. 5. Какая форма воспроизводства основных фондов предпочтительна: · новые производства, · реконструкция, · расширение производства, · техническое перевооружение, · повышение эффективности действующего производства. 6. Когда и при каких условиях предприятие должно проводить активную или пассивную инвестиционную деятельность. 7. Какие региональные, национальные и иные приоритеты или ограничения учитываются в инвестиционной деятельности. В инвестиционной политике не существует определенных раз и навсегда оптимальных схем принятия решений, есть только основные подходы, рекомендации для применения в конкретных условиях. То, что обеспечило успех однажды, в другой ситуации может привести к серьезной ошибке. На одну и ту же ситуацию будут иначе реагировать крупные и мелкие предприятия, предприятия с разной сложившейся структурой капитала, склонные к инвестиционному риску предприятия или остерегающиеся его и т.д. Длительный опыт позволил сформулировать некоторые принципы, используемые зарубежными компаниями при формировании своей финансово-инвестиционной политики. Следует только помнить, что не обязательно все они и в любой ситуации важны для данного предприятия. Суть этих принципов состоит в следующем: · не допускать потери контроля над управлением предприятием; · сохранять разумно-консервативную структуру капитала; · стремиться к низкой стоимости капитала; · избегать обязательств в форме чрезмерных фиксированных платежей; · использовать выгоды правительственного регулирования инвестиционной деятельности; · обеспечивать гибкость и свободу маневрирования в финансовом обеспечении инвестиционной деятельности; · выбирать время реализации инвестиционных проектов. Деятельности Создание благоприятного инвестиционного климата в стране связано с четким правовым регулированием инвестиционной деятельности как совокупности практических действий граждан, юридических лиц и государства по реализации инвестиций. Участие государства в инвестиционной деятельности определяется тем, что государственное регулирование, государственный протекционизм в период сложной структурной перестройки народного хозяйства является неотъемлемым атрибутом управления в современной рыночной экономике. Важнейшими предпосылками активизации инвестиционной деятельности в стране является: подавление инфляции, снижение банковского процента, ослабление жесткой денежной политики и налогового бремени, более широкое вовлечение сбережений населения в процесс инвестирования. Реализация этих предпосылок требует проведения четкой многогранной политики государства в инвестиционной сфере, создания стабильных механизмов регулирования инвестиционной деятельности. Правовая база для использования гражданско-правовых методов регулирования в инвестиционной сфере содержится в действующем гражданском законодательстве. Это в первую очередь Гражданский Кодекс РФ, Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемый в форме капитальных вложений» от 25.02.1999 г., другие Федеральные законы: об иностранных инвестициях, о соглашениях о разделе продукции, о концессионных договорах и т.п. Основные положения законов развиты и детализированы в подзаконных актах: постановлениях Правительства РФ, отраслевых инструкциях и положениях. Из них отметим: Методические рекомендации по оценке эффективности инвестиционных проектов; Порядок разработки, согласования, утверждения и состав обоснования инвестиций в строительство предприятий, зданий и сооружений; рекомендации по процедуре подрядных торгов, по подготовке тендерной документации и т.п. Государственное регулирование инвестиционной деятельности осуществляется путем: · формирования государственных инвестиционных программ; · прямого участия государства в инвестиционной деятельности – разработка, утверждение и финансирование проектов, формирование перечня строек и объектов для государственных нужд, предоставление государственных гарантий; · создания возможностей формирования собственного инвестиционного фонда; · предоставления финансовой помощи в виде дотаций, субсидий, субвенций, бюджетных ссуд на развитие отдельных территорий, отраслей, производств; · проведения финансовой и кредитной политики, политики ценообразования, выпуском в обращение ценных бумаг, амортизационной политики; · предоставления льготных условий пользования землей и другими природными ресурсами. Государственные органы осуществляют контроль за соблюдением государственных норм и стандартов, а также за соблюдением правил обязательной сертификации; принимают антимонопольные меры, осуществляют приватизацию объектов государственной собственности, в том числе объектов незавершенного строительства; проводят экспертизу инвестиционных проектов. Всем инвесторам предоставлены равные права на осуществление инвестиционной деятельности. Инвестор самостоятельно определяет объемы, направления, размеры и эффективность инвестиций. Он по своему усмотрению привлекает на договорной, преимущественно конкурсной, основе других юридических и физических лиц для реализации инвестиций. Участники инвестиционной деятельности, выполняющие соответствующие виды работ, должны располагать лицензией или сертификатом на право осуществления такой деятельности. Основным правовым документом, регулирующим производственно-хозяйственные и другие отношения субъектов инвестиционной деятельности, является договор (контракт) между ними. Заключение договоров, выбор партнеров, определение обязательств, любых других условий хозяйственных отношений является исключительной компетенцией субъектов инвестиционной деятельности. В соответствии с российским законодательством на территории РФ гарантируется защита инвестиций, в том числе иностранных, независимо от форм собственности. Инвестиции не могут быть безвозмездно национализированы, реквизированы, к ним не могут быть применены дискриминационные меры. Инвестиции на территории РФ в некоторых случаях подлежат обязательному страхованию, что является гарантией их сохранения.

ИНВЕСТИЦИОННОГО МЕНЕДЖМЕНТА

Рассмотренные в первой главе особенности инвестиционной деятельности определяют необходимость изложения концептуальных подходов к оценке эффективности инвестиций, в первую очередь инвестиций в реальные объекты. Это тем более важно, так как теоретические основы и практические методы оценки эффективности инвестиций в рыночных условиях существенно отличаются от методологических положений, использовавшихся в России до 1994 года. ПРИ ИНВЕСТИРОВАНИИ Совершение финансовых операций предприятием вызывает движение денежных средств в виде их выплат или поступлений, которые в совокупности образуют распределенный во времени процесс, получивший название «денежный поток». Для отдельных этапов жизненного цикла объекта инвестиций характерна неравномерность и разнонаправленность движения денежных средств. На первом этапе жизненного цикла объекта инвестиций имеют место только расходы: это может быть единовременно выплаченная сумма (например, при покупке судна) или сумма расходов будет нарастать в течение какого то времени, в ряде случаев исчисляемого несколькими годами. Если объект строится очередями, как это часто бывает при строительстве перегрузочных мощностей в морских портах, то на инвестиционном этапе наряду с капитальными затратами появятся операционные расходы и доходы. После окончания строительства в течение всего времени полезного использования объекта, доходы будут превышать операционные расходы, причем на этом этапе могут также иметь место инвестиции в форме замещающих затрат на замену отдельных элементов основных фондов с коротким сроком службы. На этапе ликвидации также могут иметь место и затраты, и доходы в разных соотношениях. Принципиальная схема расходования (оттоков) и поступлений (притоков) денежных средств по объекту инвестиций в течение его жизненного цикла показана на рис.2.1. Концепция денежного потока позволяет сформировать системное представление о движении денег на всех этапах подготовки и реализации инвестиционного проекта и о его финансовых результатах. Совокупный денежный поток всегда агрегирован, включает разные виды денежных потоков, имеющих место в хозяйственной деятельности. Поэтому денежные потоки классифицируют по многим признакам, среди которых важное значение для управления инвестиционной | |||||||||||||||||

|

| Поделиться: |

Последнее изменение этой страницы: 2020-11-28; просмотров: 91; Нарушение авторского права страницы; Мы поможем в написании вашей работы!

infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.58.173.30 (0.018 с.)

(1.1)

(1.1)