Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Билет 56. Практические методы расчета рисков девелоперских проектов.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Принимая на себя основную часть рисков, девелопер должен просчитать вероятность их наступления, принять все возможные меры для их минимизации, предусмотреть возможные варианты действий при превращении потенциального риска в реальность. Определенный опыт управления рисками при реализации инвестиционно-строительных проектов в России уже имеется (рис. 1.4.2).

К методам, позволяющим минимизировать риски, можно отнести такие, как: сочетание различных источников и методов финансирования (долевое участие, кредиты банков, «натуральное финансирование» подрядными организациями) для предотвращения срывов финансирования; проведение торгов, тендеров, конкурсов при выборе подрядчиков; заключение прямых длительных соглашений с поставщиками строительных материалов; страхование при заключении строительных контрактов; привлечение специализированных брокерских фирм или создание дочерних фирм, специализирующихся на реализации создаваемых проектов, и т.д.

В целях оценки устойчивости и эффективности проекта в условиях неопределенности и риска методические рекомендации [5] содержат четыре возможных метода (каждый следующий в списке метод является более точным, хотя и более трудоемким, и поэтому применение каждого из них делает не нужным применение предыдущих): 1. укрупненную оценку устойчивости; 2. расчет уровней безубыточности; 3. метод вариации параметров; 4. оценку ожидаемого эффекта проекта с учетом количественных характеристик неопределенности [9].

Укрупненная оценка устойчивости. При использовании этого метода в целях обеспечения устойчивости проекта рекомендуется: использовать умеренно пессимистические прогнозы цен, ставок налога, объемы производства и т.п.; предусматривать резервы средств на непредвиденные инвестиционные и операционные расходы; увеличивать норму дисконта на величину поправки риска.

Размер премии за риск устанавливается экспертно. В качестве аналога, возможно использовать зарубежный опыт, приведенный в таблице 1.4.1.

Расчет безубыточности. Степень устойчивости проекта по отношению к возможным изменениям условий реализации может быть охарактеризована показателями границ безубыточности и предельных значений таких параметров проекта, как объемы производства.цены производимой продукции и пр. Уровнем безубыточности УБm на шаге m называется отношение «безубыточного» объема продаж (производства) к проектному на этом шаге. Под «безубыточным» понимается объем продаж, при котором чистая прибыль становится равна нулю. При определении этого показателя принимается, что на шаге m: объем производства равен объемы продаж; объем выручки меняется пропорционально объему продаж; доходы от внереализационной деятельности и расходы по этой деятельности не зависят от объемов продаж; полные текущие издержки производства могут быть разделены на условно-постоянные (не меняющиеся при изменении объема производства) и условно-переменные, изменяющиеся прямо пропорционально объемам производства.

Расчет уровня безубыточности производится по формуле:

Метод вариации параметров (или анализ чувствительности) заключается в исследовании изменений интегральных показателей эффективности проекта в зависимости от изменения отдельных параметров, таких, как: инвестиционные затраты; объем производства; издержки производства; процент за кредит; индексы цен или индексы инфляции; задержки платежей; длительность расчетного периода и пр.

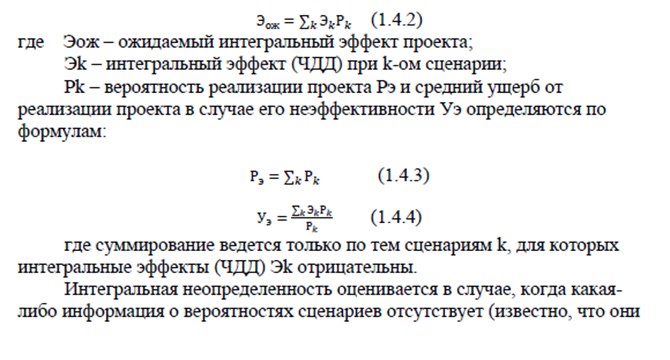

Оценка устойчивости может производиться путем определения предельных значений параметров проекта, т.е. таких, при которых интегральный коммерческий эффект становится равным нулю. Для оценки предельных значений параметров, меняющихся по шагам расчета (цены продукции, основного технологического оборудования, объемы производства, объемы кредитных ресурсов и пр.), рекомендуется вычеслять предельные интегральные уровни этих параметров, т.е. такие коэффициенты (постоянные для всех шагов расчета) к значениям этих параметров, при применении которых ЧДД проекта (или участка) становится нулевым. Оценка ожидаемого эффекта проекта с учетом количественных характеристик неопределенности. При вероятной неопределенности по каждому сценарию считается известной (заданной) вероятность его реализации. Вероятность описания условий реализации оправдано и применимо, когда эффективность проекта обусловлена, прежде всего, неопределенностью природно-климатических условий или процессов эксплуатации и износа основных средств. В случае, когда имеем конечное количество сценариев и вероятности их заданы, ожидаемый интегральный эффект проекта рассчитывается по формуле математического ожидания

И все же опыт становления девелопмента в России показывает, что недооценка возможных рисков, отсутствие системы управления рисками являются одной из важнейших причин срыва реализации проектов развития недвижимости. Важное значение для эффективной организации девелоперской деятельности имеют хорошее знание административных процедур, связанных с реализацией инвестиционных проектов, учет специфики регионального рынка недвижимости. Различные виды рисков в девелопменте взаимосвязаны. Так, например, валютный риск можно рассматривать как разновидность рыночного риска. Возможность внезапного изменения законодательства порождает одновременно риск упущенной финансовой выгоды и валютный риск (опосредованно через влияние на курс национальной валюты). Такие различные по силе и характеру взаимосвязи осложняют анализ и контроль инвестиционных рисков. Ранжирование рисков в порядке важности для конкретного инвестора определяется величиной возможных потерь и зависит от его специализации, характера деятельности, сегмента рынка и других индивидуальных особенностей. Главная задача стратегического планирования в девелоперской компании состоит в разработке стратегий, обеспечивающих реализацию миссии и целей развития компании в пределах ее возможностей с допустимым уровнем риска. Риск девелопера можно определить как вероятность таких последствий принимаемых стратегических решений, при возникновении которых поставленные цели частично или полностью не достигаются. Проведение стратегического анализа рисков девелопера обусловлено спецификой стратегического планирования, которое характеризуется длительностью периода реализации планов, большим числом участников, осуществляющих процесс планирования и реализации планов и влияющих на него, динамизмом изменения факторов внешней деловой среды и целей самих участников процесса планирова ния.

|

||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 499; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.39.176 (0.008 с.) |