Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Вопрос. Сущность доходного подхода.Содержание книги

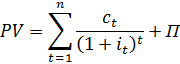

Поиск на нашем сайте Доходный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от использования объекта оценки. Доходный подход применяется, когда существует достоверная информация, позволяющая прогнозировать будущие доходы, которые объект оценки способен приносить, а также связанные с объектом оценки расходы. При применении доходного подхода оценщик определяет величину будущих доходов и расходов и моменты их получения. Применяя доходный подход к оценке, оценщик должен: а} установить период прогнозирования. Под периодом прогнозирования понимается период в будущем, на который от даты оценки производится прогнозирование количественных характеристик факторов, влияющих на величину будущих доходов; 6} исследовать способность объекта оценки приносить поток доходов в течение периода прогнозирования, а также сделать заключение о способности объекта приносить поток доходов в период после периода прогнозирования; в} определить ставку дисконтирования, отражающую доходность вложений в сопоставимые с объектом оценки по уровню риска объекты инвестирования, используемую для приведения будущих потоков доходов к дате оценки; г} осуществить процедуру приведения потока ожидаемых доходов в период прогнозирования, а также доходов после периода прогнозирования в стоимость на дату оценки. В рамках доходного подхода возможно применение одного из двух методов: • дисконтированных денежных потоков. • прямой капитализации доходов; В основе данных методов лежит предпосылка, что стоимость недвижимости обусловлена способностью оцениваемого объекта генерировать потоки доходов в будущем. В обоих методах происходит преобразование будущих доходов от объекта недвижимости в его стоимость с учетом уровня риска, характерного для данного объекта. Различаются эти методы лишь способом преобразования потоков дохода. При использовании метода капитализации доходов в стоимость недвижимости преобразуется доход за один временной период, а при использовании метода дисконтированных денежных потоков - доход от ее предполагаемого использования за ряд прогнозных лет, а также выручка от перепродажи объекта недвижимости в конце прогнозного периода. Метод дисконтированных денежных потоков (ДДП) позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости. Метод ДДП - метод определения капитализированной стоимости доходов, при котором последовательно каждый доход или группа доходов со своими ставками дисконтирования приводятся к величине, равной сумме их текущих стоимостей. В общем виде математическое выражение для данного метода можно представить так:

где РV - текущая стоимость объекта оценки; Сt - денежный поток периода t;

П - стоимость реверсии (перепродажи, остаточная стоимость); n - период времени (годы). Метод ДДП применяется когда: 1) предполагается, что будущие денежные потоки будут существенно отличаться от текущих; 2) имеются данные, позволяющие обосновывать размер будущих потоков денежных средств от недвижимости; 3) потоки доходов и расходов носят сезонный характер; 4) оценивается недвижимость, функциональное назначение которой многопрофильное; 5) объект недвижимости строится или вводится в действие. Для расчета ДДП необходимы данные: • длительность прогнозного периода; • прогнозные величины денежных потоков, включая реверсию; • ставка дисконтирования. Алгоритм расчета метода ДДП: 1. Определение прогнозного периода, то есть срок эксплуатации недвижимости до ее перепродажи. В международной оценочной практике средняя величина прогнозного периода S - 10 лет, для России типичной величиной будет период длительностью 3 - 5 лет. Это реальный срок, на который можно сделать обоснованный прогноз. 2. Прогнозирование величин денежных потоков, включая реверсию, а именно прогнозирование доходов и расходов на основе реконструированного отчета о доходах. При оценке недвижимости методом ДДП рассчитывается несколько видов дохода от объекта: • потенциальный валовой доход - весь доход, который способен принести объект за год при условии полной загрузки площадей до вычета операционных расходов; • действительный валовой доход - ожидаемый доход от недвижимости с учетом уровня недозагрузки и неполучения платежей, а также прочего дохода; • чистый операционный доход, остающийся после вычитания из действительного валового дохода всех операционных расходов до выплаты сумм по обслуживанию кредита и амортизационных отчислений; • денежный поток до уплаты налогов: Денежный поток до уплаты налогов =ЧОД - капиталовложения -Обслуживание кредита + Прирост кредитов. • денежный поток после уплаты налогов: Денежный поток после уплаты налогов = Денежный поток до уплаты налогов - Платежи по подоходному налогу владельца недвижимости. 3. Определение ставки дисконтирования - ожидаемой ставки доходности на вложенный капитал. 4. Дисконтирование потока чистых доходов - осуществляется посредством приведения текущей стоимости потока денежных средств за каждый из будущих периодов на основе функций сложного процента и суммирование всех текущих стоимостей. 5. Расчет выручки от продажи (реверсии) объекта недвижимости в конце периода владения и приведение ее к текущей стоимости через ставку дисконтирования. 6. Сложение текущих стоимостей потоков доходов и выручки от продажи (реверсии). 7. Расчет чистой текущей стоимости объекта недвижимости как разницы между текущей суммой доходов за ряд лет и суммой привлеченных заемных средств. Схема расчета денежного потока: 1 этап. Определяется потенциальный валовой доход (ПВД). 2 этап. Определяется действительный валовой доход (ДВД) путем вычитания потерь от незанятости при сборе арендной платы и добавления прочих доходов (доход от бизнеса, расположенного на территории или внутри объекта). 3 этап. Определение чистого операционного дохода (ЧОД) путем вычитания из ДВД величины операционных расходов. 4 этап. Определение чистого денежного потока для недвижимости путем вычитания из величины ЧОД планируемых капиталовложений и обслуживания кредита.

Метод прямой капитализации Метод прямой капитализации используется, если: • потоки доходов стабильны длительный период времени представляют собой значительную положительную величину; • потоки доходов возрастают устойчивыми, умеренными темпами. Результат, полученный данным методом, состоит из стоимости зданий, сооружений и из стоимости земельного участка, то есть является стоимостью всего объекта недвижимости. Базовая формула расчета имеет следующий вид:

где С - стоимость объекта недвижимости (ден. ед.) Таким образом, метод капитализации доходов представляет собой определение стоимости недвижимости через перевод годового (или среднегодового) чистого операционного дохода (ЧОД) в текущую стоимость. Метод не рекомендуется использовать, когда объект недвижимости требует значительной реконструкции или же находится в состоянии незавершенного строительства, то есть в ближайшем будущем не представляется возможным выход на уровень стабильных доходов. Кроме того, в российских условиях актуальна проблема «информационной непрозрачности» рынка недвижимости. Отсутствие информации по реальным сделкам продажи и аренды объектов недвижимости, эксплуатационным расходам, отсутствие статистической информации по коэффициенту загрузки на каждом сегменте рынка делают расчет ЧОД и ставки капитализации очень сложной задачей. Основные этапы процедуры оценки методом капитализации: 1) определение ожидаемого годового (или среднегодового) дохода, в качестве дохода, генерируемого объектом недвижимости при его наилучшем и наиболее эффективном использовании; 2) расчет ставки капитализации; 3) определение стоимости объекта недвижимости на основе чистого операционного дохода и коэффициента капитализации путем деления ЧОД на коэффициент капитализации. Чистый операционный доход - это рассчитанная устойчивая величина ожидаемого чистого годового дохода, полученного от оцениваемого имущества после вычета всех операционных расходов и резервов, но до обслуживания долга по ипотечному кредиту и учета амортизационных отчислений. Последовательность расчета ЧОД следующая: 1.Определяется потенциальный валовой доход (ПВД). ПВД - доход, который можно получить от недвижимости, при 100% -ном ее использовании без учета всех потерь и расходов. ПВД зависит от площади оцениваемого объекта и установленной арендной ставки и рассчитывается по формуле: ПВД=S* где S - площадь, сдаваемая в аренду, м2. Са - арендная ставка за 1 м2. 2. Определяется действительный валовой доход (ДВД). ДВД - это потенциальный валовой доход за вычетом потерь от недоиспользования платежей и при сборе арендной платы с добавлением прочих доходов от нормального рыночного использования объекта недвижимости: ДВД = ПВД - Потери + Прочие доходы. Обычно эти потери выражают в процентах по отношению к потенциальному валовому доходу. З. Из прогнозируемого ДВД вычитаются все годовые прогнозируемые расходы, к которым относятся постоянные и операционные расходы, а также резервы: ЧОД=ДВД-ОР-ПР. К постоянным расходам относятся расходы, которые не зависят от степени загруженности объекта недвижимости. К ним можно отнести налоги на имущество и страховые взносы (от несчастных случаев и т.д.). К операционным (эксплуатационным) расходам относятся традиционные расходы на содержание недвижимости, предоставление услуг арендаторам и поддержание устойчивого потока доходов. Основные операционные расходы: • оплата услуг по управлению имуществом; • коммунальные услуги; • зарплата персонала; • налоги на зарплату; • пособия служащим; • оплата договорных услуг (телефон, противопожарная система, лифт, охрана, устройство ландшафта и др.); • содержание помещения, его уборка и др.; • уборка прилегающей территории; • содержание и косметический ремонт; • расходы на сауну и бассейн; • банковские платежи.

23.Метод дисконтированных денежных потоков (ДДП) позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости. Метод ДДП - метод определения капитализированной стоимости доходов, при котором последовательно каждый доход или группа доходов со своими ставками дисконтирования приводятся к величине, равной сумме их текущих стоимостей. В общем виде математическое выражение для данного метода можно представить так:

где РV - текущая стоимость объекта оценки; Сt - денежный поток периода t;

П - стоимость реверсии (перепродажи, остаточная стоимость); n - период времени (годы). Метод ДДП применяется когда: 1) предполагается, что будущие денежные потоки будут существенно отличаться от текущих; 2) имеются данные, позволяющие обосновывать размер будущих потоков денежных средств от недвижимости; 3) потоки доходов и расходов носят сезонный характер; 4) оценивается недвижимость, функциональное назначение которой многопрофильное; 5) объект недвижимости строится или вводится в действие. Для расчета ДДП необходимы данные: • длительность прогнозного периода; • прогнозные величины денежных потоков, включая реверсию; • ставка дисконтирования. Алгоритм расчета метода ДДП: 1. Определение прогнозного периода, то есть срок эксплуатации недвижимости до ее перепродажи. В международной оценочной практике средняя величина прогнозного периода S - 10 лет, для России типичной величиной будет период длительностью 3 - 5 лет. Это реальный срок, на который можно сделать обоснованный прогноз. 2. Прогнозирование величин денежных потоков, включая реверсию, а именно прогнозирование доходов и расходов на основе реконструированного отчета о доходах. При оценке недвижимости методом ДДП рассчитывается несколько видов дохода от объекта: • потенциальный валовой доход - весь доход, который способен принести объект за год при условии полной загрузки площадей до вычета операционных расходов; • действительный валовой доход - ожидаемый доход от недвижимости с учетом уровня недозагрузки и неполучения платежей, а также прочего дохода; • чистый операционный доход, остающийся после вычитания из действительного валового дохода всех операционных расходов до выплаты сумм по обслуживанию кредита и амортизационных отчислений; • денежный поток до уплаты налогов: Денежный поток до уплаты налогов =ЧОД - капиталовложения -Обслуживание кредита + Прирост кредитов. • денежный поток после уплаты налогов: Денежный поток после уплаты налогов = Денежный поток до уплаты налогов - Платежи по подоходному налогу владельца недвижимости. 3. Определение ставки дисконтирования - ожидаемой ставки доходности на вложенный капитал. 4. Дисконтирование потока чистых доходов - осуществляется посредством приведения текущей стоимости потока денежных средств за каждый из будущих периодов на основе функций сложного процента и суммирование всех текущих стоимостей. 5. Расчет выручки от продажи (реверсии) объекта недвижимости в конце периода владения и приведение ее к текущей стоимости через ставку дисконтирования. 6. Сложение текущих стоимостей потоков доходов и выручки от продажи (реверсии). 7. Расчет чистой текущей стоимости объекта недвижимости как разницы между текущей суммой доходов за ряд лет и суммой привлеченных заемных средств. Схема расчета денежного потока: 1 этап. Определяется потенциальный валовой доход (ПВД). 2 этап. Определяется действительный валовой доход (ДВД) путем вычитания потерь от незанятости при сборе арендной платы и добавления прочих доходов (доход от бизнеса, расположенного на территории или внутри объекта). 3 этап. Определение чистого операционного дохода (ЧОД) путем вычитания из ДВД величины операционных расходов. 4 этап. Определение чистого денежного потока для недвижимости путем вычитания из величины ЧОД планируемых капиталовложений и обслуживания кредита.

|

||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 8101; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.41 (0.007 с.) |

,

, - ставка дисконтирования периода;

- ставка дисконтирования периода; ,

, ,

, ,

,