Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Основные финансовые ресурсы предприятия.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Оценка эффективности использования оборотных активов Выделяют три показателя использования оборотных средств: коэффициент оборачиваемости, период (продолжительность) оборота и коэффициент загрузки оборотных средств. Коэффициент оборачиваемости характеризует количество реальной продукции, получаемой с каждого рубля оборотных средств, и определяется по формуле:

где РП – выручка от реализованной продукции за рассматриваемый период, руб.;

Коэффициент загрузки характеризует сумму оборотных средств, авансируемых на 1 рубль выручки от реализации продукции, и рассчитывается по формуле

Период оборота оборотных средств показывает продолжительность полного круга оборота оборотных средств, совершаемого от первой фазы их приобретения до изготовления продукции и ее реализации:

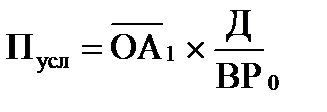

На продолжительность оборота оборотных активов также могут влиять и другие факторы. Например, сумма товарной продукции и сумма оборотных активов на конец периода. Для расчета влияния данных факторов используется способ цепной подстановки.

Отсюда изменение продолжительности оборота оборотного капитала за счет суммы товарной продукции: ∆ПТ= П1 – Пусл (24) Остатков оборотных активов: ∆ПОА = Пусл – П0 (25) Средние остатки оборотных средств определяются как средняя величина хронологического моментного ряда n по совокупности значений показателей в последовательные моменты времени:

Чем коэффициент оборачиваемости больше тем лучше. Абсолютное высвобождение оборотных средствпроисходит тогда, когда вследствие ускорения их оборачиваемости при том же объеме производимой продукции сумма оборотных средств предприятия уменьшается. Его можно определить по формуле

где РПЛ, РФ – плановый и фактический объем реализованной продукции соответственно, руб.; nПЛ, nФ – плановый и фактический коэффициенты оборачиваемости соответственно, раз в год. Относительное высвобождение оборотных средствможно определить по формуле:

При относительном высвобождении происходит изменение и оборотных средств, и выпуска продукции, но при этом темпы роста оборотных средств значительно меньше темпов роста выпускаемой продукции.

Доходы предприятия.

Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств или иного имущества) и (или) погашение обязательств, приводящие к увеличению капитала этой организации за исключением вкладов участников (собственников имущества).

Доходами от обычных видов деятельности являются выручка от продажи продукции и товаров, а также поступления, связанные с выполнением работ и оказанием услуг. Прочие доходы и расходы К ним относятся: 1) доходы (расходы), связанные с предоставлением за плату во временное пользование (или владение и пользование) активов организации; 2) доходы (расходы), связанные с предоставлением за плату прав, возникающих из патентов на изобретение, промышленные образцы и другие виды интеллектуальной собственности; 3) доходы (расходы) от продажи основных средств и других активов (кроме денежных средств, но не иностранная валюта); 4) результаты переоценки имущества и обязательств, стоимость которых отражена в иностранной валюте; 5) проценты, полученные (уплаченные) за предоставленные (полученные) кредиты и займы. 6) пени, штрафы, неустойки, начисленные за нарушение условий договоров; 7) доходы и расходы от безвозмездной передачи либо получения активов; 8) поступления и перечисления возмещения причиненных организации убытков; 9) прибыль и убытки прошлых лет, выявленные в отчетном году; 10) суммы кредиторской и дебиторской задолженностей, по которым истек срок исковой давности; 11) суммы уценки и дооценки активов за исключением внеоборотных активов; 12) иные доходы и расходы, непосредственно не связанные с реализацией продукции.

Расходы предприятия. Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств или иного имущества) и возникновение обязательств, приводящие к уменьшению капитала этой организации за исключением уменьшения вкладов по решению участников-собственников имущества.

К расходам по обычным видам деятельности относятся расходы, связанные с изготовлением и продажей продукции, а также возмещением стоимости амортизируемого имущества в виде амортизационных отчислений. Расходы по обычным видам деятельности подразделяются на: 1) расходы, связанные с приобретением сырья, материалов, товаров и других материально-производственных ценностей; 2) расходы, возникающие непосредственно в процессе переработки материально-производственных запасов, плюс коммерческие и управленческие расходы. Прочие доходы и расходы К ним относятся: 1) доходы (расходы), связанные с предоставлением за плату во временное пользование (или владение и пользование) активов организации; 2) доходы (расходы), связанные с предоставлением за плату прав, возникающих из патентов на изобретение, промышленные образцы и другие виды интеллектуальной собственности; 3) доходы (расходы) от продажи основных средств и других активов (кроме денежных средств, но не иностранная валюта); 4) результаты переоценки имущества и обязательств, стоимость которых отражена в иностранной валюте; 5) проценты, полученные (уплаченные) за предоставленные (полученные) кредиты и займы. 6) пени, штрафы, неустойки, начисленные за нарушение условий договоров; 7) доходы и расходы от безвозмездной передачи либо получения активов; 8) поступления и перечисления возмещения причиненных организации убытков; 9) прибыль и убытки прошлых лет, выявленные в отчетном году; 10) суммы кредиторской и дебиторской задолженностей, по которым истек срок исковой давности; 11) суммы уценки и дооценки активов за исключением внеоборотных активов; 12) иные доходы и расходы, непосредственно не связанные с реализацией продукции.

Показатели рентабельности 1) Рентабельность активов:

этот показатель характеризует сколько прибыли получается с 1 рубля активов, независимо от источников формирования активов. 2) Рентабельность собственного капитала:

Этот показатель важен для акционерных обществ и играет важную роль при определении курса акций на фондовом рынке. 3) Рентабельность продаж (общая рентабельность):

3 Показатели производительности: - производительность труда:

где - прибыль на одного рабочего:

Показатели рентабельности 1) Рентабельность активов:

этот показатель характеризует сколько прибыли получается с 1 рубля активов, независимо от источников формирования активов. 2) Рентабельность собственного капитала:

Этот показатель важен для акционерных обществ и играет важную роль при определении курса акций на фондовом рынке. 3) Рентабельность продаж (общая рентабельность):

Формула Дюпона (DuPont formula) представляет собой расчета ключевого показателя эффективности деятельности – рентабельности собственного капитала (ROE) – через три концептуальные составляющие: рентабельность продаж, оборачиваемость активов и финансовый леверидж. Показатель впервые был использован корпорацией DuPont в 20-х годах прошлого века, откуда и пошло его название. Расчет (формула) ROE (Формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал) = Рентабельность продаж * Оборачиваемость активов * Финансовый леверидж Формула Дюпона включается три фактора, влияющих на рентабельность собственного капитала: · операционную эффективность (рентабельность продаж по чистой прибыли); · эффективность использования всех активов (оборачиваемость активов); · кредитное плечо, соотношение собственного и заемного капитала (финансовый леверидж); В случаях, когда у организации неудовлетворительная рентабельность собственного капитала, форума Дюпона помогает выявить, какой из факторов привел к такому результату.

Метод процента от продаж Суть метода: каждый из элементов финансовых документов рассчитывается как определенное процентное соотношение от установленной величины продаж. В основе определения процентного соотношения лежат: 1) процентное соотношение, характерное для текущей деятельности фирмы. 2) процентное соотношение, рассчитанное как среднее за последние несколько лет; 3) заключение менеджера, особенно в тех случаях, когда сложившееся процентное соотношение не удовлетворяет руководство фирмы и они хотели бы изменить его для улучшения финансового показателя. Таким образом, полученные проценты с учетом запланированного объема продаж используется далее для составления прогнозного балансового отчета. Приведем этапы расчетов: 1) выражаются в процентах от продаж те статьи балансового отчета, которые непосредственно зависят от объема продаж. 2) полученные проценты умножаются на величину продаж прогнозного года и получаются прогнозные элементы баланса; 3) неизменные статьи баланса восстанавливаются в новом балансе; 4) рассчитаем нераспределенную прибыль прогнозного г.: нерасп.прибыль 2004г + чист.прибыль 2005г – дивиденды 2005г (фонд потребления) 5) определяются потребности во внешнем финансировании: сумма активов - сумма пассивов Главное преимущество этого метода состоит в том, что он простой и недорогой при использовании. Применение этого метода предполагает, что фирма работает в полную силу и не имеет достаточного запаса производственных мощностей для обеспечения планируемого увеличения объема продаж. В связи с этим возникает необходимость дополнительных капитальных затрат. Этот метод необходимо применять с осторожностью, если отдельные статьи актива имеют запас производственных возможностей.

Метод прогноза продаж Прогнозы продаж могут быть рассчитаны в натуральном и денежном выражении. В любом случае они являются хорошим инструментом, помогающим определить влияние таких факторов, как цена, объем производства и инфляция на потоки наличности предприятия. Величину будущих продаж можно определить с помощью следующих методов: 1) оценки торговых работников - ценный источник информации, так как они наиболее тесно соприкасаются с потребностями покупателя; 2) опрос потребителей - проводится для определения объема закупок в прогнозируемый период. Слабое место этого метода - высокая вероятность неожиданных изменений рыночной конъюнктуры; 3) анализ временных рядов - необходим для учета временных колебаний величины продаж товаров. Включает в себя три основных метода: а) анализ тенденции (экстраполяция трендов): б) анализ цикличности; в) анализ сезонности 4) эконометрические методы – с их помощью связывают размеры продаж с макроэкономическими показателями (ростом ВНП, колебаниями учетной ставки и т.д.), а также с отраслевыми характеристиками (емкость отраслей, уровень конкуренции); Основные понятия инвестиционной деятельности

Инвестиции – это денежные средства, целевые банковские вклады, паи, Акции и другие ценные бумаги, технологии, машины, оборудование, лицензии (товарные знаки), кредиты, другое имущество и имущественные права, прочие интеллектуальные ценности, вкладываемые в объекты предпринимательской деятельности в целях получения доходов и достижения положительного социального эффекта. Инвестиционная деятельность – вложение инвестиций и практические действия по реализации инвестиций. При этом инвестирование в создание и воспроизводство основных фондов осуществляется в форме капитальных вложений. Субъекты инвестиционной деятельности – это инвесторы, заказчики, исполнители работ, поставщики и др.юридические лица (банки, страховые организации, инвестиционные фонды и др). Субъектами инвестиционной деятельности могут быть и юридические и физические лица, в т.ч. иностранные, а также государство и международные организации. Инвесторы осуществляют вложения собственных и заемных средств в форме инвестиций и обеспечивают их целевое использование. Заказчики – сами инвесторы, любые физические и юридические лица, уполномоченные инвестором осуществлять реализацию инвестиционного проекта, не вмешиваясь при этом в предпринимательскую или иную деятельность др. участников инвестиционного проекта, если иное не предусмотрено договором или контрактом между ними. Если заказчик не является инвестором, он наделяется правами владения, пользования и распоряжения инвестициями на период и в пределах полномочий, предусмотренных договором. Пользователи – ими могут быть инвесторы, а также другие физические и юридические лица, государственные и муниципальные организации, иностранные государства и международные организации для которых создается объект инвестиционной деятельности. В случае, если пользователь объекта не является инвестором, отношения между ними определяются также договором об инвестировании. Объектами инвестиционной деятельности – являются: 1) вновь создаваемые или модернизируемые основные фонды и оборотные средства во всех отраслях народного хозяйства; 2) ценные бумаги; 3) научно-техническая продукция и другие объекты собственности; 4) имущественные права и права на интеллектуальную собственность; 5) целевые денежные вклады. Законом запрещается инвестирование в объекты, создание и использование которых не отвечают требованиям экологических, санитарных норм, установленных законодательством, действующим на территории РФ или же наносит ущерб интересам граждан, юридическим лицам, государству. Субъекты инвестиционной деятельности действуют в инвестиционной сфере. Инвестиционная сфера – здесь осуществляется практическая реализация инвестиций. В инвестиционную сферу включается и сфера капитального строительства, где происходит вложение инвестиций в основные и оборотные фонды производственного назначения. Инновационная сфера – сфера, где реализуется НТП и интеллектуальный потенциал. Основным правовым документом, регулирующим производственно-хозяйственные и другие отношения субъектов инвестиционной деятельности, является договор или контракт между ними. Заключение договоров, выбор партнеров, определение обязательств и любые другие условия хозяйственных отношений участников инвестиционной деятельности находятся в их исключительной компетенции. Государство должно гарантировать стабильность прав субъектов инвестиционной деятельности. Самофинансирование Самофинансирование как метод финансирования инвестиций используется, как правило, при реализации небольших инвестиционных проектов. В основе этого метода лежит финансирование исключительно за счет собственных (внутренних) источников (чистой прибыли, амортизационных отчислений и внутрихозяйственных резервов). Кредитное финансирование Кредитное финансирование может выступать в следующих формах: - кредит; - облигационные займы; - привлечение заемных средств населения (для организаций Под кредитом понимают ссуду в денежной или товарной форме на условиях возвратности и обычно с уплатой процента. Кредиты, используемые на финансирование инвестиций, группируют по разнообразным признакам, основная классификация которых приведена в табл. 9.1.

Проектное финансирование —Финансирование инвестиций можно осуществлять методом проектного финансирования. Его можно укрупнено охарактеризовать как финансирование инвестиционных проектов, при котором сам проект является способом обслуживания долговых обязательств (т. е. за предоставление финансирования предоставляется право на участие в разделе результатов реализации проекта).

Лизинг —Под лизингом обычно понимают долгосрочную аренду машин и оборудования на срок от 3 до 20 и более лет, купленных арендодателем с целью их производственного использования при сохранении права собственности на них за арендодателем на весь срок договора. Основные финансовые ресурсы предприятия. Финансовые ресурсы представляют собой денежные доходы и поступления, находящиеся в распоряжении коммерческой организации и предназначенные для осуществления затрат по расширенному воспроизводству, экономическому стимулированию, выполнению обязательств перед государством, финансирование прочих расходов. Первоначальным источником финансовых ресурсов любой коммерческой организации является уставный (складочный) капитал (фонд), который образуется из вкладов учредителей.

основными их видами являются собственные источники (нераспределенная прибыль, амортизационные отчисления, средства собственников в виде увеличения уставного капитала путем эмиссии акций), заемные средства (ссуды и займы банков и прочих инвесторов). Причины их образования, а также величина и доля в общей сумме источников могут быть различными.

Источниками собственных финансовых ресурсов коммерческой организации являются: 1) нераспределенная прибыль; 2) резервный капитал; 3) накопленные амортизационные отчисления; 4) дополнительная эмиссия акций (обыкновенных и привилегированных); 5) эмиссия депозитарных расписок; 6) добавочный капитал; 7)страховые возмещения по наступившим случаям, средства нераспределенная (капитализируемая) прибыль – часть чистой прибыли, не распределенная между владельцами, направленная на накопление имущества коммерческой организации. К оставшейся нераспределенной прибыли могут присоединиться дивиденды, реинвестированные акционерами. Резервный капитал – часть собственного капитала, выделяемого из прибыли для покрытия возможных убытков. Резервный капитал является страховым по своей природе, так как предназначен для возмещения непредвиденных потерь от финансово-хозяйственной деятельности коммерческой организации.

Амортизационные отчисления амортизационные отчисления остаются полностью в распоряжении коммерческой организации. Амортизация (от позднелат. amortisatio) – способ возмещения капитала, затраченного на создание и приобретение амортизируемых активов путем постепенного перенесения стоимости основных средств и нематериальных активов на производимую продукций. Следовательно, амортизационные отчисления относятся на затраты коммерческой организации путем износа основных средств и нематериальных активов и поступают на расчетные счета и в кассу в составе денежных средств за реализованную продукцию Дополнительная эмиссия акций Когда внутренних источников финансирования (прибыли и амортизационных отчислений) недостаточно для покрытия все возрастающих инвестиционных потребностей, акционерное общество может прибегнуть к эмиссии новых выпусков акций. Эмиссия депозитарных расписок Депозитарные расписка – это свободно обращающаяся на фондовом рынке производная (вторичная) ценная бумага на акции иностранной компании, депонированные в крупном депозитарном банке,

Добавочный капитал Специфическим источником собственных финансовых ресурсов коммерческой организации является добавочный капитал. В отличие от уставного капитала он не делится на доли (акции) и показывает общую собственность всех участников (акционеров). 3.Модели финансирования оборотного капитала предприятия.

Выбор соответствующей модели сводится к определению объема долгосрочных пассивов и расчету на его основе чистого оборотного капитала (ЧОК):

где

Каждой стратегии поведения финансового директора соответствует свое балансовое управление. Для удобства введем следующие обозначения:

Идеальная модель краткосрочного финансирования построена на экономической природе оборотных активов и краткосрочных обязательств, их взаимном соответствии. Данная модель означает, что оборотные активы совпадают по величине с краткосрочными обязательствами, а чистый оборотный капитал равен нулю ( В реальной жизни такая модель практически не встречается Содержание этой стратегии состоит в том, что долгосрочные пассивы (

Для любого предприятия наиболее реальны: агрессивная, консервативная и умеренная модели управления оборотными активами. В их основу положено предположение, что для обеспечения ликвидности внеоборотные активы и стабильная часть оборотных активов должны возмещаться за счет долгосрочных пассивов:

Агрессивная модель означает, что долгосрочные пассивы служат источником покрытия внеоборотных активов и стабильной части оборотных активов

Варьирующая часть оборотных активов в полном объеме покрывается краткосрочной задолженностью

Консервативная модель предполагает, что варьирующая часть оборотных активов также покрывается долгосрочными пассивами

Умеренная (компромиссная) модель наиболее реальна и жизнеспособна. При ее использовании внеоборотные активы, стабильная часть оборотных активов и примерно 50% варьирующей их части возмещают за счет долгосрочных пассивов.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 411; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.117.254.177 (0.014 с.) |

, (18)

, (18) – средние остатки оборотных средств за рассматриваемый период, руб.

– средние остатки оборотных средств за рассматриваемый период, руб. . (19)

. (19) . (20)

. (20) (21)

(21) (22)

(22) (23)

(23) . (26)

. (26) , (27)

, (27) . (28)

. (28) , Пч-чистая прибль

, Пч-чистая прибль , (3.30)

, (3.30) , (3.31)

, (3.31) , (3.32)

, (3.32) - среднесписочная численность работников предприятия;

- среднесписочная численность работников предприятия; , (3.33)

, (3.33) руб. (необходимое внешнее финансирование).

руб. (необходимое внешнее финансирование). , (9.23)

, (9.23) – долгосрочные пассивы, включая собственный капитал и долгосрочные обязательства;

– долгосрочные пассивы, включая собственный капитал и долгосрочные обязательства; – внеоборотные активы.

– внеоборотные активы. – внеоборотные (капитальные) активы;

– внеоборотные (капитальные) активы; – оборотные активы;

– оборотные активы; – стабильная часть оборотных активов;

– стабильная часть оборотных активов; – варьирующая часть оборотных активов;

– варьирующая часть оборотных активов; – долгосрочные обязательства;

– долгосрочные обязательства; – собственный капитал;

– собственный капитал; – долгосрочные (фиксированные) пассивы (

– долгосрочные (фиксированные) пассивы ( ).

). ).

). , (9.24)

, (9.24) , (9.25)

, (9.25) , (9.26)

, (9.26) , (9.27)

, (9.27) , (9.28)

, (9.28) , (9.30)

, (9.30)