Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сущность финансового менеджментаСодержание книги

Поиск на нашем сайте

Сущность финансового менеджмента Финансовый менеджмент позволяет ответить на следующие вопросы: 1. Каким должна быть структура активов? 2. Каким должно быть соотношение товарно-материальных ценностей и денежных ресурсов? 3. Как организовать оборотные средства с целью наиболее эффективного их использования? 4. Как сформировать оптимальную структуру источников средств? Таким образом, финансовый менеджмент– наука и искусство, вид профессиональной деятельности, связанный с управлением финансами предприятия в условиях действия факторов внутренней и внешней среды, т.е. денежными отношениями, связанными с образованием и расходованием доходов предприятия в рамках принятой стратегии и тактики.

Генезис научного направления финансовый менеджмент Как научное направление финансовый менеджмент сформировался в начале 60-х годов ХХ века. Однако наука о финансах сформировалась в самостоятельное направление в середине XVIII века, но она касалась управления государственными финансами, в свою очередь управление финансами предприятия осуществлялось на интуитивной основе, поскольку ещё в начале ХХ века какого-либо систематизированного изложения этого направления не существовало. Тем не менее, отдельные элементы управления финансами предприятия развивались в рамках бухгалтерского учёта. Так в России в начале ХХ века существовали два самостоятельных направления науки и практики финансами предприятия – анализ баланса и финансовые вычисления. Основоположниками финансового менеджмента считаются Гарри Марковиц и Мертон Миллер. Гарри Марковиц, разработал основы современной портфельной теории. В рамках данной теории появляется возможность сбалансирования рисков и экономической выгоды при выборе направления рискованных инвестиций. Теория позволяет ответить на вопрос: куда вложить денежные средства. А так же Г. Марковец разработал математическую модель, которая демонстрирует, как инвесторы могут снизить риск при заданной ставке доходности или максимально повысить доходность при заданном уровне риска. Необходимо отметить, что Финансовый менеджмент сформировался на стыке трёх наук: -современная теория финансов; -бухгалтерский учёт; -теория управления.

Сущность категорий финансы, финансовая система, управление Финансы представляют собой экономические отношения, которые связанны с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств, с целью выполнения функций и задач государства и обеспечения условий расширенного воспроизводства. Каждое звено финансовой системы представляет собой определенную сферу финансовых отношений, а финансовая система в целом — совокупность различных сфер финансовых отношений, в процессе которых образуются и используются фонды денежных средств. Другими словами, финансовая система — это система форм и методов образования, распределения и использования фондов денежных средств государства и предприятий. Термин «управление» обозначает совокупность скоординированных мероприятий, направленных на достижение поставленных целей. В. Зигерт дает следующме определение: «Управление – это такое руководство людьми и такое использование средств, которое позволяет выполнять поставленные задачи гуманным, экономичным и рациональным путем». Финансовый механизм Финансовый механизм определяется как система государственных законов и нормативных актов, регулирующих финансовые потоки предприятия, образование и использование фондов финансовых ресурсов и других денежных фондов, обеспечивающих активную хозяйственную деятельность компании. Финансовый механизм осуществляет системный подход к оптимизации затрат, выявлению резервов в производство, снижению себестоимости продукции, увеличение прибыли, повышению уровня рентабельности, упрочнению конкурентной позиции на рынке и т.д. Представляет собой совокупность форм и методов воздействия на субъекты и объекты финансового управления для достижения намеченных стратегических целей. Кроме того, финансовый механизм можно представить как инструмент воздействия финансов на хозяйственный процесс, под которым понимают производственную инвестиционную и финансовую деятельность хозяйствующего субъекта. Финансовому механизму присущи такие функции как: - организация финансовых отношений, - управление денежным потоком (управление потоков денежных ресурсов). На рисунке 1 представлена структура финансового механизма.

Рис. 1 Структура финансового механизма Бухгалтерский баланс Бухгалтерский баланс – это свод информации о стоимости имущества и обязательствах организации, представленный в табличной форме. Баланс состоит двух разделов Актива и Пассива. Актив всегда должен быть равен Пассиву, именно поэтому форма отчет носит название Баланс. Бухгалтерский баланс – важнейшая форма бухгалтерской отчетности (форма №1), по которой можно судить о финансовом состоянии предприятия, о том, каким имуществом оно обладает и сколько имеет долгов. Бухгалтерский баланс содержит данные по состоянию на определенную дату (как правило, конец года или квартала). Баланс включает Актив и Пассив, итоги которых равны. Актив Бухгалтерского баланса состоит из двух разделов: - внеоборотные активы (активы, которые используются более 1 года: оборудования, здания, нематериальные активы, долгосрочные вложения и т.п.); - оборотные активы (активы, которые используют менее 1 года: сырье, материалы, краткосрочная дебиторская задолженность, денежные средства и т.п.). Оборотные активы считаются более ликвидными, чем внеоборотные, по причине более быстрого обращения в денежную форму. Если Актив баланса показывает, каким имуществом владеет предприятие, то Пассив раскрывает источники формирования этого имущества. Пассив Бухгалтерского баланса состоит из трех разделов: - капитал и резервы (собственные средства владельцев компании); - долгосрочные обязательства (займы, кредиты и прочая задолженность со сроком погашения более 1 года); - краткосрочные обязательства (текущая задолженность перед работниками, поставщиками и др. долги, подлежащие выплате в течение 1 года).

Показатели рентабельности Коэффициенты рентабельности показывают, насколько прибыльна деятельность предприятия. В зависимости от того, с чем сравнивается выбранный показатель прибыли, выделяют две группы коэффициентов рентабельности: - рентабельность инвестиций (капитала); - рентабельность продаж. К первой группе относят следующие показатели: Коэффициент рентабельности активов (ROA) показывает способность активов генерировать прибыль независимо от источника их привлечения. Определяется из выражения: ROA = Чистая прибыль / Среднегодовая стоимость активов. Коэффициент рентабельности собственного капитала (ROE) показывает величину прибыли, которая приходится на единицу собственного капитала организации: ROE = Чистая прибыль / Собственный капитал Рассмотрим далее показатели второй группы: Валовая рентабельность продаж (ROS): ROS = Валовая прибыль / Выручка от реализации Рентабельность реализованной продукции (ROM): ROM = Прибыль от продаж (операционная прибыль) / Выручка от реализации. Чистая рентабельность реализованной продукции (NPM): NPM = Чистая прибыль / Выручка от реализации.

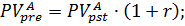

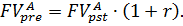

Виды денежных потоков Выделяют следующие виды денежных потоков. По масштабам обслуживания хозяйственного процесса выделяют следующие виды денежных потоков: 1. по организации в целом. Это наиболее агрегированный вид денежного потока, аккумулирующий все виды денежных потоков, обслуживающих хозяйственный процесс организации в целом; 2. по отдельным видам хозяйственной деятельности организации — операционной, инвестиционной и финансовой; 3. по отдельным структурным подразделениям (центрам ответственности) организации; 4. по отдельным хозяйственным операциям. В хозяйственном процессе организации такой вид денежного потока рассматривается как первичный объект самостоятельного управления. По видам хозяйственной деятельности в соответствии с международными стандартами учета выделяют такие виды денежных потоков: 1. По операционной деятельности. Этот денежный поток характеризуется денежными выплатами: поставщикам сырья и материалов; сторонним исполнителям отдельных видов услуг, обеспечивающих операционную деятельность; заработной платы — персоналу, занятому в операционном процессе, а также осуществляющему управление этим процессом; налоговых платежей организации в бюджеты всех уровней и во внебюджетные фонды; другими выплатами, связанными с осуществлением операционного процесса. Одновременно этот вид денежного потока отражает поступления денежных средств от покупателей продукции; налоговых органов в порядке осуществления перерасчета излишне уплаченных сумм и некоторые другие платежи, предусмотренные международными стандартами учета; 2. По инвестиционной деятельности. Он характеризует платежи и поступления денежных фондов, связанные с осуществлением реального и финансового инвестирования, продажей выбывающих основных фондов и нематериальных активов, ротацией долгосрочных инструментов инвестиционного портфеля и другие аналогичные потоки денежных средств, обслуживающие инвестиционную деятельность организации; 3. По финансовой деятельности. Такой поток характеризует поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного и паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие денежные потоки, связанные с внешним финансированием хозяйственной деятельности организации. По направленности движения денежных средств различают два вида денежных потоков: 1. положительный денежный поток, характеризующий совокупность поступлений денежных средств в организацию от всех видов хозяйственных операций (приток денежных средств); 2. отрицательный денежный поток, отражающий совокупность выплат денежных средств организацией в процессе осуществления всех видов хозяйственных операций (отток денежных средств). Эти виды денежных потоков взаимосвязаны: недостаточность объемов во времени одного из них обусловливает последующее сокращение объемов другого. Поэтому в системе управления денежными потоками организации они представляют собой единый объект финансового менеджмента. По методу исчисления объема выделяют следующие виды денежных потоков: • валовой денежный поток, характеризующий всю совокупность поступлений или расходования денежных средств в рассматриваемом периоде в разрезе отдельных его интервалов; • чистый денежный поток, представляющий разницу между положительным и отрицательным денежными потоками (между поступлением и расходованием денежных средств) в рассматриваемом периоде по отдельным его интервалам. Чистый денежный поток во многом определяет финансовое равновесие и темпы роста рыночной стоимости организации. Расчет чистого денежного потока по организации в целом, по отдельным структурным подразделениям (центрам ответственности), различным видам хозяйственной деятельности или отдельным хозяйственным операциям осуществляется по формуле: ЧДП = ПДП + ОДП, где ПДП – сумма положительного денежного потока (поступлений денежных средств) в рассматриваемом периоде; ОДП – сумма отрицательного денежного потока (расходования денежных средств) в рассматриваемом периоде. В зависимости от соотношения объемов положительного и отрицательного потоков сумма чистого денежного потока может характеризоваться как положительной, так и отрицательной величинами, влияющими в конечном итоге на формирование остатка денежных активов. По уровню достаточности объема можно представить следующие виды денежных потоков: • избыточный денежный поток, при котором поступления денежных средств существенно превышают реальную потребность организации в целенаправленном их расходовании. Свидетельством избыточного денежного потока является высокая положительная величина чистого денежного потока, длительное время не используемого в процессе хозяйственной деятельности организации; • дефицитный денежный поток, когда поступления денежных средств существенно ниже реальных потребностей организации в целенаправленном их расходовании. Даже при положительном значении суммы чистого денежного потока он может характеризоваться как дефицитный, если эта сумма не обеспечивает минимальную потребность (контрольную сумму) в денежных средствах по всем направлениям хозяйственной деятельности организации. По методу оценки во времени выделяют следующие виды денежных потоков: • настоящий денежный поток, характеризующий денежный поток организации как величину, приведенную по стоимости к текущему моменту времени; • будущий денежный поток, который характеризует денежный поток организации как величину, приведенную по стоимости к конкретному будущему моменту времени. Оба вида денежных потоков отражают оценку стоимости денег во времени. По непрерывности формирования в рассматриваемом периоде различают: • регулярный денежный поток, т.е. поток поступления или расходования денежных средств по отдельным хозяйственным операциям, который в рассматриваемом периоде осуществляется постоянно по отдельным интервалам этого периода. Характер регулярных носит большинство видов денежных потоков, генерируемых операционной деятельностью организации (потоки, связанные с обслуживанием финансового кредита во всех его формах, денежные потоки, обеспечивающие реализацию долгосрочных реальных инвестиционных проектов; • дискретные денежные потоки. Они характеризуют поступление или расходование денежных средств, связанное с осуществлением единичных хозяйственных операций организации в рассматриваемом периоде, например, одноразовое расходование денежных средств, связанное с приобретением имущества, покупкой лицензии франчайзинга, поступлением финансовых средств в порядке безвозмездной помощи и др. Эти виды денежных потоков организации различаются лишь в рамках конкретного временного интервала. При минимальном временном интервале все денежные потоки организации могут рассматриваться как дискретные. И наоборот, в рамках жизненного цикла организации преимущественная часть ее денежных потоков носит регулярный характер. По стабильности временных интервалов формирования регулярные денежные потоки бывают: • потоками с равномерными временными интервалами в рамках рассматриваемого периода; • потоками с неравномерными временными интервалами в рамках рассматриваемого периода. Примером такого денежного потока могут служить лизинговые платежи при согласовании сторонами неравномерных интервалов платежей на протяжении срока действия лизингового договора. Оценка денежных потоков. При принятии большинства финансовых решений приходится иметь дело с множественными денежными потоками, т.е. с денежными выплатами или поступлениями, имеющими место в течение ряда временных интервалов. В качестве примера можно рассмотреть приобретение облигации по которой ожидаются периодические процентные платежи, формирование накопительной части пенсии путем периодических отчислений работодателя и работника. Элементы потока С1, С2, Сn могут быть либо независимыми, либо связанными между собой определенным алгоритмом. Временные периоды чаще всего предполагаются равными. Также считается, что генерируемые в рамках одного временного периода поступления имеют место либо в его начале, либо в его конце, т. е. они не распределены внутри периода, а сконцентрированы на одной из его границ. Если денежные поступления имеют место в начале временного периода, то такой поток называют потоком пренумерандо, или авансовым, а если в конце – постнумерандо. На практике и, в частности, при оценке инвестиционных проектов большее распространение получил поток постнумерандо. Оценка денежного потока может выполняться в рамках решения двух задач: 1. прямой, т. е. проводится оценка с позиции будущего (реализуется схема накопления); 2. обратной, т. е. проводится оценка с позиции настоящего (реализуется схема дисконтирования). Прямая задача предполагает суммарную оценку наращенного денежного потока, т. е. в ее основе лежит будущая стоимость. В частности, если денежный поток представляет собой регулярные начисления процентов на вложенный капитал (Р) по схеме сложных процентов, то в основе суммарной оценки накопленного денежного потока лежит следующая формула. FV = Обратнаязадача предполагает суммарную оценку дисконтированного (приведенного) денежного потока. Поскольку отдельные элементы денежного потока генерируются в различные периоды времени, а деньги имеют временную ценность, непосредственное их суммирование невозможно. Приведение элементов денежного потока к одному моменту времени осуществляется с помощью следующей формулы: PV =

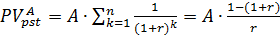

. Аннуитет. Оценка аннуитета. Аннуитет (финансовая рента) это разновидность финансовых потоков, которые поступают в ступенчатой форме, т.е. одинаковыми частями в фиксированные временные промежутки. Подобные платежи могут использоваться как при выплате накопившихся процентов по депозитам, сертификатам, облигациям и прочим отчислениям, так и для погашения действующей задолженности. Главным здесь остается тот нюанс, что аннуитет – это совокупность одинаковых финансовых потоков, выплачиваемых через равные временные интервалы (год, квартал или месяц). Аннуитетный платеж, выплачиваемый заемщиком, включает основной долг (тело кредита) и вознаграждение (проценты). Аннуитетом может быть названа не только сумма периодического платежа заемщика, но и собственно финансовый инструмент или график его погашения. Также к понятию «аннуитет» относится: • Вид государственного займа на определенный срок с выплатой процентов и тела кредита. • Договор, заключенный со страховой компанией, в котором человек вправе рассчитывать на равные по временному интервалу выплаты, например, при выходе на пенсию. • Страховые выплаты, которые носят регулярный по времени характер. График аннуитетных платежей может использоваться не только для расчёта выплат по кредитным займам. Также его применяют для вычисления суммы, которую необходимо накопить к определенному времени в будущем. Если число равных временных интервалов ограничено, аннуитет называется срочным. В этом случае: С1=С2=...=С n =А. Для оценки будущей и настоящей стоимости аннуитета можно пользоваться вышеприведенными формулами, вместе с тем благодаря специфике аннуитетов, заключающейся в равенстве денежных поступлений эти формулы могут быть существенно упрощены. Если в формулах настоящей и будущей стоимости денежного потока заменить Ct на А и вынести этот множитель за знак суммы, то под знаком суммы останется сумма первых n членов геометрической прогрессии. Применив известную из алгебры формулу, можно получить следующие упрощенные формулы для оценки аннуитета:

Предполагается, что денежные суммы лишь начисляются, а изъять их можно по окончании срока действия аннуитета. Аннуитет называется бессрочным, если денежные поступления продолжаются достаточно длительное время (в западной практике к бессрочным относятся аннуитеты, рассчитанные на 50 и более лет). В этом случае задача оценки будущей стоимости аннуитета смысла не имеет. Настоящая стоимость определяется с использованием формулы для расчета суммы членов бесконечной геометрической прогрессии:

Эта формула служит для оценки целесообразности приобретения бессрочного аннуитета. В данном случае известен размер годовых поступлений; в качестве ставки дисконтирования r обычно принимают гарантированную процентную ставку (например, процент, предлагаемый государственным банком). Логика, заложенная в схему аннуитетных платежей, широко используется при оценке долговых и долевых ценных бумаг, в анализе инвестиционных проектов, а также в анализе аренды.

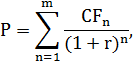

Оценка долевых ценных бумаг Долевыми ценными бумагами являются различные виды акций. Внутренняя стоимость акции (P) определяется как совокупный денежный поток, генерируемый данной ценной бумагой, приведенный к настоящему моменту времени, и может быть рассчитана по формуле:

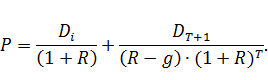

где CFn – прогнозируемый денежный поток в n-м периоде; r – ожидаемая доходность; m – число периодов прогнозирования денежных поступлений. Акция имеет номинальную, балансовую, ликвидационную, рыночную цены. Номинальная цена – это цена, напечатанная на бланке акции или установленная при ее выпуске. Номинальная цена формируется в момент создания акционерного общества и показывает, какая часть величины уставного капитала приходилась на одну акцию на момент ее формирования. Балансовая цена — это стоимость чистых активов акционерного общества, приходящаяся на одну акцию по балансу. Ликвидационная цена — стоимость реализуемого имуществ акционерного общества в фактических ценах, приходящаяся на одну акцию. Рыночная (курсовая) цена - цена, по которой акция продается и покупается на рынке. Курс акции - рыночная цена, отнесенная к номиналу и выраженная в процентах. Для расчета курсов акций используются различные модели. Если инвестор предполагает держать акцию n периодов, то ее цена может быть определена из следующего выражения: P = D1/(1+R)1+ D2/(1+R)2+ … +Dn/(1+R)n + Рs/(1+R)n , где Р - стоимость акции; D1, D2... Dn — ожидаемые дивиденды первого, второго и n-го года; R- требуемая норма прибыли на данный тип инвестиций, Рs – стоимость акции на момент продажи. Таким образом, мы получили выражение для определения цены акции. Наибольшее распространение для оценки акций получила модель М. Гордона, имеющая ряд модификаций. 1. Темп прироста дивидендов (g) равен нулю, т. е. g = 0. В этом случае текущая рыночная цена акции (Ро) определяется по формуле: Ро = D/R где Ро — текущая цена акции; D — текущий дивиденд, выплачиваемый по акции; R— требуемая инвестором ставка дохода (коэффициент дисконтирования). 2. Темп прироста дивидендов постоянен, т. е. g =const. В этом случае Ро рассчитывается по формуле: Ро = D1/(R- g) Представленные формулы применимы в том случае, если инвестор предполагает держать акцию достаточно долго. 3. Наиболее общей моделью оценки акций является модель переменного роста, которая позволяет учитывать различный характер роста дивидендов на различных отрезках времени. Данная модель предполагает, что после определенного момента в будущем Т дивиденды будут расти с постоянным темпом роста, а до этого времени инвестор прогнозирует индивидуальный размер выплаты дивидендов для каждого года (D1, D2, … Dn). В рамках данной модели для определения цены акции используется следующее выражение:

Сущность финансового менеджмента Финансовый менеджмент позволяет ответить на следующие вопросы: 1. Каким должна быть структура активов? 2. Каким должно быть соотношение товарно-материальных ценностей и денежных ресурсов? 3. Как организовать оборотные средства с целью наиболее эффективного их использования? 4. Как сформировать оптимальную структуру источников средств? Таким образом, финансовый менеджмент– наука и искусство, вид профессиональной деятельности, связанный с управлением финансами предприятия в условиях действия факторов внутренней и внешней среды, т.е. денежными отношениями, связанными с образованием и расходованием доходов предприятия в рамках принятой стратегии и тактики.

|

||||||||||

|

Последнее изменение этой страницы: 2017-02-17; просмотров: 290; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.225.156.91 (0.016 с.) |

Ck * (1+i)k

Ck * (1+i)k Ck / (1+i)k

Ck / (1+i)k ;

;