Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 2. Денежные потоки предприятия и управление ими.Содержание книги

Поиск на нашем сайте

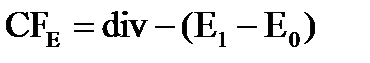

Ключевые термины: денежный поток, чистый денежный поток, финансовые коэффициенты, факторная модель DuPont Понятие денежного потока Денежный поток (Cash Flow, CF) - это все поступления и оттоки денежных средств в кассу и на расчетные счета предприятия за определенный период времени; Чистый денежный поток (Net Cash Flow, NCF) – разница между поступлениями и выплатами за период времени от всех видов деятельности предприятия:

где CIFt - – денежные поступления за период времени t, CОFt – денежные выплаты за тот же период. Денежные потоки играют важную роль в финансовой модели предприятия (рис. 2.1).

Рис. 2.1. Денежные потоки в финансовой модели предприятия

Причины различий между денежными потоками и финансовым результатом: · временной лаг между фактами хозяйственной деятельности и их отражением в отчетности; · неденежный характер некоторых результатов и затрат (амортизация, курсовые разницы). · Более подробно эти различия представлены в таблице 2.1. Таблица 2.1 Денежные потоки, не влияющие на финансовые результаты

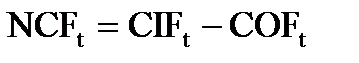

Денежные потоки образуются при осуществлении компанией всех видов деятельности – операционной, инвестиционной и финансовой (рис.2.2). В рамках каждого вида деятельности происходит приток и отток денежных средств.

Рис. 2.2. Виды деятельности и денежные потоки предприятия Более подробно виды деятельности и связанные с ними денежные потоки перечислены в таблице 2.2. Таблица 2.2 Притоки и оттоки денежных средств от разных видов деятельности

Для финансового менеджмента, нацеленного на максимизацию ценности компании, важным аспектом является принадлежность денежных потоков. Из основного уравнения балансового отчета предприятия нам известно, что сумма активов предприятия равна сумме ее обязательств и собственного капитала. Тогда денежные потоки от активов предприятия должны равняться сумме денежных потоков кредиторам и денежных потоков владельцам.

Денежные потоки от активов включают три компонента: 1. Операционный денежный поток OCFt – денежные средства, получаемые от операционной деятельности предприятия - рассчитывается следующим образом:

где EBIT (earnings before interests and taxes) – прибыль предприятия до выплаты процентов и налогов (прибыль от операционной деятельности); DА (depreciation and amortization) – амортизационные отчисления, Т – налог на прибыль. Все показатели рассчитываются за соответствующий период времени. Рассчитывая операционный денежный поток, следует обратить внимание еще на два важных аналитических показателя. Если прибавить к прибыли до выплаты процентов и налогов сумму амортизационных отчислений (или, что то же самое, вычесть из выручки от реализации продукции, работ, услуг за период операционные расходы без амортизации), получим денежный результат операционной деятельности EBITDA (earnings before interests, taxes, depreciation and amortization), играющий важную роль в финансовой аналитике. Если вычесть из показателя операционной прибыли EBIT сумму налога на прибыль, получим чистую операционную прибыль после налогообложения NOPAT (net operations profit after taxes), показатель, используемый для оценки бизнеса доходным методом и для других аналитических целей. 2. Инвестиционный денежный поток (чистые капитальные затраты)ICFt – это разница между средствами, потраченными на приобретение внеоборотных в году t и средствами, вырученными от их реализации в том же периоде, учитывая инвестиционный характер амортизационных отчислений:

где FA0 и FA1 – внеоборотные активы (fixed assets), соответственно, на начало и конец года. 3. К затратам инвестиционного характера, обусловливающим операционную деятельность, также относится изменение чистого оборотного капитала (NWC, net working capital) за период, ΔNWC. Чистый оборотный капитал рассчитывается как разница между оборотными активами (ОА, operating assets) и краткосрочными обязательствами (CL, current liabilities) на определенную дату. Таким образом, денежный поток от активов предприятия (CFAt) рассчитывается как:

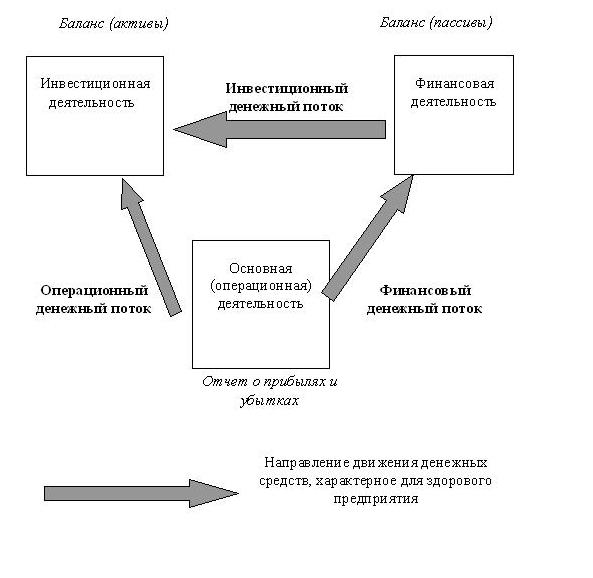

Денежные потоки кредиторам и владельцам представляют собой чистые платежи кредиторам и владельцам за период и характеризуют способ финансирования компании. Денежный поток кредиторам CFDt определяется как разница между выплаченными предприятием процентами кредиторам в течение периода и изменением заемного капитала в течение того же периода:

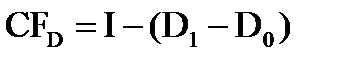

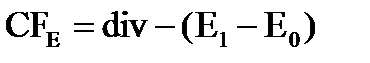

где I – выплаченные проценты (interests), D0 и D1 – заемный капитал (debt), соответственно, на начало и конец периода[2]. Денежный поток владельцам СFEt рассчитывается как разница между выплаченными предприятием за период дивидендами и изменением собственного (акционерного) капитала за тот же период:

где div – выплаченные дивиденды (dividends), E0 и Е1 – собственный капитал (equity), соответственно, на начало и конец периода. Таким образом, денежные потоки предприятия образуются следующим образом (таблица 2.3).

Таблица 2.3 Итоговая классификация денежных потоков предприятия

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-02-05; просмотров: 213; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.133.153.57 (0.007 с.) |

, (2.1)

, (2.1)

, (2.2)

, (2.2) , (2.3)

, (2.3) . (2.4)

. (2.4) , (2.5)

, (2.5) , (2.6)

, (2.6)