Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 1. Сущность и функции корпоративных финансовСодержание книги

Поиск на нашем сайте Рогова Е.М., Тарасова Ю.А. Корпоративные финансы Учебно-методическое пособие Санкт-Петербург 2012 Оглавление Введение. 4 Тема 1. Сущность и функции корпоративных финансов. 6 1.1. История развития корпоративных финансов. 6 1.2. Основные функции и принципы корпоративных финансов. 7 1.3. Корпоративные финансы и финансовая модель компании. 9 Задания по теме. 13 Тема 2. Денежные потоки предприятия и управление ими. 15 2.1. Понятие денежного потока. 15 2.2. Ключевые финансовые коэффициенты.. 20 2.3. Управление по коэффициентам. Факторная модель DuPont. 28 Задания по теме. 29 Тема 3. Источники финансирования корпорации. 33 3.1. Общая характеристика источников финансирования. 33 3.2. Источники формирования собственного капитала. 34 3.3. Источники финансирования заемного капитала. 36 Задания по теме. 41 Тема 4. Понятие стоимости в корпоративных финансах. 44 4.1. Стоимость и ценность. 44 4.2. Основные инструменты учета стоимости денег во времени. 46 Задания по теме. 51 Тема 5. Концепция риска в корпоративных финансах. 54 5.1. Понятие риска. 54 5.2. Общие подходы к оценке риска. 58 5.3. Взаимосвязь риска и доходности. 60 5.4. Влияние структуры капитала на ставку доходности. 65 Задания по теме. 68 Тема 6. Оценка элементов капитала. 71 6.1. Оценка собственного капитала. 71 6.2. Оценка заемного капитала. 75 Приложение 1. Виды стоимости и факторы, влияющие на стоимость. 85 Приложение 2. Исследовательская работа № 1. 88 Приложение 3. Как учитывать страновые риски?. 90 Приложение 4. Исследовательская работа № 2. 92 Приложение 5. Денежные потоки страховой организации и их оптимизация. 94 Приложение 6. Модель Хаустона. 102 Задачи к приложению 6. 103 Приложение 7. Альфа-критерий Колмогорова – Смирнова в страховании. 104 Задачи к приложению 7. 104 Приложение 8. Шпаргалка для студента. 108 Приложение 9. Глоссарий. 110 Список библиографических источников. 118

Введение Пособие представляет собой важный элемент процесса обучения бакалавров направлений «Экономика» и «Менеджмент» и может рассматриваться как дополнительный источник информации. В него включено 6 тематических разделов. В конце каждого для проверки степени усвоения материала имеются задачи и задания (заполнение таблиц, выбор «верно-неверно», ответы на вопросы по заданной тематике, исследовательские работы). Первая тема – «Сущность и функции корпоративных финансов» – освещает исторические пути развития, основные характеристики и важные составляющие понятия «корпоративные финансы». Рассматриваются формы организации бизнеса и их особенности. «Денежные потоки предприятия и управление ими» – вторая тема пособия. Она раскрывается, как и другие темы, при помощи схем и таблиц. Денежный поток является ключевым компонентом любого предприятия или организации, поскольку от «характера» его движения зависит успешность проводимой деятельности. Для выявления проблемных или «узких мест» проводится коэффициентный анализ. Необходимые показатели подробно рассмотрены и разбиты на группы. Их взаимосвязь и взаимовлияние представлено через двух и трехфакторную модель DuPont. Важными вопросами, возникающими перед руководителем корпорации любой организационно-правовой формы, являются следующие: какие источники финансирования будут целесообразными при использовании в разных ситуациях, как правильно их использовать – где брать и на что тратить. В третьей теме – «Источники финансирования корпорации» - авторы пособия дают некоторые рекомендации для решения подобных проблем. Здесь были представлены характерные черты источников с разбивкой на собственные и заемные средства, а также указаны коэффициенты, при расчете которых можно предварить появление обозначенных выше вопросов или решить возникшие проблемы. В четвертой теме, которая называется «Понятие стоимости в корпоративных финансах», рассматриваются виды и различные определения понятия «стоимость». Неоднозначность термина «рыночная стоимость» связана с отсутствием его однозначной трактовки в законодательных документах и приводит к разногласиям между специалистами в области финансов и экономики. Во втором вопросе данной темы предлагаются к рассмотрению формулы учета стоимости денег во времени с характерными для них моментами и приводятся примеры их использования. В пятой теме – «Концепция риска в корпоративных финансах» – дается определение риска и его классификации с основными характеристиками. Риск можно оценить через критерии или методы, которые изложены в табулированном виде. Расчет зависимости между риском и доходностью актива (проекта и/или рынка) производится через модель оценки капитальных активов (CAPM) и ее модификации. Акцент также сделан на том, каким образом меняется структура капитала при изменении ставки доходности. Это видно исходя из расчетной модели средневзвешенных затрат на капитал (WACC), которая представлена, в том числе и с учетом российской специфики экономической деятельности. Эта модель, при оценивании стоимости компании, позволяет учитывать интересы и акционеров, и собственников, и инвесторов. Для этого при расчете стоимости компании во внимание необходимо принимать способы расчета одного из ее показателей – стоимости собственного капитала. Последняя тема – «Оценка элементов капитала» - раскрывает проблемы, возникающие при оценке стоимости элементов собственного и заемного капиталов. Собственный капитал может быть оценен через оценку различных видов акций, а заемный – путем расчета доходов от различных типов облигаций. Отдельным вопросом выделены: амортизация как неоднозначный элемент производственного процесса и способы ее расчета. После ряда тем представлены требования и примерные темы к исследовательским работам. Их целевой направленностью является проверка знаний студентов по пройденным темам, их умению применять формулы и осуществлять расчеты на примере действующих предприятий. Обязательным условием является защита выполненных работ. В пособие также включены задачи для самостоятельного решения. Обязательно приводится алгоритм расчета одной из них по каждой теме. В приложениях представлены дополнительные материалы, а также материалы, показывающий тесную связь и взаимозависимость корпоративных финансов и страхования. Рассмотренные денежные потоки страховой организации и их оптимизация, модель Хаустона и λ–критерий Колмогорова-Смирнова – позволяют не просто изучить современное положение страховой организации, но и сделать прогнозы на перспективу ее развития. Кроме того, в помощь студентам отдельным разделом представлены все формулы, приводимые в пособии. Пособие может быть использовано не только в рамках данного курса, но и ряда других финансово-менеджериальных дисциплин.

Задания по теме 1. Прочитайте статью Клиффорда В. Смита младшего о рыночных стимулах рыночного этикета[1] и, вспомнив характеристики понятий «архитектура компании» и «корпоративное управление», ответьте на следующие вопросы: · Каким образом неэтичные поступки могут повлиять на финансовую деятельность корпорации? · Перечислите факторы, которые влияют на мошенническое поведение человека. · Какими последствиями для финансовой архитектуры компании станет неэтическое поведение деловых людей?

2. Используя источники, проведите сравнительную характеристику подходов к системе корпоративных финансов по предложенным критериям:

3. Проведите сравнительный анализ двух моделей корпоративного управления

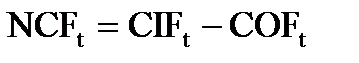

Понятие денежного потока Денежный поток (Cash Flow, CF) - это все поступления и оттоки денежных средств в кассу и на расчетные счета предприятия за определенный период времени; Чистый денежный поток (Net Cash Flow, NCF) – разница между поступлениями и выплатами за период времени от всех видов деятельности предприятия:

где CIFt - – денежные поступления за период времени t, CОFt – денежные выплаты за тот же период. Денежные потоки играют важную роль в финансовой модели предприятия (рис. 2.1).

Рис. 2.1. Денежные потоки в финансовой модели предприятия

Причины различий между денежными потоками и финансовым результатом: · временной лаг между фактами хозяйственной деятельности и их отражением в отчетности; · неденежный характер некоторых результатов и затрат (амортизация, курсовые разницы). · Более подробно эти различия представлены в таблице 2.1. Таблица 2.1 Денежные потоки, не влияющие на финансовые результаты

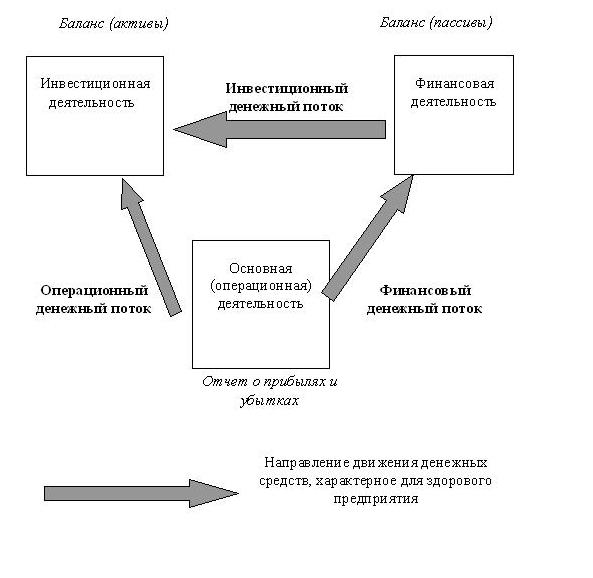

Денежные потоки образуются при осуществлении компанией всех видов деятельности – операционной, инвестиционной и финансовой (рис.2.2). В рамках каждого вида деятельности происходит приток и отток денежных средств.

Рис. 2.2. Виды деятельности и денежные потоки предприятия Более подробно виды деятельности и связанные с ними денежные потоки перечислены в таблице 2.2. Таблица 2.2 Притоки и оттоки денежных средств от разных видов деятельности

Для финансового менеджмента, нацеленного на максимизацию ценности компании, важным аспектом является принадлежность денежных потоков. Из основного уравнения балансового отчета предприятия нам известно, что сумма активов предприятия равна сумме ее обязательств и собственного капитала. Тогда денежные потоки от активов предприятия должны равняться сумме денежных потоков кредиторам и денежных потоков владельцам. Денежные потоки от активов включают три компонента: 1. Операционный денежный поток OCFt – денежные средства, получаемые от операционной деятельности предприятия - рассчитывается следующим образом:

где EBIT (earnings before interests and taxes) – прибыль предприятия до выплаты процентов и налогов (прибыль от операционной деятельности); DА (depreciation and amortization) – амортизационные отчисления, Т – налог на прибыль. Все показатели рассчитываются за соответствующий период времени. Рассчитывая операционный денежный поток, следует обратить внимание еще на два важных аналитических показателя. Если прибавить к прибыли до выплаты процентов и налогов сумму амортизационных отчислений (или, что то же самое, вычесть из выручки от реализации продукции, работ, услуг за период операционные расходы без амортизации), получим денежный результат операционной деятельности EBITDA (earnings before interests, taxes, depreciation and amortization), играющий важную роль в финансовой аналитике. Если вычесть из показателя операционной прибыли EBIT сумму налога на прибыль, получим чистую операционную прибыль после налогообложения NOPAT (net operations profit after taxes), показатель, используемый для оценки бизнеса доходным методом и для других аналитических целей. 2. Инвестиционный денежный поток (чистые капитальные затраты)ICFt – это разница между средствами, потраченными на приобретение внеоборотных в году t и средствами, вырученными от их реализации в том же периоде, учитывая инвестиционный характер амортизационных отчислений:

где FA0 и FA1 – внеоборотные активы (fixed assets), соответственно, на начало и конец года. 3. К затратам инвестиционного характера, обусловливающим операционную деятельность, также относится изменение чистого оборотного капитала (NWC, net working capital) за период, ΔNWC. Чистый оборотный капитал рассчитывается как разница между оборотными активами (ОА, operating assets) и краткосрочными обязательствами (CL, current liabilities) на определенную дату. Таким образом, денежный поток от активов предприятия (CFAt) рассчитывается как:

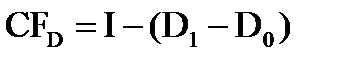

Денежные потоки кредиторам и владельцам представляют собой чистые платежи кредиторам и владельцам за период и характеризуют способ финансирования компании. Денежный поток кредиторам CFDt определяется как разница между выплаченными предприятием процентами кредиторам в течение периода и изменением заемного капитала в течение того же периода:

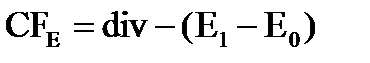

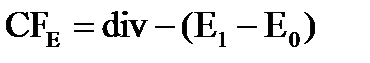

где I – выплаченные проценты (interests), D0 и D1 – заемный капитал (debt), соответственно, на начало и конец периода[2]. Денежный поток владельцам СFEt рассчитывается как разница между выплаченными предприятием за период дивидендами и изменением собственного (акционерного) капитала за тот же период:

где div – выплаченные дивиденды (dividends), E0 и Е1 – собственный капитал (equity), соответственно, на начало и конец периода. Таким образом, денежные потоки предприятия образуются следующим образом (таблица 2.3).

Таблица 2.3 Итоговая классификация денежных потоков предприятия

Задания по теме 1. Выберите правильный ответ. Значения денежного потока и прибыли различаются, потому что: А. Выручка определяется на момент отгрузки продукции Б. Расходы не всегда совпадают с суммой счетов, оплаченных в текущем периоде В. Денежные средства могут использоваться на оплату счетов, которые не будут учтены в отчете о прибылях и убытках Г. На различие влияют все вышеперечисленные факторы Д. На различие не влияет ни один из вышеперечисленных факторов

2. Истинны или ложны следующие утверждения: А. У прибыльной компании рентабельность собственного капитала всегда выше рентабельности активов. Б. Период оборачиваемости дебиторской задолженности компании должен превышать период оборачиваемости кредиторской задолженности. В. Коэффициент текущей ликвидности компании всегда должен быть выше коэффициента быстрой ликвидности. Г. У прибыльной компании операционный денежный поток всегда будет положительным. Д. У прибыльной компании денежный поток от активов может быть как положительным, так и отрицательным. Е. Для нормально работающих компаний характерно положительное значение инвестиционного денежного потока.

3. Выберите правильный ответ. Денежный поток компании растет, если: А. Покупатели быстрее оплачивают счета. Б. Прибыль компании растет. В. Дебиторская задолженность компании растет. Г. Нераспределенная прибыль компании растет. 4. Рассчитайте денежные потоки предприятия. Компания АВС показала за отчетный год следующие результаты (тыс. руб.): Выручка от реализации продукции 60000 Общие издержки 44000 Амортизация (в составе издержек) 11000 Расходы на выплату процентов 4000 Расходы на дивидендные выплаты 2500 Ставка налога на прибыль, % 20 Компания эмитировала новых акций на 10 млн руб. и погасила долгосрочных обязательств на 12 млн руб. Основные средства увеличились на 13 млн руб. Определите: А. Изменения чистого оборотного капитала. Б. Денежные потоки компании (денежный поток от активов, денежный поток владельцам, денежный поток кредиторам).

5. Следующие данные относятся к компании АВС (в миллионах рублей):

Определите для компании АВС (1) дебиторскую задолженность, (2) краткосрочные обязательства, (3) оборотные активы, (4) общие активы, (5) рентабельность активов, (6) собственный капитал и (7) долгосрочную задолженность.

1. Перед вами избранные коэффициенты, полученные на основе отчетных данных двух компаний. Одна из них нефтедобывающая, другая – торговая. Определите, какой из компаний принадлежит каждый набор показателей, и обоснуйте свое мнение.

7. Если предприятие имеет коэффициент собственного капитала 2,0, коэффициент оборачиваемости активов 1,25 и рентабельность продаж 8%, чему равна рентабельность собственного капитала?

8. Коэффициент финансового рычага предприятия равен 1,1. Рентабельность активов составляет 6%, а величина собственного капитала равна 210000 тыс. руб. Найдите рентабельность собственного капитала и величину чистой прибыли.

9. Предприятие имеет чистый оборотный капитал в размере 500 тыс. руб., краткосрочные обязательства равны 1800 тыс. руб., производственные запасы - 600 тыс.руб. Найдите коэффициенты текущей и быстрой ликвидности.

10. Опираясь на следующие данные, составьте баланс предприятия АВС. Выручка от реализации продукции, млн руб. 52 Период оборачиваемости дебиторской задолженности, дней 50 Коэффициент текущей ликвидности 2,5 Коэффициент оборачиваемости запасов 6 Коэффициент финансового рычага 0,75 Период оборачиваемости кредиторской задолженности[11], дней 28 Денежные средства, тыс. руб. 500 Общие активы, тыс. руб. 5000.

Банковский кредит Характерные черты: срочность; возвратность; платность; лицензированность. Основные виды банковского кредита по сроку привлечения показаны в таблице 3.4, по механизму погашения – в таблице 3.5. Таблица 3.4 Виды банковского кредита по сроку привлечения

Таблица 3.5 Виды банковского кредита по механизму погашения

Примеры расчета по механизмам погашения. Был взят кредит в размере 5 000 000 рублей сроком на 5 лет под 10% годовых. Рассчитаем, какую общую сумму и проценты необходимо вернуть, используя четыре различных подхода. 1. Дисконтный кредит: 5 000 000 * (1 + 0,1)5 = 8 052 050 – общая сумма погашения, из которой 3 052 050 рублей – выплачиваемые проценты (капитализация, 5 лет, 10% годовых). 2. Процентный кредит: 500 000 * 4 года + (5 000 000 + 500 000) = 7 500 000, из которых 2 500 000 рублей – сумма выплачиваемых процентов.

3. Амортизационный кредит:

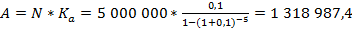

4. Аннуитетный кредит. Чтобы заполнить таблицу, необходимо первоначально рассчитать коэффициент аннуитета (Ka) и размер самого аннуитета (A).

где r – процентная ставка, t – период, на который берется кредит.

Поскольку мы не претендуем на точность, для упрощения расчетов аннуитет возьмем равным 1 319 000. В конце расчета вместо нулевого значения получится некое число - погрешность.

Основные аспекты, которые необходимо учитывать при выборе источника и формы финансирования: 1. Обеспечение соответствия с природой имеющихся у компании активов. Все постоянные финансовые потребности предприятия должны удовлетворяться за счет долгосрочного финансирования. Только часть оборотных активов, которые изменчивы в течение короткого периода времени, должна финансироваться за счет краткосрочных финансов. 2. Гибкость. Краткосрочные заемные средства могут оказаться полезными для того, чтобы отложить появление долгосрочного обязательства по кредиту. Это может быть оправдано, если процентные ставки высоки, но прогнозируется их снижение в будущем. По краткосрочным заемным средствам обычно не применяются штрафы, если происходит раннее погашение суммы долга, в то время как штраф в той или иной форме может быть назначен в случае, если долгосрочный заем погашается преждевременно. 3. Риск рефинансирования. Краткосрочные кредиты необходимо обновлять чаще, чем долгосрочные. Это может создавать трудности для предприятия, если оно уже испытывает финансовые затруднения или если для займа имеется недостаточно средств. 4. Процентные ставки. Проценты по долгосрочным займам обычно выше, чем по краткосрочным. Однако могут быть транзакционные издержки, которые тем выше, чем чаще нужно обновлять заем. Задания по теме 1. Поскольку в тексте пособия рассмотрены не все возможные источники финансирования, найдите соответствующую информацию и сделайте доклад (реферат), раскрывающий основные особенности других источников финансирования. Минимальные требования. Доклад делается с презентацией из расчета 5-7 минут выступления. Источники должны позволить максимально полно раскрыть тему. Обязательными элементами доклада являются примеры и/или статистические данные. Примерные темы докладов. 1. Первоначальное публичное предложение акций (IPO). 2. Экспортные кредитные агентства (ECA). 3. Кредитные ноты (CLN). 4. Бридж-кредит. 5. Венчурное финансирование. 6. Мезонинные фонды. 7. Проектное финансирование. 8. Биржевые облигации. 9. Инфраструктурные облигации. 10. Складские свидетельства. 11. Факторинг. 2. Ситуационные задачи. 1. Российская малая инновационная компания ищет финансирование для доработки прототипа нового продукта. 2. Крупная публичная компания в последнее время сталкивается с падением темпов роста выручки, что заставляет ее менеджмент задуматься о диверсификации деятельности. Определите возможные источники финансирования. 3. Крупная российская публичная компания планирует расширение путем поглощения другой российской компании из того же сектора экономики. Компания вышла на фондовый рынок два года назад путем IPO. 4. Крупная непубличная компания планирует осуществить инвестиционный проект. При этом объем инвестиций практически совпадает с величиной чистых активов компании. Компания имеет хорошую кредитную историю в российских и зарубежных банках. 5. Средняя непубличная российская компания решает выйти на зарубежные рынки со своей продукцией. 6. Средняя российская компания, не привлекавшая крупных кредитов, планирует экспансию путем приобретения предприятия аналогичной отрасли на Украине. 7. Средняя публичная компания планирует осуществить инвестиционный проект, затраты на который превышают размер ее активов. 8. Небольшая по размеру компания создана год назад для разработки инновационной технологии. До сих пор источником финансирования были средства учредителей. Компании нужно финансирование для развертывания производства на базе опытного образца. 9. Российский предприниматель собирается развить по франчайзингу зарубежного производителя сеть магазинов, торгующих модной одеждой. Инвестиции в проект превышают возможности предпринимателя. Есть договоренность с франчайзером о создании предприятия, оборудование и технологии являются его вкладом в уставной капитал. Требования. Выберите одну из представленных ситуаций. Разберите ее в группе, состоящей из 2-3 человек. Подумайте, каким образом, она может быть решена: какие необходимо использовать инструменты, активы? Что произойдет при этом? 3. Компания заключила кредитный договор с банком на 4 года, в соответствии с которым она получит 5 млн руб. под 12% годовых. Определить суммы выплат и расписать денежные потоки при разных механизмах погашения кредита. Кроме того, необходимо узнать, какой должна быть процентная ставка, если при аннуитетном механизме общая сумма выплат компании банку составила 7 млн.руб.

4. Компания заключила кредитный договор с банком на 5 лет. Она получит 5 млн.руб. под 10% годовых. Определить суммы выплат и расписать денежные потоки при разных механизмах погашения кредита.

5. Был заключен договор на 4 года под 8% годовых. Определить суммы выплат и расписать денежные потоки при разных механизмах погашения кредита, если сумма кредита составила $1 млн.

6. Определить суммы выплат и расписать денежные потоки при разных механизмах погашения кредита, если условия кредитного договора следующие: $10 млн. под 10% годовых с рассрочкой на 3 года.

7. Определить суммы выплат и расписать денежные потоки при разных механизмах погашения кредита: взяли 1 200 000 руб. под 15% годовых на 5 лет.

Стоимость и ценность Основные различия между понятиями «стоимость» (cost) и «ценность» (value) показаны в таблице 4.1. Таблица 4.1 Различия между понятиями «стоимость» и «ценность»

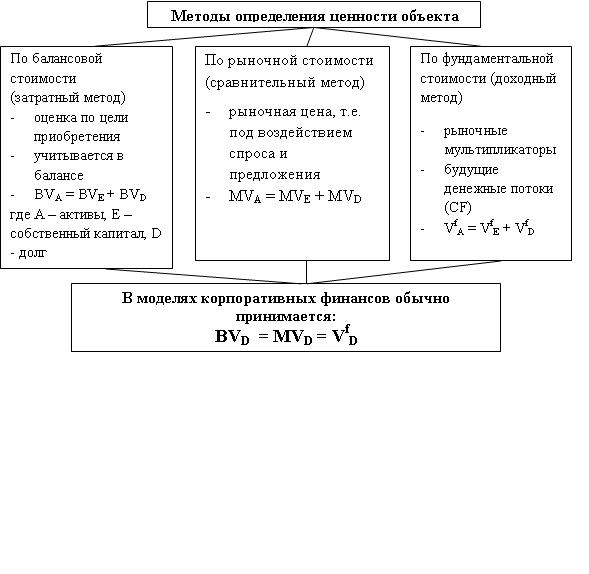

Методы определения ценности объекта представлены на рис. 4.1.

Рис. 4.1. Методы оценки стоимости (ценности) объекта

Балансовая стоимость -стоимость активов в соответствии с балансом, за вычетом накопленного износа и средств для покрытия обязательств. Это стоимость, по которой элемент активов учитывается в балансе, равная его первоначальной стоимости за вычетом накопленной амортизации. Рассчитывается: - первоначальная стоимость приобретения (создания), по которой объект был занесен в балансовую ведомость, за вычетом накопленного износа; - чистые активы, собственный капитал, то есть совокупные активы за вычетом совокупных обязательств, долгов. Рыночная стоимость -стоимость бизнеса как единого объекта в текущий момент времени или в прогнозном периоде. Понимается как: - стоимость актива, определенная без учета затрат, связанных с продажей или покупкой, и без компенсации расходов по уплате любых сопутствующих налогов; - наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции или наблюдаемая на рынке стоимость; - мультипликаторная оценка по данным компаний-аналогов; - инвестиционная оценка – на базе внутренней информации по компании или для определенного субъекта рынка; - стоимость компании для заинтересованных групп с учетом выгод, получаемых ими. Рассчитывают различными методами: - текущая стоимость действующего предприятия; o метод компании-аналога; o метод сделок; o метод отраслевых коэффициентов. - прогнозная стоимость действующего предприятия: o метод дисконтирования действующих потоков; o метод капитализации доходов (прибыли). - стоимость чистых активов: o метод чистых активов; o метод ликвидационной стоимости. Фундаментальная стоимость – рассчитывается как сумма нескольких видов стоимостей – приведенной стоимости прогнозных и заключительных потоков, а также специфических нематериальных активов. Особенности фундаментального метода оценивания: 1. неравномерность сегодняшних и будущих денежных потоков; 2. факторы, влияющие на ценность потоков: · упущенная выгода, · неопределенность будущих потоков; 3. два взаимообратных эффекта: · дисконтирование – снижение стоимости денег во времени, · капитализация (наращивание, накопление) – получение дохода от инвестируемой суммы через некоторое время; 4. используются два базовых понятия: · текущая (или современная) стоимость (present value) – ценность денежных потоков, которая может быть получена в будущем при их оценке на сегодняшний день, · будущая стоимость (future value) – оценка инвестирования на определенный (некоторый) период средств в момент их получения. Основной метод оценки – метод дисконтирования денежных потоков (DCF). Определение стоимости бизнеса методом DCF основано на предположении о том, что потенциальный инвестор не заплатит за данный бизнес сумму, большую, чем текущая стоимость будущих доходов от этого бизнеса. Собственник не продаст свой бизнес по цене ниже текущей стоимости прогнозируемых будущих доходов. Считается, что в результате взаимодействия стороны придут к соглашению о рыночной цене, равной текущей стоимости будущих доходов. Преимущества и недостатки данного метода показаны в таблице 4.2. Таблица 4.2 Преимущества и недостатки метода дисконтирования денежных потоков

|

, (2.1)

, (2.1)

, (2.2)

, (2.2) , (2.3)

, (2.3) . (2.4)

. (2.4) , (2.5)

, (2.5) , (2.6)

, (2.6)

, (3.1),

, (3.1), руб.

руб.