Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сущность недвижимого имущества. Классификация. Рынок недвижимостиСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Сущность недвижимого имущества. Классификация. Рынок недвижимости Понятие недвижимого имущества (НИ) НИ - земельные участки, участки недр, обособленные водные объекты и все что прочно связано с землей, т.е. объекты, перемещение которых без безразмерного ущерба их назначению невозможно, в т.ч. многолетние леса, насаждения, здания, сооружения, воздушные и морские суда, подлежащие государственной регистрации, суда внутреннего плавания, космические объекты (ГК РФ 22.12.95 гл. 6 ст. 130). Применительно к недвижимости выделяют два понятия: - юридическое - право на эту недвижимость; - экономическое – сам материальный объект недвижимости. Пять властных полномочий государства на ограничение права собственности на НИ: - право на принудительное изъятие или присвоение права на частную собственность с выплатой справедливой компенсации владельцу; - право вводить налогообложение и взимать налоги с владельцев недвижимости для поддержания государственной программы и оказания общественных услуг; - право передавать недвижимость во временное пользование (пожизненное владение, хозяйственное ведение, аренду, оперативное управление). - право изымать недвижимое имущество при отсутствии наследников и завещания; - право регулировать имущественные отношения в целях повышения обороноспособности страны. Виды собственности: - государственная; - частная; - право пожизненного владения; - сервитуты – право совместного владения аренды; - кондоминимумы – право долевого владения. Классификация НИ: - иерархичный метод классификации; - фасетный метод (разделение множества объектов на независимые группы или подвиды); - жилое/ нежилое; - промышленное/ непромышленное Земельные участки как объект недвижимости

Право собственности и другие вещные права на землю определены главой 17 ГК РФ и Земельным Кодексом Российской Федерации от 25.10.2001г. № 136-ФЗ. Данным Кодексом заложены основы землеустройства, государственного земельного кадастра и земельного контроля, платности и ответственности землепользования, а также основы правоотношений в области управления и распоряжения земельными ресурсами. Объектом права собственности является земельный участок. Территориальные границы земельного участка определяются в порядке, установленном земельным законодательством. Если иное не установлено законом, право собственности на земельный участок распространяется на находящиеся в границах этого участка почвенный слой и замкнутые водоемы, леса и растения. Собственник земельного участка вправе использовать по своему усмотрению все, что находится над и под поверхностью этого участка, если иное не предусмотрено законом о недрах, об использовании воздушного пространства или иными законами и не нарушает прав других лиц. С правом собственности на земельный участок тесно связан сервитут - вещное право пользования чужой вещью, то есть, признанное законом право пользования чужим имуществом в определенных пределах, например, проходить и проезжать через соседний участок; проводить воду с соседнего участка идр. Сервитут является обременением самой земли и вместе с ней переходит к новому собственнику (ст. 275 ГК РФ). Собственник земельного участка вправе продавать его, дарить, отдавать в залог, сдавать в аренду, а также распоряжаться им другими способами (передача в доверительное управление, взнос в уставный капитал акционерного общества или товарищества и др.). Продаже не подлежат находящиеся в государственной (муниципальной) собственности незастроенные земельные участки: - лесного и водного фонда, особо охраняемых земель, для которых законодательством РФ установлен особый режим приватизации; - зараженные опасными веществами и подвергшиеся биогенному заражению; - общего пользования (улицы, переезды, дороги, набережные, парки, лесопарки, скверы, сады, бульвары, водоемы, пляжи и иные участки, отнесенные в соответствии с законодательством к землям общего пользования); - расположенные в морских, речных и воздушных портах федерального значения либо отведенные (зарезервированные) для их перспективного развития. Пользование недрами. Пользование недрами – недра – это часть земной коры, расположенные ниже почвенного слоя, а при его отсутствие ниже земной поверхности и дна водоемов и водостоков, простирающийся до глубин доступных для геологического изучения и освоения.

Отношения возникающие в связи с геологическим изучением, использованием и охраной недр территории РФ, её континентального шельфа, а так де в связи с использованием отходов горнодобывающих и связанных с ним перерабатывающих производств торфа, сапропелей и иных специфических минеральных ресурсов, включая подземные воды, рассолы и рапу соленых озер, заливы морей, регулируются ФЗ РФ.

Недра РФ являются государственной собственностью, по этому не могут быть предметом купли-продажи, дарения, наследования, вклада, залога или отчуждения в иной форме. В право пользования недрами могут отчуждаться или переходить от одного лица к другому в той мере, в какой их оборот допускается федеральными законами. Добытые из недр полезные ископаемое и иные ресурсы могут находиться в федеральной, региональной или муниципальной собственности. Иногда в частной если это не противоречит закону. Пользователями недр могут быть физические, юридические лица, резиденты или нерезиденты, если это не противоречит закону. В отдельных случаях для пользования недрами нужна лицензия, которая выдается юридическим лицам, резидентам РФ. Например для введении работ по добыче радиоактивного сырья, захоронению радиоактивных материалов, токсичных, опасных отходов. Участки недр предоставляются: Срок – для геологического изучения до 5 лет, для добычи полезных ископаемых, на срок отработки месторождения согласно технико-экономическому обоснованию. Для добычи подземных вод (25 лет), для добычи полезных ископаемых с краткосрочным правом пользованием до 1 года.

Бессрочно: - для строительства и эксплуатации подземных сооружением не связанных с добычей полезных ископаемых, для строительства и эксплуатации подземных сооружений, для захоронения отходов, для образования нефти и газа, особо охраняемых геологических объектов.

При отсутствии нарушений, срок лицензии может быть продлен. Пользованиями недрами осуществляется по конкурсу или тренду и является платным. Кроме – собственники земельных участков по добыче общераспространенных полезных ископаемых и подземных вод для своих нужд, пользователи недр ведущие региональные геолого-географические работы без существенного нарушения недр, для образования особо-охраняемых геологических объектов.

Состав платы – сбор за участие в конкурсе и выдача лицензии, платежи за пользование недрами, платежи за производство минерально-сырьевой базы.

Участок моря, как экономическая зона (ИЭЗ). ИЭЗ РФ это морской район находящийся за пределами территории моря РФ и прилегающие к нему. А так же все острова РФ за исключением скал, которые непригодны для поддержания жизни человека или осуществления на них хозяйственной деятельности. Этот район регулируется особым правовым режимом, установленным законом РФ об ИЭЗ РФ международными договорами РФ и нормами международного права.

Внутреннее границы ИЭЗ является внешняя граница территориального моря. Внешняя граница ИЭЗ находится на расстоянии 200 морских миль от исходных линий от которых измеряются ширина территориального моря, если иное не предусмотрено международными договорами РФ.

Делимитация ИЭЗ – это определение государственной границы с описанием её прохождения и нанесением на карту в соответствие с договором. Права РФ, права разведки, разработки, промысла и сохранения живых и неживых ресурсов, разведки морского дна и его недр, сооружение искусственных островов, установок и прочие. Все государства в ИЭЗ РФ пользуются свободами судоходства, полетов, прокладкой подводных кабелей, трубопроводов, а так же другими правомерными с точки зрения международного права видами использования моря, относящимися к этим свободам, связанными с эксплуатацией.

Живые ресурсы ИЭЗ – это все виды рыб, морских млекопитающих, моллюсков, ракообразных, а так же другие водные биологические ресурсы за исключением живых организмов сидящих видов морского дна.

Неживые ресурсы ИЭЗ – это минеральные ресурсы вод, покрывающих морское дно, включая содержащиеся в морской воде химические элементы, их соединения, энергия приливов, течений, ветра и прочие.

Принципы пользования живыми и неживыми ресурсами – платность, финансовое обеспечение изучения, воспроизводство и защита морской среды, ответственность за нарушения условий пользования.

Плату за пользование живыми и неживыми ресурсами исключительной экономической зоны осуществляют пользователи исключительной экономической зоны — граждане Российской Федерации, российские юридические лица независимо от их организационно-правовых форм и форм собственности и иностранные юридические лица независимо от их организационно-правовых форм и форм собственности. Система платежей за пользование ресурсами включает в себя: - сбор за выдачу лицензий (разрешений); - плату за пользование ресурсами; - штрафы за сверхлимитное и нерациональное пользование ресурсами; - другие налоги и сборы, предусмотренные законодательством РФ. Плата не взимается за проведение наблюдений в рамках государственного мониторинга, ресурсных и морских научных исследований, за вылов (добычу) живых ресурсов в целях воспроизводства и акклиматизации. Объемы вылова (добычи) живых ресурсов в указанных целях определяются в порядке, установленном Правительством РФ. Арестованное иностранное судно или его экипаж освобождаются незамедлительно после предоставления Российской Федерации разумного залога или другого обеспечения. В случае привлечения к ответственности иностранных граждан за нарушения положений Закона от 17.12.98 г. № 191-ФЗ и международных договоров, относящихся к живым ресурсам исключительной экономической зоны, к указанным лицам не применяется наказание в виде лишения свободы при отсутствии международного договора между РФ и иностранными государствами и любая другая форма личного наказания. Споры между РФ и иностранными государствами по поводу реализации их прав в исключительной экономической зоне разрешаются мирными средствами в соответствии с международными договорами РФ и нормами международного права.

Таблица 2 - Факторы, влияющие на уровень стоимости

Методы оценки недвижимости. Затратный подход он основан на предположениях, что затраты на строительство объекта с учетом износа, совокупности с рыночной стоимостью земельного участка, на котором объект находится, является приемлемым ориентиром, для определения стоимости недвижимости.

Сфера применения – это налогообложения физических и юридических лиц, арест объектов недвижимости, определение верхней стоимости оцениваемого объекта, техноэкономическое обоснование нового строительства, выбор наиболее лучшего и эффективного использование земельного участка, согласование стоимостей объектов, рассчитанного разными методами, оценка объектов недвижимости в пассивных секторах экономики и страховании. Недостатки подхода – не отражает стоимость прогнозируемых доходов, трудно определить износ здания старше 10 лет.

Последовательность и осуществление подхода, рассчитывается стоимость земельного участка и работ. Если участок арендован, то учитывается стоимость аренды. Определяется полная стоимость воспроизводства или замещения. Рассчитываются все виды износа (физический, функциональный и внешний) Суммируют все стоимости полученные с учетом износа.

Физический износ – отражает изменения физических свойств объекта с течением времени. Выделяют 4 способа расчета физического износа – экспертный метод, в котором суммируются произведения удельного веса конструктивного элемента процесса и износа конструктивного элемента. При этом износ различают устранимый и неустранимый. Если стоимость ремонта не увеличивает стоимость здания, то ремонт считается неустранимым. Стоимостной – затраты на воспроизводство конструктивных элементов здания, а износ определяется как средневзвешенная величина путем внешнего осмотра недвижимости. Нормативный или бухгалтерский основы – единые нормы амортизации на восстановление. Метод расчета срока жизни – срок жизни, это время в течении которого используемый объект будет приносить прибыль. В этот период, вложения в данный объект будут приносить пропорциональную увеличение прибыли. Физический срок здания заканчивается тогда, когда его сносят.

Методы затратного подхода.

При оценки стоимости компании затратный подход представлен двумя методами. Метод стоимости активов. Метод ликвидационной стоимости. Метод стоимости чистых активов основан на анализе активов компании. Использование данного метода дает лучшие результаты при оценки действующей компании, обладающие значительными материальными и финансовыми активами.

Отдельные объекты в рамках данного метода, в частности нематериальные активы могут оцениваться другими подходами – сравнительным или доходным. Процедура оценки предусматривает следующую последовательность этапов:

Затратный подход при оценке зданий, сооружений. передаточных устройств. Все объекты делятся на объекты производственного характера, объекты не производственного характера, объекты незавершенного строительства.

Затратный подход основывается на изучении возможности инвестора в приобретении имущества и исходит из принципа замещения. То есть инвестор не заплатит за имущество большую сумму, чем та в которую обойдется приобретение соответствующего имущества аналогичного по назначению и качеству в обозримый период без существенных издержек. При оценке зданий сооружений передаточных устройств рассчитывают затраты на производство, активы, за вычетом всех форм износа, обесценивания и устаревание актива.

Оценка машин, оборудования и транспортных средств проводится либо по отдельным взятым единицам (оценка россыпью), либо все множество машин условно-независимых друг от друга, имеющих технологические связи как между отдельными единицами комплекса, так и в связи окружающих их инфраструктуры.

Системная оценка – в процедуру оценки включает два этапа:

Метод ликвидационной стоимости.

Порядок расчета ликвидационной стоимости:

Доходный подход включает в упрощенном варианте 3 метода:

Чистый операционный доход рассчитывается как устойчивая величина от ожидаемого чистого годового дохода полученного от оцененного имущества после вычета всех операционных доходов и резервов но до обслуживания долга по ипотечному кредиту и амортизационным отчислениям. Данный метод используется когда величина будущих потоков денежных средств стабильна.

2. Метод дисконтирования предполагает четкого операционного дохода в определенном периоде в будущем и вероятной цены продажи этого объекта в конце этого периода, а затем в расчет этого суммирования всех будущих доходов от объекта недвижимости.

3. Последовательность метода: 1. Устанавливается продолжительность получения будущих денежных доходов. 2. Прогнозируются потоки денежных средств по каждому году владения. 3. Дисконтирование денежных средств путем приведении их за каждый из будущих периодов на основе функции сложного процента и суммирования всех текущих стоимостей. 4. Ставка дисконта выбирается как средняя норма прибыли. 5. Метод дисконтирования предполагает расчет реверсии выручки от продаж. Приведение ее текущей стоимости через ставку дисконтирования. 6. Сложение текущих стоимостей доходов и реверсий. 7. Расчет чистой текущей стоимости объекта, как разница между текущей стоимостью доходов полученный за ряд лет и суммой привлеченной заемных средств.

Метод валовой ренты. Валовая рента – это результат деления продажной цены объекта недвижимости на потенциальной или действительной валовой доход. При определении мультипликатора не нужно вносить на различие сопоставимых объектов.

Рассмотрим поле подробно основные метода доходного подхода:

На прогнозный период составляется детальный прогноз денежных потоков. На достаточно длительный период до того момента когда компания выйдет на стабильные темпы роста денежного потока, единицы измерения прогнозного периода определяется исходя из ритмичности производства, обычно это год. Единицы измерения денежного потока исходя из специфики компании рубль, доллар, евро. При построения прогноза валовой выручки от реализации анализируют текущее производственные мощности, их загруженность и стоится прогноз физического объема продукции. Прогнозирование выручки от реализации может осуществляться двумя способами – укрупненный подход подразумевает прогнозирование роста выручки в зависимости от темпов роста предыдущих лет обычно применяется для предварительной оценке или при отсутствие информации. Детальный подход подразумевает использование большого массива информации. Основой для расчета являются данные о физических объемов реализуемой продукции прошлых лет. Фактические и прогнозные цены на производимые продукты, а так же прогнозы специалистов отрасли позволяющие моделировать различные сценарии развития при изменении внешних экономических условий. Прогнозирование расходов от реализации так же осуществляется двумя методами укрупненным и детальным.

Определение ставки дисконтирования. Ставка дисконта – это: c математической точки зрения процентная ставка используемая для пересчетов будущих потоков дохода в текущую стоимость являющуюся базой для определения рыночной стоимости компании. С экономической точки зрения – ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату оценки. Она должна превышать безрисковую ставку дисконта и обеспечивать все виды рисков. Для модели денежных потоков, для собственного капитала используют метод кумулятивного подхода. Основанного на экспертной оценке премий за риск, связанный с инвестированием и метод оценки ставки дисконта по модели оценке капитальных активов.

Расчет ставки дисконта методом кумулятивного построения. Ставка дисконта равна сумме следующих факторов. Безрисковая ставка (для инвестора это альтернативная ставка дохода, в которой отсутствует риск, и высокой степенью ликвидности. В мировой практике – это ставка дохода по долговым обязательствам. Для Российских компаний – это может быть ставка рефенансирования.) Ключевая фигура в руководстве, размер компании, финансовая структура, товарно-территориальная и производственная диверсификация. Диверсификация клиентуры, отраслевые риски. Оценка выше указанных факторов осуществляется по 5-ти балльной шкале на основании экспертной оценки.

CAPM – ставка дисконта – безрисковая ставка + мера систематического риска связанная с макроэкономическими и политическими процессами происходящеми в стране*(общая доходность рынка в целом – премия дя малых компаний за размер)+ премия за риск в конкретную компанию.

Ставка дисконта рассчитывается обоими методами а затем из них находится средняя ставка дисконта.

Метод средней отраслевой ориентации активов и капитала. (модель Дюпона)

Отражает среднюю доходность отрасли на активы или вложенный капитал. Для оценки используются два показателя. ROA и ROE. Данная модель применяется когда акции и не котируются на бирже, то есть не отражают настоящую рыночную стоимость компании. При использовании модели Дюпона – предприятия разбивают на три группы – мелкие, средние и крупные по размеру собственного капитала компании. Рассчитанные для конкретной компании показатели сравнивают со среднеотраслевыми.

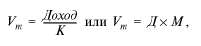

Метод капитализации дохода Капитализация - это превращение денежного потока в стоимость путем деления или умножения рассчитанной величины потока дохода на коэффициент капитализации или мультипликатор.

где: Vm — оцениваемая стоимость. Д — доход. К — коэффициент капитализации. М — мультипликатор. Суть метода капитализации - определение величины ежегодных доходов и соответствующей этим доходам ставки капитализации, на основе которой рассчитывается рыночная стоимость компании. Необходимо определить: - продолжительность анализируемого периода; - капитализируемую базу; - коэффициент капитализации. - рыночную стоимость. Существует множество методов капитализации дохода предприятия: • капитализацию чистого дохода (до и после налогообложения, выплаты процентов и капитализации затрат); • капитализацию фактических дивидендов; • капитализацию потенциальных дивидендов; • использование мультипликаторов: цена/прибыль, цена/выручка и др. Обычно капитализируемой базой является скорректированная прибыль компании, а иногда выручка, финансовый результат до налогообложения. Простейшим способом является расчет по формуле средней арифметической чистого дохода. Более точно рыночную стоимость рассчитывают, определяя чистый доход по формуле средневзвешивания или тренду. Для прогноза будущих чистых доходов наиболее важными являются чистые доходы за последние периоды, то он использует весовые коэффициенты. В качестве коэффициента капитализации может быть использована: - норма прибыли, скорректированная на уровень риска; - ставка капитализации по сопоставимым компаниям. Методы применяются в тех случаях, когда имеется достаточное количество данных для оценки дохода. Доход является стабильным или, по крайней мере, ожидается, что текущие денежные доходы приблизительно будут равны будущим или темпы их роста — умеренны. Достоинство - простота расчетов и отражение рыночной конъюнктуры. Не следует применять, когда: • отсутствует информация о рыночных сделках или не проведен их экономический анализ. • если бизнес находится в стадии становления: не вышел на режим стабильных доходов или отсутствует информация о них; • когда объект требует серьезной реструктуризации. Модель Инвуда Модель Хоскальда Модель Ринга

Сущность недвижимого имущества. Классификация. Рынок недвижимости

|

||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 790; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.62 (0.011 с.) |