Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Источники финансирования инвестиционных проектовСодержание книги

Похожие статьи вашей тематики

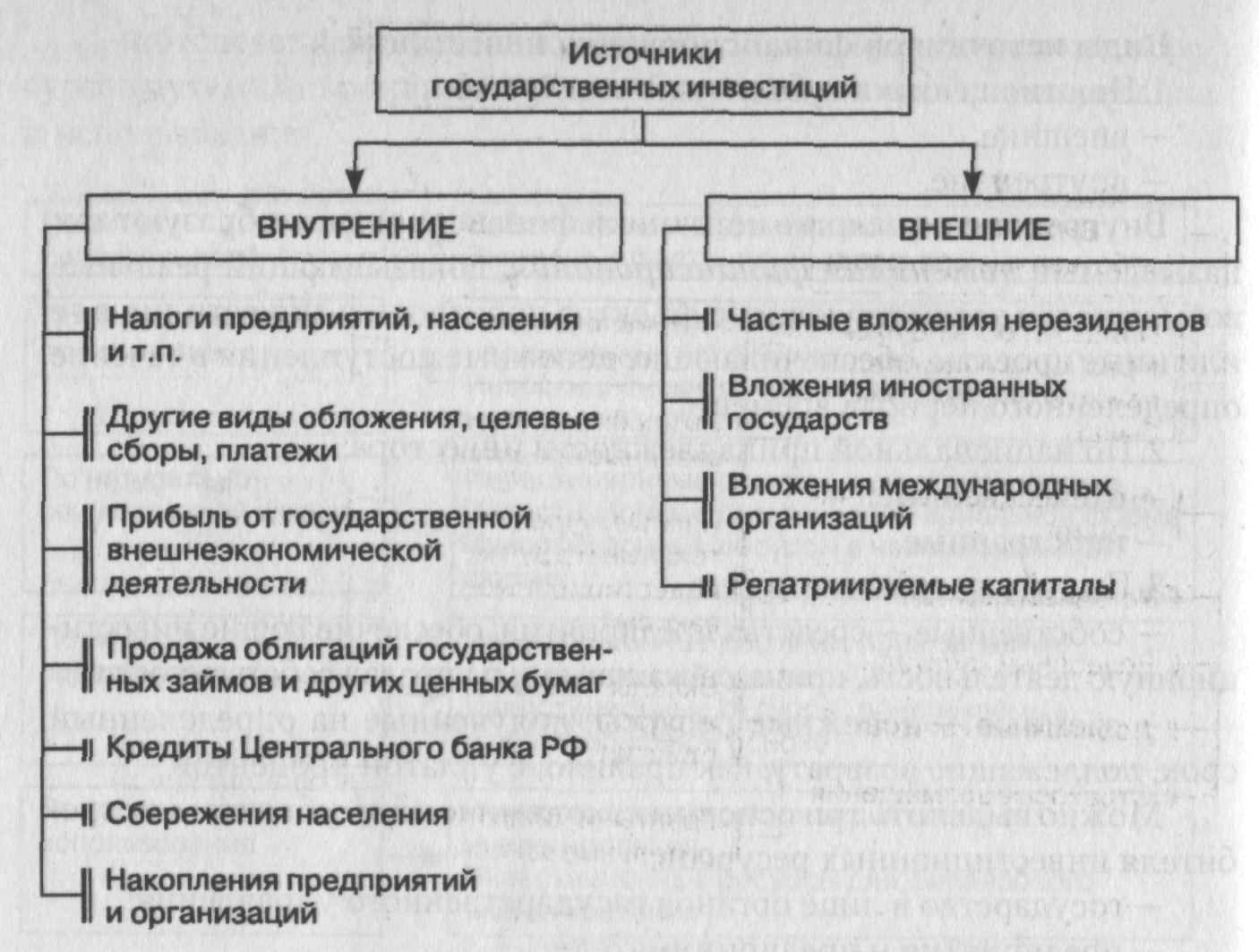

Поиск на нашем сайте Под источниками финансирования инвестиций понимаются фонды и потоки денежных средств, которые позволяют осуществлять процесс инвестирования. Источники формирования инвестиционных ресурсов можно классифицировать по различным признакам. Виды источников финансирования инвестиций 1) По отношению к субъекту инвестирования: - внешние; - внутренние. Внутренние и внешние источники финансирования образуют так называемый потенциал финансирования, показывающий реальные возможности хозяйствующих субъектов производить инвестиции в те или иные проекты, обеспечивающие денежные поступления в течение определенного периода времени. 2)По национальной принадлежности инвестора: - отечественные; - иностранные. 3) По титулу собственности: - собственные - средства предприятия, обеспечивающие инвестиционную деятельность, принадлежащие ему на правах собственности; - заемные - денежные ресурсы, полученные на определенный срок, подлежащие возврату, как правило, с уплатой процентов. Можно выделить три основных экономических субъекта - потребителя инвестиционных ресурсов: - государство в лице органов государственного управления; - предприятия и предприниматели; - население в виде совокупности домашних хозяйств. Определение и изыскание источников финансирования инвестиций - основной вопрос всех инвестиционных проектов. Необходимость дифференциации и учета источников определяется разной стоимостью их привлечения. Системная классификация источников инвестиций предполагает, прежде всего, разделение уровней финансирования. Выделяется макроуровень (национальная экономика) и микроуровень (предприятие) финансирования инвестиций. На макроэкономическом уровне к внутренним источникам финансирования инвестиций относятся накопления, осуществляемые коммерческими и некоммерческими организациями и гражданами, а также централизованные ассигнования, к внешним - средства, получаемые из-за границы, включающие финансовые средства резидентов, переводимые из-за границы (репатриируемые капиталы) и иностранные источники. Государству инвестиции необходимы для вложения в социально-культурную сферу, науку, образование, оборону, государственные объекты инфраструктуры, охрану окружающей среды, обеспечение внутренней безопасности, финансирование федеральных и региональных инвестиционных программ и др. Основные источники государственных инвестиций представлены на рисунке 1.

Рисунок 1- Источники государственных инвестиций

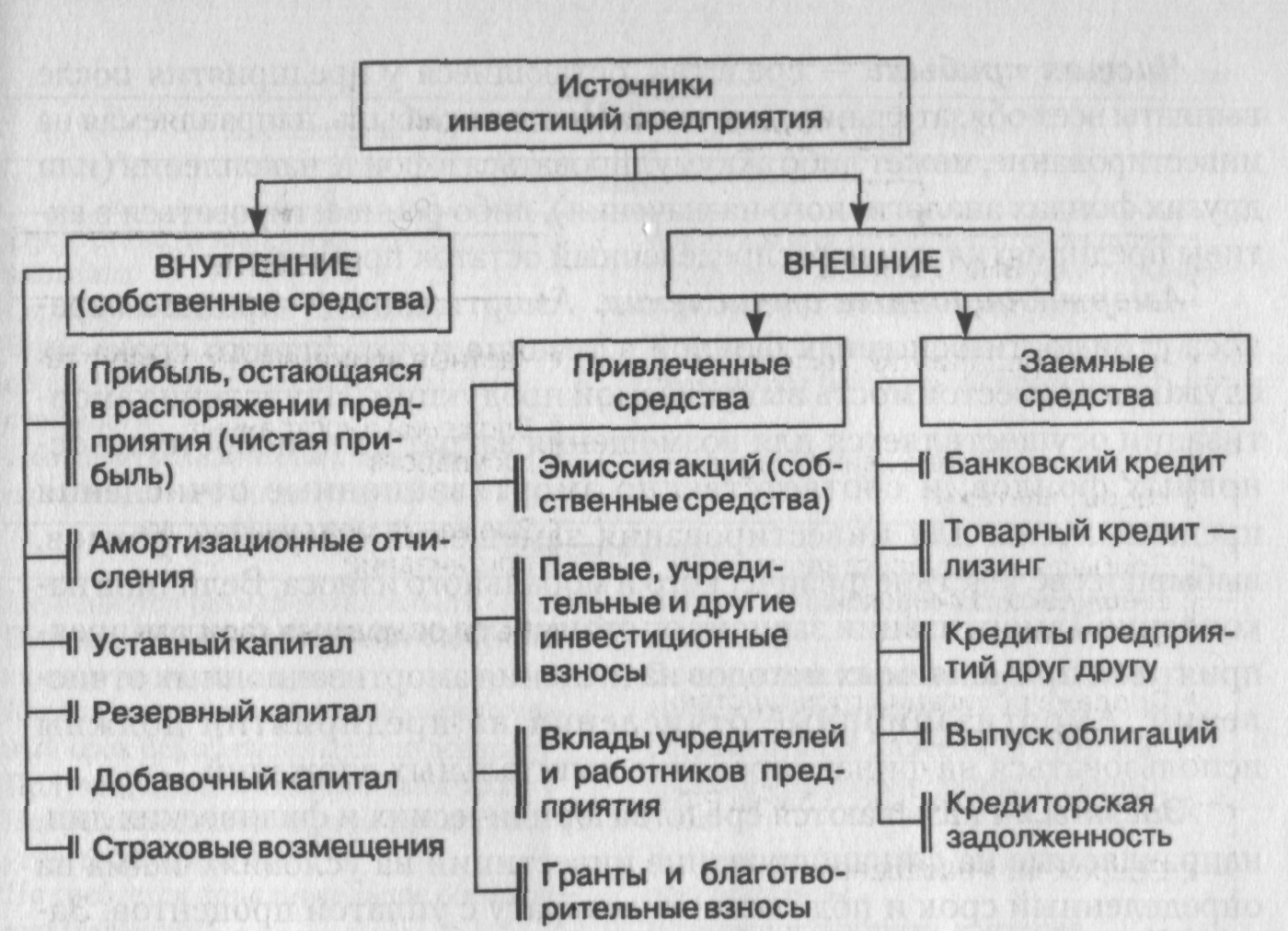

На микроэкономическом уровне внутренними источниками инвестирования выступают собственные средства предприятий, а внешними - привлеченные и заемные средства. Центральным агентом привлечения и использования производственных инвестиций служат предприятия разных форм собственности, компании, фирмы, предприниматели. Все источники формирования инвестиционных ресурсов предприятия можно разделить на следующие группы (рисунок 2): внешние и внутренние; собственные, привлеченные и заемные.

Рисунок 2 - Источники инвестиций предприятия

Под собственными инвестициями понимаются средства юридических и физических лиц, направляемые на финансирование на условиях участия в прибыли. К собственным источникам инвестиций относятся: реинвестируемая часть чистой прибыли, амортизационные отчисления, страховые возмещения убытков и др. Рассмотрим основные источники собственного финансирования инвестиционных ресурсов. Уставный капитал - сумма средств, предоставленных собственниками для обеспечения уставной деятельности предприятия. Его содержание зависит от организационно-правовой формы предприятия. Уставный капитал выступает основным и, как правило, единственным источником финансирования на момент создания коммерческой организации. Его величина объявляется предприятиями, а изменение размера уставного капитала допускается в порядке, предусмотренном действующим законодательством и учредительными документами. Уставный капитал организации определяет минимальный размер ее имущества, гарантирующий интересы кредиторов. Добавочный капитал как источник средств предприятия отражает прирост стоимости внеоборотных активов в результате переоценки основных фондов и других материальных ценностей со сроком полезного использования свыше 12 месяцев. Он также может включать сумму превышения фактической цены размещения акций над их номинальной стоимостью (эмиссионный доход акционерного общества). Резервный капитал может создаваться на предприятии либо в обязательном порядке, либо в том случае, если это предусмотрено в учредительных документах. Создание резервных фондов обязательно для открытых акционерных обществ и предприятий с иностранным капиталом. Чистая прибыль - средства, остающиеся у предприятия после выплаты всех обязательных платежей. Чистая прибыль, направляемая на инвестирование, может либо аккумулироваться в фонде накопления (или других фондах аналогичного назначения), либо реинвестироваться в активы предприятия как нераспределенный остаток прибыли. Амортизационные отчисления. Амортизация - процесс переноса стоимости основных фондов в течение нормативного срока их службы на себестоимость выпускаемой продукции. Начисление амортизации осуществляется для возмещения затрат на приобретение основных фондов, и соответственно амортизационные отчисления предназначены для инвестирования замещения основных фондов, выбывших вследствие физического и морального износа. Величина накопленной амортизации зависит от стоимости основных фондов предприятия и применяемых методов начисления амортизационных отчислений. Амортизационные отчисления на предприятии должны использоваться на финансирование капитальных вложений. Заемными называются средства юридических и физических лиц, направляемые на финансирование инвестиций на условиях займа на определенный срок и подлежащие возврату с уплатой процентов. Заемные средства включают средства, полученные от выпуска облигаций, других долговых обязательств, а также кредиты банков, других финансово-кредитных институтов, предприятий, государства. К привлеченным относятся средства, предоставленные на постоянной основе, по которым может осуществляться выплата владельцам этих средств дохода (в виде процента, дивиденда). В их числе можно назвать средства от эмиссии акций, дополнительные взносы (паи) в уставный капитал, целевое государственное финансирование и др. К собственным источникам относятся все внутренние источники и эмиссия акций (внешний источник), остальные источники - заемные средства. Соотношение собственных и заемных источников формирует структуру финансирования инвестиций и зависит от таких факторов, как развитость финансового рынка, техническая сложность и продолжительность реализации проекта, сложившаяся практика реализации проектов на предприятии, уровень финансовой устойчивости предприятия и др.[24] Достоинства и недостатки заемных и привлеченных источников финансирования инвестиций приведены в таблице 1.

Таблица 1 - Достоинства и недостатки заемных и привлеченных источников финансирования инвестиций

Продолжение таблицы 1

Выбор источников финансирования инвестиций должен быть ориентирован на оптимизацию их структуры. При этом следует учитывать достоинства и недостатки каждой группы источников финансирования (таблица 2).

Таблица 2 - Достоинства и недостатки внутренних и внешних источников финансирования

Продолжение таблицы 2

Выбор источников формирования инвестиционных ресурсов осуществляется с учетом следующих факторов. - Отраслевые особенности производственной деятельности предприятия, которые определяют структуру активов и ликвидность предприятия. Так, предприятия с высокой долей внеоборотных активов, как правило, имеют низкий кредитный рейтинг и вынуждены ориентироваться на собственные источники. - Размер предприятия. Чем меньше размер предприятия, тем в большей степени следует ориентироваться на собственные источники, и наоборот. - Стоимость капитала, привлекаемого из различных источников. В целом стоимость заемного капитала обычно ниже стоимости собственного. Однако по отдельным источникам заемных инвестиционных ресурсов стоимость может существенно колебаться в зависимости от кредитоспособности предприятия, формы обеспечения кредита и др. - Свобода выбора источников финансирования. Не все источники одинаково доступны для предприятий. Например, бюджетные инвестиции, целевые и льготные государственные кредиты могут получить лишь отдельные наиболее значимые предприятия. - Конъюнктура рынка капитала влияет на изменение стоимости заемного капитала. При существенном возрастании этой стоимости привлечение банковских кредитов становится для предприятий убыточным. - Уровень налогообложения прибыли. В условиях низких ставок налога на прибыль более предпочтительным является формирование инвестиционных ресурсов предприятия за счет собственных источников, при высокой ставке налогообложения прибыли повышается эффективность привлечения капитала из заемных источников. - Мера принимаемого риска при формировании инвестиционных ресурсов. Неприятие высоких уровней рисков формирует консервативный подход к финансированию инвестиций, при котором их основу составляют собственные средства, и наоборот. - Задаваемый уровень концентрации собственного капитала для обеспечения требуемого уровня финансового контроля. Этот фактор важен для акционерных обществ. Он характеризует пропорции в объеме подписки на акции, приобретаемые учредителями и прочими инвесторами (акционерами) [5].

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-06; просмотров: 1073; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.169 (0.013 с.) |