Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Формы финансирования инвестицийСодержание книги

Поиск на нашем сайте Инвестиции Лапко Константин Сергеевич

1. Фонд накопления 2. Формы инвестиций · Реальные § Материальные активы · Портфельные (финансовые) § Ценные бумаги § Производные ценные бумаги · Интеллектуальные § Нематериальные активы

Инвестор – субъект Реальные, портфельные и интеллектуальные инвестиции- объекты

Нормативно-правовые акты, регулирующие инвестиционную деятельность: 1. Закон РСФСР от 26.06.1991 г. «Об инвестиционной деятельности в РСФСР» (действует в части, не противоречащей ФЗ от 25.02.1999 г. №39-ФЗ) Инвестиции – денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, кредиты и другое имущество или имущественные права, вкладываемые в объекты предпринимательской и иной деятельности с целью получения прибыли и положительного социального эффекта. 2. ФЗ от 25.02.1999 г. №39-ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» Инвестиции представляют собой денежные средства, ценные бумаги, иное имущество и имущественные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и иной деятельности и (или) достижению положительного эффекта 3. ФЗ от 09.07.1999 г. №160-ФЗ «Об иностранных инвестициях в РФ» Иностранные инвестиции – вложение иностранного капитала в объекты предпринимательской деятельности на территории РФ, если эти объекты не ограничены и не изъяты из оборота. 4. Конвенция о защите прав инвесторов Инвестиции – финансовые материальные ресурсы (средства), а также имущественные права, права на интеллектуальную собственность Виды инвесторов: 1. Коллективные (страховые компании, негосударственные пенсионные фонды (НПФ), инвестиционные фонды, общество взаимного страхования) 2. Институциональные Институциональный фонд: · Паевой инвестиционный фонд – часть имущества, переданная управляющей компании · Акционерный инвестиционный фонд – открытое акционерное общество, основной деятельностью которого является инвестирование имущества в ценные бумаги 3. Инвестиционные компании - объединения (корпорация), вкладывающая капитал по средствам портфельных и прямых инвестиций · Холдинговые компании · Финансовые группы – объединение предприятий, связанных в единое целое (отсутствует головная организация) · Финансовые компании – финансирующие по определенному критерию достаточно узкий круг других организаций (отсутствует диверсификация) · Инвестиционные банки · Венчурные фонды Классификация инвестиций 1. По целевому назначению инвестиций · Реальные · Интеллектуальные · Нематериальные 2. По характеру участия в инвестировании · Прямые – непосредственное финансирование · Косвенные – через посредников 3. По периоду инвестирования · Краткосрочные (до 1 года) · Среднесрочные (2-5 лет) · Долгосрочные (более 5) 4. По форме собственности · Частные · Государственные · Иностранные · Совместные · Корпоративные

Формы инвестиций 1. Инвестирование в промышленные предприятия (модернизация, перевооружение основных средств) (реальные инвестиции) 2. Проектное финансирование (затраты окупаются в рамках реализации проекта) 3. Инвестиционное кредитование (кредит, лизинг) 4. Венчурное финансирование Сравнительная характеристика форм инвестиций

Стадии инвестиционного процесса: 1. Прединвестиционная · Сбор первичной информации · Формулировка идей проекта · Первичный отбор источников финансирования и направлений инвестиций · Прогноз доходов от реализации инвестиционных проектов 2. Инвестиционная · Экспертиза представленных инвестиционных проектов · Проверка произведенных расчетов затрат и доходов Дисконтирование – компаут (обратно) · Подготовка технической финансовой документации · Анализ рисков и выбор наиболее оптимального инвестиционного проекта · Разработка и утверждение бизнес-плана (инвестиционного меморандума) 3. Заключение договоров с потенциальными инвесторами Отличительные особенности бизнес-плана и инвестиционного меморандума

Обобщенный алгоритм бизнес планирования Организация инвестиционного проекта

Экономическая идея (цель бизнес-плана) Ресурсы организации (внутренние)

Процесс бизнес-планирования

Капитал инвесторов Капитал организации

Общий капитал

Реализация проекта обратная связь

Респределение прибыли (делится на инвесторов и организации) Участники и цели бизнес-плана

Этапы бизнес планирования: 1. Сбор и анализ информации о продукции (услуги) 2. Сбор и анализ информации о рынке сбыта (маркетинг) 3. Анализ состояния и возможности предприятия (отрасли) 4. Определение потребностей и путей обеспечения оборудованием, кадрами и другими ресурсами (вся информация содержится в производственном плане) 5. Расчет потребностей капитала, источников финансирования (содержится в финансовом плане) 6. Определение масштабности проекта и оценка его эффективности (NPV, IRR, IP, PBP) 7. Разработка организационной структуры, правовое обеспечение и составление графика реализации проекта 8. Определение гарантий (в частности для инвесторов) 9. Документационное оформление инвестиционного проекта CCF = EBIT + D – CAPEX + (-)∆NCNWC – T D – амортизация CAPEX –создание инвестиционных активов NCNWC – оборотный капитал (без учета базовой денежной составляющей) прирост (н/п: если было 100, стало 150 в формулу идет -) T – фактически уплаченный налог на прибыль ECF = PAT + D – CAPE + (-)∆NCNWC ±∆d – div PAT – чистая прибыль ∆d – погашение привлеченных кредитов div - дивиденды Задача I. А 700 д.е. 20% В 300 д.е. 30%

А 0,7 В 0,3 20*0,7 + 30*0,3 = 23 II. А 100 20% Займ 50 10%

150/100 = 1,5 50/100 = 0,5 1,5*20* – 0,5*10% = 25% Задача 1,5 млн. руб.

Прогнозируемый обменный курс 8% в год. Исходя из консервативной стратегии, рассчитать ожидаемую доходность Сценарии:

Сформируем портфель из следующих инструментов: 1. ГКО 400 тыс. 2. Облигации Москвы 400 тыс. 1,5 млн. руб. 3. Корпоративные ценные бумаги 300 тыс. 4. Рублевый депозит 400 тыс. Удельный вес: ГКО = 400 тыс./1,5 млн. = 0,27 Облигации Москвы = 400 тыс./1,5 млн. = 0,27 Корпоративные ценные бумаги = 300 тыс./1,5 млн. = 0,2 Рублевый депозит = 400 тыс./1,5 млн. = 0,27 Пессимистический сценарий = 32*0,27 + 37*0,27 + 80*0,2 + 20*0,27 = 8,64 + 9,72 + 16 + 5,4 = 39,76% = 40% Примерное распределение ценных бумаг в портфелях:

Типы портфелей ценных бумаг от степени риска

График типа бар High

Close – цена закрытия

Open - цена открытия

Low

Бар типа японские свечи

Нисходящий тренд Восходящий тренд

Восходящий тренд

Линия сопротивления целевой канал

Линия поддержки

Нисходящий тренд

Фигуры: 1. Фигуры продолжения (вымпел, флаг)

2. Фигуры разворота · Голова и плечи

· Тройное (двойное) дно

· Анализ

Компьютерный анализ: 1. Трендоследящие индикаторы (… направления тренда) MA – moving average – скользящие средние · Арифметическое скользящее среднее (SMA) · Линейное сглаживание (взвешенное) скользящее среднее · Экспоненциальное скользящее среднее SMA = Pt – цена в определенный промежуток времени n – интервалы Общие правила скользящего среднего: · Покупать, когда цена акции превышает среднее значение за последние n месяцев · Продавать, когда цена акции падает ниже среднего значения за последние n месяцев

ADX – индикатор направления движения (3 линии) – показывает силу тренда в относительных единицах (APX) · Силу растущего тренда (+DM) · Силу падающего тренда (- DM) 2. Осцилляторы (отслеживают колебания цен) · Моментум (momentum)\ m: Pt – Pt – текущая цена

· Стохастический осциллятор (Лейна) (%) K = (%) Dn2 = MA (K) медленная стохастика MAn3 = D · MACD – схождение-расхождение скользящих средних MACD = MAn – MAn2 Single MA (сигнальная линия) = MAn3 Осцилляторы характеризуются дивергенцией – более высокие значения максимальной цены при более низких значениях осциллятора, указывают на предстоящий разворот тенденции вниз · Полосы Боллинджера MA + Kσ MA - Kσ

Математическое ожидание = + PDср.n – PDср.y - P - вероятность получения дохода Dср.n – средняя прибыль P – вероятность получения убытков Dср.y – средни размер убытков 3. Индикаторы в апатильности 4. Прочие (индикатор объема торгов) TEJ, REJ Риски оцениваются с помощью вероятностных методов (метод реальных опционов) 5 этапов REJ: 1. Анализ организации или проекта 2. Анализ принимаемых управленческих решений 3. Определение затрат и доходов по проекту 4. Оценка рисков 5. Оценка проекта с учетом стандартных методов (NPV, IRR, PP)

EVA = NORAT – (WACC*IC) = (ROIC – WACC)*IC Распределение прибыли: Выручка от продаж(нетто) стр.10 Ф №2

- Прямые расходы (сырье, материалы, зарплата производственных работников)

Прибыль до вычета амортизации, процентов и налогов (EBITA) стр.140+070+740 Ф №5

- Амортизация

Валовая прибыль

- коммерческие и управленческие расходы стр.030, 040

EBIT (прибыль до вычета процентов и налогов) стр.140+ 070 Ф №2

- проценты к уплате стр.070 Ф №2

Прибыль до вычета налогов

- налоги и прочие обязательные платежи

Чистая прибыль (NP) NORAT = EBIT (1-T)

- дивиденды по привилегированным акциям

Прибыль держателей обыкновенных акций

- дивиденды по обыкновенным акциям нераспределенная прибыль

Реинвестирование

Финансовые методы заключаются в прогнозировании денежных методов

Условный расход по налогу на прибыль = 126110*0,2 = 25222

2000*0,2 = 400 (отложенный налоговый актив) 3000*0,2 = 600 (постоянный налоговый актив) 2500*0,2 = 500 (отложенные налоговые обязательства) 25222 + 400 + 600 – 500 = 25722

Одним из наиболее методов моделирования является метод Монте-Карло (МК). Решения задач моделирования на основе МК основано на многократной имитации исследуемого явления и получения большого набора конкретных реализаций данного явления. Метод МК основан на применении случайных чисел, которые обладают следующими свойствами: 1. Равномерность (случайное число принимает любое значение в диапазоне от 0 до 1 с одинаковой частотой) 2. Независимость 3. Случайность Качественные методы оценки эффективности в большей степени ориентированы на управленческий подход. Их использование предполагает долгосрочное применение Обобщенный алгоритм оценки эффективности ИП, а также понятийный аппарат, содержащийся в методических рекомендациях 21.06.99 г. № ВК-477 Проект может рассматриваться с 2 сторон: 1. Проект – комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на ее достижение 2. Проект – комплекс действий и решений, направленных на достижение формулирование цели В зависимости от значимости проекты подразделяются: · 1. Глобальный 2. Народно-хозяйственные · 1. Крупномасштабные 2. Локальные Виды эффективности ИП: 1. В целом – оцениваются с целью определения потенциальной привлекательности проекта для возможных участников и поиск источников финансирования o Социальный (общественные) o Коммерческий 2. Эффективность участников в ИП o Эффективность участия предприятия o Эффективность участия акционеров o Бюджетная эффективность o Народно-хозяйственная (отраслевая) эффективность В основу оценки эффективности ИП заложены следующие принципы: 1. Рассмотрение проекта на протяжении всего жизненного цикла 2. Учет фактора времени (с точки зрения доходности) 3. Моделирование денежных потоков, включающих все связанные с реализацией проекта поступления и расходы за отчетный период, рассмотрение возможности применения нескольких валют 4. Учет инфляции 5. Учет рисков 6. Учет в коммерческой форме рисков, сопровождающих реализацию проекта 7. Учет мнений различных инвесторов (участников) проекта, проявляющихся в различной оценке вложенного капитала 8. Сопоставимость условий различных проектов при их оценке и выборе, соблюдение принципа положительности и максимума эффекта Схема оценки эффективности ИП: I этап Оценка эффективности проекта «в целом»

Оценка общественной значимости проекта + - Оценка общественной эффективности Оценка коммерческой эффективности - + + - Проект неэф-вен Оценка ком-ой эффе-сти Переход к 2 этапу Проект неэффективен - + Рассмотрение о оценка вариантов поддержки проекта, Переход к 2 этапу оценка эффективности проекта с учетом поддержки - + Проект неэффективен Переход к 2 этапу

II этап Эффективность участия в проекте Определение экономико-организационного механизма реализации проекта и состав его участников, выбор схемы финансирования, обеспечивающей финансовую реализуемость каждого из участников - + Проект нереализуем Оценка эффективности ИП для каждого из участников - + Проект неэффективен Реализация проекта

НЕТ!!!!! Эффективная ставка характеризует доход кредитора за счет капитализации процентов, выплаченных в течение периода, на которого объявлена номинальная процентная ставка. Рэф = (1 + m – количество раз выплаченных процентов в период Например. Если годовая ставка равна 50%, m = 12 раз Р эф = (1 + 0,5/12)12 – 1 = 63,2 Расчет затрат и налогов Разделяются на следующие группы: 1. Прямые и косвенные (включаются в цену продукции) – НДС, акцизы 2. Налоги, относимые на себестоимость продукции (земельный налог, транспортный налог, налог на имущество, водный налог, НДПИ и т.д.) 3. Налог на прибыль Проценты относятся к расходам при условии, что начисленные налогоплательщиком проценты по долговым обязательствам не отклоняются от среднего уровня процентов, взимаемых по долговым обязательствам в том же квартале на сопоставимых условиях. Сопоставимые условия – одна валюта, на те же сроки, сопоставимые объемы, под аналогичные обеспечения (+/- 20%) Особенности учета затрат Затраты на сырье, материалы, топливо, комплектующие изделия и т.п. определяются одним их следующих способов: 1. Исходя из технологического регламента 2. Производственные программы 3. В виде процентов от расходов по основным ресурсам 4. Основание данных аналогичных предприятий по затратам на единицу производимой продукции Метод вариации параметров В рамках данного метода рекомендуется проверять реализуемость и оценивать эффективность проекта в зависимости от изменения следующих параметров: 1. Инвестиционные затраты 2. Объем производства 3. Издержки производства 4. Проценты по кредиту 5. Прогноз общего индекса инфляции При отсутствии информации о пределах изменений выше указанных показателей рекомендуется произвести расчет по следующему сценарию: 1. Увеличение инвестиций, при этом стоимость работ, выполняемых подрядчиками, увеличивается на 20%, стоимость оборудования на 10% 2. Увеличение на 20% от проектного уровня произведенных издержек и на 30% удельных прямых затрат на производство и сбыт продукции 3. Уменьшение объема выручки до 80% от ее проектного значения 4. Увеличение на 100% времени задержки платежей за продукцию, поставляемую без предоплаты 5. Увеличение процента за кредит на 40% его проектного уровня в рублях и на 20% в валюте Рекомендуется рассматривать на фоне неблагоприятного развития инфляции. Проект считается устойчивым по отношению к возможным изменениям параметров, если при всех рассмотренных сценариях чистый поток денежных средств положителен, обеспечивается необходимый резерв финансовой реализуемости проекта Стратегии Стратегия мобилизации финансовых инвестиционных ресурсов: 1. Привлечение объема финансово-инвестиционных ресурсов: - кредит на основные средства - получение средств целевого финансирования - лизинг 2. Повышение эффективности использования ресурсов: - аутсорсинг (передача части производства) - продажа сырья, материалов и готовой продукции со скидкой Оптимизация структуры капитала: 1. Прирост собственного капитала o Эмиссия ценных бумаг o Оптимизация ценовой политики o Сокращение величины постоянных, переменных затрат o Оптимизация налоговой политики организации o Преобразование предприятия в другую ОПФ 2. Сокращение оттока собственного капитала o Сокращение дебиторской задолженности o Осуществление дивидендной политики, обеспечивающей рост чистой прибыли o Сокращение программ за счет сокращения чистой прибыли o Продление краткосрочного кредита в долгосрочный Восстановление платежеспособности и ликвидности: 1. Рост положительного денежного потока o Ускорение срока инкассации дебиторской задолженности o Снижение периода предоставление товарного кредита o Использование возвратного лизинга o Скидка на готовую продукцию o Продать товарно-материальные ценности, неиспользуемые основные средства o Снизить страховой запас в организации по товарно-материальным ценностям 2. Сокращение объема отрицательного денежного потока o Пролонгация кредита o Отсрочка сроков по дебиторской задолженности o Взять в аренду машины, оборудование o Реорганизация предприятия Рост положительного финансового результата: 1. Рост выручки (сокращение затрат предприятия) o Предусмотрение скидок, увеличивающих объем закупок (объем продаж) o Увеличение объема на рентабельных участках производства o Внедрение прогрессивных форм оплаты труда o Списание старого оборудования для исключения его из налогооблагаемой базы 2. Ускорение оборачиваемости запасов и средств в расчетах o Снижение страховых запасов товарно-материальных ценностей (ТМЦ) o Снижение периодов предоставление товарного периода o Факторинг o Получение инвестиционного налогового кредита o Переуступка требований к дебиторам кредиторам o Новация долга в обязательстве Для оценки финансовой, экономической, управленческой системы организации применяются методы количественно-качественного анализа (например, метод а-счетов). Указанный метод включает в себя 3 этапа: определение слабостей, ошибок и симптом, к которым начисляются определенные баллы

Организация считается успешной, если общее количество баллов не превышает 20, если 20-28 есть вероятность банкротства в течение 5 лет, если превышает 28, организация находится в кризисном состоянии. Инвестиции Лапко Константин Сергеевич

1. Фонд накопления 2. Формы инвестиций · Реальные § Материальные активы · Портфельные (финансовые) § Ценные бумаги § Производные ценные бумаги · Интеллектуальные § Нематериальные активы

Инвестор – субъект Реальные, портфельные и интеллектуальные инвестиции- объекты

Нормативно-правовые акты, регулирующие инвестиционную деятельность: 1. Закон РСФСР от 26.06.1991 г. «Об инвестиционной деятельности в РСФСР» (действует в части, не противоречащей ФЗ от 25.02.1999 г. №39-ФЗ) Инвестиции – денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, кредиты и другое имущество или имущественные права, вкладываемые в объекты предпринимательской и иной деятельности с целью получения прибыли и положительного социального эффекта. 2. ФЗ от 25.02.1999 г. №39-ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» Инвестиции представляют собой денежные средства, ценные бумаги, иное имущество и имущественные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и иной деятельности и (или) достижению положительного эффекта 3. ФЗ от 09.07.1999 г. №160-ФЗ «Об иностранных инвестициях в РФ» Иностранные инвестиции – вложение иностранного капитала в объекты предпринимательской деятельности на территории РФ, если эти объекты не ограничены и не изъяты из оборота. 4. Конвенция о защите прав инвесторов Инвестиции – финансовые материальные ресурсы (средства), а также имущественные права, права на интеллектуальную собственность Виды инвесторов: 1. Коллективные (страховые компании, негосударственные пенсионные фонды (НПФ), инвестиционные фонды, общество взаимного страхования) 2. Институциональные Институциональный фонд: · Паевой инвестиционный фонд – часть имущества, переданная управляющей компании · Акционерный инвестиционный фонд – открытое акционерное общество, основной деятельностью которого является инвестирование имущества в ценные бумаги 3. Инвестиционные компании - объединения (корпорация), вкладывающая капитал по средствам портфельных и прямых инвестиций · Холдинговые компании · Финансовые группы – объединение предприятий, связанных в единое целое (отсутствует головная организация) · Финансовые компании – финансирующие по определенному критерию достаточно узкий круг других организаций (отсутствует диверсификация) · Инвестиционные банки · Венчурные фонды Классификация инвестиций 1. По целевому назначению инвестиций · Реальные · Интеллектуальные · Нематериальные 2. По характеру участия в инвестировании · Прямые – непосредственное финансирование · Косвенные – через посредников 3. По периоду инвестирования · Краткосрочные (до 1 года) · Среднесрочные (2-5 лет) · Долгосрочные (более 5) 4. По форме собственности · Частные · Государственные · Иностранные · Совместные · Корпоративные

Формы инвестиций 1. Инвестирование в промышленные предприятия (модернизация, перевооружение основных средств) (реальные инвестиции) 2. Проектное финансирование (затраты окупаются в рамках реализации проекта) 3. Инвестиционное кредитование (кредит, лизинг) 4. Венчурное финансирование Сравнительная характеристика форм инвестиций

Стадии инвестиционного процесса: 1. Прединвестиционная · Сбор первичной информации · Формулировка идей проекта · Первичный отбор источников финансирования и направлений инвестиций · Прогноз доходов от реализации инвестиционных проектов 2. Инвестиционная · Экспертиза представленных инвестиционных проектов · Проверка произведенных расчетов затрат и доходов Дисконтирование – компаут (обратно) · Подготовка технической финансовой документации · Анализ рисков и выбор наиболее оптимального инвестиционного проекта · Разработка и утверждение бизнес-плана (инвестиционного меморандума) 3. Заключение договоров с потенциальными инвесторами Отличительные особенности бизнес-плана и инвестиционного меморандума

Обобщенный алгоритм бизнес планирования Организация инвестиционного проекта

Экономическая идея (цель бизнес-плана) Ресурсы организации (внутренние)

Процесс бизнес-планирования

Капитал инвесторов Капитал организации

Общий капитал

Реализация проекта обратная связь

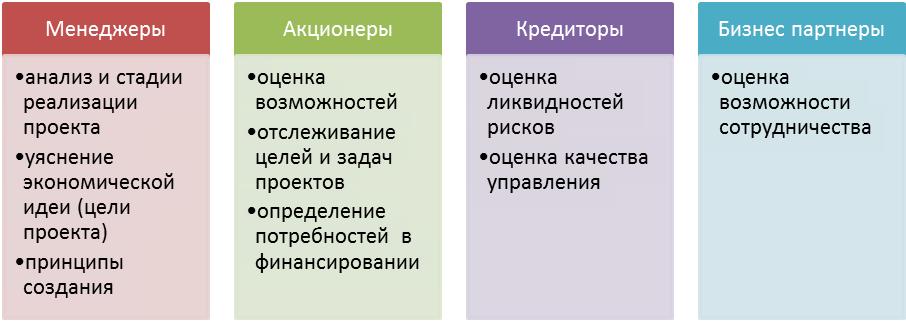

Респределение прибыли (делится на инвесторов и организации) Участники и цели бизнес-плана

Этапы бизнес планирования: 1. Сбор и анализ информации о продукции (услуги) 2. Сбор и анализ информации о рынке сбыта (маркетинг) 3. Анализ состояния и возможности предприятия (отрасли) 4. Определение потребностей и путей обеспечения оборудованием, кадрами и другими ресурсами (вся информация содержится в производственном плане) 5. Расчет потребностей капитала, источников финансирования (содержится в финансовом плане) 6. Определение масштабности проекта и оценка его эффективности (NPV, IRR, IP, PBP) 7. Разработка организационной структуры, правовое обеспечение и составление графика реализации проекта 8. Определение гарантий (в частности для инвесторов) 9. Документационное оформление инвестиционного проекта CCF = EBIT + D – CAPEX + (-)∆NCNWC – T D – амортизация CAPEX –создание инвестиционных активов NCNWC – оборотный капитал (без учета базовой денежной составляющей) прирост (н/п: если было 100, стало 150 в формулу идет -) T – фактически уплаченный налог на прибыль ECF = PAT + D – CAPE + (-)∆NCNWC ±∆d – div PAT – чистая прибыль ∆d – погашение привлеченных кредитов div - дивиденды Формы финансирования инвестиций 1. Чистая прибыль (амортизационные отчисления) 2. Кредит (минус – обязательное предоставление кредита) 3. Ценные бумаги · Вексель (минус – бумажная форма, теряется закрытость информации) · Облигации (минус – общий объем выпущенных облигаций не должен превышать общую величину уставного капитала) · Акции (плюс – нет необходимости платить дивиденды, не теряется возврат вложенного капитала и предоставления залога. Минус – потеря контроля) 4. Портфельное инвестирование Портфель - совокупность акций, облигаций корпораций, обладающих определенными рисками, доходом, обеспечением, а также ценных бумаг с фиксированным доходом, гарантированным государством. Задачи инвестиционного портфеля – улучшить инвестиционные условия за счет синергетического эффекта объединенных ценных бумаг Принципы формирования инвестиционного портфеля: 1. Стабильность получения дохода 2. Принцип диверсификации 3. Принцип консервативность 4. Ликвидность портфеля 5. Безопасность вложений Инвестиционные свойства портфеля ценных бумаг: 1. Портфель роста · Агрессивный · Консервативный · Средний (умеренный) 2. Портфель роста и дохода · Сбалансированный · Двойного назначения 3. Портфель дохода · Регулярный · Доходных ценных бумаг Цель портфеля роста – рост капитальной стоимости портфеля (незначительные дивидендные выплаты) Портфель агрессивного роста – обеспечивает максимальный рост капитала, как правило, включает ценн

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 468; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.169 (0.02 с.) |

* 100* n1 быстрая стохастика

* 100* n1 быстрая стохастика )m - 1

)m - 1