Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Принятие инвестиционного решения в долгом периодеСодержание книги

Поиск на нашем сайте

Принятие долгосрочного инвестиционного решения предполагает сопоставление затрат и доходов (выгод), возникающих в разное время под воздействием различных факторов: инфляции, риска, возможности альтернативного использования денег. Основой сопоставления является теория ценности (стоимости) денег во времени, позволяющая сравнить стоимость единицы капитала в настоящий момент с величиной будущего дохода от его применения.

Основные термины и понятия Капитал как фактор производства; инвестиции: валовые и чистые; процент; номинальная и реальная ставка процента; предельная эффективность инвестиций и предельная эффективность капитала; дисконтирование; внутренняя норма доходности инвестиций; чистая дисконтированная стоимость.

|

|||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 187; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.118.237 (0.006 с.) |

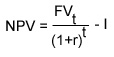

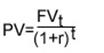

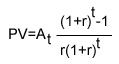

PV − текущая дисконтированная стоимость

FV − будущий доход от актива в год t

PV − текущая дисконтированная стоимость

FV − будущий доход от актива в год t

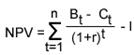

− коэффициент дисконтирования (приведения) будущих доходов к

текущему году

Величина PV находится в обратной зависимости от ставки процента r и продолжительности периода t:

чем выше r и больше t, тем ниже величина PV, и наоборот,

чем ниже r и короче t, тем больше величина PV.

− коэффициент дисконтирования (приведения) будущих доходов к

текущему году

Величина PV находится в обратной зависимости от ставки процента r и продолжительности периода t:

чем выше r и больше t, тем ниже величина PV, и наоборот,

чем ниже r и короче t, тем больше величина PV.

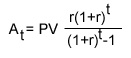

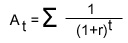

сумма коэффициентов дисконтирования за соответствующие периоды

сумма коэффициентов дисконтирования за соответствующие периоды