Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Экспресс-анализ финансового состояния предприятияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

43. Углубленный анализ финансового состояния предприятия Углубленный анализ финансового состояния предприятия

На втором этапе проводится анализ состава, структуры и стоимости имущества с позиций его ликвидности. Одновременно оценивается влияние структуры капитала во взаимосвязи со структурой имущества на платежеспособность предприятия. На третьем этапе определяются: 1) степень финансовой устойчивости предприятия (обеспеченность собственными оборотными средствами, финансовая независимость, рациональность использования чистой прибыли и амортизации); 2) уровень обеспеченности собственным капиталом основных, оборотных средств и нематериальных активов; 3) влияние основных факторов на изменение финансовой устойчивости и выявляются внутрипроизводственные резервы ее повышения. На четвертом этапе оценивается эффективность использования имущества предприятия, рентабельность и конкурентоспособность выпускаемой продукции. На пятом, заключительном этапе анализа обосновывается целесообразность разработки и реализации управленческих решений. 44. Показатели оценки имущественного положения · сумма хозяйственных средств, находящихся в собственности и распоряжении организации: ХС = А – У – А п – З у. Этот показатель дает обобщенную стоимостную оценку активов, числящихся на балансе предприятия. Рост этого показателя свидетельствует о наращивании имущественного потенциала предприятия.

· доля активной части основных средств Под активной частью основных средств понимают машины, оборудование и транспортные средства. Рост этого показателя в динамике обычно расценивается как благоприятная тенденция.

· коэффициент износа основных средств Показатель характеризует долю стоимости основных средств, оставшуюся к списанию на затраты в последующих периодах.

· коэффициент годности основных средств: К г = 1 – К из (Киз - коэффициент износа основных средств).

· коэффициент обновления Показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства. (Осп – основные средства поступили, ОСк – основные средства на конец периода)

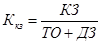

· коэффициент выбытия

Показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам.

45. Показатели оценки ликвидности и платежеспособности Показатели ликвидности и платежеспособности отражают возможность организации своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. · Коэффициент текущей ликвидности. Дает общую оценку обеспеченности организации оборотными активами для ведения хозяйственной деятельности и своевременного погашения краткосрочных обязательств.

где АО – оборотные активы; РБП – расходы будущих периодов; КО – краткосрочные обязательства за исключением резервов предстоящих расходов; ДБП – доходы будущих периодов; РПР – резерв предстоящих расходов. Превышение оборотных активов над краткосрочными обязательствами показывает величину собственных оборотных активов организации. Чем больше эта величина, тем больше уверенность кредиторов в том, что долги будут погашены. ·

где ДС – денежные средства; ФВ – финансовые вложения; ДЗ – дебиторская задолженность. Ориентировочное значение этого показателя равно 0,7—1. Однако оно может оказаться недостаточным, если дебиторская задолженность составляет значительную долю ликвидных средств ·

где Клт.к и Клт.н —фактическое значение коэффициента текущей ликвидности наконец и начало отчетного периода соответственно; Клт.норм — нормативное значение коэффициента текущей ликвидности; 6 — период восстановления платежеспособности, мес.; Т — длительность отчетного периода, мес. Если Квп > 1, то у организации есть реальная возможность восстановить свою платежеспособность, и наоборот, если Квп < 1, то восстановить свою платежеспособность в ближайшее время не представляется возможным.

46. Показатели оценки финансовой устойчивости Показатели оценки финансовой устойчивости: коэффициенты покрытия и коэффициенты капитализации. Коэффициенты капитализации подразделяются на коэффициенты структуры капитала и коэффициенты структуры привлеченных средств. Коэффициенты покрытия позволяют оценить в состоянии ли предприятие поддерживать сложившуюся структуру источников средств. Коэффициенты капитализации: · ·

·

· Значение показателя не может быть больше 1, иначе долгосрочные кредиты будут направляться на финансирование текущей деятельности

Коэффициенты структуры привлеченных средств: · ·

·

· Доля дебиторской задолженности в акте баланса

· · Коэффициент соотношения кредиторской и дебиторской задолженности

Кохэффициенты покрытия: · ·

|

|||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 539; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.29.103 (0.012 с.) |

предприятия:

предприятия:

Коэффициент быстрой ликвидности.

Коэффициент быстрой ликвидности. Коэффициент восстановления платежеспособности.

Коэффициент восстановления платежеспособности. Коэффициент концентрации собственного капитала. Характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредитов предприятие.

Коэффициент концентрации собственного капитала. Характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредитов предприятие.

Коэффициент финансовой зависимости (финансового риска или плеча финансового рычага). Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия.

Коэффициент финансовой зависимости (финансового риска или плеча финансового рычага). Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована.

Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована. Коэффициент покрытия долгосрочных вложений

Коэффициент покрытия долгосрочных вложений Коэффициент направления привлеченных средств в оборотные активы

Коэффициент направления привлеченных средств в оборотные активы Коэффициент направления привлеченных средств во внеоборотные активы

Коэффициент направления привлеченных средств во внеоборотные активы Коэффициент соотношения собственных и привлеченных средств

Коэффициент соотношения собственных и привлеченных средств

Доля кредиторской задолженности в акте баланса

Доля кредиторской задолженности в акте баланса Коэффициент обеспеченности процентов к уплате равен частному от деления прибыли до вычета налогов и сборов, производимых из прибыли, а также расходов и платежей из прибыли на проценты к уплате

Коэффициент обеспеченности процентов к уплате равен частному от деления прибыли до вычета налогов и сборов, производимых из прибыли, а также расходов и платежей из прибыли на проценты к уплате Коэффициент покрытия постоянных финансовых расходов равен частному от деления прибыли до вычета процентов и налогов на проценты к уплате плюс расходы по финансовой аренде

Коэффициент покрытия постоянных финансовых расходов равен частному от деления прибыли до вычета процентов и налогов на проценты к уплате плюс расходы по финансовой аренде