Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Теоретические основы инвестицийСодержание книги Похожие статьи вашей тематики

Поиск на нашем сайте

ВВЕДЕНИЕ

Инвестиции - это процесс вложения капитала в денежной, материальной и нематериальной формах в объекты предпринимательской деятельности или финансовые инструменты. С целью получения текущего дохода (прибыли) и обеспечения возрастания капитала. Инвестиции являются главной формой, реализующей стратегию развития предприятия. Любые инвестиции связаны с инвестиционной деятельностью предприятия, которая представляет собой процесс обоснования и реализации наиболее эффективных форм вложений капитала, направленных на расширение экономического потенциала предприятия. Для осуществления инвестиционной деятельности предприятия вырабатывают инвестиционную политику. Эта политика является частью стратегии развития предприятия и общей политики управления прибылью. Она заключается в выборе и реализации наиболее эффективных форм вложения капитала с целью расширения объема операционной деятельности и формирования инвестиционной прибыли. Таким образом, методы финансирования инвестиционных проектов это принципиальные подходы к финансированию отдельных реальных инвестиционных проектов, используемые предприятием при разработке политики формирования инвестиционных ресурсов. Актуальность темы данной работы заключается в том, что каждая из используемых форм финансирования обладает определенными достоинствами и недостатками. Цель курсовой работы раскрыть и проанализировать методы финансирования инвестиций. Для достижения поставленной цели, необходимо решить следующие задачи: 1. Дать понятие инвестиций и изучить различные подходы к их трактовке; 2. Выделить виды инвестиций; 3. Изучить различные способы финансирования инвестиций. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИЙ

Виды инвестиций Чаще всего в качестве критериев для выделения тех или иных видов инвестиций берутся направления их вложения, цели и источники финансирования. 1. По целям инвестирования: - прямые инвестиции — это досрочные вложения непосредственно в производство какой-либо продукции, включающие покупку, создание или расширение фондов предприятия, а также все другие операции, связанные либо с установлением (усилением) контроля над компанией, либо с расширением деятельности компании. Они обеспечивают инвесторам фактический контроль над инвестируемым производством;

- финансовые (портфельные) инвестиции — долговременные вложения средств в акции, облигации и другие ценные бумаги, выпущенные частными компаниями и государством, а также помещение капитала в банки (целевые денежные вклады, банковские депозиты), объекты тезаврации, т.е. вложения в различного рода финансовые активы. Финансовые инвестиции можно классифицировать как фиктивные и продуктивные. Первые используются для покупки ранее выпущенных акций и облигаций, долей участия. Они характеризуются тем, что в результате их происходит смена владельцев и права на получение дохода (дивиденда, процента). Эти инвестиции не дают дополнительных ресурсов для развития производства, а означают использование сбережений в целях потребления, тогда как институциональные инвесторы и население могут полученные доходы обращать в продуктивные инвестиции, т.е. направлять их на приобретение вновь выпущенных акций и облигаций, на потенциально производительное использование сбережений инвесторов эмитентами. 2. По объектам вложения инвестиций: - реальные инвестиции (капиталовложения) что являются вложениями средств в основной капитал через строительство, приобретение машин и оборудования и т.д., и оборотный капитал (на пополнение товарно-материальных запасов); - финансовые инвестиции т.е. вложение средств в ЦБ (акции, облигации, сертификаты, векселя и др.), валюту и другие финансовые активы, размещения капитала в банках; - интеллектуальные инвестиции являются вложением средств в науку, человека (образование, здравоохранение и т.п.), на покупку патентов, лицензий, ноу-хау осуществляют инвестиционную деятельность так называемые инвесторы В роли инвесторов выступают физические и юридические лица, в том числе и органы государственной власти и управления 3. По финансовым источникам инвестиционной деятельности: - внутренние инвестиции - государственные инвестиции; капитализированная часть прибыли предприятий; заработная плата; депозиты в КБ, средства от приватизации; амортизационный фонд; сбережения населения; ресурсы инвестиционных, страховых х, пенсионных фондов, кредитных союзов и т.п.

- внешние иностранные инвестиции -частные иностранные инвестиции; государственные иностранные инвестиции, средства международных финансовых организаций и учреждений Инвестиции делятся на - краткосрочные (вложения капитала на период до одного года) - долгосрочные (на период свыше одного года) - материальные (реальные) инвестиции — долгосрочные вложения капитала в материальное производство, в материально-вещественные виды деятельности; - нематериальные (интеллектуальные) инвестиции — вложение средств в подготовку работников предприятия на курсах, передачу опыта, лицензий и ноу-хау, совместные научные разработки и т.д.; - инвестиции индуцированные — инвестиции, вызываемые потребностью общества в соответствующих товарах и услугах, на получение, производство которых используются эти инвестиции; - инвестиции в запасы — увеличение размеров складских запасов предприятия, включающих основные и вспомогательные материалы, незавершенную и готовую продукцию, или накопление запасов в случае, когда производство превосходит фактический объем продаж. Если объем производства ниже объема продаж, то имеет место сокращение запасов. Часто такие инвестиции являются непредусмотренными заранее и играют роль буфера между объемом выпуска и неопределенным объемом продаж; - инвестиции автономные — это капитальные вложения не связанные с изменениями уровня дохода. Примерами таких инвестиций могут быть государственные капиталовложения, инвестиции, являющиеся прямым следствием изобретений, и большая часть долгосрочных инвестиций, которые, как предполагается, еще не скоро окупятся; - валовые инвестиции — общий объем инвестиций в экономику за определенный промежуток времени. Он состоит из инвестиций, направленных на замещение выбывшего основного капитала и чистых инвестиций; - чистые инвестиции — добавление к совокупному основному капиталу, т.е. величина инвестиций за вычетом амортизации; - иностранные инвестиции — все виды имущественных и интеллектуальных ценностей, вкладываемые иностранными инвесторами в объекты предпринимательской и др. видов деятельности в целях получения прибыли (дохода); - инвестиции, направляемые на замещение выбытия основного капитала,т. е. средств, необходимых для воспроизводства основных средств производства (основных фондов); - инвестиции в основной капитал — это все конечные продукты, кроме прироста запасов, приобретенных субъектами и не предназначенных для перепродажи. Такие инвестиции представляют собой прирост основного капитала. Капиталообразующие инвестиции включают в себя следующие показатели: капитальные вложения (инвестиции в основные фонды), затраты на капитальный ремонт, инвестиции на приобретение объектов природопользования, инвестиции в нематериальные активы (патенты, лицензии, программные продукты, научно-исследовательские разработки, инвестиции в пополнение запасов материальных оборотных средств). [5]

ОСНОВНЫЕ МЕТОДЫ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИЙ

Венчурное финансирование

Венчурные ресурсы, использующиеся с 1957 года, сегодня широко проявляют себя действенным финансовым средством. Как существенную причину такого усиленного роста венчурного капитала можно выделить осознание в экономически продвинутых странах такого важного фактора как инвестирование принципиально новых технических идей. Это, прежде всего, финансовая поддержка разработкам и внедрению передовых инновационных разработок для создания высокотехнологичных конкурентоспособных технологий и продуктов. В частности, первый инвестиционный фонд был создан для финансирования создания нового транзистора [3].

Венчурные ресурсы выступают основой для инвестирования инновационных технологий и промышленных отраслей на стадиях развития компаний. Они представляют собой финансовые средства профессиональных инвесторов, которые инвестируют их наряду с менеджерами компаний во вновь созданные, быстро развивающиеся компании, с потенциалом развития и перспективой трансформации в заметный субъект экономики. Венчурные финансы предоставляются под повышенный процент, как правило, до 35%. Если в последний период прошлого века «венчурным» считали любой вид акционерного рискового финансирования молодых компаний, то в последний период под непосредственно «венчурным» капиталом видят инвестиции, вливаемые в предприятия только непосредственно на стадиях их зарождения, становления и начального роста, не котируемые на рынке ценных бумаг. Это вполне объяснимо, потому что венчурное (рисковое) финансирование, в большинстве своём, осуществляется без предоставления предприятиями определённого залога, например, в отличие от банковского кредитования. Как считает Сергей Фрадков, управляющий партнёр стартап-акселератора iDealMachine, объём отечественного венчурного рынка превысил в 2013 году 3,25 млрд. долл. Согласно его данным, было проведено 419 сделок, в которых участвовало 278 инвесторов. США ежегодно направляют около 36 млрд. долл. в венчурное финансирование (60% общемирового объёма венчурных ресурсов) и лидируют как по числу компаний, получивших инвестиции, так и по количеству сделок [18]. Заметное развитие венчурная индустрия получила в странах Юго-Восточной Азии - в Сингапуре, Республике Корея, в Китае. Постепенно растут объёмы венчурного финансирования в странах с переходной экономикой. По итогам 2015 года можно констатировать, что значение совокупного капитала действующих на российском рынке фондов прямых и венчурных инвестиций составило 24,7 млрд долл. При этом относительный прирост капитала с учетом девальвации российского рубля по отношению к доллару США составил минус 11,4% по отношению к 2014 году. Для сравнения в 2014 и 2013 годах значение прироста совокупного капитала фиксировалось на уровне соответственно около 0,3% и 6,9% (что, однако, несопоставимо со значением, достигнутым в 2012 году - 22,6%). На приведенную оценку22 совокупного капитала фондов, действующих на рынке, оказала существенное влияние девальвация национальной валюты в виду того, что капиталы фондов, номинированные в рублях, составляли, например, в 2014 году, примерно шестую часть капиталов фондов в сегменте PE (прежде всего речь идет о Российском фонде прямых инвестиций) и более трети в секторе VC (в первую очередь -капиталы венчурных фондов с участием государственного капитала).

Не последнюю роль в снижении темпов прироста совокупного капитала сыграло и наложение таких факторов как «бум» на рынке в 201 1-2012 годах, сопровождавшийся определенным «перегревом», и объективные трудности, связанные с доступностью капиталов для подъема новых фондов, в первую очередь, на внешних рынках. Особенно отчетливо трудности с привлечением капиталов были заметны в сегменте PE-темпы прироста совокупного капитала фондов данной категории пока составили минус 11,3% (против 1,65% в 2014 году). Это было связано как с завершением работы четырех «фондов-старожилов» (совокупным объемом около 0,645 млрд долл.) на фоне отсутствия новых PE-фондов в отчетном периоде, так и с уже упомянутым эффектом от девальвации национальной валюты. Для VC-фондов значение прироста совокупного капитала составило минус 11,9% против минус 5,8% в 2014 году, что, также несопоставимо со значениями предыдущих лет (соответственно 45,2% и 21,3% в 2012 и 2013 году). Несколько более обнадеживающей выглядит статистика совокупного числа действующих фондов прямых и венчурных инвестиций, которое по итогам 2015 года достигло 338 (рост 2,4% по сравнению с 2014 годом, когда аналогичный показатель составил 5,4%, в 2013 году20,8%, в 2012 - 45,5%). При этом число новых фондов в отчетном периоде пополнялось в основном за счет венчурных фондов23 - 91% от числа новых фондов (86% в 2014 году). Совокупный капитал и число новых фондов прямых и венчурных инвестиций по сравнению с 2014 годом в абсолютном выражении снизились соответственно в 4 и 1,5 раза. Более оптимистично, с точки зрения фандрейзинга, выглядела ситуация в сегменте венчурных фондов. В абсолютном выражении число новых венчурных фондов по итогам 2015 года было достаточно велико (21 фонда против 30 фонда в 2014 году), при этом совокупный объем новых венчурных фондов существенно превысил значения предыдущего года (331 млн долл. против 188 млн долл.). Следует подчеркнуть, что основной вклад (свыше 75%) в данном случае обеспечили фонды с участием государственного капитала. Таким образом, можно констатировать, что в целом показатели фандрейзинга в 2015 году сохранили негативную динамику (в частности в сегменте PE), а величина относительного прироста совокупного капитала, после некоторого восстановления в посткризисный период (после 2009 года), демонстрирует тенденцию к дальнейшему спаду начиная с локального максимума в 2011 году. Стагнацию в сегменте фондов прямых инвестиций отражает и тот факт, что доля числа фондов этой категории в общем числе фондов прямых и венчурных инвестиций снизилась с 39% в 2012 году до 33% - в 2015 году. С другой стороны, в силу относительно небольшого объема венчурных фондов по сравнению с фондами в сегменте PE, доля фондов прямых инвестиций по объему капитала была стабильна (в период с 2012 года по 2015 годприблизительно в интервале 81-84%).

Обращает на себя внимание появление в 2014-2015 годах значительного числа фондов в форме договора инвестиционного товарищества. При этом данный формат постоянно совершенствуется, завоевывая все более прочные позиции на рынке. Основным драйвером роста фондов данной категории стало государство в лице ОАО «РВК» (число фондов увеличилось с двух в конце 2013 года до десяти по итогам 2015 года). На протяжении последних лет постоянно отмечается появление VC-фондов, имеющих отчетливо выраженный отраслевой фокус, связанный с разработкой технологий в реальном секторе (биотехнологий, медицины и здравоохранения, химических материалов, электроники). Однако справедливости ради надо сказать, что в основной своей массе такие фонды являются VC-фондами с участием государственного капитала. Например, по итогам 2015 года среди новых венчурных фондов с государственным участием доля фондов, не сфокусированных исключительно на секторе ИКТ (имеющих смешанные отраслевые предпочтения или инвестирующих только в реальном секторе), составляет 88% (100% в 2014 году). Аналогичная доля среди новых «частных» VC-фондов составила всего23% (44% в 2014 году). В целом доля действующихVC-фондов, не сфокусированных исключительно на секторе ИКТ, пока существенно не изменяется и составляет по итогам 2015 года 46% (в 46% 2014 году, 48% в 2013 году). По итогам 2015 года можно отметить незначительное уменьшение совокупного числа VC-фондов, расположенных вне Центрального ФО (на 11% по сравнению с 2014 годом). Однако в целом сохраняется ситуация, при которой подавляющее число фондов венчурных инвестиций и наибольший совокупный объем действующих венчурных фондов сосредоточены в Центральном ФО - 82% и 90% от общего числа и объемов венчурных фондов. В отчетном периоде активного роста совокупного числа действующих посевных фондов не наблюдалось: по итогам 2015 года число действующих фондов стабилизировалось на отметке 46. Совокупный объем капитала посевных фондов снизился до 458 млн долл., что связано с девальвацией национальной валюты (т.к. примерно треть от указанного объема составляет капитал крупнейшего на российском рынке фонда посевных инвестиций, номинированного в рублях). Значения объемов и капиталов фондов с государственным участием были в последние годы относительно стабильны (появление новых фондов компенсировалось уходом с рынка фондов с государственным участием «первой волны»). Вместе с тем, появление ряда новых VC-фондов с участием государственного капитала (прежде всего созданных при участии ОАО "РВК" в форме ДИТ), привело в конечном итоге к увеличению совокупного числа действующих фондов данной категории до 54 - при этом они составили почти 40% от совокупного числа новых VC-фондов. В целом же доля действующихVC-фондов с государственным участием составляет 28% от совокупного объема VC-фондов и 24% от общего числа VC-фондов. Стоит также отметить стабилизацию числа корпоративных фондов после быстрого роста в 201 1-2012 годах. По итогам 2015 года совокупное число корпоративныхVC- и PE-фондов составило 36. Совокупный капитал действующих на российском рынке фондов прямых и венчурных инвестиций с учетом девальвации российского рубля относительно доллара США может быть оценен на уровне 24,7 млрд долл. (далее соответственно VC- и PE-фонды). Основными факторами, которые привели к снижению совокупного капитала явились девальвация российской национальной валюты по отношению к доллару США, низкие показатели фандрейзинга в сегменте PE, а также завершение жизненного цикла нескольких PE-«фондов-старожилов».

Отмечается дальнейшее существенное замедление темпов относительного прироста как совокупного числа действующих VC- и PE-фондов (с примерно 46% в 2012 году до 2,5% по итогам 2015 года), так и величины совокупного капитала действующих VC- и PE-фондов (с приблизительно 23% в 2012 году до минус 11% за 2015 год).

Можно выделить следующие периоды венчурного инвестирования: посевное(первоначальное)финансирование, которое происходит только на этапах возникновения предприятий. Часто финансирование происходит как бы транзакционно, т.е. ещё до формирования предприятия. Как пример можно привести финансирование новых типов изделий и их патентной защите, развитие технологий и т.п. Инвестиции, размещаемые для начала производственной деятельности компании называют стартовыми. В этом случае предусматривается, что разработан новый вид продукции, работают менеджеры, изучены итоги исследования рынка. При этом риск достаточно высок, ожидается окупаемость инвестиций не ранее 10-ти летнего периода. Первые два этапа финансирования можно назвать непосредственным финансированием развития. Для стартового периода может быть характерен рост размеров оборотного капитала предприятий, обеспечение укрепления их баланса, юридическое сопровождение франчайзинговых договоров и т.п. Инвестирование на начальных этапах планируется с учётом необходимости оказания поддержки малым предприятиям, имеющим потенциал роста. Понятно, что они не имеют возможности обеспечивать финансирование своего развития путём кредитования прежде всего по причине его возможного невозврата. С учётом более или менее высокой степени предсказуемости итогов инвестирования, риски вложений, таким образом, снижаются по сравнению со стартовым финансированием. В основном подобным образом инвестируют в фирмы, которым менее трёх лет и которые не получают прибыль в достаточной мере. Со своей стороны, на последующих этапах предусматривается инвестирование предприятий с уже работающим производством, к примеру, с учётом возможности в перспективе введения новых мощностей. Риск подобных инвестиций снижается, при том, что срок окупаемости сокращается максимум до 5 лет. Важно отметить, что технологически развитые малые предприятия, мощно резвившиеся на первой стадии по причине финансовых вложений или удачной стратегии, могут охватить немалую долю рынка. Примером могут служить такие компании как Cisco или Microsoft. Венчурный инвестор выбирает из многих предложений о финансировании, прежде чем вложит средства в некоторые компании, чьи инвестиционные проекты, по его мнению, привлекательны. В этом случае инвестор не стремится приобретать контрольный пакет акций, что его отличает от «стратегического инвестора», который Последний уже изначально устанавливает контроль над интересующим его предприятием. У венчурного капиталиста цель другая. Инвестор видит свою выгоду в том, что руководство задействует его деньги как финансовый рычаг, чтобы быстро развивать свой бизнес. При том, что сам инвестор не берёт на себя никакого риска, кроме финансового. В том случае, если предприятие развивается успешно и его стоимость за 5-6 лет возрастает в разы, риски оказывают себя и все стороны получают дивиденды. В том случае, если предприятие не приносит прибыль венчурному инвестору, он рискует своим вложенным капиталом. Ведь прибыль венчурный инвестор может извлечь через 5-6 лет, если сможет выгодно реализовать пакет акций, находящийся в его собственности. Поэтому венчурному инвестору нет необходимости извлекать дивиденды, а ему важно всю его прибыль реинвестировать в дело. Что касается капитала венчурных фондов, то он формируется из нескольких источников: вложений домохозяйств, корпораций, из средств других фондов; финансов банков, страховых компаний, иностранных инвестиций, пенсионных фондов. Венчурный фонд возглавляет директор, который может быть нанятым для оказания услуг фонду. Коллектив фонда состоит из специалистов, имеющих компетенции по вопросам какие технологии и продукты на данный момент пользуются спросом или имеют рыночные перспективы. Понятно, что их профессиональные компетенции принципиально отличаются от компетенций представителей научных кругов. Не исключено, что венчурный фонд может выступить как ассоциация ограниченного партнёрства. Тогда фонд становится обществом ограниченной ответственностью и действует по правилам защиты своих интересов. Венчурные фонды делятся на открытые и закрытые. В закрытых структурах формируется замкнутая инвестиционная группа сразу после сбора средств. Такие фонды действуют до 10 лет, что считается хорошим показателем для компании, реализующей инновационные идеи, и гарантирующей инвесторам возврат их средств на приемлемом уровне. В открытых структурах могут обратно выкупаться любые акции по стоимости на данный день. Этот вид фондов фиксируют суммы инвестиций и работают в зависимости от движения инвестиционных средств. Ещё одна форма, широко распространённая в последний период -крупные корпоративные финансовые венчуры. В частности, более ста корпораций в США участвовали в программах венчурного финансирования для оказания помощи новым предприятиям и ускорения своего технического развития. Известны три способа венчурного финансирования крупными корпорациями: через инвестирование в создание малых предприятий для разработки мало серийных продуктов; путём создания филиалов мелких венчурных фирм, им же принадлежащих. В этой форме действуют фонды, предоставляющие ссуды для разработки и освоения инноваций, предложенных за пределами материнских компаний; путём внесения пая в венчурный капитал[20]. Формирование венчурных фондов, несмотря на накопленный опыт, затруднено во многом по причине несовершенства действующего законодательства. В ряде экономически развитых европейских стран законодательство вполне соответствует работе венчурных структур. В некоторых странах, в том числе и в России, инвесторы калькируют зарубежный опыт, адаптируя его к национальным требованиям. Именно поэтому одной из насущных задач по активизации венчурной деятельности остаётся принятие закона «О венчурной деятельности», концепция которого ^ рассматривается в Государственной Думе с 2009 года, что позволило бы усилить нормативно-правовую базу венчурного финансирования. Следует отметить, что в последний период уделяется пристальное внимание вопросам инновационной венчурной практики. В частности, ряд исследователей выделяет в этой связи инновационный механизм внедрения нововведений, поставив вопрос о необходимости перманентного внедрения инноваций [9]. Действительно, очевидна потребность в грядущих научных исследованиях инновационной венчурной практики. Поэтому встаёт отдельная экономическая и научная проблема разработки конструкции механизмов для активизации инновационной деятельности предприятий. Венчурная практика работает на следующих ведущих уровнях: на макроуровне, на региональном уровне и на уровне предприятий. В частности, на макроуровне последовательно разрешаются два главных вопроса: во-первых, определяется инновационная стратегия государства, во-вторых, постепенно формируется позитивный инновационный климат, реализуются инновационные программы. К примеру, Российской венчурной компанией и Клубом директоров по инновациям и науке с Минэкономразвития курируется программа «Практика создания корпоративных венчурных фондов в российских компаниях» [13]. На уровне регионов также решаются подобные задачи с привязкой к региональным особенностям. На этих уровнях могут быть созданы условия для реализации инновационных процессов на уровне предприятий, что создаст условия для реализации инновационных стратегий как на микроуровне, так и на уровне регионов, чтобы сосредоточиться на венчурных приоритетах. Задачидолжныбытьрешеныпоследовательноиобладатьсогласованностью,ориентированынаструктуры, осуществляющие инновации. Решение задач должно протекать в форме инновационной интеграции. Создание инновационной интеграции особенно необходимо крупным предприятиям, обладающие сложной системой управления венчурными инновациями, должно быть ориентировано на крупные венчурные проекты; их воплощение должно в краткосрочном периоде принести высокие доходы. Представляется, что рентабельность инновационной венчурной деятельности можно повысить, создавая инновационную структуру на базе крупных предприятий. Задачи могут быть решены на базе временных матричных структур, в которых работают профильные специалисты по различным специализациям. Такие структуры дают возможность объединять профильных специалистов для разработок и внедрения инноваций. Такой подход, во-первых, даст возможность, выполнить работы в краткосрочном периоде, во-вторых, сосредоточить профильных специалистов под общим менеджментом, а, в-третьих, снизить издержки по разработке и внедрению инноваций [18]. В рамках решения крупных венчурных проектов могут быть созданы научно-технические подразделения. Их деятельность реализуется из средств предприятий. Особенность научно-технических подразделений состоит в том, что они свои разработки передают в производственный цикл без посредников. В свою очередь, самостоятельные научно-технические подразделения имеют собственный бюджет и реализуют результаты своих исследований непосредственно внутренним подразделениям предприятия, что в определённой мере усиливает обязательства за результаты их труда, их корреспондирование целям предприятия и рыночным условиям. Внутренние венчуры, в большинстве своём, непосредственно внедряют нововведения, ориентированные на вновь создаваемые ниши. В определённой степени результативным механизмом может стать поглощение более крупной компанией малых инновационных предприятий, которые ей интересны. Однако минусом можно назвать поглощение может потребовать значительных финансовых затрат, а плюсом то, что значительно сокращается период выхода инноваций на рынок, что даёт возможность достичь синергетического эффекта в рамках концентрации инновационных свершений. К тому же и малые инновационные предприятия в ряде случаев проявляют интерес к поглощению, ибо не всегда располагают необходимыми финансовыми ресурсами для дальнейших инновационных разработок [19]. Важным направлением развития инвестиций в инновационную деятельность может являться вложение средств в разработку собственных стандартов продукции, позволяющих долгосрочное закрепление на рынке за счет формирования QWERTY-эффекта, что позволит венчурному инвестору обеспечить себе долгосрочное получение дохода от вложения в инновационную фирму, защищающую свою интеллектуальную собственность подобным образом [10]. В настоящее время необходимо учитывать и такой важный элемент потенциала фирмы, влияющего на успешность венчурного инвестирования, как ее влияние в социальных сетях [18-19], иногда используемых даже для прямого финансирования посредством краудфандинговых сервисов [11]. Учет всех указанных факторов необходим для корректности анализа форм вложений в инновации на современном этапе [22]. Как мы видим, венчурное финансирование обладает как недостатками, так и преимуществами. К основным недостаткам отнесём его посредственное развитие в нашей стране. С другой стороны, преимуществом можно назвать возможность привлечения необходимых средств для воплощения высокодоходных проектов при недоступности иных источников [20].

Проектное финансирование

Проектное финансирование представляет собой комплексный банковский продукт по организации кредитования крупных инвестиционных проектов, при котором источником обслуживания долговых обязательств являются денежные потоки, генерируемые проектом. Специфика этого вида инвестирования состоит в том, что оценка затрат и доходов осуществляется с учетом распределения риска между участниками проекта. Современное банковское проектное финансирование характеризуется следующими чертами: — обособление имущества проекта с помощью специализированной проектной компании; — основным обеспечением предоставляемых банком кредитов являются доходы, которые получит в будущем создаваемое предприятие; — тщательный подход к качеству разработки и обоснования таких проектов; — различные формы предоставления средств и наличие различных участников финансирования; — распределение рисков между всеми участниками реализации проекта [15]. Основные преимущества заемщика при проектном финансировании заключаются в следующем: — рассмотрение проекта в качестве самостоятельного объекта ведения бизнеса; — осуществление проекта без отвлечения ресурсов от основной деятельности организации; — распределение рисков между большим количеством участников финансирования. Кредиторы проектного финансирования, в отличие от иных видов кредитования, имеют возможность привлечения новых клиентов и удержания старых клиентов для расширения своих позиций на рынке; увеличения прибыли банка, поскольку маржа по долгосрочным кредитам выше, чем по краткосрочным, в силу более высокого риска; продажи сопутствующих проектному финансированию банковских продуктов. В то же время для проектного финансирования, особенно в условиях современной российской экономики, характерны высокий уровень рисков, зависимость от инвестиционного климата, существующие противоречия в законодательстве и другие. Недостатки проектного финансирования для заемщика включают выплату высокой процентной ставки по кредиту, большие временные и транзакционные затраты, а также усиленный контроль со стороны кредиторов, что может привести к уменьшению самостоятельности при принятии управленческих решений [17]. Проектное финансирования в мировой практике, как правило, предоставляется в форме синдицированного кредита от группы банков (синдиката), возглавляемого уполномоченным организатором кредита (MandatedLeadArranger (MLA)), который составляет план финансирования. Во всем мире проектное финансирование признано наиболее эффективным механизмом финансирования крупных инфраструктурных проектов. По данным международного журнала ProjectFinanceandInfrastructureFinance и Агентства ThomsomReuters, объем сделок проектного финансирования в мире вырос с 2001 по 2008 г. более чем в 3 раза и составил на конец 2008 г. 193,5 млрд. долл. В 2008 г. отмечен максимальный объем сделок на рынке проектного финансирования начиная с 2001 г. В 2009 г. в результате глобального финансово-экономического кризиса объем проектного финансирования в мире сократился на 41% и составил 153 млрд. долл., но затем интенсивно рос, и за 2014 г. объем сделок ПФ составил 257,5 млрд. долл. США, т.е. вырос с 2001 г. в 4 раза (см. рис.5).

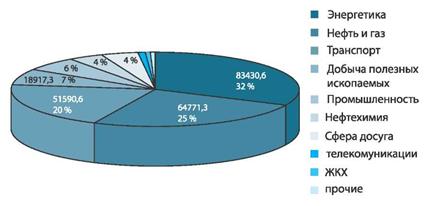

Рисунок 5.Объем сделок проектного финансирования в мире, млрд. долл. США Лидирующий сектор экономики по применению проектного финансирования - энергетика, включая проекты в сфере нефти и газа. На долю этого сектора приходится свыше 50% объема глобального рынка проектного финансирования (см. рис.6).

Рисунок 6 Отраслевая структура сделок проектного финансирования По результатам 2014 г. на долю EMEA (Европа, Ближний Восток, Африка) приходилось 36% объема сделок проектного финансирования, Азиатско-Тихоокеанского региона - 28%, Америки - 36%. В структуре сделок проектного финансирования кредиты составляют 73,5%, облигационные займы - 3,5%, участие в капитале проектных компаний — 23%. Объем сделок, структурированных на принципах PFI/ PPP (ГЧП), составил 29,1 млрд. долл. (25%). Проведенный анализ зарубежного опыта ПФ показал [39-41], что ПФ является (несмотря на организационно-экономический механизм) более надежной формой финансирования крупных инвестпроектов: — вероятность дефолта меньше для проекта ПФ, нежели при корпоративном кредитовании; — вероятность финансовых потерь в результате дефолта ниже в проектах ПФ, чем в сделках корпоративного кредитования; — случаи просрочки платежа редки; в случае просрочки высока вероятность того, что график платежей будет восстановлен; — доля успешно реструктурированных проектов ПФ, избежавших банкротства, существенно выше, чем в сделках корпоративного кредитования; — возможности контрактной структуры ПФ позволяют снижать негативное влияние недостатков правовой базы и институциональной среды. Анализ более чем 2000 сделок ПФ на рынках ЕМЕА показал [41] слабость традиционных каналов корпоративного финансирования, слабость законодательства, проблемы корпоративного управления, недостаточную степень защиты прав миноритарных акционеров, информационные асимметрии, существенную роль международных институтов развития и государственных банков.[12]. В 2013-2014 гг. за рубежом интенсивно стал развиваться рынок «зеленых» проектных облигаций. Суммарный объем выпуска в 2014 г. достиг 36,6 млрд. долл., что втрое больше чем в 2012 г. Их выпускают как международные финансовые организации и банки развития, так и отдельные государства и компании (см. табл.3). Банки развития выступают и активными инвесторами в «зеленые» облигации. Так, МФК инвестировал в «зеленые» облигации банка YesBank 50 млн. долл. США. Банк KFW купил в первом квартале 2015 г. таких облигаций на 1 млрд. евро. Таблица 3Крупнейшие эмитенты по объему выпуска «зеленых» облигаций в I квартале 2015 г.

Познавательные статьи:

|

|

Последнее изменение этой страницы: 2016-07-14; просмотров: 2067; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.223.117.234 (0.019 с.) |

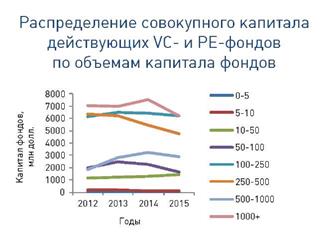

Продолжается рост совокупного числа и объема фондов в диапазоне размеров капитала 10-50 млн долл.

Продолжается рост совокупного числа и объема фондов в диапазоне размеров капитала 10-50 млн долл.

Совокупный объем действующих VC-фондов составил более 4,1 млрд долл., совокупное число VC-фондов - 226.

Совокупный объем действующих VC-фондов составил более 4,1 млрд долл., совокупное число VC-фондов - 226.