Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Глава 8. Финансирование инвестицийСодержание книги

Поиск на нашем сайте

Классификация источников финансирования инвестиций При рассмотрении вопросов финансирования инвестиций следует прежде всего указать на различие между источниками финансирования и источниками (формами) капитала. Капитал акционерного предприятия делится на собственный и заемный. Собственный капитал состоит из акционерного капитала и нераспределенной прибыли. За счет последней могут формироваться различные фонды специального назначения. Все формы капитала учитываются как пассивы, т. е. источники обеспечения имущественных прав предприятия (активов). Источники финансирования инвестиций — это не обязательно дополнительный капитал. Это могут быть финансовые ресурсы предприятия, которые не всегда явным образом отражаются в его пассивах. Исходя из этого, источники финансирования инвестиций можно разделить на внутренние (собственные) и внешние (привлеченные). Внутренние источники финансирования не связаны с привлечением дополнительного капитала. Они являются либо частью капитала, уже существующего в форме активов, либо его продуктом в виде текущих денежных доходов, остающихся в распоряжении пред: приятия. К внутренним источникам относят: · нераспределенную прибыль; · амортизационные отчисления; · средства, полученные от реализации активов, или сами активы. Как правило, внутренние источники относительно невелики и расходуются для финансирования лишь небольших реальных инвестиций либо используются совместно с внешними источниками. Кроме того, производственное предприятие может расходовать средства из этих источников на приобретение высоколиквидных, приносящих доход финансовых активов, преследуя при этом три цели: получение внереализационных прибылей, повышение уровня ликвидности активов и накопление средств для последующего реального инвестирования. Внешние источники финансирования образуются за счет привлечения дополнительного капитала — акционерного (уставного) или заемного. К внешним источникам финансирования относится также бесплатное внешнее финансирование (целевое бюджетное, грантовое и пр.), но данный источник мы здесь рассматривать не будем, поскольку он не характерен для деятельности акционерных предприятий. Акционерный капитал существует в двух формах. Первая форма обеспечивается обыкновенными акциями, вторая — привилегированными. К наиболее распространенным формам заемного финансирования производственных инвестиций относятся: · кредиты банков; · эмиссия облигаций предприятия; · инвестиционный лизинг. Как правило, ресурсы, используемые предприятием для инвестирования, являются платными. Рассмотрим понятие цены капитала (цены ресурсов). Цена капитала — это годовая процентная ставка, определяющая сумму денежных средств, которую необходимо уплатить за использование финансовых ресурсов определенного объема..{ Цена капитала определяет минимальный требуемый уровень прибыльности данного капитала. Меньшая прибыльность не окупит затрат на его оплату. В рыночной экономике цена капитала зависит от спроса и предложения на ресурсы данного вида на рынке ресурсов. Что же касается внутренних ресурсов предприятия, то их цена определяется альтернативными потерянными возможностями их использования. Поскольку финансирование инвестиций может осуществляться из нескольких источников, то важно ввести понятие средней цены капитала. Средняя иди средневзвешенная цена капитала [2] определяется по формуле:

где k — цена i-го источника капитала.

Причем

где

Средняя цена капитала может быть определена как для пред, приятия в целом, так и для капитала, используемого в конкретном инвестиционном проекте.

Капитальное финансирование Для финансирования крупномасштабных инвестиционных проектов внутренних источников, как правило, бывает недостаточно. В этом случае предприятие может использовать капитальное финансирование, увеличивая акционерный капитал предприятия за счет дополнительной эмиссии акций. Дополнительный акционерный капитал классифицируется как внешний источник финансирования инвестиций. Различают акционерные общества закрытого и открытого типа. В обществе закрытого типа акционерный капитал состоит из паев его владельцев. Такое общество не выпускает свои акции на фондовый рынок, а владельцы паев не могут продавать их в другие руки без согласия остальных акционеров. Привлечение дополнительного акционерного капитала общества закрытого типа может быть достигнуто либо за счет увеличения паев существующих акционеров, либо за счет расширения общества путем принятия новых членов. Никаких сколько-нибудь существенных дополнительных расходов общество при этом не несет. В современной России преобладает именно такой тип акционерных обществ. Акции общества открытого типа могут свободно переходить от одного лица к другому,' т. е. иметь вторичное обращение на рынке ценных бумаг. Благодаря этому такие общества имеют возможность привлекать капитал как крупных, так и мелких и средних инвесторов. В дальнейшем, говоря о капитальном финансировании инвестиций, мы будем иметь в виду акционерный капитал обществ открытого типа, если иное не будет оговорено особо. Владельцы обыкновенных акций могут получать доход по ним в форме дивидендов и в форме увеличения рыночной стоимости акций. Главное требование капитального финансирования состоит в том, что дополнительная эмиссия акций не должна ухудшать благосостояние существующих акционеров, т. е. снижать рыночную стоимость и доходность старых акций. Выпуск и размещение новой партии акций сопряжены с определенными формальностями и дополнительными расходами, формальности заключаются в контроле за выпуском ценных бумаг предприятия со стороны соответствующих государственных органов. Получение разрешения на выпуск акций, а также размер партии акций, разрешенной к выпуску, зависит от финансового положения предприятия и от надежности инвестиционного проекта. Общая сумма денежных средств, полученных предприятием в результате эмиссии, зависит также от способа размещения акций среди вкладчиков. Максимальный доход можно получить, продавая акции по их рыночной стоимости на фондовом рынке. В этом случае расходы предприятия состоят лишь из небольших операционных издержек. Существенным минусом данного способа является неопределенность сроков реализации всей партии акций. Для ускорения срока реализации акций предприятие может пойти на реализацию нового выпуска по цене ниже рыночной. При выпуске крупной партии акций предприятие обычно использует другой способ размещения акций. Он заключается в поиске посредника, который согласится закупить по договорной цене весь новый выпуск акций под предполагаемый инвестиционный проект. Такими посредниками могут быть организации (банки, фонды), занимающиеся финансовыми инвестициями. Прежде чем заключить договор на закупку партии акций, данная организация тщательно изучает информацию о финансовом положении предприятия', его репутации и перспективах. Столь же тщательно изучается бизнес-план инвестиционного проекта. В результате данного способа размещения акций предприятие сразу получает всю необходимую сумму средств от их реализации. Однако при этом предприятие несет расходы в виде комиссионного сбора — платы за размещение акций. Таким образом, подобное ускорение размещения акций связано со снижением эмиссионного дохода, что увеличивает цену акционерного капитала. Различают две разновидности капитального финансирования, которым соответствуют два вида акций: обыкновенные акции и привилегированные акции. Владельцы обыкновенных акций традиционно рассматриваются как собственники предприятия. Обыкновенная акция дает право на получение дивидендного дохода, на участие в управлении предприятием и на получение части имущества предприятия при его ликвидации. В соответствии с дивидендной моделью оценки рыночной стоимости акции, рассмотренной в п. 7.5 (формула (7.42)), цена акционерного капитала при неизменных в течение достаточно длительного времени дивидендах может быть рассчитана следующим образом:

k= Д/

А цена акционерного капитала при постоянном темпе роста дивидендных выплат может быть получена из формулы (7.43):

k=

При эмиссии новой партии акций цена капитала, как правило, выше той цены, которая рассчитывается по формулам (8.3) и (8.4) из-за дополнительных расходов предприятия на размещение новых акций. При условии сохранения прежней доходности по акциям, когда дивиденды постоянны, цену нового акционерного капитала можно определить по формуле:

где k — цена старого акционерного капитала;

Если темп роста дивидендов g, то:

Индекс затрат определяется по формуле:

где

Пример 8.1. Акционерное предприятие заплатило своим акционерам по итогам года дивиденды в размере 400 руб. за 1 акцию. Рыночная стоимость одной акции составляет 4 тыс. руб. Ожидается, что темп прироста дивидендов будет постоянным на уровне 5% в год. Определить цену акционерного капитала предприятия. Решение. Для расчета цены капитала воспользуемся формулой (8.4):

k=

Обратите внимание, что

Пример 8.2. Акционерное предприятие выплачивает постоянный дивиденд по акциям. Их доходность при этом равна 20%. Планируется новая эмиссия акций. Для размещения новых акций предприятие собирается воспользоваться услугами инвестиционного банка, который берет плату за размещение в размере 6% от стоимости акций. Определить цену нового акционерного капитала. Решение. Поскольку дивиденды постоянны, то можно воспользоваться следующим вариантом формулы (8.5):

Держатели привилегированных акций, в отличие от обыкновенных акционеров, практически не участвуют в управлении предприятием. Зато они имеют привилегии в получении дивидендов, которые заключаются в обязательствах предприятия о регулярной выплате дивидендов в заранее известных размерах. Привилегированные акции сходны с долговыми обязательствами, поскольку в случае невыплаты дивидендов, держатели этих акций обладают теми же юридическими правами, что и кредиторы. Однако риск, связанный с привилегированными акциями, все же выше кредитного. Поэтому прибыльность по ним должна быть выше кредитной ставки, но в среднем ниже, чем по обыкновенным акциям. Поскольку по привилегированным акциям выплачивается фиксированный дивиденд, то цена капитала, обеспеченного привилегированными акциями, определяется по формуле:

k = Д/

где Д — фиксированный дивиденд на акцию;

С учетом затрат на размещение привилегированных акций, цена капитала корректируется в соответствии с формулами (8.5) и (8.7). Дивидендный подход к моделированию рыночной стоимости акций предприятия на сегодняшний день является самым популярным и теоретически обоснованным. Однако при его использовании возникает необходимость рассмотреть вопрос об оптимальной дивидендной политике предприятия. Следует заметить, что на сегодняшний день не существует общепринятого взгляда на роль дивидендной политики. Поэтому мы приведем здесь лишь ряд соображений общего характера. Дивидендная политика предприятия заключается в определении им оптимального значения коэффициента выплат Если существует оптимальное значение

где

Сложность оценки значения До сих пор мы не учитывали в нашей модели влияние налогов. Налоговое окружение может существенно повлиять на дивидендную политику предприятия. Реально в большинстве стран дивиденды частных лиц облагаются подоходным налогом. Налогом может облагаться также прирост капитала (прирост рыночной стоимости акций) предприятия. Если ставка налога на дивиденды больше ставки налога на прирост капитала, то большинство акционеров предпочло бы, чтобы прибыли предприятия не распределялись, а аккумулировались в приросте рыночной стоимости акций. Однако инвестиционные возможности предприятия не безграничны, и оно не всегда может реинвестировать нераспределенную прибыль с приемлемой нормой доходности. К тому же акционеры могут облагаться налогом по разным ставкам, и это усложняет решение вопроса об оптимальной дивидендной политике. Многие экономисты считают, что самое лучшее для предприятия — это следовать своей известной дивидендной политике, сложившейся на основе эвристических походов, а те акционеры, которых эта политика не устраивает, всегда могут найти другие объекты для инвестиций. Статистика показывает, что дивидендная политика зависит от стадии развития предприятия. Как правило, любое предприятие с момента возникновения проходит в своем развитии три стадии: рост, стабилизация, зрелость. Эти стадии различаются двумя основными показателями: · темпом прироста прибыли — · коэффициентом выплат — Дивиденды в период времени t рассчитываются по формуле:

где

Приведем простейшие подходы к оценке параметров дивидендной модели для разных стадий развития предприятия. Стадия роста, в случае успешного развития предприятия, характеризуется высоким постоянным или ускоренным темпом прироста прибыли при невысоком постоянном коэффициенте выплат:

причем

Стадия стабилизации характеризуется замедлением темпа прироста прибыли и линейным увеличением коэффициента выплат:

причем

К концу данной стадии предприятие достигает определенного положения на рынке сбыта.

Стадия зрелости характеризуется постоянными небольшими темпами роста прибыли и постоянным коэффициентом выплат:

На основании этих подходов можно построить модель оценки рыночной стоимости акций с учетом стадии развития предприятия. В общем случае аналитические выражения для определения

Заемное финансирование Рассмотрим три разновидности заемного финансирования: кредиты, облигации, лизинг. Кредитное финансирование предприятия заключается в предоставлении ему ссуды другим предприятием или кредитным учреждением. В качестве кредитора здесь чаще всего выступает банк. Услуга, заключающаяся в предоставлении займа, имеет определенную цену. Этой ценой является взимание банком процентов по займу. Взятую у банка ссуду вместе с процентами по ней предприятие обязано выплатить банку в точно установленные сроки в соответствии со схемой выплат, указанной в договоре. В этом и заключается финансовый риск, т. е. риск неуплаты в срок.' Для того чтобы уменьшить риск кредитования, банки практикуют выдачу гарантированных ссуд, т. е. ссуд, обеспеченных залогом или гарантийным письмом. Негарантированные ссуды выдаются только особо надежным клиентам. Однако при прочих равных условиях проценты, взимаемые по негарантированным ссудам, выше, чем по гарантированным. Для полностью обеспеченных легко реализуемым залогом ссуд размер ссуды может быть на 50—100% выше, чем по негарантированным. Для того чтобы иметь возможность сравнивать кредиты, отличающиеся друг от друга схемами выплат, рассчитывается (если она не задана явно ) годовая процентная ставка. Эта ставка предполагает, что процентные выплаты за кредит начисляются на используемую сумму кредита и уплачиваются один раз в конце года. Если срок пользования кредитом меньше года, то для начисления процентов используют простую процентную ставку за учетный период (не годовую). Процентные выплаты при этом рассчитываются по формуле:

где i — процентная ставка за учетный период (месяц, день и др.); n — срок пользования суммой кредита в учетных периодах. При исчислении срока пользования кредитом в месяцах или днях годовые процентные ставки i равны соответственно:

i = r/12, (8.12) i= r/365. (8.13)

Наращенная сумма кредита (сумма кредита вместе с процентами) равна:

При пользовании суммой кредита в течение нескольких полных лет, без промежуточных выплат процентов, для определения наращенной суммы, подлежащей выплате, используют сложную годовую процентную ставку:

Процентные выплаты при этом составят сумму:

В общем случае годовая процентная ставка г может быть определена из формул (8.14) и (8.15) для любой схемы выплат. Ставка ссудного процента отражает степень риска, сопряженного с выдачей кредита. Следует отметить, что меньшие по размерам кредиты имеют больший реальный процент годовых из-за относительно больших административных издержек по их оформлению. Ставки по кредитам зависят в первую очередь от базисной ставки. Базисная ставка определяется как широко известная ставка ссудного процента, взимаемая очень крупными банками по краткосрочным коммерческим кредитам наиболее надежным заемщикам (в России для этого может использоваться учетная ставка Центрального банка). В общем случае рост ставок по сравнению с базисной ставкой по кредитам, выдаваемым предприятиям, отражает рост риска кредитования этих предприятий. При этом имеет значение отраслевая принадлежность предприятия. Разные отрасли промышленности характеризуются разным уровнем риска и соответственно разными ссудными ставками. Размер ссудной ставки зависит также от сроков выдачи кредитов. В зависимости от прогнозируемой ситуации в стране ставки по долгосрочным кредитам могут быть выше или ниже, чем по краткосрочным. В России кредитное финансирование чаще всего используется для инвестиций с быстрым сроком окупаемости. Это связано с повышенным финансовым риском кредитования отечественной промышленности в современных условиях. Ссудные ставки характеризуются также изменяемостью во времени. Различают: а ) твердые процентные ставки — остаются неизменными в течение всего срока, на который предоставляется кредит. б ) корректируемые процентные ставки — ставки периодически изменяются в зависимости от других процентных ставок на рынке кредитов. Эти ставки немного ниже твердых. в) процентные ставки с поправкой на инфляцию — изменяются в j соответствии с уровнем инфляции. Эти ставки разумно использовать в условиях экономической нестабильности. При учете инфляции различают реальную и номинальную ставки доходности. Более подробно эти понятия будут рассмотрены в п. 9.3. Реальная доходность при наличии инфляции всегда будет ниже номинальной. Они связаны между собой формулой:

где

Выбор того или иного заемного источника финансирования определяется прежде всего из условия минимальной годовой процентной ставки и возможностей предприятия. Анализируются также денежные потоки, порожденные инвестиционным проектом, и выбирается подходящая схема выплат. Цена заемного капитала предприятия зависит от годовой процентной ставки по кредиту и правил учета процентных выплат при налогообложении прибыли. Если процентные выплаты по займу производятся из чистой прибыли предприятия, то цена капитала равна годовой процентной ставке. Если процентные выплаты по займу исключаются из налогооблагаемой прибыли, то цена заемного капитала определяется по формуле:

k = r

где Пример 8.3. Предприятие финансирует инвестиционный проект долгосрочным кредитом. В соответствии с кредитным договором процентные выплаты осуществляются ежеквартально по ставке 3% от используемой суммы кредита. По положению о составе затрат суммы процентных выплат исключаются из налогооблагаемой прибыли предприятия. Налог на прибыль составляет 30%. Определить цену заемного капитала. Решение. Поскольку выплаты производятся ежеквартально, то 3% — квартальная сложная ставка. Эквивалентную годовую процентную ставку можно найти из условия: 1 + r = (1 + Отсюда r = С учетом налоговых льгот цену заемного капитала можно рассчитать по формуле:

k=r

Еще одной разновидностью заемного финансирования является финансирование проектов выпуском облигаций. Облигация — это ценная бумага, имеющая срок погашения и фиксированные процентные выплаты. В том случае, когда предприятию требуется дополнительный капитал, а выпуск акций является нежелательным, то этот капитал можно получить, выпустив партию облигаций. Облигации могут быть обеспечены закладной под недвижимость предприятия. Доход у владельцев облигаций ниже, чем у акционеров, но и риск ниже. Поэтому покупателями облигаций являются, как правило, учреждения, занимающиеся финансовыми инвестициями (пенсионные фонды, страховые общества и т. п.). Размещением облигаций среди этих учреждений в основном занимаются инвестиционные банки. За эту услугу они взимают с предприятия комиссионный сбор (плату за размещение). Размеры этого сбора в среднем ниже, чем при размещении акций. Эмиссию облигаций может позволить себе лишь очень солидное предприятие, давно и успешно работающее, имеющее прочную репутацию и надежную финансовую основу. Как и кредитное финансирование, этот источник повышает уровень финансового риска предприятия. Цена капитала, обеспеченного облигациями зависит от годовых процентных выплат по облигациям и затрат на их размещение. В общем случае она определяется по формуле:

где r — годовой процент выплат предприятия владельцам облигаций;

Индекс затрат определяется по формуле:

где

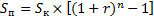

Инвестиционный лизинг — это специфический заемный источник финансирования. Суть лизинга — долгосрочная аренда основных средств, т. е. здесь взаймы берутся не деньги, а имущество. Существует множество форм договоров лизинга, отличающихся друг от друга следующими характеристиками: · схемой погашения задолженности по лизингу; · процентной ставкой; · условиями использования объекта лизинга. · Инвестиционный лизинг применяется при: · недостатке собственных средств для реализации инвестиционного проекта; · небольшом периоде эксплуатации объекта инвестиции; · высокой степени изменяемости технологий изготовления продукции. Основные выгоды предприятия от лизинговой сделки заключаются в следующем: 1. Это дополнительный источник финансирования, что особенно важно, если существуют какие-либо ограничения на получение кредита. 2. Длительные сроки договора служат средством страхования от инфляции. 3. Условия погашения кредита при лизинге более гибкие, чем при других видах заемного финансирования. 4. Проблемы, связанные с выбором, покупкой и доставкой оборудования, передаются в руки профессионалов. 5. Наличие налоговых льгот по лизингу (включение лизинговых платежей в себестоимость продукции). 6. Лизинг не увеличивает долю долговых обязательств в пассиве баланса, как кредитное финансирование. При разработке схемы погашения задолженности по лизингу необходимо учитывать интересы обеих сторон, участвующих в договоре. Арендатор решает вопрос: арендовать или покупать? Лизингодатель определяет размер лизинговых платежей и финансовую эффективность сделки. Лизинговые платежи должны покрывать издержки лизингодателя (расходы по закупке, кредитованию, страхованию и подготовке контракта) и обеспечивать ему прибыль или комиссионные. Задолженность по лизингу погашается следующими видами платежей: · авансовый платеж; · периодические лизинговые платежи; · выкупная сумма. Периодические лизинговые платежи различаются по: · размеру (постоянные и переменные); · виду процентной ставки (постоянная или переменная, простая или сложная); · моменту производства платежей (пренумерандо, постнумерандо, в середине периода); · периодичности выплат (ежемесячные, ежеквартальные и т. д.). Существуют следующие схемы выплат. Регулярные платежи — это платежи, производимые через равные промежутки времени. Размеры их могут быть постоянными или систематически изменяться (с постоянным темпом). Нерегулярные платежи — это платежи, производимые по согласованному с лизингодателем графику, где указываются суммы и сроки платежей. Используют следующие методы расчета платежей: 1.Определяется величина лизинговых платежей в целом. Затем она распределяется на сумму погашения и сумму процентных выплат. 2.Определяется сумма погашения долга (амортизация) и суммы процентных платежей, а затем общие суммы лизинговых платежей. В первом случае для определения размеров платежей используют формулы расчета параметров постоянной ренты. Например, отдельный годовой платеж по схеме годовой постоянной ренты постнумерандо определяется по формуле:

R =А

где А — стоимость оборудования; r— годовая процентная ставка; n — срок аренды (в годах). Цена капитала, привлекаемого посредством лизинга, определяется на основе годовой процентной ставки, аналогичной ставке по кредиту. Если цена капитала не задана явно, то она определяется расчетным путем. Например, если для расчета размеров лизинговых платежей предусмотрена месячная сложная процентная ставка i, то годовую процентную ставку r можно вычислить по формуле:

r= (1 +

Для определения цены капитала эта ставка корректируется с учетом налоговых льгот по лизингу. Следует иметь в виду, что договор лизинга является неотъемлемой частью самого инвестиционного проекта и влияет на оценку его эффективности.

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 410; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.138.34.93 (0.012 с.) |

, (8.1)

, (8.1) — доля i-й разновидности капитала в общем капитале;

— доля i-й разновидности капитала в общем капитале; , (8.2)

, (8.2) — объем (стоимость) /-го источника капитала;

— объем (стоимость) /-го источника капитала; — сумма всех источников капитала.

— сумма всех источников капитала. . (8.3)

. (8.3) /

/  , или

, или  , (8.5)

, (8.5) — индекс затрат, связанных с размещением новых акций.

— индекс затрат, связанных с размещением новых акций. , (8.6)

, (8.6) , (8.7)

, (8.7) — затраты предприятия на размещение одной акции.

— затраты предприятия на размещение одной акции. × (1 + g) — дивиденды не текущего, а следующего года.

× (1 + g) — дивиденды не текущего, а следующего года. = k/ (1

= k/ (1  = 0,2/(1 - 0,06) = 0,213 (21, 3%).

= 0,2/(1 - 0,06) = 0,213 (21, 3%). (8.8)

(8.8) — стоимость одной акции.

— стоимость одной акции. в данный период времени. С одной стороны, доля удерживаемой предприятием прибыли должна определяться наличием у него соответствующих инвестиционных возможностей. С другой стороны, нестабильность в дивидендной политике затрудняет оценку рыночной стоимости акций предприятия фондовым рынком, который часто судит о будущих дивидендах на основании прежних данных. К тому же такая нестабильность создает у инвесторов ощущение повышенного риска, что ведет к недооценке акций предприятия.

в данный период времени. С одной стороны, доля удерживаемой предприятием прибыли должна определяться наличием у него соответствующих инвестиционных возможностей. С другой стороны, нестабильность в дивидендной политике затрудняет оценку рыночной стоимости акций предприятия фондовым рынком, который часто судит о будущих дивидендах на основании прежних данных. К тому же такая нестабильность создает у инвесторов ощущение повышенного риска, что ведет к недооценке акций предприятия. , т. е. оптимальная дивидендная политика, то следование этой политике предполагает увеличение или постоянство рыночной стоимости акций предприятия в долгосрочном аспекте. Согласно правилу Портерфилда это означает, что:

, т. е. оптимальная дивидендная политика, то следование этой политике предполагает увеличение или постоянство рыночной стоимости акций предприятия в долгосрочном аспекте. Согласно правилу Портерфилда это означает, что: , (8.9)

, (8.9) — рыночная стоимость акции до объявления о выплате дивидендов;

— рыночная стоимость акции до объявления о выплате дивидендов; — объявленный к выплате дивиденд;

— объявленный к выплате дивиденд; — рыночная стоимость акции после объявления о выплате дивидендов.

— рыночная стоимость акции после объявления о выплате дивидендов. , совпадающей с оценкой фондового рынка, не позволяет непосредственно использовать это со-отношение для определения

, совпадающей с оценкой фондового рынка, не позволяет непосредственно использовать это со-отношение для определения  ;

; (8.10)

(8.10) — прибыль в предыдущий период времени;

— прибыль в предыдущий период времени; —темп прироста прибыли за период времени t;

—темп прироста прибыли за период времени t; — коэффициент выплат в период времени t.

— коэффициент выплат в период времени t. = const,

= const, > 0;

> 0;  ≥ 0.

≥ 0.

,

, > 0;

> 0;  ≥ 0;

≥ 0;  > 0;

> 0;  > 0.

> 0. - const,

- const, = const.

= const. (8.11)

(8.11) — сумма кредита;

— сумма кредита; +i

+i  ) (8.14)

) (8.14) (8.15)

(8.15) . (8.16)

. (8.16)

— реальная годовая ставка доходности;

— реальная годовая ставка доходности; — номинальная годовая ставка доходности;

— номинальная годовая ставка доходности; — годовой индекс инфляции.

— годовой индекс инфляции. , (8.18)

, (8.18) — ставка налога на прибыль (в долях единицы).

— ставка налога на прибыль (в долях единицы). .

. - 1 = 0,1255, или 12,55%.

- 1 = 0,1255, или 12,55%. 0,1255 • (1 - 0,3) = 0,0879, или 8,79%.

0,1255 • (1 - 0,3) = 0,0879, или 8,79%. (8.19)

(8.19) —индекс затрат связанных с размещением облигаций.

—индекс затрат связанных с размещением облигаций. (8.20)

(8.20) — затраты предприятия на размещение одной облигации;

— затраты предприятия на размещение одной облигации; — номинальная стоимость облигации.

— номинальная стоимость облигации.

- 1.

- 1.