Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Разработка и отбор перспективных проектовСодержание книги

Поиск на нашем сайте

В соответствии с целевыми установками предприятия его инвестиционная деятельность любого направления должна вести к росту прибылей и (или) повышению уровня экономической безопасности. Возможные направления инвестиционной деятельности можно выявить на основании анализа соответствующих производственно-маркетинговых характеристик предприятия: · количество видов продукции; · количество рынков сбыта; · физический объем продаж; · цены на отдельные виды продукции; · постоянные и переменные затраты; · размеры потерь от брака, аварий, штрафов и т. д. Увеличение физического объема продаж увеличивает прибыль предприятия. Данное мероприятие предполагает одновременное расширение объемов производства и сбыта. Расширение объемов производства может осуществляться как на экстенсивной, так и на интенсивной основе. В первом случае это означает инвестиции в дополнительное оборудование и дополнительные производственные площади. Повышенного риска сама по себе подобная деятельность не несет. Во втором случае расширение объемов производства предполагает повышение производительности труда за счет совершенствования технической, технологической и управленческой базы предприятия. Риск подобных мероприятий повышает риск, связанный с обычной производственной деятельностью, но в перспективе они ведут к повышению экономической безопасности предприятия. Расширение объемов сбыта обеспечивается повышением спроса на соответствующие виды продукции предприятия. Повышение спроса может быть следствием как изменений внешней среды, так и усилением маркетинговой активности самого предприятия. В любом случае предприятию необходимо осуществлять затраты на маркетинговые исследования и мероприятия. Маркетинговая активность предприятия может быть направлена на повышение спроса на старую продукцию и на формирование спроса на новую или модифицированную продукцию. Дополнительный спрос может быть распределен между старыми и новыми рынками сбыта продукции. Освоение новой продукции и новых рынков — мероприятия повышенного риска. Однако в перспективе они повышают экономическую безопасность предприятия за счет повышения уровня диверсификации производства и сбыта (если только само предприятие в результате не переходит в более высокий класс риска). Повышение цен ведет к росту объема выручки предприятия. Если оно опережает рост затрат, то в результате повышаются прибыли предприятия. Подобное повышение цен в условиях конкуренции возможно лишь в следующих случаях: · выход на новый рынок с более высоким уровнем цен; · выпуск новых видов продукции; · повышение потребительской привлекательности старой продукции, т. е. улучшение ее потребительских характеристик. Освоение новых рынков обычно сопровождается ростом физических объемов производства, поскольку предприятие, как правило, сохраняет за собой и старые рынки. Освоение новой продукции или модифицирование старой может осуществляться как за счет роста общих объемов производства и сбыта, так и на фоне сокращения объемов выпуска старой продукции. Это определяется производственными возможностями предприятия и потребностями рынка. Влияние мероприятий по освоению новой продукции и новых рынков на экономическую безопасность предприятия рассмотрено выше. Снижение затрат и размеров всевозможных ущербов достигается за счет установки более качественного оборудования, внедрения передовых технологий производства и обслуживания, внедрения эффективных систем управления, повышения затрат на подготовку кадров, страхования внешних рисков. Снижение затрат, кроме того, может быть связано с увеличением масштабов производственной деятельности. Соотношение объема продаж и уровня постоянных затрат характеризует основную составляющую производственного риска предприятия. Риск снижается при росте этого соотношения, т. е. при увеличении объема продаж (выручки) и снижении уровня постоянных затрат. Количество видов продукции характеризует уровень диверсификации производства. Его увеличение снижает производственно-маркетинговый риск предприятия. С другой стороны, сама деятельность по освоению новой продукции повышает уровень риска предприятия. Количество рынков сбыта характеризует уровень диверсификации сбыта. Повышение этого уровня снижает маркетинговый риск предприятия. Увеличение количества рынков сбыта обычно сопровождается ростом объемов производства продукции. Следует также отметить, что освоение новых рынков сбыта является мероприятием повышенной категории риска. Разработка инвестиционных проектов, направленных именно на повышение экономической безопасности предприятия, имеет смысл только в том случае, если вероятность необратимого ущерба превышает пороговое значение. Если же и в целом, и по отдельным составляющим экономическая безопасность оценивается как удовлетворительная, то целесообразнее направлять инвестиционные ресурсы на реализацию проектов, ведущих к росту прибылей предприятия. При этом необходимо, разумеется, отслеживать влияние этих проектов на уровень экономической безопасности. На основании проведенного выше анализа производственно-маркетинговых характеристик можно выделить следующие направления инвестиционной деятельности производственного предприятия. 1. Замещение и модернизация материально-технической базы предприятия. 2. Расширение объемов производства и сбыта. 3. Подготовка кадров. 4. Внедрение передовых систем и методов управления. 5. Освоение новой продукции. 6. Освоение новых рынков 7. Внедрение новых производственных технологий. 8. Разработка новых товаров и новых технологий. Исследуя всевозможные направления инвестиционной деятельности, предприятие должно выбрать из их числа наиболее важные и перспективные. Данная исследовательская деятельность сама по себе может расцениваться как инвестиция в инновационно-управленческую сферу. На базе этих исследований по каждому направлению инвестиционной деятельности разрабатывается максимальное количество инвестиционных проектов, включая альтернативные варианты. Альтернативные варианты отличаются друг от друга стратегиями реализации проекта. Стратегия реализации понимается как совокупность целенаправленных хозяйственных операций, осуществляемых во времени и пространстве с использованием доступных предприятию материальных, финансовых, трудовых и прочих ресурсов. Целенаправленность операций предполагает наличие целевого критерия эффективности. Ресурсы теоретически могут быть неограниченны, во всяком случае, в масштабах одного предприятия. Практически же все они ограничены ростом их стоимости с увеличением требуемого объема, что делает их привлечение неэффективным, начиная с некоторого предельно доступного уровня. Таким образом, задача выбора наилучшего проекта из множества альтернатив сводится к поиску такой стратегии реализации проекта, при которой целевой критерий эффективности достигал бы максимального значения. Формально это выглядит следующим образом:

max F(s) s

где S — вектор всевозможных стратегий.

Поскольку выбор оптимальной стратегии предполагает в идеале всесторонний подробный анализ условий реализации проектов, то для предварительного («чернового») отбора перспективных альтернатив вместо максимума целевой функции целесообразно использовать следующее условие:

F(s)>D s где D — некоторое действительное число; SD — некоторое подмножество множества S.

Главными задачами «чернового» анализа проектов является исключение заведомо неэффективных проектов и максимальное сокращение числа альтернатив по каждому направлению инвестиционной деятельности.

9.2. Экономический анализ инвестиционных проектов в условиях определенности Традиционный финансовый анализ результатов хозяйственной деятельности предприятия базируется на анализе его прибылей и затрат по документам бухгалтерской отчетности. Бухгалтерская отчетность предприятий предназначена, главным образом, для контроля со стороны налоговых органов правильности расчета и уплаты налогов. Большинство современных западных экономистов считает традиционный финансовый анализ не лучшим подходом к оценке экономической эффективности инвестиционных проектов. Расчет прибыли при этом подходе существенно зависит от принятой методики учета затрат и особенно от метода начисления амортизации. Чистая прибыль предприятий за определенный период времени, как правило, существенно отличается от их чистого денежного дохода за тот же период. А ведь именно денежные ресурсы предприятия определяют его инвестиционные возможности. Поэтому анализ эффективности инвестиций базируется на анализе денежных потоков, порождаемых инвестицией, а не на анализе прибылей и затрат. Под денежными потоками понимается поступление и расходование реальных денежных средств предприятия. Финансовый анализ инвестиционного проекта — это прежде всего анализ денежных потоков. В отличие от бухгалтерского анализа прибылей и затрат такая безналичная статья, как амортизационные отчисления, не включается здесь в состав затрат. При финансовом анализе инвестиционных проектов необходимо использовать два важных правила. П ервое правило связано с понятием устранимых и неустранимых расходов и с порядком их учета в составе денежных потоков. Устранимые расходы — это такие расходы, которых можно избежать при принятии альтернативного решения. Неустранимых расходов избежать невозможно. Неустранимые расходы не принимаются в расчет при анализе инвестиционных проектов. К ним, в частности, относятся все уже совершенные затраты. Пример 9.1. На проведение предприятием маркетинговых исследований рынка сбыта продукции было затрачено 200 тыс. рублей. На основании полученных результатов было принято решение о расширении производства. Затраты на покупку дополнительного оборудования составили 10 млн рублей, а на его установку — еще 100 тыс. рублей. Общие инвестиционные затраты составят в этом случае 10100,0 тыс. рублей (стоимость оборудования вместе с установкой). 200 тыс. рублей, которые были затрачены на маркетинговые исследования, относятся к неустранимым расходам. Они не должны влиять на принимаемое решение. Второе правило касается так называемых вмененных расходов. Вмененные расходы — это такие расходы, которые при выборе определенного курса действий отражают потерянные из- за принятия данного решения доходы. Вмененные расходы не будут иметь места в действительности, но их необходимо принимать в расчет при оценке эффективности конкретного решения. Неявный способ учета вмененных расходов осуществляется с помощью операции дисконтирования денежных потоков, рассмотренной в п. 6.4. В явном виде вмененные расходы, как правило, имеют место при сравнительном анализе альтернативных проектов. Тогда их следует включать в состав денежных потоков. Вмененные расходы инвестиционного характера учитывают в составе общих инвестиционных затрат, а вмененные расходы операционного характера — в составе денежных потоков от операционной деятельности. Более подробно анализ инвестиционных и операционных денежных потоков будет рассмотрен в п 9.2.

Пример 9.2. Предприятие имеет возможность заключить договор на изготовление партии изделий на имеющемся у предприятия оборудовании. Инвестиционные затраты на подготовку производственного процесса составят 500 тыс. рублей. Договор носит разовый характер. Данное оборудование предприятие имеет возможность сдать в аренду за 300 тыс. рублей на срок договора. Если предприятие заключит договор, то оно понесет убытки в размере 300 тыс. рублей из-за отсрочки договора аренды. Это — вмененные инвестиционные расходы. Общие инвестиционные затраты составят 800 тыс. рублей. Именно эту сумму следует учитывать в составе денежных потоков при анализе данного инвестиционного проекта.

Поскольку основные цели инвестиций характеризуются двумя составляющими — доходностью и риском вложений, то и инвестиционные проекты следует анализировать с этих позиций. В данном параграфе основное внимание будет уделено оценке доходности инвестиций в условиях полной определенности внешних условий, т. е. при отсутствии риска. Для того чтобы можно было сравнивать денежные потоки, относящиеся к разным моментам времени, их необходимо сначала привести к сопоставимому виду с помощью операции дисконтирования. Обычно все расходы и поступления, порождаемые инвестицией, приводятся к моменту начала реализации инвестиционного проекта. В качестве нормы дисконта Е используется норма доходности, учитывающая как цену вложенного в инвестиционный проект капитала, так и реальные инвестиционные возможности инвестора по альтернативному использованию денежных средств. Норму дисконта в инвестиционном анализе называют также барьерной ставкой. Анализ денежных потоков, порожденных инвестицией, — это, по существу, анализ данной стратегии размещения инвестиционных ресурсов. Он состоит из нескольких этапов и включает в себя оценку результатов по трем направлениям деятельности: инвестиционному, операционному и финансовому. Соответствующие денежные потоки приведены в табл. 9.1 (см. также пример 9.3). На первом этапе экономического анализа определяется срок жизни (горизонт планирования) инвестиционного проекта и оптимальный с точки зрения данного проекта шаг расчета. Срок жизни проекта — это период времени от начала его реализации до момента ликвидации остаточных активов. Ликвидация активов связана с их моральным и физическим износом, делающим невозможным или нецелесообразным их дальнейшее использование. Шаг расчета — это минимальный промежуток времени, который выбирается для отражения и последующего анализа денежных потоков. Таблица 9.1

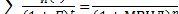

На втором этапе определяются инвестиционные затраты на каждом шаге расчета — Ри(7). Соответствующие денежные потоки рассчитываются как разница между расходами и экономией по основному и оборотному капиталу с учетом ликвидационной стоимости основных средств, которая включается в соответствующую строку последнего шага:

где

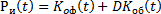

Увеличение оборотного капитала складывается из дополнительных материальных запасов, увеличения дебиторской задолженности и уменьшения кредиторской задолженности, связанных с данным инвестиционным проектом. При расчете ликвидационной стоимости необходимо учесть влияние налогообложения, если рыночная стоимость активов на момент ликвидации отличается от их балансовой стоимости. На третьем этапе определяются операционные доходы и расходы и чистый приток денежных средств от операционной деятельности на каждом шаге расчета — Ро(t). Чистый приток денег складывается из изменений сумм выручки, затрат, налогов и прочих реальных денежных средств от текущих операций:

Ро(t) = Вч(t) - где Вч(t) — чистая выручка (выручка за вычетом НДС и других налоговых платежей из выручки);

Нп(t)— налог на прибыль.

Процентные выплаты за кредит, даже в той части, которая включается в затраты предприятия и уменьшает налогооблагаемую прибыль, необходимо исключить из чистого оттока денег по операционной деятельности и учитывать в составе потоков по финансовой деятельности. В противном случае они повлияют на оценку экономической эффективности инвестиционного проекта в целом, при расчете которой финансовые потоки учитываться не должны. На четвертом этапе определяются чистые денежные потоки, порожденные данным инвестиционным проектом — Р(t). Они рассчитываются для каждого шага расчета или другого периода, который целесообразно использовать для дисконтирования этих потоков (например, годовые потоки): Р(t) = Ро(t) –Ри (t). (9.5) Эти потоки дисконтируются к периоду начала реализации проекта. При выборе ставки дисконтирования должен учитываться предполагаемый способ финансирования проекта. Затем производится расчет показателей экономической эффективности проекта и принимается решение об отклонении заведомо неприемлемых проектов. На пятом этапе анализируется финансовая деятельность по обеспечению инвестиционного проекта и определяется сальдо финансовой деятельности на каждом шаге расчета — Рф(t): Pф(t)=Пф (t)-Оф(t), (9.6)

где Пф (t)— приток денежных средств (собственный капитал и кредиты); Оф(t)— отток денежных средств (погашение кредитов, процентные выплаты и дивиденды).

Затем рассчитывается сальдо реальных денег по каждому шагу: Д(t) =Ро(t)-Ри(t)+Рф(t), (9.7) где Ри(t) —результат по инвестиционной деятельности на шаге t, Ро(t)— результат операционной деятельности на шаге t; Рф(t) — результат финансовой деятельности на шаге t.

После этого определяется сальдо накопленных реальных денег по каждому шагу t:

Дн(t)=

где

Сальдо накопленных реальных денег не может быть отрицательным. Это необходимое условие финансовой реализуемости проекта. Рассмотрим теперь основные методы и показатели, используемые для оценки эффективности инвестиций. В зависимости от учета фактора времени, методы анализа эффективности инвестиций делятся на бухгалтерские и дисконтные. Бухгалтерские методы оценки эффективности инвестиций предполагают рассмотрение стоимостных показателей без учета фактора времени. Информация для анализа берется из таблицы 7.1. Достоинством таких методов является легкость применения, недостатком невозможность учета изменений ценности ресурсов проекта во времени. При использовании бухгалтерских методов в качестве показателей оценки эффективности инвестиций выступают: 1.Чистый доход (ЧД) — разность между общим доходом и общими затратами: ЧД= S-K, (9.9)

где S — общий доход, причем S= К — общие инвестиционные затраты, причем К=

2. Индекс доходности (ИД) — отношение общей суммы доходов к размеру инвестиций:

ИД = S/K. (9.10) 3. Рентабельность инвестиций (РИ) — отношение чистого дохода к размеру инвестиций:

РИ = 100% • (S - К)/К. (9.11) 4. Среднегодовая рентабельность инвестиций (РИср) — отношение среднегодового чистого дохода к размеру инвестиций.

3. Доходность за период владения активом, или норма рентабельности — доходность, полученная от владения объектом инвестирования за определенный период времени (год или менее): РИср = 100% • [ (S - К)/К] * (365/л), (9.12) где n — срок жизни проекта в днях.

5.Срок окупаемости (СО) — период, в течение которого поступления от производственной деятельности предприятия покроют затраты на инвестиции:

СО = min n, при котором

где

Подробно метод расчета срока окупаемости описан ниже для дисконтного срока окупаемости (ДСО). 6.Рентабельность активов (РА) — отношение среднегодовой прибыли к среднегодовой стоимости активов. РА= 100% • Пср/Аср, (9.14)

где Пср —среднегодовая чистая прибыль, причем Пср = П/n; Аср— среднегодовая стоимость активов; П —суммарная чистая прибыль по проекту; n— срок жизни проекта в годах.

При линейном способе начисления амортизации

Acp=(KН+ KЛ)/2,

где KН — начальная стоимость активов, KЛ — ликвидационная (остаточная) стоимость активов.

7.Удельные капитальные затраты — характеризуют инвестиционные издержки в расчете на единицу выпускаемой однородной продукции. Кроме того, при оценке качества инвестиционного проекта часто используют традиционные бухгалтерские методы финансового анализа. Они требуют составления финансовой отчетности по проекту (баланс, отчет о прибылях и убытках и др.). На основе этой плановой отчетности проводится финансовый анализ проекта, подобный анализу, показанному в главе 7, включающий в себя расчет большого количества специальных финансовых коэффициентов по проекту: рентабельности, деловой активности, финансовой устойчивости и ликвидности. Дисконтные методы учитывают фактор времени и различную ценность разновременных денежных поступлений. Сущность дисконтирования изложена в и, 6.4. При дисконтном подходе к анализу инвестиций используют следующие показатели их эффективности: 1. Чистый дисконтированный доход (ЧДД1).

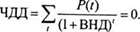

ЧДД= где Е — норма дисконта (барьерная ставка). При наличии нескольких альтернативных вариантов инвестиционных проектов лучшим следует считать проект, который, при прочих равных условиях, имеет больший чистый дисконтированный доход. Показатель ЧДД носит абсолютный характер. Он показывает, сколько денег принесет предприятию данный проект. Но при этом он не дает никакого представления о том, на какой объем затрат приходится этот доход и какова эффективность каждого затраченного рубля. Конечно, если предприятие не ограничено в средствах, масштабы инвестиции значения не имеют. В этом случае рекомендуется принимать все проекты, имеющие положительную чистую дисконтированную стоимость. Если инвестиционных возможностей много, а средства предприятия ограниченны, то для отбора проектов следует использовать также относительные показатели, например, внутреннюю норму доходности. 2. Внутренняя норма доходности (ВНД‘). Внутренняя норма доходности равна такому значению нормы дисконта, при которой чистый дисконтированный доход равен нулю, т. е.:

Для расчета ВНД используют специальные итерационные методы (например, метод Ньютона—Рафсона). При прочих равных условиях лучшим следует считать инвестиционный проект, имеющий более высокое значение ВНД. Принимать имеет смысл только те проекты, для которых ВНД превышает выбранную барьерную ставку: ВНД > Е. При этом и ЧДД > 0. Показатель ВНД может оценивать уровень доходности инвестиций разного масштаба, но в отличие от ЧДД он не показывает, сколько денег приносит данный инвестиционный проект. Этот показатель имеет два недостатка. Во-первых, при оценке высокоприбыльных инвестиций он дает завышенную оценку их эффективности, поскольку при его расчете подразумевается, что положительные денежные потоки от инвестиции реинвестируются по ставке, равной ВНД проекта. Практически маловероятно, что предприятие имеет столь широкие возможности для высокоприбыльных инвестиций. Второй недостаток связан с тем, что решение уравнения ЧДД(ВНД)=0 может дать несколько значений ВНД для одного и того же проекта. Эти недостатки можно устранить, если рассчитать другой, модифицированный показатель внутренней нормы доходности (МВНД) с учетом реинвестирования доходов по норме, равной барьерной ставке. 3. Модифицированная внутренняя норма доходности (МВНД2). При расчете этого показателя инвестиционные затраты приводятся к начальному периоду срока жизни проекта, а доходы — к последнему периоду, причем норма дисконта Е равна барьерной ставке предприятия, отражающей его средние инвестиционные возможности. МВНД определяется из уравнения:

Fghj Решение. Без учета влияния инфляции получим ЧДД-399 тыс. руб., т. е. ЧДД>0. Учтя влияние инфляции в норме дисконта, получим Е2-15% и ЧДЦ=-Ю5 тыс. руб., т. е. ЧДД<0. Провести расчеты самостоятельно. 9.3. Учет неопределенности при экономическом анализе инвестиционных проектов При отсутствии неопределенности результаты реализации любого инвестиционного проекта могут быть рассчитаны с абсолютной точностью. Эффективность проекта оценивается при этом по тем критериям, которые были рассмотрены выше. В качестве главного критерия предпочтительнее выбрать чистый дисконтированный доход. Норма дисконта (барьерная ставка) отражает альтернативные внешние возможности использования финансовых ресурсов в безрисковом мире, т. е. определяется известной ставкой процента по заимствованию и кредитованию. Неопределенность условий внешней среды делает невозможной точную оценку результатов реализации инвестиционного проекта. Каждый проект становится многовариантным или даже бесконечновариантным. Влияние факторов риска приводит к тому, что содержание и состав проектных мероприятий и методы их оценки существенно изменяются. Основным отличием проектов, разрабатываемых и оцениваемых с учетом неопределенности, является то, что условия их реализации и соответствующие затраты и результаты точно неизвестны. Поэтому нужно принимать во внимание весь диапазон их возможных значений, а также степень вероятности каждого значения. При анализе проектов с учетом факторов неопределенности появляются и другие отличия: · необходимость обобщения показателей оценки эффективности проекта, используемых в детерминированном случае, и введения новых показателей оценки эффективности; · изменение экономического содержания понятия эффективности проекта; · усложнение механизма реализации проекта, например, за счет включения процедур прекращения реализации проекта из-за изменения экономической конъюнктуры; · необходимость введения показателей, характеризующих неопределённость и риск, и проведения анализа устойчивости параметров проекта. Основными способами обеспечения устойчивости являются, резервирование, страхование, адаптация, диверсификация закупок и сбыта, изменение состава участников проекта. В п. 7.3.были рассмотрены вопросы обеспечения надежности акций. При этом надежность акций мы связывали с уровнем экономической безопасности предприятия. Неопределенность результатов деятельности заключает в себе риск возможного ущерба как следствие реализации неблагоприятных внешних условий. Риск возможного ущерба снижает уровень экономической безопасности предприятия. В самом худшем случае (катастрофический ущерб) деятельность в условиях высокой неопределенности и риска может привести предприятие к банкротству. Поэтому в условиях неопределенности повышаются требования к доходности проектов и возникает необходимость оценить вероятность возможного ущерба. Рассмотрим основные подходы к оценке экономической эффективности инвестиционных проектов в условиях неопределенности и риска. Первый подход предполагает использование простейших эвристических методов учета неопределенности. Первый метод основан на расчете чистой дисконтированной стоимости исходя из умеренно пессимистических оценок параметров проекта, без учета риска в ставке дисконта. Если параметр ЧДД будет положительным, то проект принимается. Второй метод основан на ограничении сроков окупаемости оцениваемых проектов временным горизонтом, в пределах которого имеет место достаточная определенность (один, два, три года). Денежные потоки рассчитываются на основе средних (наиболее вероятных) оценок параметра проекта. Срок жизни проекта должен быть при этом больше требуемого срока окупаемости, что гарантирует рентабельность проекта. Если срок окупаемости рассчитывается по дисконтированным денежным потокам, то в ставке дисконта риск не учитывается. Третий метод предлагает учитывать риск с помощью специального поправочного коэффициента, устанавливаемого произвольно, исходя из личного опыта и интуиции лиц, принимавших решение. При этом сначала рассчитывают чистый дисконтированный доход по безрисковой ставке дисконта на основе средних наиболее вероятных) оценок параметров проекта. Затем полученное значение умножают на понижающий поправочный коэффициент, например 0,9. Все три рассмотренных метода интуитивно понятны, но произвольны и могут привести к ошибочным решениям. Однако возможны ситуации, когда использование более сложных методов затруднительно или нецелесообразно. Второй подход к оценке эффективности инвестиционных проектов в условиях неопределенности основан на учете риска в ставке дисконта. Данный подход на сегодняшний день является самым популярным. Он нагляден, достаточно прост в использовании и вместе с тем имеет под собой прочное теоретическое обоснование, хотя и небезупречное. Фондовый рынок при оценке стоимости акций предприятия учитывает риск в требуемой норме доходности — чем выше риск, тем выше должна быть доходность акций. Вполне логично предложить подобный подход для учета риска при оценке прибыльности реальных инвестиций. Если при этом прибыльность не будет соответствовать риску, то проект следует считать неэффективным. В п. 7.3 были перечислены основные виды рисков, с которыми связана деятельность предприятия. Все эти риски находят отражение как в цене акционерного капитала, так и в цене заемного капитала. Напомним, что цену капитала можно представить, как сумму двух составляющих к6 и кр, где кб — безрисковая норма доходности, а кр — премия за риск. Составляющая кр измеряет риск вложения средств в акции данного предприятия (для акционеров) или риск кредитования предприятия (для кредитного учреждения). Поскольку полный капитал предприятия формируется из различных источников, то средняя норма доходности предприятия в целом определяется как средневзвешенная цена капитала. Соответствующее значение рисковой премии отражает средний риск, связанный с деятельностью предприятия при данной структуре его капитала. Средневзвешенная цена капитала часто используется в качестве барьерной ставки при оценке эффективности инвестиций. Этот подход вполне оправдан, если инвестиционный проект относится к разряду «обычных» для данного предприятия, и структура его финансирования совпадает со структурой капитала предприятия. Если риск, связанный с конкретным проектом, отличается от среднего риска по предприятию, то ставка дисконта должна быть скорректирована соответствующим образом. Ниже приведена примерная классификация инвестиций по категориям риска в сравнении со средним риском предприятия. Таблица 9.8

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 384; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.225.54.147 (0.014 с.) |

, (9.1)

, (9.1) (9.2)

(9.2) , (9.3)

, (9.3) — затраты на основной капитал (основные фонды);

— затраты на основной капитал (основные фонды); прирост оборотного капитала.

прирост оборотного капитала. (t) - Нп(t), (9.4)

(t) - Нп(t), (9.4) (t) — чистые денежные затраты (все затраты, за вычетом процентных выплат за кредит, а также амортизации и других неденежных расходов);

(t) — чистые денежные затраты (все затраты, за вычетом процентных выплат за кредит, а также амортизации и других неденежных расходов); , (9.8)

, (9.8) — сальдо реальных денег на шаге

— сальдо реальных денег на шаге  .

. ;

; .

. > К, (9.13)

> К, (9.13) ) — доход от производственной деятельности в периоде t.

) — доход от производственной деятельности в периоде t. , (9.15)

, (9.15) элементы чистого денежного потока, порожденного инвестицией в период t, причем t = 1, 2, тщ N(N— срок жизни проекта);

элементы чистого денежного потока, порожденного инвестицией в период t, причем t = 1, 2, тщ N(N— срок жизни проекта); (9.16)

(9.16)