Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сущность деятельности депозитария и регистратора. Система ведения реестра.Содержание книги

Поиск на нашем сайте ДЕПОЗИТАРНАЯ ДЕЯТЕЛЬНОСТЬ Депозитарной деятельностью признается оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги. Профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, именуется депозитарием. Депозитарий – профессиональный участник рынка ценных бумаг, предоставляющий услуги по хранению сертификатов ценных бумаг и учету и переходу прав на ценные бумаги. Депозитарий, осуществляющий расчеты по результатам сделок, совершенных на торгах организаторов торговли по соглашению с такими организаторами торговли и (или) с клиринговыми организациями, осуществляющими клиринг таких сделок, именуется расчетным депозитарием. Лицо, пользующееся услугами депозитария по хранению ценных бумаг и/или учету прав на ценные бумаги, именуется депонентом. По состоянию на 31.05.2019, по данным ЦБ РФ, 290 компаний имели лицензии профессиональных участников рынка ценных бумаг на осуществление депозитарной деятельности. Регулирование: 1. Федеральный закон N 39-ФЗ "О рынке ценных бумаг" 2. Федеральный закон N 208-ФЗ "Об акционерных обществах" 3. Федеральный закон N 414-ФЗ "О центральном депозитарии" 4. "Положение о порядке открытия и ведения депозитариями счетов депо и иных счетов" N 503-П

ДЕЯТЕЛЬНОСТЬ ПО ВЕДЕНИЮ РЕЕСТРА Деятельностью по ведению реестра владельцев ценных бумаг признаются сбор, фиксация, обработка, хранение данных, составляющих реестр владельцев ценных бумаг, и предоставление информации из реестра владельцев ценных бумаг. Деятельностью по ведению реестра владельцев ценных бумаг имеют право заниматься только юридические лица. Лицо, осуществляющее деятельность по ведению реестра, именуется держателем реестра. Держателем реестра по поручению эмитента или лица, обязанного по ценным бумагам, может быть профессиональный участник рынка ценных бумаг, имеющий лицензию на осуществление деятельности по ведению реестра (регистратор), либо в случаях, предусмотренных федеральными законами, иной профессиональный участник рынка ценных бумаг. В обязанности держателя реестра входит: 1) открывать и вести лицевые и иные счета в соответствии с требованиями настоящего Федерального закона и нормативных актов Банка России; 2) предоставлять зарегистрированному лицу, на лицевом счете которого учитывается более одного процента голосующих акций эмитента, информацию из реестра об имени (наименовании) зарегистрированных лиц и о количестве акций каждой категории (каждого типа), учитываемых на их лицевых счетах; 3) информировать зарегистрированных лиц по их требованию о правах, закрепленных ценными бумагами, способах и порядке осуществления этих прав; 4) предоставлять зарегистрированному лицу по его требованию выписку из реестра по его лицевому счету; 5) незамедлительно опубликовывать информацию об утрате учетных записей, удостоверяющих права на ценные бумаги, в средствах массовой информации, в которых подлежат опубликованию сведения о банкротстве, и обращаться в суд с заявлением о восстановлении данных учета прав на ценные бумаги в порядке, установленном процессуальным законодательством Российской Федерации; Система ведения реестра Под системой ведения реестра владельцев ценных бумаг понимается совокупность данных, зафиксированных на бумажном носителе и/или с использованием электронной базы данных, обеспечивающая идентификацию зарегистрированных в системе ведения реестра владельцев ценных бумаг номинальных держателей и владельцев ценных бумаг и учет их прав в отношении ценных бумаг, зарегистрированных на их имя, позволяющая получать и направлять информацию указанным лицам и составлять реестр владельцев ценных бумаг. Система ведения реестра владельцев ценных бумаг должна обеспечивать сбор и хранение в течение установленных законодательством Российской Федерации сроков информации о всех фактах и документах, влекущих необходимость внесения изменений в систему ведения реестра владельцев ценных бумаг, и о всех действиях держателя реестра по внесению этих изменений. Для ценных бумаг на предъявителя система ведения реестра владельцев ценных бумаг не ведется. Реестр владельцев ценных бумаг (далее - реестр) - это часть системы ведения реестра, представляющая собой список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им именных ценных бумаг, составленный по состоянию на любую установленную дату и позволяющий идентифицировать этих владельцев, количество и категорию принадлежащих им ценных бумаг. Владельцы и номинальные держатели ценных бумаг обязаны соблюдать правила представления информации в систему ведения реестра. Регулирование: 1. Федеральный закон N 39-ФЗ "О рынке ценных бумаг" 2. Положение Банка России N 572-П "О требованиях к осуществлению деятельности по ведению реестра владельцев ценных бумаг"

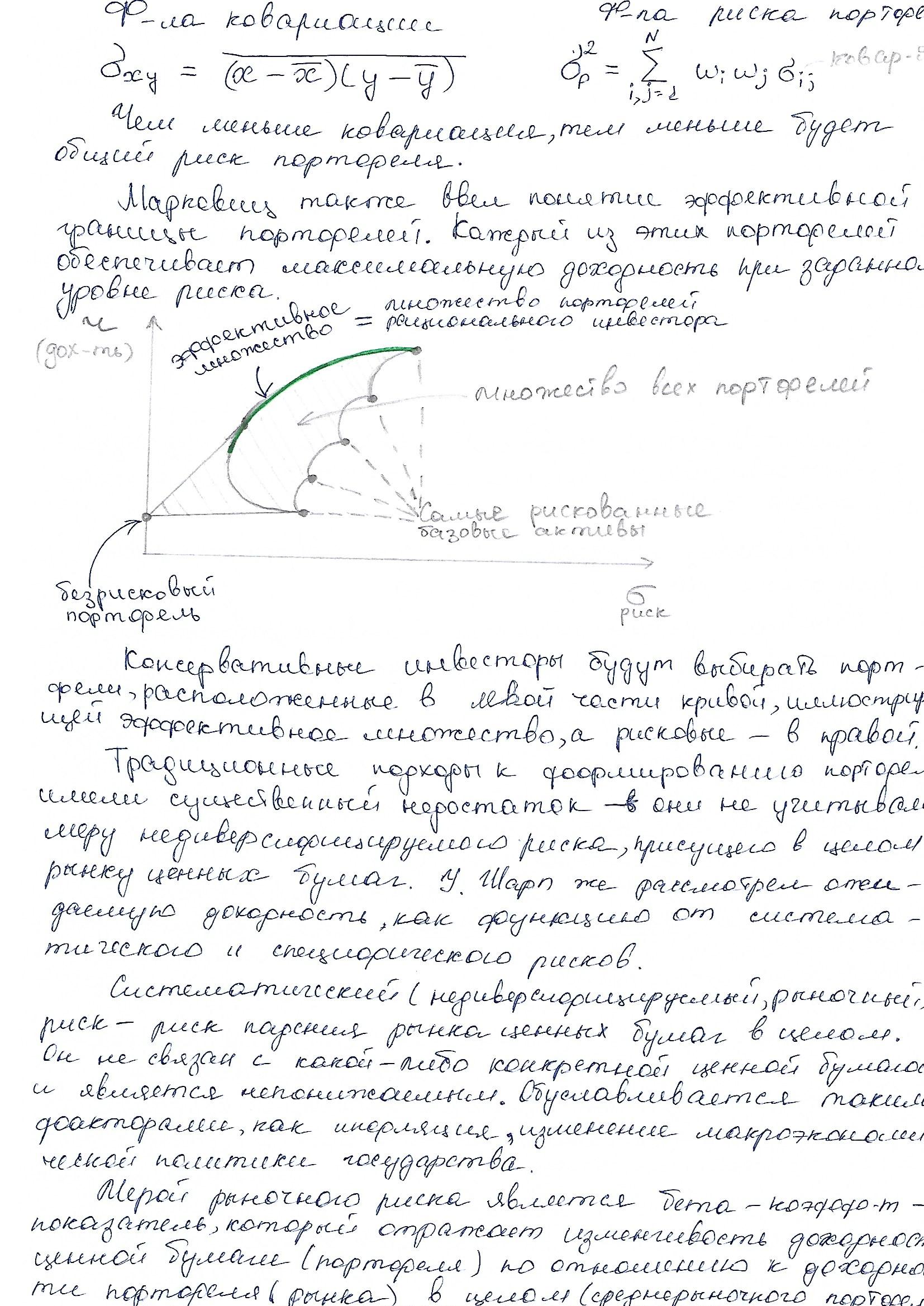

РИСК ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ. ОСНОВНЫЕ ПОНЯТИЯ. Инвестиционный портфель – совокупность финансовых активов, находящаяся в собственности инвестора, выступающая как единый объект управления. Основная цель формирования портфеля состоит в стремлении получить требуемый уровень ожидаемой доходности при более низком уровне ожидаемого риска. Польза составления п66ортфеля заключается в том, что риск портфеля может быть значительно ниже риска входящих в него отдельных инструментов. Существует 2 основных классических подхода к составлению портфеля: Марковица и У. Шарпа. Марковиц исследовал процессы диверсификации (снижения риска) по портфелю. Наивная диверсификация – инвестирование в различные виды активов в целях снижения общего риска по портфелю. Риск по многим активам взаимосвязан, поэтому Марковиц предложил инвестировать активы с отрицательной взаимной корреляцией. Пассивная диверсификация – инвестирование в активы, составляющие фондовый индекс. Для формирования эффективного портфеля используется целенаправленная диверсификация – инвестирование в активы с устанавливаемыми инвестором взаимными параметрами риска и доходности. Теснота связи между активами в портфеле имеет большое значение. Согласно теории Марковица, максимальный эффект от диверсификации достигается, если активы в портфеле имеют отрицательную ковариацию. Ковариация – показатель, характеризующий тесноту связи между случайными величинами. Чем меньше ковариация, тем меньше будет общий риск портфеля.

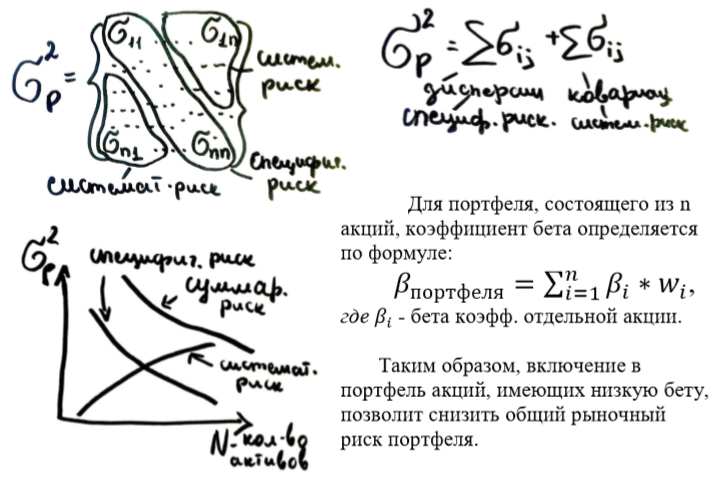

Консервативные инвесторы будут выбирать портфели в левой части кривой, иллюстрирующей эффективное множество, а рисковые – в правой. Традиционные подходы имели недостаток – не учитывали меру не диверсифицируемого риска. У. Шарп рассмотрел ожидаемую доходность, как функцию от систематического и специфического рисков. Систематический риск – риск падения рынка ценных бумаг в целом. Он не связан с какой-либо конкретной ц/б и является не понижаемым. Обусловлен инфляцией, изменением макроэкономической политики государства и др. Мерой рыночного риска является бета-коэффициент – показатель, который отражает изменчивость доходности ц/б (портфеля) по отношению к доходности портфеля (рынка) в целом (среднерыночного портфеля). Если ß > 1, то доходность акции меняется больше, чем доходность индекса и прямо пропорционально ей. Если 0 < ß < 1, то доходность акции меняется в меньшей степени, чем доходность индекса. Если ß < 0, то доходность акции обратно пропорциональна доходности индекса. Несистематический риск – агрегированное понятие, объединяющее все виды рисков, связанных с конкретной ценной бумагой. Этот вид риска является диверсифицируемым, понижаемым на базе использования методов диверсификации и хеджирования. Риск портфеля можно выразить через специфический и систематический, построив ковариационную матрицу.

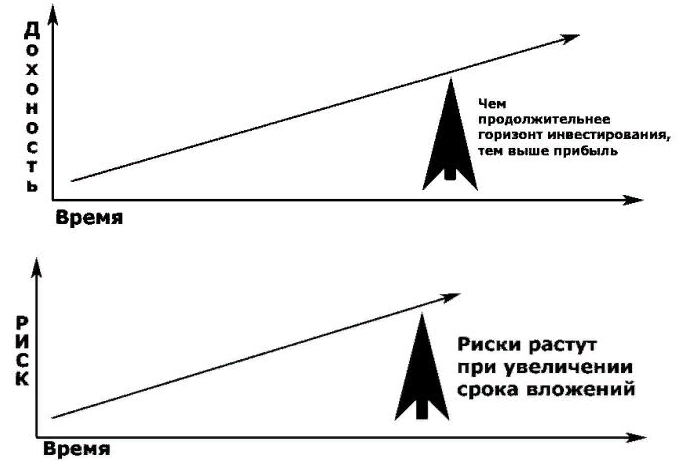

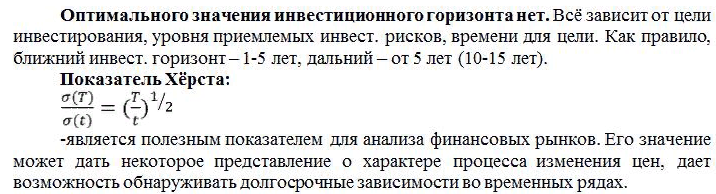

29.Ценообразование финансовых активов. Ближние и дальние инвестиционные горизонты Существует 2 подхода для моделирования ценообразования рискованных фин. активов: 1. "Абсолютный" подход, учитывающий интересы и поведение инвесторов, их потреб. предпочтения. Ключевой параметр модели – функция потребления инвестора на рынке (доходность фин. актива связана с величиной его конечного потребления); 2. "Относительный" подход, в котором цена рассматриваемого риск. актива (% ставка по нему) выводится через сопоставления с известной ценой на другие актива (арбитражная модель определения справедливой цены опциона Блэка – Шоулза). Промежуточное состояние между 1 и 2 подходом занимают модели (к примеру, САРМ), кот. увязывают цены активов с уровнем денежного благосостояния. Предпочтения инвестора не всегда корректно выражать через изменение денежных поступлений, однако промежуточный подход реализует именно эту замену. Рыночный риск делает благосостояние инвестора неопределенным. Эта особенность фиксируется в промежуточных моделях. В промежуточных моделях денежное благосостояние является промежуточным звеном между доходностью фин. активов и конечным потреблением. В классических моделях потребления - звено опускается. Предмет портфельной теории — прибыльность и риски по ц/б. При этом доходность вытекает непосредственно из курса акции. CAPM исследует рыночное равновесие, равновесные рыночные курсы, кот. устанавливаются, если все участники рынка выстраивают эффективные портфели ц/б. Ценообразование для одной ц/б оказывает влияние на ценообразование другой ц/б. Равновесные цены должны в таком случае достигаться синхронно и автоматически. Они важны для определения надбавки за риск. В стандартной версии САРМ инвесторы макс. функцию полезности, зависящую от значений среднего и дисперсии распределения ожидаемой доходности их инвестиционных портфелей. Величина премии за риск в САРМ определяется как произведение цены риска на количество, принятого инвестором риска. Портфельное владение капиталом: в результате диверсификации часть общего риска нивелируется, и инвестор фактически принимает на себя только не диверсифицируемый риск и требует за него компенсацию – систематический риск. Инвест. горизонт - весь промежуток времени, в течение которого инвестор предполагает удерживать ц/б или портфель. Инвестиционный горизонт используется, чтобы определить необходимый уровень дохода инвестора и желаемый уровень риска, что используется в дальнейшем для выбора определенной ц/б. Чем более продолжительным является инвестиционный горизонт, тем выгоднее становятся акции, поскольку в долгосрочной перспективе они обеспечивают более высокую доходность, чем ц/б с фикс. % ставкой и наличные средства. В условиях короткого инвестиционного горизонта акции более опасны, они обладают высоким уровнем волатильности. Например, молодой профессионал с пенсионным планом должен инвестировать в акции, потому что инвестиционный горизонт может составить 30 или более лет. Для тех, кто приближается к выходу на пенсию, инвестиции с фикс. доходностью более привлекательны. Некоторые торговые стратегии могут использовать такие инвестиционные горизонты, как дни, часы или минуты.

|

||

|

Последнее изменение этой страницы: 2021-06-14; просмотров: 159; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.5 (0.013 с.) |