Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Стоимостная оценка и доходность облигацийСодержание книги

Поиск на нашем сайте

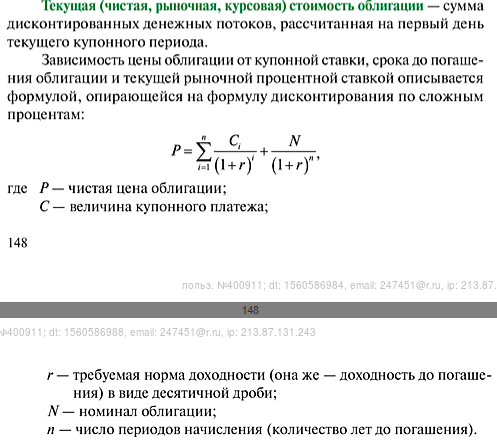

Текущая (чистая, рыночная, курсовая) стоимость облигации - сумма дисконтированных денежных потоков, рассчитанная на первый день текущего купонного периода. Зависимость цены облигации от купонной ставки, срока погашения облигации и текущей рыночной процентной ставкой описывается формулой, опирающейся на формулу дисконтирования по сложным процентам:

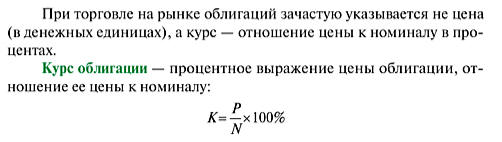

Где: Р-чистая цена облигации С-величина купонного платежа r- требуемая норма доходности (она же- доходность до погашения) в виде десятичной дроби N- номинал облигации n- число периодов начисления (кол-во лет до погашения) При торговле на рынке облигаций зачастую указывается не цена (в денежных единицах), а курс- отношение цены к номиналу в процентах. Курс облигации- процентное выражение цены облигации, отношение ее цены к номиналу:

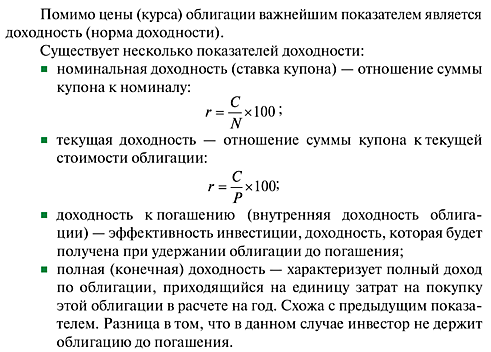

Рыночная цена, или курс облигации, т.е цена облигации на вторичном рынке, указывается в процентах от номинала в двух вариантах: как «чистая цена» и как «грязная цена». «Чистая цена» облигации — это цена «тела» облигации без учета накопленного дохода. «Грязная цена» облигации — это цена облигации с учетом накопленного купонного дохода. Накопленный купонный доход — это часть купонного дохода, пропорциональная времени обращения облигации. В биржевых сведениях указываются «чистые цены», а сделки с облигациями заключаются по «грязным». Так происходит потому, что каждый инвестор должен получить часть купонного дохода, пропорциональную времени владения облигацией, однако текущий купонный доход полностью выплачивается тому инвестору, который является владельцем облигации на дату выплаты купона. Поэтому накопленный купонный доход учитывается в цене. Помимо цены (курса) облигации важнейшим показателем является доходность (норма доходности). Существует несколько показателей доходности: 1. Номинальная доходность (ставка купона)- отношение суммы купона к номиналу:

2. Текущая доходность- отношение суммы купона к текущей стоимости облигации:

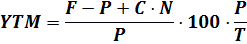

3. Доходность к погашению (внутренняя доходность облигации)- эффективность инвестиции, доходность, которая будет получена при удержании облигации до погашения

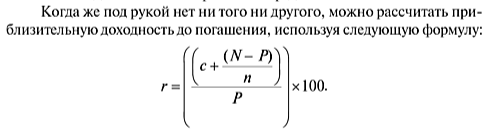

Где: F-номинал облигации, Р-текущая цена облигации, С-купонный доход по облигации, N-число предстоящих купонных выплат, В- база (один год:365 дней,12 мес), Т-период до погашения облигации. 4. Полученная (конечная) доходность- характеризует полный доход по облигации, приходящийся на единицу затрат на покупку этой облигации в расчете на год. Схожа с предыдущим показателем. Разница в том, что в данном случае инвестор не держит облигацию до погашения. Когда нет под рукой ни того, ни другого, можно рассчитывать приблизительную доходность до погашения, используя следующую формулу:

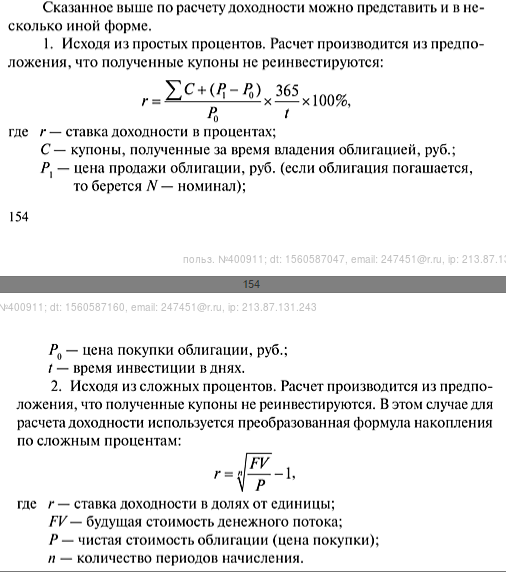

Сказанное выше по расчету доходности можно представить и в несколько иной форме. 1. Исходя из простых процентов. Расчет производится из предположения, что полученные купоны не реинвестируются:

2. Исходя из сложных процентов. Расчет производится из предположения, что полученные купоны не реинвестируются. В этом случае для расчета доходности используется преобразованная формула накопления по сложным процентам:

|

||||

|

Последнее изменение этой страницы: 2021-06-14; просмотров: 152; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.12.34.96 (0.006 с.) |

где, r-ставка доходности в %, С-купоны, полученные за время владения облигацией, Р1-цена продажи облигации, Р0- цена покупки облигации, t-время инвестиции в днях.

где, r-ставка доходности в %, С-купоны, полученные за время владения облигацией, Р1-цена продажи облигации, Р0- цена покупки облигации, t-время инвестиции в днях.