Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сущность налога на доходы физических лиц и его роль в формировании бюджетаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Налог на доходы физических лиц - это обязательный, индивидуально безвозмездный платеж, взимаемый как с организаций, так и с физических лиц в форме отчуждения денежных средств в целях финансового обеспечения государственной деятельности [9, с. 320]. НДФЛ – это федеральный прямой налог и согласно статье 13 НК РФ, он является обязательным для уплаты на всей территории страны. НДФЛ в абсолютном размере остается в распоряжении региональных и местных бюджетов с целью исполнения определенных пред ними общественных проблем. Источником данного налога является определенный доход физического лица, выявленный в денежной форме [12, с. 63]. НДФЛ включает в себя много различных льгот. К таким, например, относятся: вычеты из налоговой базы, освобождение от уплаты налога некоторых налогоплательщиков, возврат уплаченного ранее налога и др. [10, с. 138]. Существует три способа взимания налогов: кадастровый, по декларации и административный (по источнику). Для налога на доходы физических лиц применяется способ взимания по декларации и по источнику (удержание из заработной платы). Методы для определения налога: 1.) коммулятивная система (предполагает расчет налога нарастающим итогом с начала налогового периода); 2.) некоммулятивная (предполагает расчет налога по частям) [22, с. 35]. Основные принципы налога на доходы физических лиц существуют с момента принятия закона №1998-1 «О подоходном налоге с физических лиц» от 7 декабря 1991года. После принятия данного закона значительные изменения в системе подоходного налогообложения совершались почти каждый год. За период, с даты принятия этого закона менялась база определения налога для определенных ставок, максимальная налоговая ставка, а так же количество ступеней в шкале ставок и сумма необлагаемого минимума по данному налогу [ 29 ]. Главным принципом налогообложения является то, что все налогоплательщики равны перед законом, независимо от их социальной или другой принадлежности, а также, ставки налога одинаковы для всех налогоплательщиков Российской Федерации [2, 385]. Порядок определения и удержания налога на доходы физических лиц регулируется 23 главой НК РФ. В 23 главе описаны основные элементы налога, такие, как: · Объект налогообложения; · Налоговая база; · Налоговый период; · Налоговые вычеты; · Дата фактического получения дохода; · Налоговая ставка. Объектом налогообложения по данному виду налога является доход, полученный налогоплательщиком. Для того, чтобы исчислить налоговую базу по налогу необходимо учесть все доходы физического лица, полученные в денежной, натуральной, или же в форме материальной выгоды [2, с. 399]. Налоговый период по НДФЛ - календарный год. Налоговым вычетом является сумма, уменьшающая объект налогообложения, выраженный в денежной форме. Существует несколько видов налоговых вычетов (рис.1), их могут получать все физические лица, которые получают доходы, облагаемые ставкой 13% [10, с. 86].

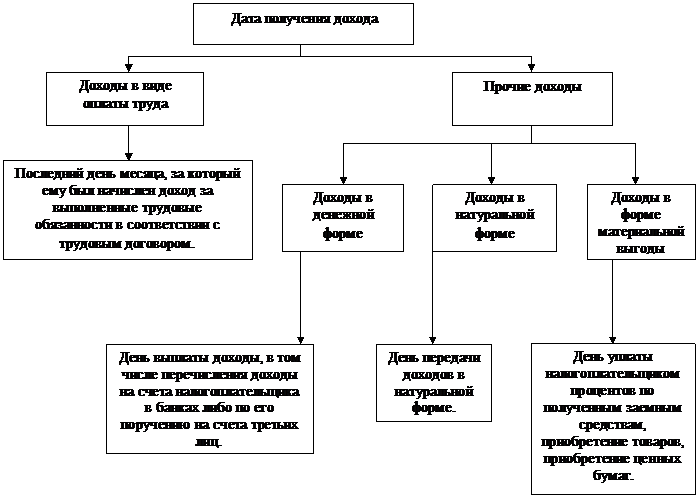

Рисунок 1 - Вычеты по налогу на доходы физических лиц По налогам, облагаемым ставкой 13% налоговая база определяется, как сумма дохода, уменьшенная на налоговые вычеты [16, с. 231]. Если вычет больше дохода, то в таком случае налоговая база равна нулю. Разница, возникшая между суммой налоговых вычетов в данном налоговом периоде и суммой доходов, облагаемых по ставке 13% не переносится на другой налоговый период. Согласно п.1 ст. 223 НК РФ, датой фактического получения дохода является день выплаты этого дохода. По каждому виду дохода она определяется по-разному (рис.2) [2, с. 467].

Рисунок 2 – Дата фактического получения доходов Налоговой ставкой, в соответствии с п.1 ст. 53 НК РФ является величина налоговых начислений на единицу измерения налоговой базы [2, с. 372]. Ставка налога для всех видов доходов - 13 %, но есть исключения: · 9% - при получении дивидендов; · 15% - облагаются дивиденды, полученные от российских организаций физическими лицами – нерезидентами; · 30% - облагаются доходы нерезидентов РФ; · 35% - стоимость выигрышей и призов в конкурсах/играх и других мероприятиях, превышающую сумму 200 рублей, а также другие виды доходов [2, с. 401]. Налогооблагаемая база определяется отдельно по каждому виду полученного дохода, так как ставка налога зависит не от размера дохода, а именно от вида дохода. Для того, чтобы рассчитать налог, необходимо налоговую базу умножить на соответствующую ставку налога [17, с. 90]. Порядок исчисления, удержания и перечисления в бюджет НДФЛ налоговыми агентами прописан в статье 226 НК РФ. Согласно этой статье, налоговые агенты исчисляют налог нарастающим итогом с начала года по итогам каждого месяца [2, с. 384]. По остальным ставкам, налог исчисляется отдельно по каждой сумме указанного дохода налогоплательщика. Доходы, полученные от других налоговых агентов, не берутся в расчет. Индивидуальные предприниматели самостоятельно исчисляют налог по истечении налогового периода [20, с. 63]. Налоговый агент удерживает налог на доходы с физического лица, но он не может быть более 50% от общей выплаченной ему суммы. При невозможности налогового агента удержать налог, он в письменной форме обязан сообщить об этом налогоплательщику и налоговому органу, но не позднее месяца с даты окончания налогового периода. Если имеется излишне удержанные суммы, то налоговый агент может вернуть их по заявлению налогоплательщика, а неудержанные или удержанные, но не в полном размере налоги, взыскиваются налоговыми агентами с физических лиц до того момента, пока не будет полностью погашена задолженность. Налоговые агенты, в соответствии с п. 6 ст. 226,обязаны перечислять в бюджет суммы начисленного и удержанного с физических лиц налога. Срок его перечисления - не позднее дня фактического получения в банке наличных денежных средств для выплаты дохода [2, с. 392]. В письме Минфина Российской Федерации от 30 июня 2005 г. № 03-05-01-04/225, говорится о том, что доходы иностранцев, нанятых организацией для выполнения работ / оказания услуг на территории России, облагаются по ставке 30%. В случае, если налоговый статус подобного работника меняется, то нужно сделать перерасчет сумм НДФЛ по этим доходам с начала календарного года согласно ставки 13% [29, с. 12] Налоговые резиденты – это физические лица, которые находятся на территории России не менее 183 дней в течение 12-ти месяцев, следующих подряд. В случае, если иностранный гражданин, который стал налоговым резидентом, продолжит работать в РФ и в следующем году, то он может сразу рассматриваться как налоговый резидент на начало года, а его доходы с января следующего года будут облагаться по ставке 13% [7, с. 15]. Иностранец перестает быть налоговым резидентом, если он прибыл в Россию на непродолжительное время, а в течение календарного года прекращает трудовые отношения с налоговым агентом и уезжает за пределы РФ до истечения 183 дней. В данном случае, налог на доходы будет пересчитываться по ставке 30%. Аналогичная ситуацияяможет случиться и с российским физическим лицом, который уехал за границу и прожил там больше, чем 183 дня в течение календарного года. В таком случае, общая сумма налога равна полученной в результате сложения сумме налога, и исчисляется по итогам налогового периода согласно всех доходов налогоплательщика. Общая сумма налога, которая подлежит уплате в соответствующий бюджет, исчисляется налогоплательщиком с учетом сумм налога, удержанных налоговыми агентами при выплате налогоплательщику дохода [14, с. 26]. При этом убытки прошлых лет, понесенные физическим лицом, не уменьшают налоговую базу. Ежегодно до 1 апреля года, следующего за отчетным, налоговые агенты по каждому работнику представляют в налоговую инспекцию документ, который содержит информацию о доходах физических лиц и суммах исчисленного, удержанного и перечисленного в бюджет РФ налога за данный налоговый период, по форме 2-НДФЛ (см. приложение А). С 1 января 2016 года налоговые агенты обязаны представлять в налоговые органы еще и отчетность по форме 6-НДФЛ (см. приложение Б). Это новый вид отчетности, утвержденный Приказом ФНС России от 14.10.2015 № ММВ-7-11/450 [8, с. 35]. Подавать в налоговую инспекцию расчет по данной форме согласно п.2 ст. 230 НК РФ обязаны все лица, являющиеся налоговыми агентами по НДФЛ. Расчет 6-НДФЛ не отменяет справку 2-НДФЛ: организации должны сдавать и то и другое. В расчете 6-НДФЛ налоговый агент показывает начисленный и удержанный налог в целом по организации, а в справке 2-НДФЛ – отдельно по каждому физическому лицу. За несвоевременную сдачу отчета - штраф в размере 1000 рублей за каждый месяц просрочки. Если сдачу отчета задержать более чем на 10 дней, то налоговые инспекторы вправе заблокировать расчетный счет организации. За недостоверные сведения в отчете – штраф в размере 500 рублей за каждый документ [19, с. 275]. НДФЛ является одной из основных баз экономического функционирования каждой страны, поэтому доля этого налога в государственном бюджете много зависит от уровня развития экономики в целом. Налог на доходы физических лиц - довольно стабильный и устойчивый источник доходной части бюджетов. Этот налог в основном поступает в бюджеты муниципальных образований, из которых затем оплачиваются расходы, связанные с обеспечением жизни населения. На сегодняшний день налог с доходов физических лиц не доминирует в налоговой системе нашей страны [24, с. 45]. Несмотря на то, что его отчисления стали больше в общей сумме всех бюджетных доходов по сравнению с централизованной экономикой и по объему поступлений в бюджет, он находится сейчас на третьем место, уступая при этом налогу на добавленную стоимость и налогу на прибыль, все же доля его в доходах консолидированного бюджета 13,1% - далеко недостаточна. Недостаточность налога на доходы физических лиц в формировании бюджета связана с [32]: 1. низкимиуровнем доходов большинства населения РФ, по сравнению с другими странами; 2. частыми задержками в выплатах заработной платы большой части населения; 3. массовое укрывательство от обложения налогом граждан с высокими доходами, из-за этого в российский бюджет поступает лишь не более половины от всех положенных сумм этого налога. В то же время, как бы ни казалось это парадоксальным, основную часть НДФЛ обеспечивают в бюджете РФ поступления от физических лиц с низкими доходами, так как здесь более низкий процент сокрытия налогов. Таким образом, на сегодняшний день, НДФЛ играет огромную роль в обеспечении бюджетов всех уровней доходными источниками и в регулировании экономических процессов.

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 1271; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.143.218.115 (0.008 с.) |