Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Механизм функционирования денежного рынкаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Денежный рынок. Спрос на деньги. В каждом государстве существует национальная денежная система, т.е. форма организации денежного обращения, сложившаяся исторически и закрепленная законом. Ее основными элементами являются: наименование денежной единицы (рубль, доллар, франк и т.п.); масштаб цен; виды государственных денежных знаков, имеющих законную платежную силу, порядок их эмиссии и обращения (обеспечение, выпуск, изъятие и т.д.); регламентация безналичного оборота; государственные органы, осуществляющие регулирование денежного обращения. Определяющий элемент деньги. Они покупаются и продаются на денежном рынке, который включает финансовые институты, обеспечивающие взаимодействие спроса на деньги и их предложения, а также денежные потоки, входящие и исходящие из этих учреждений. Элементами механизма функционирования денежного рынка являются спрос на деньги, предложение и цена денег (процентная ставка). Общее количество денег, которое домохозяйства, бизнес, правительство желают иметь в данный момент, представляет собой совокупный спрос на деньги. Он распадается на две составляющие: спрос на деньги для сделок; спрос на деньги как средство сохранения богатства. Спрос на деньги для сделок обусловлен тем, что населению, предприятиям, правительству деньги нужны для покупки товаров и услуг. Дж. М. Кейнс относил к нему и тот денежный резерв, который необходим для незапланированных покупок (предупредительный спрос). Спрос на деньги для сделок зависит от: 1) объема номинального ВВП (чем больше производится товаров и услуг, чем выше цены на них, тем больше нужно денег для обслуживания торговых и платежных операций, следовательно, спрос на деньги для сделок изменяется пропорционально номинальному ВВП); 2) скорости обращения денег (чем она больше, тем меньше денег необходимо для торговых сделок, и наоборот). Для простоты можно предположить, что необходимое количество денег не связано с изменением ставки ссудного процента і. Тогда при данном объеме ВВП и данной скорости обращения денег кривая спроса на деньги для сделок Dt будет иметь вид вертикальной прямой (рис. 20.1, а). Рассмотрим вторую составляющую совокупного спроса на деньги, т.е. спрос на деньги, как средство сохранения богатства (спрос на деньги со стороны активов). Кейнс называл его спекулятивным. Этот спрос объясняется тем, что часть своих доходов население сберегает. Есть три варианта сбережения: сохранять их в виде денег; покупать ценные бумаги; приобретать недвижимость и другие материальные ценности с целью их накопления, а не потребления. Последняя форма сбережений характерна более всего для инфляционной экономики. В нормально функционирующей экономике выбор осуществляется между деньгами и ценными бумагами.

У каждого способа размещения сбережений есть свои достоинства и недостатки. Деньги не приносят дохода, но абсолютно ликвидны, т. е. могут сразу и без всяких, затрат быть использованы для покупок и платежей. Ценные бумаги (для упрощения все их многообразие сведем к государственным облигациям) приносят устойчивый доход в виде процента, но менее ликвидны. Необходимо время, а, возможно, и деньги, чтобы превратить их в платежное средство. Существует и определенный риск, связанный с изменениями курса ценных бумаг. Выбор между деньгами и облигациями, и определяет колебания процентной ставки. Повышение уровня процентной ставки приводит к росту спроса на облигации и соответственно (при фиксированном объеме сбережений) сокращению спроса на деньги. И наоборот, снижение уровня процентной ставки сопровождается сокращением спроса на облигации и ростом - на деньги. Таким образом, существует обратная зависимость между спросом на деньги (как средство сохранения богатства) и движением процентной ставки. Графически спрос будет изображаться нисходящей кривой Da (рис. 20.1,б).

Она никогда не будет касаться оси абсцисс, так как существует некоторая минимальная ставка процента imin Совокупный спрос на деньги можно получить, суммировав спрос на деньги для сделок Dt и спрос на деньги со стороны активов Dа. Кривая общего спроса Dт (рис. 20.2) не касается оси абсцисс, ибо норма процента не может упасть ниже минимальной предельной ставки imin. Она не касается и оси ординат, так как составляющая спроса на деньги Dt не зависит от ставки процента.

Рис 20.2 Совокупный спрос на деньги

Предложение денег. Спрос на деньги должен покрываться их предложением. В современной рыночной экономике предложение денег создается банковской системой: центральным и коммерческими банками страны. Центральный банк выпускает в обращение монеты, бумажные деньги в форме банкнот различного достоинства. Коммерческие банки создают деньги путем предоставления ссуд бизнесменам, населению. Для определения предложения денег денежную массу разбивают на несколько групп, которые называют денежными агрегатами М1, М2, МЗ ... В основе их выделения лежит степень ликвидности компонентов, входящих в денежный агрегат. Причем по мере перехода от агрегата М1 к агрегату М2 и т.д. она снижается, а само понятие денег приобретает все более широкий смысл. В разных странах денежные агрегаты рассчитывают по-разному. Относительное единодушие существует по поводу агрегата М1. В него входят наличные деньги (монеты, бумажные деньги);вклады до востребования, т. е. вклады, на которые в любое время могут быть выписаны чеки. Поэтому их называют еще чековыми. К М1 относят также сберегательные счета, приносящие проценты, на которые могут быть выписаны чеки. Следовательно, М1 — это деньги, используемые в качестве средства обращения. В определении агрегата М2 в разных странах существуют серьезные расхождения. В качестве примера рассмотрим, как рассчитываются М2 и МЗ в Украине. М2 включает сберегательные и срочные мелкие вклады. Агрегат МЗ состоит из М2 и крупных срочных вкладов. Агрегат L включает как МЗ, так и некоторые виды ценных бумаг, которые считаются довольно ликвидными (казначейские векселя и облигации, банковские акцепты и др.). В экономической теории под деньгами традиционно понимают М1. Равновесие денежного рынка. Оптимальным для денежного рынка является равновесие между спросом на деньги и их предложением. Графически оно достигается при пересечении кривых Dт и Sт в точке Е. Эта точка определяет равновесную ставку процента iE, т.е. цену денег. Равновесие денежного рынка может нарушаться вследствие изменения, как предложения денег, так и спроса на деньги. Процентная ставка, реагируя на эти изменения, восстанавливает равновесие денежного рынка. Рассмотрим, как это происходит.

Количество денег Количество денег Рис 20 3 Равновесие денежного рынка. Изменения предложения денег (a) и спроса на деньги (b). Предположим, что предложение денег уменьшилось, тогда кривая Sт сдвинется в положение Sт1. При ставке процента іЕ спрос на деньги будет больше предложения. Чтобы получить необходимое количество денег, банки, население начнут продавать облигации. Рост предложения облигаций приведет к снижению их рыночной цены. Однако чем ниже цена облигаций, тем выше процентная ставка. Докажем эту зависимость Пусть цена облигации 100 д. ед. Она приносит годовой доход, равный 10 д. ед. Тогда ставка процента будет равна 10 % (10 д.ед. /100 д.ед. * 100 %). Рост предложения облигаций снизит их рыночную цену до 80 д. ед. Так как доход на облигации фиксирован, процентная ставка будет равна 12,5 % (10 д.ед./80 д.ед. *100 %). Следовательно, продажа облигаций приведет к снижению их рыночной цены и росту процентной ставки. По мере ее увеличения будет расти спрос на ценные бумаги и уменьшаться спрос на деньги, что соответствует движению вверх и влево по кривой спроса Dт. Когда ставка процента станет равной i1, денежный рынок достигнет нового положения равновесия в точке E1.

Увеличение предложения денег сдвигает кривую Sm вправо, в положение Sm2. При существующей ставке процента iE предложение денег будет больше спроса. Пытаясь наиболее эффективно задействовать имеющиеся "лишние" деньги, банки, население начнут покупать облигации. Спрос на них возрастет, что приведет к повышению рыночной цены облигаций и соответственно к уменьшению ссудного процента. По мере его снижения будет сокращаться спрос на облигации и увеличиваться спрос на наличные деньги до тех пор, пока денежный рынок не достигнет нового положения равновесия в точке Е2 при ставке процента i2. Теперь выясним, как будут влиять на равновесие денежного рынка изменения спроса на деньги. Допустим, увеличение ВВП привело к росту спроса на деньги с Dт до Dm1 (рис.20.3,б). При ставке процента iE спрос на деньги будет больше предложения. Попытка приобрести необходимое количество денег приведет к продаже облигаций. Рыночная цена ценных бумаг снизится, что обусловит повышение процентной ставки. По мере ее роста будет сокращаться спрос на деньги. Этот процесс закончится тогда, когда ставка процента станет равной i1. Новое положение равновесия наступит в точке Е1. Уменьшение спроса на деньги приведет к сдвигу кривой Dm1 в положение Dm (рис. 20.3, 6). В этом случае при ставке процентa i1 предложение денег будет превышать спрос Банки, население попытаются избавиться от "лишних" денег, покупая ценные бумаги. Эти действия вызовут рост цен на облигации и снижение процентной ставки, но не смогут изменить количество денег, находящихся в обращении. Равновесие будет достигнуто в точке Е, когда ставка процента станет равна iE. Таким образом, нарушения равновесия на денежном рынке приводят к колебаниям процентной ставки. Изменяясь, она влияет на спрос банков, населения на деньги и восстанавливает равновесие на рынке денег. Равновесие на денежном рынке. Модель денежного рынка соединяет спрос и предложение денег. Вначале для простоты можно предположить, что предложение денег контролируется Центральным Банком и фиксировано на уровне

LD

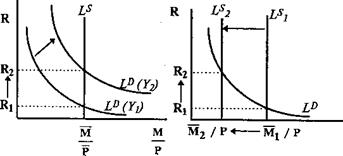

Подвижная процентная ставка удерживает в равновесии денежный рынок. Корректировка ситуации с целью достижения равновесия возможна потому, что экономические агенты меняют структуру своих активов в зависимости от движения процентной ставки. Так, если R слишком высока, то предложение денег превышает спрос на них. Экономические агенты, у которых накопилась денежная наличность, попытаются избавиться от нее, обратив в другие виды финансовых активов: акции, облигации, срочные вклады и т.п. Высокая процентная ставка, как уже говорилось, соответствует низкому курсу облигаций, поэтому будет выгодно скупать дешевые облигации в расчете на доход от повышения их курса в будущем, вследствие снижения R. Банки и другие финансовые учреждения в условиях превышения предложения денег над спросом начнут снижать процентные ставки. Постепенно через изменение экономическими агентами структуры своих активов и понижение банками своих процентных ставок равновесие на рынке восстановится. При низкой процентной ставке процессы пойдут в обратном направлении. Колебания равновесных значений ставки процента и денежной массы могут быть связаны с изменением экзогенных переменных денежного рынка: уровня дохода, предложения денег. Графически это отражается сдвигом, соответственно, кривых спроса и предложения денег. Так, изменение уровня дохода, например, его увеличение (см. рис. 7.3), повышает спрос на деньги (сдвиг вправо кривой спроса на деньги LD) и ставку процента (от rj до Rj)- Сокращение предложения денег также ведет к росту процентной ставки (рисунок 7.4).

рис.7.3. рис.7.4.

Подобный механизм установления и поддержания равновесия на денежном рынке может успешно работать в сложившейся рыночной экономике с развитым рынком ценных бумаг, с устоявшимися поведенческими связями — типичной реакцией экономических агентов на изменение тех или иных переменных, скажем, ставки процента.

Банковская система Понятие банковской системы и ее структура. Банковская система — это совокупность кредитно-финансовых учреждений, выполняющих специфические функции по аккумуляции и распределению денежных средств. Кредитная система развитых стран состоит из центрального, коммерческих банков, специализированных кредитно-финансовых учреждений. Создание новой банковской системы в Украине на основе государственных банков началось в 1991 году с принятия закона Украины «О банках и банковской деятельности». Создание НБУ произошло на базе Украинской Республики отдела госбанка СРСР в декабре 1991г. НБУ стал центральным банком, а остальные коммерческими. На начало 2000г. в Украине насчитывалось более 200 банков, среди которых больше 10 – банки с совместным капиталом, 20 – представительств зарубежных банков. В 2000г. было закрыто 9 банков. Балансовая сумма капитала отечественной банковской системы на 01.01.2001г. составила 6449,6 млн. грн. (17,4% от всех пассивов банков), что на 572,0 млн. грн. или на 9,7% больше, нежели было капитала на начало 2000г.

Особое место в кредитной системе занимает центральный банк. Известны различные модели построения центральных банков. В большинстве стран они являются государственными учреждениями. Иногда они организованы как акционерные общества. Главная задача центральных банков — управление эмиссионной, кредитной и расчетной деятельностью. Их основными функциями являются разработка и реализация денежно-кредитной политики; эмиссия и изъятие из обращения денег (Центральные банки наделены монопольным правом выпуска банкнот); хранение золотовалютных резервов страны; выполнение кредитных и расчетных операций для правительства; оказание разнообразных услуг коммерческим банкам и другим кредитно-финансовым учреждениям (хранение обязательных резервов, предоставление ссуд и т.д.). Депозитный мультипликатор. Центральный банк контролирует предложение денег, как путем денежной эмиссии, так и посредством управления процессом создания денег коммерческими банками. Он определяет необходимое количество денег исходя из состояния экономики страны вне связи с уровнем процентной ставки. Поэтому кривая предложения денег, Sт представляет собой вертикальную линию, перпендикулярную оси абсцисс в точке, соответствующей количеству денег в стране. Предложение денег (М М Современная банковская система-это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов, а остальные используют для выдачи ссуд и других активных операций. В отличие от других финансовых институтов, банки обладают способностью увеличивать предложение денег (создавать деньги). Кредитная мультипликация - процессэмиссии платежных средств в рамках системы коммерческих банков. Предположим, что депозиты банка_1 выросли на 1000. В резерве остается 20%, т.е. 200, а остальные отдаются в ссуду (норма резервов – отношение резервов к депозитам – в данном случае составляет 20% или 0,2). Таким образом, банк_1 увеличил предложение денег на 800, и теперь оно равно 800+1000=1800. Вкладчики по-прежнему имеют депозиты на сумму 1000ед., но и заемщики держат на руках 800ед., т.е. банковская система с частичным резервным покрытием способна увеличить предложение денег. Далее, если эти 800ед. опять попадают в банк, процесс возобновляется: 20%, т.е. 160ед. Банк_2 оставляет в резервах, а остальные 640 используют для выдачи кредитов, увеличивая предложение денег еще на 640 единиц. Третий банк, куда могут попасть эти деньги, добавит еще 512 и так далее. Если процесс продлится до использования последней денежной единицы, тот количество денег в системе можно будет определить следующим образом:

Первоначальный вклад = 1000 Ссуда 1-го банка =(1-0,2)*1000=800 Ссуда 2-го банка =(1-0,2)(1-0,2)*1000=640 Ссуда 3-го банка =(1-0,2)(1-0,2)(1-0,2)*1000=512 Суммарное предложение денег = 1000*(1+(1-0,2)+(1-0,2) В общем виде дополнительное предложение денег, возникшее в результате появления нового депозита, равно:

M rr -норма банковских резервов D - первоначальный вклад. Коэффициент 1/rr называется банковским мультипликатором, или депозитным мультипликатором. Более общая модель предложения денегстроится с учетом роли Центрального Банка, а также с учетом возможного оттока части денег с депозитов банковской системы в наличность. Она включает ряд новых переменных. Денежный мультипликатор. Денежная база (деньги повышенной мощности, резервные деньги) — это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в Центральном Банке. Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег. Обозначим денежную базу через MB, банковские резервы через R,тогда: MB = C+R, где MB — денежная база, С — наличность, R — резервы. Ms =С+D, где MS — предложение денег, С — наличность, D - депозиты до востребования. Денежный мультипликатор (m)- это отношение предложения денег к денежной базе: m=

Денежный мультипликатор можно представить через отношение наличность-депозиты cr (коэффициент депонирования) и резервы-депозиты rr (норму резервирования):

m = Разделим почленно числитель и знаменатель правой части уравнения на D (депозиты) и получим: M = Величина cr определяется главным образом поведением населения, решающего, в какой пропорции будут находиться наличность и депозиты. Отношение rr зависит от нормы обязательных резервов, устанавливаемой Центральным Банком, и от величины избыточных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы. Теперь предложение денег можно представить как M Таким образом, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора (или мультипликатора денежной базы). Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Увеличение коэффициента депонирования и нормы резервов уменьшает денежный мультипликатор (см. задачу 2 из раздела "Задачи и решения"). Центральный Банк может контролировать предложение денег прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег. Таким образом, процесс изменения объема предложения денег можно разделить на два этапа: - первоначальная модификация денежной базы путем изменения обязательств Центрального Банка перед населением и банковской системой (воздействие на величину наличности и резервов); - последующее изменение предложения денег через процесс "мультипликации" в системе коммерческих банков. Инструменты денежной политики корректируют величину денежной массы, воздействуя либо на денежную базу, либо на мультипликатор. Выделяют три главных инструмента денежной политики, с помощью которых Центральный Банк осуществляет косвенное регулирование денежно-кредитной сферы: 1) изменение учетной ставки (или ставки рефинансирования), то есть ставки, по которой Центральный Банк кредитует коммерческие банки; 2) изменение нормы обязательных резервов, то есть минимальной доли депозитов, которую коммерческие банки должны хранить в виде резервов (беспроцентных вкладов) в Центральном банке; 3) операции на открытом рынке: купля или продажа Центральным Банком государственных ценных бумаг (используется в странах с развитым фондовым рынком). Эти операции связаны с изменением величины банковских резервов, а следовательно, денежной базы. Центральный Банк не может полностью контролировать предложение денег, поскольку, например: 1) коммерческие банки сами определяют величину избыточных резервов, и входят в состав R, что влияет на отношение rr и, соответственно, на мультипликатор; 2) Центральный Банк не может точно предусмотреть объем кредитов, которые будут выданы коммерческим банкам; 3) величина cr определяется поведением населения и другими причинами, не всегда связанными с действиями Центрального Банка. Особое положение центральных банков в кредитной системе проявляется в том, что они не ставят перед собой цели получения максимальной прибыли и не конкурируют в сфере бизнеса с коммерческими банками. Они, как правило, не обслуживают население, предприятия. Эти функции выполняют коммерческие банки. Коммерческие банки являются основой кредитной системы. Современные банки организованы, как правило, в форме акционерного предприятия. Они выполняют следующие функции: прием и хранение депозитов вкладчиков; выдача средств со счетов и выполнение перечислений; размещение аккумулированных денежных средств путем выдачи ссуд, покупки ценных бумаг и т.д. Соответственно операции банков делятся на три группы: пассивные (привлечение средств), активные (размещение средств) и посреднические (выполнение операций по поручению клиентов). Коммерческие банки могут быть как универсальными, так и специализированными. Универсальные выполняют все банковские операции (по некоторым оценкам от 100 до 300 видов) для своих клиентов. Специализированные банки либо обслуживают определенную отрасль, сферу хозяйствования, группу клиентов, либо выполняют небольшое число операций. Например, инвестиционные банки специализируются на аккумуляции денежных средств на длительные сроки и предоставлении долгосрочных ссуд. Ипотечные банки осуществляют кредитные операции по привлечению и размещению средств на долгосрочной основе под залог недвижимого имущества. Кооперативные банки обслуживают кооперативы, выдавая им ссуды главным образом под залог имущества. В настоящее время размер капитала ком. банков активно растет, что свидетельствует о количестве банков с капиталом 5 млн. евро с 44 до 89. Динамика размера нормативного капитала коммерческих банков Украины:

Банковские резервы - инструменты косвенного регулирования денежной системы. Обязательные резервы — это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном Банке (формы хранения могут различаться по странам). Нормы обязательных резервов устанавливаются в процентах от объемов депозитов. Они различаются по величине в зависимости от видов вкладов (например, по срочным они ниже, чем по вкладам до востребования). В современных условиях обязательные резервы выполняют не столько функцию страхования вкладов (эту функцию выполняют специализированные финансовые институты, которым банки отчисляют определенный процент от вкладов), сколько служат для осуществления контрольных и регулирующих функций Центрального Банка, а также для межбанковских расчетов. Банки могут хранить и избыточные резервы - некоторые суммы сверх обязательных резервов, например, для непредвиденных случаев увеличения потребности в ликвидных средствах. Однако это лишает банки суммы дохода, который они могли бы получить, пуская эти деньги в оборот. Поэтому с ростом процентной ставки уровень избыточных резервов обычно снижается. Чем выше устанавливает Центральный Банк норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов ( rr ) уменьшает денежный мультипликатор и ведет к сокращению денежной массы. Таким образом, изменяя норму обязательных резервов. Центральный Банк оказывает воздействие на динамику денежного предложения. Сущность, функции и формы кредита. Необходимость кредита обусловлена тем, что у одних домохозяйств, предприятий появляются временно свободные денежные средства, а другим они требуются. В рыночной экономике основными поставщиками денежных средств являются домохозяйства (личный сектор), а потребителями – бизнес. Их взаимодействие осуществляется через посредников: коммерческие банки, инвестиционные компании, страховые общества, брокерские конторы и т. д. Именно они аккумулируют свободные финансовые средства и размещают их среди потребителей ссудного капитала. Система экономических отношений, возникающих в процессе предоставления денежных или материальных средств во временное пользование на условиях возвратности и, как правило, платности называется кредитом. Юридическое (физическое) лицо, предоставляющее ссуду, называют кредитором, а берущее ее, - заемщиком. Кредит выполняет следующие основные функции: перераспределительную (посредством кредита денежные, материальные ресурсы перераспределяются на условиях последующего возврата между предприятиями, отраслями, регионами страны); замещения наличных денег кредитными деньгами и операциями (безналичный расчет). Эти функции определяют роль кредита в процессе воспроизводства, повышает его эффективность, обеспечивает непрерывность. В рыночной экономике кредитные ресурсы направляются, прежде всего, в наиболее прибыльные, быстрорастущие отрасли экономики, используются для расширения производства, внедрения новой техники, передовых технологий. Кредит позволяет ускорить оборот средств предприятий, является важнейшим источником формирования их основных и оборотных средств. Замещение наличных денег кредитными снижает затраты на организацию денежного обращения в стране, ускоряет оборачиваемость денежных средств, упрощает расчеты между хозяйствующими субъектами. Развитие кредитных отношений привело к появлению различных форм и видов кредита. Их можно классифицировать по ряду признаков. В зависимости от сроков, на которые предоставляется ссуда, различают онкольный (выдается на небольшой срок и погашается по первому требованию кредитора); краткосрочный (до одного года); среднесрочный (от одного года до пяти лет); долгосрочный (свыше пяти лет) кредиты. ПО составу кредиторов и заемщиков выделяют следующие основные формы кредита: банковский, коммерческий, государственный, потребительский, международный, лизинг-кредит. Банковский кредит предоставляется в основном коммерческими банками в виде денежных ссуд предпринимателям, населению. В зависимости от обеспечения различают гарантированные (обеспеченные) и негарантированные (необеспеченные) ссуды. Обеспеченной называется ссуда, выдаваемая под залог. В качестве последнего могут выступать ценные бумаги, недвижимость и другие товарно-материальные ценности. Кредит, выдаваемый под залог недвижимости, получил название ипотечного. Необеспеченная ссуда — это ссуда, выдаваемая без залога. По срокам погашения ссуды бывают срочные, отсроченные и просроченные. Срочные — это ссуды, срок погашения которых наступил, отсроченные – ссуды, срок погашения которых отнесен банком на более поздний период (пролонгированные ссуды). Просроченные - это ссуды, не возвращенные в установленный срок. По характеру погашения различают ссуды, погашаемые единовременным взносом и в рассрочку. Коммерческий кредит — это кредит, хозяйствующими субъектами друг другу в товарной форме путем отсрочки платежа. Необходимость в нем возникает вследствие несовпадения времени производства и обращения отдельных товаров. Государственный кредит имеет место, когда заемщиком выступает государство, а кредиторами — банки, население, предприятия. Для заимствования необходимых денежных средств государство выпускает и продает ценные бумаги: казначейские векселя, облигации. Покупая их, субъекты хозяйствования, население кредитуют государство. Потребительский кредит в основном связан с предоставлением населению ссуд на приобретение товаров длительного пользования. Такие ссуды погашаются в рассрочку, по частям. К потребительскому относят и кредит ломбардов. Он выдается под залог движимого имущества, включая драгоценные камни и металлы, сроком до трех месяцев, в размере от 50 до 80% стоимости закладываемого имущества. Если ссуда не погашается в срок, вещи, сданные в ломбард, продаются, а вырученные средства идут на покрытие долга. Лизинг-кредит — это предоставление в долгосрочную аренду машин и оборудования, транспортных средств и т.д. при сохранении права собственности на них за арендодателем. Он делится на финансовый и оперативный. При финансовом технические средства предоставляются на весь срок их амортизации. При оперативном срок соглашения короче срока службы средств производства. Международный кредит представляет собой кредит, выдаваемый государствами, международными кредитно-финансовыми институтами, частными фирмами в процессе международного экономического сотрудничества. Он имеет в основном денежную форму, хотя может предоставляться и в товарной. Кредиты, выдаваемые в денежной форме и имеющие долгосрочный характер, получили название внешние займы. Международный коммерческий кредит часто выступает в виде фирменного кредита, когда фирма-экспортер одной страны предоставляет импортеру другой страны отсрочку платежа. Банки путем кредитования способны создавать новые деньги. Как это происходит? Каждый коммерческий банк или другое кредитное учреждение должны иметь установленные законом обязательные резервы. Их размер определяет центральный банк: он указывает, какой процент своих активов коммерческий банк должен иметь либо в виде вкладов в центральном банке, либо в виде кассовой наличности. Этот процент называется резервной нормой. Остальные денежные средства банк может использовать для приращения денег. Процесс создания банками денег рассмотрим при следующих упрощениях: норма обязательных резервов одинакова для всех банков и равна 10 %; в балансовых отчетах банка отражаются только изменения; избыточные резервы (они равны разнице между общими и обязательными резервами банка) банки используют для выдачи ссуды одному лицу. Предположим, человек вложил в банк А 1000 д. ед. Тогда балансовый отчет банка, в котором по условию отражаются только изменения, будет таким:

Резервы + 1000 Депозиты + 1000

Банк А Активы Пассивы

Обязательные резервы+100д. ед. Депозиты+1000д. ед. Ссуда+900д.ед. Таким образом, на счету банка А значатся депозиты сумме 1000 д.ед. и ссуда в 900д.ед. Общая сумма денег составляет 1900 д.ед. Следовательно, банк А создал 90 д.ед. дополнительных денег. Допустим, хозяйствующий субъект использовал полученную ссуду в 900 д.ед. для оплаты купленного сырья. Поставщики сырья переведут полученные деньги (наличные или чек) на свой счет в банке Б. Этот банк, получив вклад в размере 900 д.ед., тоже оставит резерв в 10%, а остальные деньги отдаст в ссуду. Его балансовый отчет будет таким:

Обязательные резервы+90д.ед. Депозиты+900д.ед. Ссуда+810д.ед. Банк Б создает дополнительные деньги —810 д.ед. Получив эту ссуду, другой хозяйствующий субъект может истратить ее, заплатив третьим лицам за товары или услуги. Последние полученные деньги положат в банк В. Балансовый отчет банка В будет:

Банк В Активы Пассивы

Обязательныерезервы+81д.ед Депозиты + 810 д.ед. Ссуда + 729 д.ед. Процесс этот будет продолжаться до тех пор, пока вся сумма вклада не будет использована в качестве обязательных резервов. Теоретически при норме резервов в 10,% каждая д.ед. вложенная в банк, приведет к созданию 10 д.ед. И наоборот, каждый изъятая из банка 1 д.ед. Приведет к сокращению денежной массы на 10 д.ед., т.е. имеет место эффект мультипликаций. Денежный мультипликатор т можно определить по формуле: m=1/R, где R резервная норма; т |

, при которой неудобства хранения сбережений в форме облигаций не будут компенсироваться доходом на них, и никто не будет предъявлять спрос на облигации.

, при которой неудобства хранения сбережений в форме облигаций не будут компенсироваться доходом на них, и никто не будет предъявлять спрос на облигации. Количество денег

Количество денег

. Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда, реальное предложение денег будет фиксировано на уровне

. Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда, реальное предложение денег будет фиксировано на уровне  и на графике представлено вертикальной прямой LS

и на графике представлено вертикальной прямой LS Спрос на деньги (кривая LD) рассматривается как убывающая функция ставки процента для заданного уровня дохода (при неизменном уровне цен номинальные и реальные ставки процента равны). В точке равновесия спрос на деньги равен их предложению.

Спрос на деньги (кривая LD) рассматривается как убывающая функция ставки процента для заданного уровня дохода (при неизменном уровне цен номинальные и реальные ставки процента равны). В точке равновесия спрос на деньги равен их предложению.

R LS Рис. 7.2.

R LS Рис. 7.2. RE E

RE E

M/P

M/P

) включает в себя наличность (С) вне банковской системы и депозиты (D), которые экономические агенты при необходимости могут использовать для сделок (фактически это агрегат М1)

) включает в себя наличность (С) вне банковской системы и депозиты (D), которые экономические агенты при необходимости могут использовать для сделок (фактически это агрегат М1) =C+D

=C+D +(1-0,2)

+(1-0,2)  +…)=1/0,2*1000

+…)=1/0,2*1000

М

М

, где cr=

, где cr=  , rr=

, rr=

банк А ______ Активы ___ ____ Пассивы _____________

банк А ______ Активы ___ ____ Пассивы _____________ Фактические резервы банка А составляют 1000 д. ед., обязательные 10 %, или 100 д. ед. Избыточные резервы равны 900 д. ед. (1000 —100). Банк А имеет право отдать в ссуду 900 д. ед. Допустим, он дал в заем эти деньги некоему хозяйствующему субъекту. Теперь его балансовый отчет будет иметь вид

Фактические резервы банка А составляют 1000 д. ед., обязательные 10 %, или 100 д. ед. Избыточные резервы равны 900 д. ед. (1000 —100). Банк А имеет право отдать в ссуду 900 д. ед. Допустим, он дал в заем эти деньги некоему хозяйствующему субъекту. Теперь его балансовый отчет будет иметь вид

Банк Б Активы Пассивы

Банк Б Активы Пассивы