Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Вопрос 4. Анализ финансовых результатов и рентабельности активов предприятия. Анализ эффективности капитальных и финансовых вложений.Содержание книги

Поиск на нашем сайте

Анализ финансовых результатов от реализации продукции и услуг: Основную часть прибыли предприятия получают от реализации продукции и услуг. В процессе анализа изучаются динамика, выполнение плана прибыли от реализации продукции и определяются факторы изменения ее суммы. Объем реализации продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли. Себестоимость продукции обратно пропорциональна прибыли: снижение себестоимости приводит к соответствующему росту суммы прибыли, и наоборот. Анализ рентабельности предприятия: Рентабельность - относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной). Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании. Показатели рентабельности можно объединить в несколько групп, характеризующих: - окупаемость затрат; - прибыльность продаж; - доходность капитала и его частей. Рентабельность продукции (коэффициент окупаемости затрат) исчисляется путем отношения прибыли от реализации (Прп) до выплаты процентов и налогов к сумме затрат по реализованной продукции (Зрп): Рентабельность продаж (оборота) рассчитывается делением прибыли от реализации продукции, работ и услуг до выплаты процентов и налогов на сумму полученной выручки (В). Характеризует эффективность производственной и коммерческой деятельности: Рентабельность совокупного капитала исчисляется отношением брутто-прибыли до выплаты процентов и налогов (БП) к среднегодовой стоимости всего совокупного капитала (KL).

Так же проводится анализ, позволяющий проследить цепочку показателей «издержки - объем продаж - прибыль», который называется операционным. Используя операционный анализ, финансовый менеджер сможет найти ответы на ряд важнейших вопросов, таких, как: - сколько наличного капитала требуется предприятию; - до какой степени можно доводить финансовый риск, используя эффект финансового рычага; - как повлияет на прибыль изменение объема производства и сбыта. Ключевыми элементами операционного анализа служат следующие показатели: финансовый рычаг; операционный рычаг; порог рентабельности (точка безубыточности предприятий), запас финансовой прочности предприятия; валовая маржа; коэффициент валовой маржи. Операционный анализ служит поиску наиболее выгодных комбинаций между переменными затратами на единицу продукции, постоянными издержками, ценой и объемом продаж. Валовая маржа (ВМ) - результат от реализации продукции после возмещения переменных затрат. Одной из основных задач финансового менеджмента является максимизация валовой маржи, т.к. она является источником покрытия постоянных издержек и определяет величину прибыли. Рассчитывается: ВМ = В – ПИП, где В - выручка от реализации; ПИП – перемен. изд. производства. Коэффициент валовой маржи (К) - является промежуточным показателем, он определяет долю валовой маржи в выручке от реализации. В операционном анализе он используется для определения величины прибыли и определяется: К = ВМ: В; К, % = (ВМ: В) * 100. Порог рентабельности (ПР) (точка безубыточности) - ситуация, при которой предприятие не несет убытков, но и не имеет прибыли. При этом количество продаж, находящихся ниже точки безубыточности, влекут за собой убытки; продажи выше точки безубыточности приносят прибыль. Чем выше порог рентабельности, тем труднее его преодолеть. Формула: ПР = СПЗ: К, где СПЗ - сумма постоянных затрат.

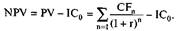

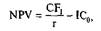

Запас финансовой прочности (ЗФП) показывает превышение фактической выручки от реализации над порогом рентабельности, т.е. чем больше эта величина, тем более финансово устойчивым является предприятие: ЗФП, руб. = В – ПР; ЗФП, %. = ПР: В. Прогнозируемая прибыль (П) рассчитывается умножением запаса финансовой прочности на коэффициент валовой маржи: П = ЗФП * К. Анализ эффективности инвестиций осуществляется по следующим формулам: Метод чистого приведенного эффекта (NPV) состоит в следующем: 1) определяется текущая стоимость затрат (IСо), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта. 2) рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF приводятся к текущей дате: 3) текущая стоимость затрат (IС0) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистый приведенный эффект (NPV): NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с альтернативным вариантом их использования. Если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала. Если же NPV < 0, то проект имеет доходность ниже рыночной, и поэтому деньги выгоднее хранить в банке. Проект ни прибыльный, ни убыточный, если NPV = 0. Если денежный поток от инвестиционного проекта условно бесконечен, то чистый приведенный эффект можно рассчитать следующим образом: где CF - поступление денежных доходов в течение первого года эксплуатации инвестиций; Очень популярным показателем, который применяется для оценки эффективности инвестиций, является внутренняя норма доходности (IRR) - та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую процентную ставку, при которой можно инвестировать средства без каких-либо потерь для собственника. Если инвестиционный проект генерирует денежный доход только один раз (в конце периода его действия), то внутреннюю норму доходности для него можно определить, используя следующее уравнение: Показатели NPV и IRR взаимно дополняют друг друга. Если NPV измеряет массу полученного дохода, то IRR оценивает способность проекта генерировать доход с каждого рубля инвестиций. Если имеется несколько альтернативных проектов с одинаковыми значениями NPV и IRR, то при выборе окончательного варианта инвестирования учитывается длительность инвестиций - дюрация. Дюрация (D) - это средневзвешенный срок поступления денежных доходов от инвестиционных проектов. Рассчитывается: приведенная стоимость каждого платежа умножается на время, через которое этот платеж должен поступить, после чего все полученные значения суммируются и делятся на сумму приведенной стоимости всех платежей: где PVt - текущая стоимость доходов за период t; t - период поступления дохода. Ретроспективная оценка эффективности финансовых вложений производится сопоставлением суммы полученного дохода от финансовых инвестиций со среднегодовой суммой данного вида активов. Средний уровень доходности (ДВК) может измениться за счет: структуры ценных бумаг, имеющих разный уровень доходности (Уд;); уровня доходности каждого вида ценных бумаг, приобретенных предприятием (ДВК;).

Анализ доходности акций: Модель оценки текущей стоимости привилегированных и простых акций со стабильным (фиксированным) уровнем дивидендов определяется отношением суммы годового дивиденда к рыночной норме доходности:

|

||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 166; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.142.172.250 (0.009 с.) |