Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Показатели оборачиваемости и рентабельностиСодержание книги Похожие статьи вашей тематики

Поиск на нашем сайте

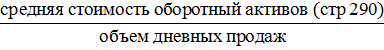

Оборачиваемость разных элементов оборотных активов и кредиторской задолженности рассчитывается в днях исходя из объема дневных продаж (однодневной выручки от реализации). Объем дневных продаж рассчитывается делением выручки от реализации на число дней в периоде (90, 180,270 или 360). Средние (за период) величины оборотных активов и кредиторской задолженности рассчитываются как суммы половин величин на начальную и конечную даты периода и полных величин на промежуточные даты, деленные на число слагаемых, уменьшенное на 1. Оборачиваемость оборотных активов:

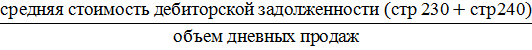

Оборачиваемость дебиторской задолженности:

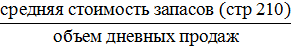

Оборачиваемость запасов:

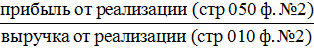

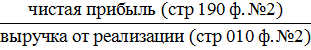

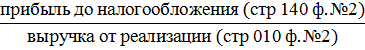

Аналогично при необходимости могут быть рассчитаны показатели оборачиваемости других элементов оборотных активов (готовой продукции, незавершенного производства, сырья и материалов) и кредиторской задолженности. Показатели рентабельности определяются в процентах или долях. Рентабельность продукции (или рентабельность продаж) К5:

Рентабельность деятельности предприятия Кб:

Рентабельность вложений в предприятие:

1.2. Основными оценочными показателями являются коэффициенты К1, К2, КЗ, К4, К5 и Кб. Другие показатели оборачиваемости и рентабельности используются для общей характеристики и рассматриваются как дополнительные к первым шести показателям. Оценка результатов расчетов шести коэффициентов заключается в присвоении Заемщику категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными. Далее определяется сумма баллов по этим показателям в соответствии с их весами. Достаточные значения показателей: К1 - 0,1 К2 - 0,8 К3 - 1,5 К4 - 0,4 - для всех Заемщиков, кроме предприятий торговли 0,25 - для предприятий торговли К5 - 0,10 Кб - 0,06 Таблица 3 Разбивка показателей на категории в зависимости от их фактических значений:

Таблица 4 Таблица для расчета суммы баллов:

Формула расчета суммы баллов S имеет вид: S = 0,05 * Категория К1 + 0,10 * Категория К2 + 0,40 * Категория КЗ + 0,20 * Категория К4 + 0,15 * Категория К5 + 0,10* Категория Кб. ' Значение S наряду с другими факторами используется для определения рейтинга Заемщика. Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики предприятия, отраслевой принадлежности и других конкретных условий. Оценка результатов расчетов этих показателей основана, главным образом, на сравнении их значений в динамике. 2. Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа используются сведения, представленные Заемщиком, подразделением безопасности и информация базы данных. На этом этапе оцениваются риски: отраслевые (состояние рынка по отрасли; тенденции в развитии конкуренции; уровень государственной поддержки; значимость предприятия в масштабах региона; риск недобросовестной конкуренции со стороны других банков); акционерные (риск передела акционерного капитала; согласованность, позиций крупных акционеров); регулирования деятельности предприятия (подчиненность (внешняя финансовая структура); формальное и неформальное регулирование деятельности; лицензирование деятельности; льготы и риски их отмены; риски штрафов и санкций; правоприменительные риски (возможность изменения в законодательной и нормативной базе); производственные и управленческие (технологический уровень производства; риски снабженческой инфраструктуры (изменение цен поставщиков, срыв поставок и т.д.); риски, связанные с банками, в которых открыты счета; деловая репутация (аккуратность в выполнении обязательств, кредитная история, участие в крупных проектах, качество товаров и услуг и т.д.); качество управления (квалификация, устойчивость положения руководства, адаптивность к новым методам управления и технологиям, влиятельность в деловых и финансовых кругах). 3. Заключительным этапом оценки кредитоспособности является определение рейтинга Заемщика, или класса. Устанавливается 3 класса заемщиков: первоклассные - кредитование которых не вызывает сомнений; второго класса - кредитование требует взвешенного подхода; третьего класса - кредитование связано с повышенным риском. Рейтинг определяется на основе суммы баллов по пяти основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков. Сумма баллов S влияет на рейтинг Заемщика следующим образом: 1 класс кредитоспособности: S = 1,25 и менее. Обязательным условием отнесения Заемщика к данному классу является значение коэффициента К5 на уровне, установленном для 1-го класса кредитоспособности. 2 класс кредитоспособности: значение S находится в диапазоне от 1,25(невключительно) до 2,35 (включительно) Обязательным условием отнесения Заемщика к данному классу является значение коэффициента К5 на уровне, установленном не ниже чем для 2-го класса кредитоспособности. 3 класс кредитоспособности: значение S больше 2,35. Далее определенный таким образом предварительный рейтинг корректируется с учетом других показателей третьей группы и качественной оценки Заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс. 3. Методика определения кредитоспособности, применяемая КБ «Хлынов»

1. Анализ финансового состояния заемщика включает в себя проведение анализа структуры активов и пассивов заемщика, денежных и товарных потоков, финансовой устойчивости и эффективности деятельности заемщика, оценку забалансовых обязательств клиента. 2. Источниками информации для анализа деятельности, в том числе является: 2.1.для заемщика ─ юридического лица ─ годовая бухгалтерская отчетность в полном объеме, составленная на основании образцов форм, приведенных в Указаниях о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Министерства финансов Российской Федерации от 12.01.2000 № 4н "О формах бухгалтерской отчетности организаций", публикуемая отчетность последний завершенный финансовый год, а также форма № 1 "Бухгалтерский баланс" и форма № 2 "Отчет о прибылях и убытках" на последнюю отчетную дату; 2.2.Для заемщика ─ предпринимателя ─ налоговая декларация составленная в соответствии с Приказом Министерства Российской Федерации по налогам и сборам от 02.12.2002 № БГ-3-04/686, упрощенная форма баланса и отчета о прибылях и убытках (внутренние формы банка) 3. Кроме того, принимается во внимание, в случае ее доступности, следующая информация: 3.1. отчетность, составленная в соответствии с Международными стандартами финансовой отчетности; 3.2. управленческая отчетность и иная управленческая информация; 3.3. бюджет либо бизнес-план на текущий финансовый год; 3.4. в случае, если заемщик является эмитентом ценных бумаг - ежеквартальный отчет эмитента ценных бумаг о существенных фактах (событиях и действиях), затрагивающих финансово-хозяйственную деятельность эмитента, составляемый в соответствии со статьей 30 Федерального закона "О рынке ценных бумаг" (с изменениями) (Собрание законодательства Российской Федерации 22.04.96, №17, ст.1918; 30.11.98 №48, ст.5857; 12.07.99, № 28, ст. 3472; 13.08.2001, № 33 (часть I), ст. 3424; 30.12.2002, № 52 (часть II), ст. 5141) и Постановлением ФКЦБ от 12.08.98 № 32 "Об утверждении Положения о порядке раскрытия информации о существенных фактах (событиях и действиях), затрагивающих финансово-хозяйственную деятельность эмитента эмиссионных ценных бумаг" ("Вестник ФКЦБ России" № 6 от 18.08.98); 3.5.аналитический баланс; 3.6.данные о движении денежных средств; 3.7.данные о просроченной дебиторской и кредиторской задолженности, непогашенных в срок кредитах и займах, о просроченных собственных векселях заемщика; справка о наличии в составе дебиторской задолженности, а также о составе долгосрочных и краткосрочных финансовых вложений задолженности и вложений в доли (акции) обществ, которые находятся в стадии ликвидации или в отношении которых возбуждено дело о банкротстве на последнюю отчетную дату; 3.9.справка об открытых расчетных счетах в кредитных организациях, выданная или подтвержденная налоговым органом (желательно); 3.10.справка об отсутствии у заемщика картотеки неоплаченных расчетных документов по всем открытым расчетным (текущим) счетам, выданная обслуживающими эти счета кредитными организациями, а также справка из налоговых органов об отсутствии задолженности перед бюджетом всех уровней и внебюджетными фондами (желательно); 3.11.сведения о существенных событиях, затрагивающих финансово-хозяйственную деятельность заемщика, произошедших за период с последней отчетной даты до даты анализа финансового положения заемщика: (о фактах, повлекших разовое увеличение или уменьшение стоимости активов более, чем на 10%; о фактах, повлекших разовое увеличение чистых убытков более, чем на 10%; о фактах разовых сделок, размер которых либо стоимость имущества по которым составляет 10% и более от активов заемщика на дату осуществления сделки); 3.12.иные доступные сведения. 4.При анализе финансового состояния предприятия предлагается деление всех предприятий по классам кредитоспособности - рейтингам. 4.1.Рейтинг А - хорошее финансовое состояние - всесторонний анализ финансово-хозяйственной деятельности заемщика и иные сведения о нем, включая информацию о внешних условиях, свидетельствуют о безусловной финансовой устойчивости заемщика и об отсутствии каких-либо негативных моментов или тенденций, способных повлиять на его финансовую устойчивость в перспективе; 4.2.Рейтинг В — финансовое состояние выше среднего - всесторонний анализ финансово-хозяйственной деятельности заемщика и иные сведения о нем, включая информацию о внешних условиях, свидетельствуют о безусловной финансовой устойчивости при наличии отдельных незначительных негативных моментов или тенденций, которые не влияют и в обозримой перспективе (с горизонтом не менее чем в 1 год) не должны повлиять на его финансовую устойчивость; 4.3.Рейтинг С — среднее финансовое состояние - всесторонний анализ финансово - хозяйственной деятельности заемщика и/или иные сведения о нем свидетельствуют об отсутствии прямых угроз финансовому положению при наличии в деятельности заемщика определенных негативных моментов и/или тенденций, которые в обозримой перспективе (год или менее) могут привести к появлению финансовых трудностей, если заемщиком не будут приняты меры, позволяющие улучшить ситуацию; 4.4.Рейтинг D - финансовое состояние ниже среднего - анализ финансово-хозяйственной деятельности заемщика и/или иные сведения о нем свидетельствуют об угрожающих негативных моментах и/или тенденциях, которые в обозримой перспективе могут привести к фактической экономической несостоятельности (дефицит чистых активов) либо неплатежеспособности заемщика; 4.5.Рейтинг Е - плохое финансовое состояние — анализ финансово-хозяйственной деятельности заемщика и/или иные сведения о нем свидетельствуют о его фактической (экономической) несостоятельности и/или неплатежеспособности. Таблица 5 Критерии оценки финансового состояния:

Таблица 6 Отнесение заемщика к тому или иному рейтингу

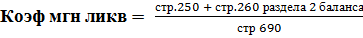

6. Отнесение заемщика к тому или иному рейтингу, производится путем оценки предложенных критериев и подсчета баллов по каждому критерию. Общая сумма баллов является основанием для отнесения к одной из 5 групп финансовой устойчивости и присвоению фактического рейтинга 7. Критерии, приведенные выше, не являются исчерпывающими. Для более полного вынесения мотивированного суждения о финансовом положении заемщика необходимо рассмотреть дополнительно-имеющиеся сведения: 7.1.наличие положительной (отрицательной) кредитной истории; 7.2.страновой риск; 7.3.общее состояние отрасли, к которой относится заемщик; 7.4.конкурентное положение заемщика в отрасли; 7.5.деловая репутация заемщика и руководства организации заемщика (единоличный исполнительный орган, члены коллегиального исполнительного органа, члены совета директоров); 7.6.качество управления организацией; 7.7.краткосрочные и долгосрочные планы и перспективы развития заемщика; 7.8.степень зависимости от аффилированных лиц и самостоятельность в принятии решений; 7.9.существенная зависимость от одного или нескольких поставщиков и (или) заказчиков; 7.10.меры, предпринимаемые заемщиком для улучшения своего финансового положения; 7.11.вовлеченность заемщика в судебные разбирательства; 7.12.подробная информация о деятельности заемщика (сфера бизнеса, отраслевые особенности, специализация на видах продукции или услуг, история и перспективы развития и иные аспекты); 7.13.степень зависимости от государственных дотаций; 7.14.значимость заемщика в масштабах региона; 7.15.значимость заемщика в масштабах банка; зависимость от роста цен при покупке товаров и услуг и от падения цен при продаже товаров и услуг 7.16 зависимость от роста цен при покупке товаров и услуг и от падения цен при продаже товаров и услуг; 7.17.согласованность позиций акционеров (участников) организации-заемщика, имеющих право владения 5-ю и более процентами голосующих акций (долей) организации, по основным вопросам деятельности заемщика, в том числе финансовым и производственным; 7.18.вероятность в ближайшем будущем или фактическое начало процедуры банкротства и или) ликвидации заемщика; 7.19. информация о выполнении заемщиком обязательств по другим договорам и перед другими кредиторами, включая задолженность перед нерезидентами по полученным кредитам (займам), а также обязательства по предоставленным поручительствам и гарантиям в пользу нерезидентов, по платежам е бюджет. 8. При анализе кредитоспособности клиента особую тревогу должны вызвать: 8.1.резкое уменьшение денежных средств на счетах (кстати, увеличение денежных средств может свидетельствовать об отсутствии дальнейших капиталовложений); 8.2.увеличение дебиторской задолженности (резкое снижение также говорит о затруднениях со сбытом, если сопровождается ростом запасов готовой продукции); 8.3.старение дебиторских счетов; 8.4.разбалансирование дебиторской и кредиторской задолженности; 8.5.снижение объемов продаж (неблагоприятным может оказаться и резкое увеличение объемов продаж, так как в этом случае банкротство может наступить 8 результате последующего разбалансирования долгов, если последует непродуманное увеличение закупок, капитальных затрат; кроме того, рост объемов продаж может свидетельствовать о сбросе продукции перед ликвидацией предприятия). 8.6.задержки с предоставлением отчетности (эти задержки, возможно, сигнализируют о плохой работе финансовых служб); 8.7.конфликты на предприятии, увольнение кого-либо из руководства и т.д. 9. Порядок расчета коэффициентов. 9.1. Чистые активы предприятия: адекватны собственному капиталу предприятия. Рассчитывается как АТИВЫ-ДОЛГИ. В связи со сменой форм отчетности, точно указать строчки баланса. Затруднительно. Поэтому упрощенно считаем как ИТОГ 3 РАЗДЕЛА ПАССИВА БАЛАНСА. 9.2. Коэффициент мгновенной ликвидности. 9.2.1. Этот коэффициент характеризует мгновенную платежеспособность организации и показывает, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Этот коэффициент рассчитывается как отношение ликвидных активов к сумме краткосрочных обязательств, кредиторской задолженности и прочим краткосрочным обязательствам организации и показывает, какая часть текущих обязательств может быть погашена средствами, имеющими абсолютную ликвидность (деньгами, ценными бумагами со сроком погашения до одного года): 9.2.2. 9.3. Коэффициент текущей ликвидности. 9.3.1.Этот коэффициент рассчитывается как отношение суммы ликвидных активов и быстрореализуемых активов (дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев) к сумме краткосрочных обязательств, кредиторской задолженности и прочим краткосрочным обязательствам организации и показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств организации на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам (дебиторская задолженность): 9.3.2.Коэф.тек.ликв.= (ИТОГ РАЗДЕЛА 2 АКТИВА БАЛАНСА)/(ИТОГ РАЗДЕЛА 5 ВАЛЮТЫ БАЛАНСА)

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 408; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.42.140 (0.009 с.) |