Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Глава 1. Характеристика стадий процесса воспроизводства и финансовые отношения в системе воспроизводства общественного продукта.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Им. Н.И. ЛОБАЧЕВСКОГО»

Финансовый факультет

КУРСОВАЯ РАБОТА По дисциплине "Финансы органицаций" на тему: "Управление финансово – инвестиционной деятельностью предприятия"

Выполнил: Студент 3курса, группы 13305 дневного отделения, специальности "Финансы и кредит" Соколов А.Ю._________________

Проверила: Руководитель: кандидат экономических наук, старший преподаватель Поющева Елена Владимировна

______________ Нижний Новгород 2013 г.

Введение……………………………………………………………………...........3 Глава 1. Характеристика стадий процесса воспроизводства и финансовые отношения в системе воспроизводства общественного продукта……………..5 1.1 Характеристика стадий процесса воспроизводства ………………………..5 1.2 Анализ взаимосвязи стадий процесса воспроизводства с финансовыми отношениями …………………………………………………………….……....10 1.3 Анализ инструментов реализации финансовых отношений ……………..14 Глава 2. Анализ расширенного воспроизводства и его финансового обеспечения………………………………………………………………………20 2.1 Анализ процесса непрерывного возобновления и расширения производственных фондов ……………………………………………….……..20 2.2 Анализ использования и значимости экономических, финансовых и кредитных рычагов ………………………...……………………………………24 2.3 Органы государственного управления и регулирования финансовых отношений……………………………………………………………………......27 Глава 3. Инвестиционная деятельность как фактор обеспечения расширенного воспроизводства……………………………………. …….........31 3.1. Инвестиционная деятельность как инструмент процесса расширенного воспроизводства………………………………………………………………….31 3.2. Анализ динамики инвестиционных вливаний в РФ в периоды с 2000 по 2011 года …………………………………………………………………………34 Заключение……………………………………………………………………….37 Список литературы………………………………………………………………39

Введение Воспроизводственная структура финансовой системы позволяет выявить источники формирования национального дохода и основные направления его расходования, что является актуальным в прошлом, настоящем и ближайшем будущем. Поэтому я остановил свой выбор именно на этой теме курсовой работы. Объектом исследования является роль финансов в общественном воспроизводстве и расширенном воспроизводстве. При написании этой курсовой предполагаю использовать методы системного анализа, экономического анализа, прогнозирования. Расширенное воспроизводство включает непрерывное возобновление и расширение производственных фондов, рост валового внутреннего продукта и его главной части национального дохода, воспроизводство рабочей силы и производственных отношений. Оно осуществляется с использованием товарно-денежных отношений, финансовых и кредитных отношений. Важная роль в воспроизводстве всех составных частей ВВП принадлежит государственным финансами финансам предприятия. Финансы предприятий – это экономическая категория, особенность которой заключается в сфере ее действия и присущих ей функциях. В общественном воспроизводстве финансы предприятий выражают распределительные отношения. Однако их действие не ограничивается лишь сферой распределения. Выражая распределительные отношения, финансы причастны ко всем стадиям процесса воспроизводства, хотя их участие на различных стадиях этого процесса неодинаково: оно эквивалентно доле распределения в каждой фазе, поскольку распределение имеет место и на производственной стадии, и на стадии обмена, и на стадии потребления. Без участия финансов не может совершаться кругооборот общественных производственных фондов в целом. Распределяя и перераспределяя национальный доход и национальное богатство на общегосударственном уровне, финансы предприятий обеспечивают формирование финансовых ресурсов страны, используемых для образования бюджета и внебюджетных общественных фондов. В ходе распределения и перераспределения национального дохода и национального богатства на уровне предприятий они обеспечивают сферу материального производства необходимыми финансовыми ресурсами и денежными средствами для непрерывного процесса расширенного воспроизводства. Важной является роль финансов предприятий в обеспечении сбалансированности в народном хозяйстве между материальными и денежными фондами, предназначенными для целей потребления и накопления. Непосредственная связь финансов предприятий отраслей народного хозяйства со всеми фазами воспроизводственного процесса обуславливает их высокую потенциальную активность и широкую возможность воздействия на все стороны хозяйствования. Поэтому финансы предприятий являются важным инструментом экономического стимулирования, контроля над экономикой страны и управления ею. Для достижения данной цели были поставлены следующие задачи: - характеристика стадий процесса воспроизводства - анализ взаимосвязи стадий процесса воспроизводства с финансовыми отношениями - анализ инструментов реализации финансовых отношений влияющих на стадии воспроизводства - анализ процесса непрерывного возобновления и расширения производственных фондов - функции и задачи органов государственного управления и регулирования финансовых отношений - рассмотрение инвестиционной деятельности в воспроизводстве - рассмотреть динамику инвестиций в воспроизводстве

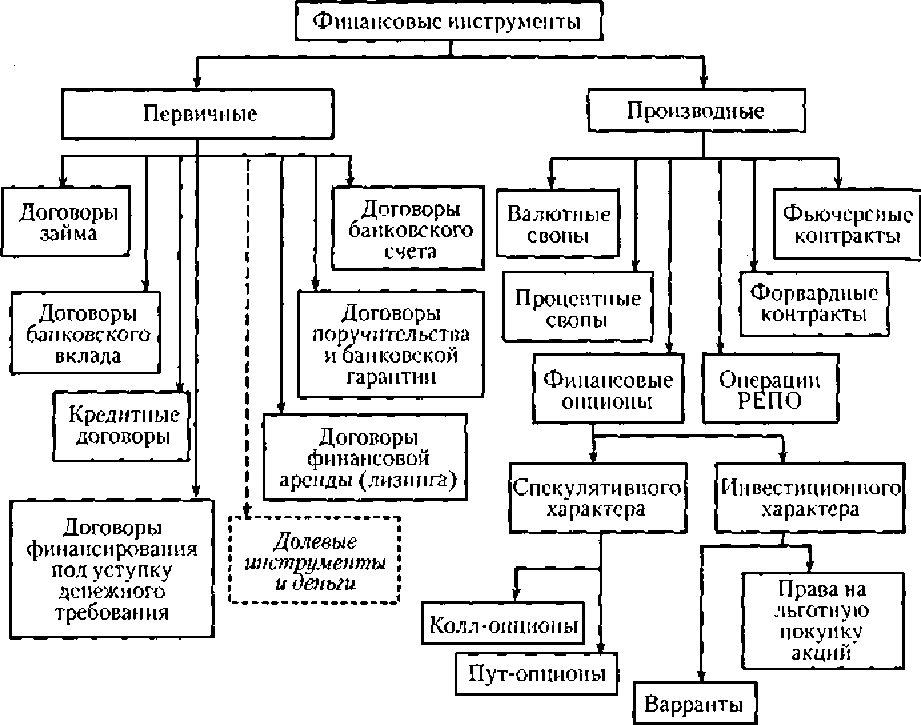

Глава 1. Характеристика стадий процесса воспроизводства и финансовые отношения в системе воспроизводства общественного продукта. Анализ инструментов реализации финансовых отношений. К первичным инструментам относятся финансовые инструменты, с определенностью предусматривающие покупку/продажу или поставку/получение некоторого финансового актива, в результате чего возникают взаимные финансовые требования. Иными словами, денежные потоки, формирующиеся в результате надлежащего исполнения этих договоров, предопределены. В качестве такого актива могут выступать денежные средства, ценные бумаги, дебиторская задолженность и др. Рисунок 1.3.1. Финансовые инструменты.

Договор займа. Согласно ст. 807 Гражданского кодекса РФ по договору займа одна сторона передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. В качестве займодавца могут выступать любые физические и юридические лица, причем в случае, когда займодавцем выступает юридическое лицо, договор должен быть заключен в письменной форме независимо от суммы займа. Договор займа считается заключенным с момента передачи денег или других вещей. В договоре должны быть определены финансовые обязанности сторон, включая санкции за нарушение условий договора. В соответствии с соглашением сторон заемщик может выдавать вексель, удостоверяющий ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы (ст. 815 ГК РФ). Договор займа может быть заключен путем выпуска и продажи облигаций (ст. 816 ГК РФ). Облигацией признается ценная бумага удостоверяющая право ее держателя на получение от эмитента облигации в предусмотренный срок: (а) ее номинальной стоимости или иного имущественного эквивалента и (б) фиксированного процента от номиналаили другие имущественные права. Таким образом, в любом случае при реализации договора займа у займодавца возникает финансовый актив как право требования суммы займа с причитающимися процентами, а у заемщика — финансовое обязательство как обязанность предоставить заемщику соответствующую сумму согласно условиям договора.[6] Кредитный договор представляет собой особый случай договора займа, когда кредитором выступает банк или иная кредитная организация. Особенностями кредитного договора являются: (а) договор всегда заключается в письменной форме — в противном случае он считается ничтожным; (б) предметом договора могут быть только деньги; (в) обязательным элементом договора является условие о процентах за пользование телом кредита. Договор банковского вклада. Согласно ст. 834 ГК РФ по договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором. Подобный договор является разновидностью договора займа, в котором в роли займодавца выступает вкладчик, а заемщика — банк, причем для привлечения денежных средств во вклады банк должен отвечать определенным требованиям: иметь лицензию Центрального банка России, осуществлять банковскую деятельность в течение не менее двух лет, иметь резервные фонды в размере, предусмотренном законодательством, и др. Договор по банковскому вкладу всегда оформляется в письменном виде (в противном случае договор ничтожен), а его существенным условием является обязанность банка платить вкладчику проценты. Договор банковского вклада не допускает осуществления расчетных операций за товары (работы, услуги), иными словами, по окончании срока договора сумма вклада возвращается юридическому лщу в безналичном порядке или, в предусмотренных законодательством случаях, наличными деньгами. Письменным доказательством заключения договора банковского вклада может быть: для физического лица — сберегательная книжка или сберегательный сертификат, для юридического лица — депозитный сертификат. Договор банковского счета. Согласно ст. 845 ГК РФ по договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету. Б приведенном определении описаны две группы отношений между банком и клиентом: (а) зачисление денег на счет и (б) выполнение поручений клиента о производстве платежей со счета. Оформление договора об открытии банковского счета в документальной форме не является обязательным — достаточно заявления клиента с разрешительной надписью руководителя банка (перечень прилагаемых к заявлению документов утвержден централизованно). Договор финансирования под уступку денежного требования (факторинг). По договору факторинга одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование (ст. 824 ГК РФ). Иными словами, речь идет о продаже дебиторской задолженности, при этом в сделке участвуют (прямо или косвенно) три стороны: (1) финансовый агент — организация, покупающая дебиторскую задолженность; (2) клиент, или кредитор —организация, продающая долг; (3) должник — организация, обязанная погасить продаваемое право требования. Предметом договора может быть как денежное требование, срок платежа по которому уже наступил (существующее требование), так и право на получение денежных средств, которое возникнет в будущем (будущее требование). В мировой практике встречаются два вида факторинга: конвенционный, или открытый, и конфиденциальный (в последнем случае контрагенты клиента не осведомлены о передаче счетов финансовому агенту). Договор финансовой аренды (лизинга). Согласно ст. 665 ГК РФ по договору лизинга арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование. Договор должен быть заключен в письменном виде. К особенностям этой формы арендных отношений относятся следующие: * в аренду сдается имущество, специально приобретенное по заказу арендатора; * объект лизинговой сделки передается продавцом лизингополучателю непосредственно (если иное не предусмотрено договором); * несмотря на то, что собственником объекта лизинговой сделки остается лизингодатель, риск случайной гибели или случайной порчи арендованного имущества несет лизингополучатель (если иное не предусмотрено договором); * договор финансовой аренды связывает, как минимум, трех лиц (продавца имущества, лизингодателя и лизингополучателя) и потому представляет собой, по сути, комбинацию, ^ак минимум, двух взаимосвязанных договоров — договора купли-продажи (участники: лизингодатель и продавец имущества) и договора аренды (участники: лизингодатель и лизингополучатель); * лизингополучатель наделяется возможностью предъявления требований о качестве и комплектности имущества, составляющего предмет лизингового договора, непосредственно продавцу. Долевые инструменты и деньги. Как уже упоминалось, если в ранних классификациях долевые инструменты и деньги квалифицировались как финансовые инструменты, то в настоящее время их относят к финансовым активам. Причина — в неоднозначности трактовки этих категорий. С одной стороны, мы имеем дело с договорами: (а) в случае долевого инструмента, например, акции — это договор между держателем акции и ее эмитентом; (б) в случае денег — имеем договор между собственником денежных знаков и государством. С другой стороны, дело осложняется тем, что в обоих случаях у эмитента (фирмы или государства) не возникает финансового обязательства в том смысле, как это было определено выше. Формально между сторонами, участвующими в договоре, возникают следующие отношения: акционер получает право на соответствующую долю в текущих прибылях и чистых активах эмитента (в случае ликвидации фирмы), право голоса и др., а собственник денежных знаков — право на часть государственного имущества. Производный финансовый инструмент имеет два основных признака «производности». Во-первых, в основе подобного инструмента всегда лежит некий базисный актив — товар, акция, облигация, вексель, валюта, фондовый индекс и др. Во-вторых, его цена чаще всего определяется на основе цены базисного актива. Поскольку базисный актив — это некоторый рыночный товар или характеристика рынка, цена производного финансового инструмента постоянно варьирует. Именно последним предопределяется то обстоятельство, что эти инструменты могут выступать в роли самостоятельных объектов рыночных отношений, т. е. служить объектами купли-продажи. Иными словами, любой дериватив всегда несет в себе несколько потенциальных возможностей, как раз и предопределяющих его привлекательность с позиции как эмитента, так и любых участников рынка. В основе многих финансовых инструментов и операций лежат ценные бумаги. Ценная бумага — это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. К имеющим хождение на территории России ценным бумагам, непосредственно затрагивающим деятельность подавляющего большинства коммерческих организаций, относятся: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, коносамент, акция, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг. Форвардные и фьючерсные контракты представляют собой соглашения о купле-продаже товара или финансового инструмента с поставкой и расчетом в будущем. Контракт обычно стандартизирован по количеству и качеству товара и подразумевает следующие действия: (а) продавец обязан поставить в определенное место и срок определенное количество товара или финансовых инструментов; (б) после доставки товара покупатель обязан заплатить заранее обусловленную (в момент заключения контракта) цену. Таким образом, с помощью подобных контрактов путем фиксации цен хеджируются ценовые риски в конкретной сделке. Некоторые виды контрактов, являясь ценными бумагами, могут неоднократно перепродаваться на бирже вплоть до определенного срока до момента их исполнения. Право на льготную покупку акций компании (опцион на акции) представляет собой специфический финансовый инструмент, необходимость введения которого изначально была вызвана естественным желанием акционеров избежать возможной потери степени контроля и снижения доли доходов ввиду появления новых акционеров при дополнительной эмиссии. В этой ценной бумаге указано количество акций (или часть акции), которое можно приобрести на нее по фиксированной цене —цене подписки. Подобная операция имеет особое значение, в частности, при преобразовании закрытого акционерного общества в открытое. Возможность наделения действующих акционеров преимущественным правом приобретения голосующих акций и ценных бумаг, конвертируемых в голосующие акции, в случае их размещения по открытой подписке предусмотрена Федеральным законом от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах».[7] Варрант в буквальном смысле означает гарантирование какого-то события, например продажи или покупки товара. В финансовом менеджменте варрант представляет собой ценную бумагу, дающую право купить или продать фиксированную сумму финансовых инструментов в течение определенного периода. Покупка варранта — проявление осторожности в том случае, если инвестор не вполне уверен в качестве ценных бумаг и не желает рисковать деньгами. Своп (обмен) представляет собой договор между двумя субъектами по обмену обязательствами или активами с целью улучшения ихструктуры, снижения рисков и издержек по обслуживанию. Существуют различные виды свопов; наиболее распространенными из них являются процентные и валютные свопы. Валютный своп представляет собой договор об обмене номинала и фиксированного процента в одной валюте на номинал и фиксированный процент в другой валюте, при этом реального обмена номиналами может и не происходить. Подобные операции имеют особую значимость, когда компания осваивает новые зарубежные рынки и стеснена в возможности получения кредитов за рубежом ввиду своей малоизвестности. В этом случае она пытается найти зарубежного партнера, возможно с аналогичными же проблемами, с которым и заключает договор о валютном свопе. Операции РЕПО представляют собой договор о заимствовании ценных бумаг под гарантию денежных средств или заимствовании средств под ценные бумаги; иногда его называют также договором об обратном выкупе ценных бумаг. Этим договором предусматривается два противоположных обязательства для его участников — обязательство продажи и обязательство покупки. Прямая операция РЕПО предусматривает, что одна из сторон продает другой пакет ценных бумаг с обязательством купить его обратно по заранее оговоренной цене. Обратная покупка осуществляется по цене, превышающей первоначальную цену. Разница между ценами, отражающая доходность операции, как правило, выражается в процентах годовых и называется ставкой РЕПО. Назначение прямой операции РЕПО — привлечь необходимые финансовые ресурсы. Обратная операция РЕПО предусматривает покупку пакета с обязательством продать его обратно; назначение такой операции — разместить временно свободные финансовые ресурсы. Вывод по подглаве 1.3.: в этой подглаве был рассмотрен анализ инструментов реализации финансовых отношений. Были изучены первичные и вторичные финансовые инструменты, такие как кредитные договоры, факторинг, лизинг, ценные бумаги.

Рис. 3.1. Основные источники формирования инвестиционных ресурсов фирмы

При этом собственные средства предприятия выступают как внутренние, а привлеченные и заемные средства — как внешние источники финансирования инвестиций. Анализ структуры источников финансирования инвестиций на уровне фирм в странах с развитой рыночной экономикой свидетельствует о том, что доля внутренних источников в общем объеме финансирования инвестиционных затрат в различных странах существенно колеблется в зависимости от многих объективных и субъективных факторов. В экономической литературе содержатся различные оценки соотношения между внутренними и внешними источниками финансирования инвестиций в западных странах. Ряд экономистов считает,mчто в послевоенный период в развитых странах наблюдается формирование двух типов соотношений между внутренними и внешними источниками финансирования инвестиций нефинансовых корпораций; один из них, характеризующийся высокой долей собственных средств в общем объеме финансирования, имеет место в США и Великобритании, другой, отличающийся высоким удельным весом привлеченных и заемных средств, — в Германии и Японии.[15] Ключевую роль в структуре собственных источников финансирования инвестиционной деятельности предприятий играет прибыль. Она выступает как основная форма чистого дохода предприятия, выражающая стоимость прибавочного продукта. После уплаты налогов и других обязательных платежей в распоряжении предприятий остается чистая прибыль, часть которой может направляться на инвестиции. Как правило, часть прибыли, направляемая на инвестиционные цели, аккумулируется в фонде накопления или других фондах аналогичного назначения, создаваемых на предприятии. Фонд накопления (рис. 3.2) выступает как источник средств хозяйствующего субъекта, используемый для создания нового имущества, приобретения основных фондов, оборотных средств и т.д. Динамика фонда накопления отражает изменение имущественного состояния хозяйствующего субъекта, увеличение его собственных средств. Амортизационные отчисления. Следующим по значению собственным источником финансирования инвестиций являются амортизационные отчисления. Эти отчисления образуются на предприятиях в результате переноса стоимости основных производственных фондов на стоимость готовой продукции. Функционируя длительное время, основные производственные фонды постепенно изнашиваются и переносят свою стоимость на готовую продукцию частями. Поскольку основные производственные фонды не требуют возмещения в натуральной форме после каждого воспроизводственного цикла, предприятия осуществляют затраты на их восстановление по истечении нормативного срока службы. Денежные средства, высвобождающиеся в процессе постепенного восстановления стоимости основных производственных фондов, аккумулируются в виде амортизационных отчислений в амортизационном фонде. [16] Величина амортизационного фонда зависит от объема основных фондов предприятия и используемых методов начисления. В хозяйственной практике применяют метод равномерной (прямолинейной) и ускоренной амортизации. Наряду с рассмотренными выше собственными инвестиционно-финансовыми ресурсами фирмы источниками финансирования инвестиционной деятельности могут служить привлеченные и заемные средства. Привлеченные и заемные средства К привлеченным относят средства, предоставленные на постоянной основе, по которым может осуществляться выплата владельцам этих средств дохода (в виде дивиденда, процента) и которые могут практически не возвращаться владельцам. В их числе можно назвать: средства от эмиссии акций, дополнительные взносы (паи) в уставный капитал, а также целевое государсстр. стртвенное финансирование на безвозмездной или долевой основе. Под заемными понимаются денежные ресурсы, полученные в ссуду на определенный срок и подлежащие возврату с уплатой процента. Заемные средства включают: средства, полученные от выпуска облигаций, других долговых обязательств, а также кредиты банков, других финансово-кредитных институтов, государства. Мобилизация привлеченных и заемных средств осуществляется различными способами, основными из которых являются: привлечение капитала через рынок ценных бумаг, рынок кредитных ресурсов, государственное финансирование. Привлечение капитала через рынок ценных бумаг Привлечение капитала через рынок ценных бумаг играет важную роль в рыночной экономике. Средства, полученные в результате эмиссии и размещения ценных бумаг, являются одним из основных источников финансирования инвестиций. Ценные бумаги, обращающиеся на финансовом рынке, по экономическому содержанию подразделяются на два основных вида: • долевые, представляющие собой непосредственную долю их владельца (держателя) в реальной собственности и делающие его совладельцем последней (обычные и привилегированные акции акционерных обществ); • долговые, которые характеризуются обычно твердо фиксированной процентной ставкой и обязательством эмитента выплатить сумму долга в определенный срок (классическим примером долговых ценных бумаг являются облигации). В соответствии с критерием такого разделения финансовые средства, полученные в результате эмиссии ценных бумаг, выступают как привлеченные (по долевым ценным бумагам) и заемные (по долговым обязательствам). Эмиссия акций. Средства от эмиссии акций являются одним из наиболее широко используемых для финансирования инвестиций источников, который активно применяется акционерными обществами для привлечения акционерного капитала. Увеличение собственного капитала через выпуск акций возможно при преобразовании фирмы, испытывающей потребность в финансовых ресурсах, в акционерное общество или при выпуске уже функционирующим акционерным обществом новых акций, которые могут размещаться как среди прежних, так и среди новых акционеров. Эмиссия облигаций. Одним из источников финансирования инвестиционной деятельности может быть эмиссия облигаций, направленная на привлечение временно свободных денежных средств населения и коммерческих структур. Срок облигационного займа, как правило, должен быть не менее продолжительным, чем средний срок осуществления инвестиционного проекта, с тем чтобы погашение обязательств по облигационному долгу происходило после получения отдачи от вложенных средств.[17] Вывод по подглаве 3.1.: в данной подглаве я изучил инвестиционную деятельность как инструмент процесса расширенного воспроизводства. Так же исследовал основные источники инвестирования, величину амортизационных отчислений, привлеченные и заемные средства, эмиссия акций. Так проанализировал их влияние на процесс расширенного воспроизводства.

Заключение. В этой курсовой работе я рассматривал роль финансов в общественном воспроизводстве и расширенном воспроизводстве. Воспроизводственный процесс состоит из четырех стадий: производства, распределения, обмена и потребления. Отсутствие движения денежных средств на первой и четвертой стадиях воспроизводственного процесса свидетельствует о том, что они не являются местом возникновения финансов. На второй стадии воспроизводственного процесса движение стоимости общественного продукта в денежной форме осуществляется обособленно от движения товаров, происходит отчуждение стоимости или целевое обособление каждой части стоимости. Движение денежной формы стоимости на стадии распределения происходит односторонне, без встречного эквивалента. На третьей стадии распределенная стоимость в денежной форме обменивается на товарную форму. Здесь не происходит отчуждения стоимости, она меняет только свою форму – с денежной на товарную. Поэтому на стадии обмена денежные отношения опосредуют встречное (двустороннее) движение стоимостей, находящихся в товарной и денежной формах. Областью возникновения и функционирования финансов является вторая стадия воспроизводственного процесса, на которой происходит распределение стоимости общественного продукта по целевому назначению и субъектам хозяйствования. Первоначальной сферой возникновения финансовых отношений являются процессы первичного распределения стоимости общественного продукта, когда стоимость распадается на составляющие ее элементы и происходит образование различных форм денежных доходов и накоплений. Выделение в составе выручки от реализации продукции прибыли, отчислений на социальное страхование, амортизационных отчислений и т.д. осуществляется с помощью финансов. Дальнейшее перераспределение стоимости между субъектами хозяйствования и конкретизация целевого ее использования (распределение прибыли, образование различных фондов и т.д.) тоже происходит на основе финансов. Таким образом, влияние финансов на воспроизводственный процесс заключается в способности финансов ускорять или замедлять скорость воспроизводственных процессов. Кроме этого финансы, при помощи перераспределения ресурсов влияют на интенсивность воспроизводственных процессов в той или иной сфере обращения. я провел анализ динамики инвестиций в РФ и сделал прогноз на 2015 год. В РФ наблюдается устойчивый рост (за исключением 2009 года) инвестиционных вливаний, в рассматриваемом периоде с 2000 по 2011 года. В 2011 году объем инвестиций составил 10776838,7 миллионов рублей. В прогнозном 2015 году составит 14721150 миллионов рублей. Для сравнения в 2000 году объем составлял 1165234,2 миллионов рублей.

Список литературы: I блок: 1) Экономическая теория/ Под ред. Грязновой А.Г, Чечелевой – М.: 2005 -592с 2) Инвестиции / Игонина Л.Л/ Уч пос: 2005 -478с 3) Основы экономической теории/ Матвеева Т.Ю, Никулина И.Н. 2005 -442с 4) Финансы/ под ред Ковалева В.В./ Учебник: 2007 2-е изд -640с 5) Экономика иностранных инвестиций/ под ред. Шарова Ф.Л/ Уч. Пос/ МИЭП, 2007 -88с 6) Экономическая теория/ под ред. Лобачевой Е.Н: 2012 -516с 7) Экономика организаций/ Елизаров Ю.Ф.: 2006 -495с 8) Инвестиции/ под ред Ковалева, Иванова, Лялина/ Учебник: 2003 -440с 9) Экономика/ Борисов Е.Ф./ 2012 -256с 10) Экономика общественного сектора/ Ахинов Г.А, Жильцов Е.Н/ Уч. Пос: 2008 -345с 11) Финансы./ Зви Боди, Роберт Мертон; пер. с англ. (2007, 592с.) 12) Финансы. (Учебник) Под ред. Поляка Г.Б. (2008, 3-е изд., 703с.) 13) Финансы. (Учебник) Под ред. Грязновой А.Г., Маркиной Е.В. (2004, 504с.) 14) Финансы и кредит. (Учебное пособие) Макарова Л.А. (ТГТУ; 2009, 120с.) 15) Экономика. (Учебник) Бардовский В.П., Рудакова О.В., Самородова Е.М. (2011, 672с.) 16) Макроэкономика. (Учебник) Тарасевич Л.С., Гребенников П.И., Леусский А.И. (2006, 6-е изд., 654с.)

II блок:

17) http://www.cbr.ru/ 18) minfin.ru 19) gks.ru 20) fcsm.ru

Приложение №1.

[1] [6, стр 56] [2] [2, стр 70] [3] [3, стр 24] [4] [11, стр 152] [5] [5, стр. 240] [6] [1, стр 34] [7] [16, стр. 197] [8] [4, стр 104] [9] [7, стр 168] [10] [8, стр 248] [11] [9, стр. 46] [12] [10, стр 228] [13] [10, стр. 58] [14] [12, стр. 163] [15] [13, стр 247] [16] [14, стр. 239] [17] [15, стр 98] Им. Н.И. ЛОБАЧЕВСКОГО»

Финансовый факультет

КУРСОВАЯ РАБОТА По дисциплине "Финансы органицаций" на тему: "Управление финансово – инвестиционной деятельностью предприятия"

Выполнил: Студент 3курса, группы 13305 дневного отделения, специальности "Финансы и кредит" Соколов А.Ю._________________

Проверила: Руководитель: кандидат экономических наук, старший преподаватель Поющева Елена Владимировна

______________ Нижний Новгород 2013 г.

Введение……………………………………………………………………...........3 Глава 1. Характеристика стадий процесса воспроизводства и финансовые отношения в системе воспроизводства общественного продукта……………..5 1.1 Характеристика стадий процесса воспроизводства ………………………..5 1.2 Анализ взаимосвязи стадий процесса воспроизводства с финансовыми отношениями …………………………………………………………….……....10 1.3 Анализ инструментов реализации финансовых отношений ……………..14 Глава 2. Анализ расширенного воспроизводства и его финансового обеспечения………………………………………………………………………20 2.1 Анализ процесса непрерывного возобновления и расширения производственных фондов ……………………………………………….……..20 2.2 Анализ использования и значимости экономических, финансовых и кредитных рычагов ………………………...……………………………………24 2.3 Органы государственного управления и регулирования финансовых отношений……………………………………………………………………......27 Глава 3. Инвестиционная деятельность как фактор обеспечения расширенного воспроизводства……………………………………. …….........31 3.1. Инвестиционная деятельность как инструмент процесса расширенного воспроизводства………………………………………………………………….31 3.2. Анализ динамики инвестиционных вливаний в РФ в периоды с 2000 по 2011 года …………………………………………………………………………34 Заключение……………………………………………………………………….37 Список литературы………………………………………………………………39

Введение Воспроизводственная структура финансовой системы позволяет выявить источники формирования национального дохода и основные направления его расходования, что является актуальным в прошлом, настоящем и ближайшем будущем. Поэтому я остановил свой выбор именно на этой теме курсовой работы. Объектом исследования является роль финансов в общественном воспроизводстве и расширенном воспроизводстве. При написании этой курсовой предполагаю использовать методы системного анализа, экономического анализа, прогнозирования. Расширенное воспроизводство включает непрерывное возобновление и расширение производственных фондов, рост валового внутреннего продукта и его главной части национального дохода, воспроизводство рабочей силы и производственных

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 530; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.221.147.141 (0.025 с.) |