Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Лекция 7.Назначение, функции, принципы деятельности, формы собственности и структура коммерческого банкаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Лекция 7.Назначение, функции, принципы деятельности, формы собственности и структура коммерческого банка

Банк — это основная структурная единица сферы денежного обращения. Он посредник в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Для банков характерен двойной обмен долговыми обязательствами и принятие на себя безусловных обязательств с фиксированной суммой долга. Банк действует в сфере обмена. Он «покупает» ресурсы и «продает» их, содействуя обмену товарами. Банк, «продавая свой товар» (например, кредиты), выступает собственником ссужаемой суммы, получая при возврате не только ее первоначальную стоимость, но и надбавку к ней в виде ссудного процента. Коммерция — от лат. commercium — торговля, отсюда — коммерческий банк. Банки получают прибыль от своих операций. С ростом платежного оборота повышается роль банков как расчетных центров. Банки расширяют базу накопления денежного капитала, мобилизуя как крупные, так и мелкие сбережения, и вкладывают полученные средства через инвестиции и систему кредитов в развитие экономики страны. Важную роль играет банк и как агент биржи, реализующий свое право продавать и покупать ценные бумаги и иностранную валюту. Коммерческий банк — это часть кредитной системы России. Банковская система России включает в себя как России (ЦБР), кредитные организации, а также Филиалы и представительства иностранных банков кредитные организации могут быть банковскими и небанковскими. Банк — кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности и срочности, а также открытие и ведение банковских счетов физических и юридических лиц. Небанковские кредитные организации (инвестиционные фонды, страховые компании, биржы, брокерские и дилерские фирмы) имеют право осуществлять отдельные банковские операции или допустимые их сочетания, устанавливаемые Банком России. Исключительное значение банков определяется прежде всего тем, что они могут: • образовывать платежные средства: банки создают новые деньги в виде кредитов;

• выпускать платежные средства в оборот: осуществляют записи на счет клиента суммы кредитных денег; • проводить изъятие платежных средств из оборота: банки реализуют погашение кредита заемщиком. Таким образом, банки кредитуют сферу экономики, стимулируя ее развитие. В России банки могут создаваться на основе любой формы собственности: частной, коллективной, акционерной и смешанной. Если для формирования уставных капиталов российских банков допускает привлечение иностранных инвестиций, то образуются: • совместные банки («уставный капитал» формируется за счет средств резидентов и нерезидентов); • иностранные банки («уставный капитал» формируется за счет средств нерезидентов); • филиалы банков-нерезидентов. ЦБР устанавливает и изменяет лимит участия иностранного капитала в банковской системе государства в зависимости от того, следует ли привлекать иностранный капитал в страну или следует ограничить его привлечение. По способу формирования уставного капитала банки делятся на акционерные (открытого или закрытого типа) и паевые. В акционерных банках собственником капитала выступает сам банк. А паевые банки собственниками своего капитала не являются. Акционерные банки могут быть открытого и закрытого типов. Организационное устройство коммерческих банков соответствует общепринятой схеме управления акционерным обществом. В зависимости от видов деятельности, географического положения и наличия филиалов, отделений, представительств и других структурных подразделений коммерческий банк может иметь пирамидальную, географическую, функциональную или комбинированную структуру. Рассмотрим основные принципы работы коммерческого банка. Коммерческий банк работает с клиентами в пределах реально имеющихся ресурсов в условиях рыночных отношений. То есть он осуществляет все операции в пределах остатка средств на своих корреспондентских счетах. Возможность совершения специфических банковских операций (ипотечных, инвестиционных) жестко детерминирована структурой пассивов, что требует от банка серьезной работы по выбору источников формирования своих ресурсов. Отсюда возникает острая борьба за ресурсы и поиск наиболее рентабельных сфер их вложения.

Работать в пределах реально привлеченных ресурсов, обеспечивая при этом поддержание своей ликвидности, банк может только в том случае, если обладает высокой степенью экономической самостоятельности при полной экономической ответственности за результаты деятельности при условии регулирования его деятельности косвенными экономическими методами. Экономическая самостоятельность предполагает свободу распоряжения средствами банка и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение прибылью, остающейся после уплаты налогов. Но своим обязательствам банк отвечает всеми принадлежащими ему средствами и имуществом, на которые в соответствии с действующим законодательством может быть наложено взыскание. Весь риск от своих операций банк берет на себя. Государство определяет «правила игры» для коммерческих банков, но не может давать им приказов. Функции коммерческого банка — это посредничество в кредите, стимулирование накоплений в хозяйстве, посредничество в платежах между самостоятельными субъектами и в операциях с ценными бумагами. Коммерческие банки, имея спрос на кредитные ресурсы, должны максимально мобилизовать накопленные в хозяйстве сбережения и сформировать достаточно эффективные стимулы к аккумулированию средств на основе ограничения текущего потребления, гибкой депозитной политики и обеспечения высоких гарантий надежности для своих клиентов. Выступая в роли финансового брокера, банки выполняют посреднические операции по купле-продаже ценных бумаг за счет и по поручению клиента. Если банк берет на себя роль инвестора, то он занимается организацией выпуска ценных бумаг, куплей-продажей их от своего имени и за свой счет.

Выводы Банк — посредник в сфере денежного обращения. Он перемещает денежные средства от продавцов к покупателям, осуществляя при этом обмен долговых обязательств на долговые требования с фиксированной суммой долга. Банк — кредитная организация, которая имеет исключительное право проводить в совокупности следующие банковские операции: привлечение во вклады, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности и срочности, а также открытие и ведение банковских счетов физических и юридических лиц. В России банки могут создаваться на основе любой формы собственности. По способу формирования уставного капитала банки делятся на акционерные (открытого или закрытого типа) и паевые. Организационное устройство коммерческих банков соответствует общепринятой схеме управления акционерным обществом. Коммерческий банк работает в пределах реально имеющихся ресурсов в условиях рыночных отношений с клиентами. Работать в пределах реально привлеченных ресурсов, обеспечивая при этом поддержание своей ликвидности, банк может только в том случае, если обладает высокой степенью экономической самостоятельности при полной экономической ответственности за результаты деятельности при условии регулирования его деятельности косвенными экономическими методами. Весь риск от своих операций банк берет на себя. Государство определяет «правила игры» для коммерческих банков, но не может давать им приказов.

Порядок открытия, регистрации и ликвидации коммерческих банков на территории РФ определен законом «О банках и банковской деятельности в РСФСР», в соответствии с которым действует лицензионный порядок осуществления банковской деятельности. Все операции банков могут производиться только на основании специальной лицензии ЦБР. В лицензии указываются сроки ее действия, условия их продления, возможность внесения в нее поправок или ее аннулирования. В особом порядке выдаются лицензии на открытие на территории РФ банков с участием иностранных инвестиций. Уставный капитал банков формируется путем выпуска и реализации акций. Акционерные банки могут выпускать обыкновенные и привилегированные акции. Владелец акций имеет право на часть полученной банком прибыли — дивиденды. В случае ликвидации эмитента владелец акций имеет право на часть имущества эмитента, оставшегося после удовлетворения требований кредиторов и владельцев привилегированных акций, в объеме, пропорциональном доле имеющихся у него акций в уставном капитале банка. Владелец акции имеет право голоса на общем собрании акционеров, участия в выборах органов управления и ревизионной комиссии. Порядок выпуска акций банка, создаваемого при разделении или выделении банка, а также порядок и условия конвертации акций реорганизуемого банка, создаваемого путем разделения, определяется советом директоров (наблюдательным советом) реорганизуемого банка и утверждается его общим собранием. Оплата акций банка при его учреждении производится его учредителями по номинальной стоимости. Увеличение уставного капитала банка может осуществляться путем повышения номинальной стоимости уже размещенных акций или размещения дополнительных акций. Решение об этом принимается общим собранием акционеров банка. Выпуск акций для увеличения уставного капитала акционерного банка может осуществляться лишь после полной оплаты акционерами всех ранее выпущенных банком акций. Регистрация выпуска акций должна сопровождаться проспектом эмиссии при условии: либо число акционеров больше 500, либо общий объем эмиссии превышает 50 тысяч минимальных размеров оплаты труда. К исключительной компетенции общего собрания акционеров отнесено утверждение итогов эмиссии. Проспект эмиссии состоит из трех разделов. В первом разделе приводится информация о банке — эмитенте акций, о составе его крупных акционеров, о долях их участия в уставном капитале банка.

Второй раздел содержит информацию о финансовом состоянии банка-эмитента. В третьем разделе приводится информация об уже выпущенных ценных бумагах и полная характеристика вновь выпускаемых акций. Проспект эмиссии подписывается председателем правления и главным бухгалтером банка. При преобразовании ранее созданного банка из паевого в акционерный или при повторном выпуске акций проспект эмиссии должен быть заверен независимой аудиторской фирмой. Регистрационные документы первого выпуска акций банка представляются в регистрирующий орган одновременно с подачей в Банк России других документов, необходимых для государственной регистрации самого банка. Регистрация акций банка происходит после регистрации банка как юридического лица. Прекращение деятельности банка происходит в результате его реорганизации или ликвидации как в добровольном, так и в принудительном порядке. Реорганизация может означать слияние, присоединение, разделение, выделение и преобразование. При реорганизации банка права и обязанности переходят к правопреемникам. Добровольная ликвидация может быть осуществлена только по решению собрания акционеров при условии платежеспособности банка по своим обязательствам. Принудительная ликвидация осуществляется по решению ЦБ РФ об отзыве лицензии в случаях, предусмотренных Законом «О несостоятельности (банкротстве) кредитных организаций». Решение о создании или ликвидации банка публикуется в периодической печати.

Вопросы для повторения 1.Какие операции, вытекающие из его сущности, банк преимущественно должен выполнять? 2. Вы согласны или не согласны с утверждением, что товаром на финансовом рынке являются: вклады — обязательства банков; ссуды — требования к заемщику; посредничество в платежах? 3. Коммерческие банки создают деньги, предоставляя займы. Как они могут это делать и почему, как правило, деньги не создаются в результате кредитной деятельности других организаций или частных лиц? 4.Какие основные документы регламентируют создание и деятельность коммерческих банков? 5. Почему организационная структура банка зависит от вида, объемов и территориального расположения коммерческого банка? 6. Как можно оценить реально имеющиеся ресурсы коммерческого банка? 7. В чем выражается экономическая самостоятельность банка? 8. Перечислите права акционера банка. 9. Какие причины выпуска акций банка Вам известны? 10. Назовите состав и содержание проспекта эмиссии. П. Опишите отличия в процедуре регистрации акций действующего и вновь создаваемого банка. 12. Какие Вы знаете причины принудительной ликвидации банка? 13. Кем принимается решение о добровольной ликвидации банка? 14. Перечислите причины, которые могут послужить основанием для отказа регистрации акций.

Тренировочные задания 1.Какие качества, черты банка отражают его сходство с предприятием, а какие имеют собственную специфику? 2. В чем заключается разница между ссудным капиталистом (рантье) и банком? 3.Почему при построении организационной структуры банка не может быть в чистом виде использована в качестве аналога пирамидальная, географическая или функциональная структура?

4.В каких действиях ограничен банк до полной оплаты первичного уставного капитала? 5.Банк разместил 1000 привилегированных акций номиналом 10 тыс. руб. Минимальный годовой дивиденд при эмиссии акций был объявлен в 15% от их номинала. Определите минимальную сумму, которую банк должен выплачивать ежегодно в виде дивидендов по привилегированным акциям. Тесты №1 При обмене товарами производственных предприятий: 1) происходит смена собственника на товар; 2) не происходит смена собственника на товар.

№2 Банк, «продавая свой товар»: 1) выступает собственником ссужаемой суммы; 2) не выступает собственником ссужаемой суммы; 3) передает право собственности ссудозаемщику.

№3 Понятие «оплаченный и зарегистрированный уставный фонд»: 1) не совпадает у акционерного банка; 2) совпадает у акционерного банка; 3) не совпадает у паевого банка; 4) совпадает у паевого банка.

Выводы Статус, задачи, функции, полномочия и принципы организации и деятельности Центрального Банка РФ, структура банковской системы России и ее функции, а также виды деятельности коммерческих банков и методы регулирования и контроля их деятельности в целях обеспечения сбалансированности совокупного спроса и предложения определены законами «О центральном банке России» и «О банках и банковской деятельности». Основными функциями ЦБР являются: эмиссия банкнот, осуществление денежно-кредитной политики, рефинансирование кредитно-банковских институтов, проведение валютной политики, регулирование деятельности кредитных институтов, функция финансового агента правительства, организация платежно-расчетных отношений. ЦБР обладает исключительным правом на выпуск в обращение наличных денег. Основными инструментами денежно-кредитной политики центрального банка являются: установление минимальных резервных требований, регулирование официальной учетной ставки и операции на открытом рынке. Регулирование минимальных резервных требований имеет двоякое значение: с одной стороны, оно гарантирует минимальный уровень ликвидности коммерческих банков, с другой стороны, используется как инструмент денежно-кредитной политики центрального банка. Другим косвенным инструментом влияния на денежно-кредитную политику является регулирование официальной учетной ставки Центрального Банка. Официальная учетная ставка служит ориентиром для рыночных ставок по кредитам. Устанавливая уровень официальной учетной ставки, Центральный Банк определяет стоимость привлечения кредитных ресурсов коммерческих банков. Операции с ценными бумагами на открытом рынке позволяют: осуществлять заимствование у коммерческих структур, коммерческих банков и населения для правительства через ЦБ РФ временно свободных денег; использовать государственные ценные бумаги для проведения Центральным Банком кредитной политики и на ее основе регулировать общую массу денег в обращении; повышать надежность коммерческих банков, формирующих свои активы путем приобретения гарантированных государством ценных бумаг. Центральный Банк РФ является проводником валютной политики, включающей в себя комплекс мероприятий, направленных на укрепление внешнеэкономических позиций страны. Инструментами валютной политики являются валютные интервенции и в определенной степени многие инструменты денежно-кредитного регулирования (дисконтная политика, операции на открытом рынке, установление резервных требований к банкам и др.). Регулирование валютного курса — важнейшее направление деятельности ЦБ РФ в валютной сфере. Центральный Банк периодически пересматривает структуру валютных резервов, увеличивая удельный вес валют, которые в данный момент являются наиболее устойчивыми. Большое внимание ЦБР уделяет регулированию обращения наличной валюты. Контроль за деятельностью банков проводится с целью обеспечить устойчивость отдельных банков и предусматривает целостный и непрерывный надзор за осуществлением банком своей деятельности в соответствии с действующим законодательством и инструкциями.

Тесты №1 План счетов бухгалтерского учета и Правила его применения основаны на определенных принципах бухгалтерского учета. Выделите из предлагаемого перечня несоответствующие принципам утверждения: 1) непрерывность деятельности; 2) постоянство правил бухгалтерского учета; 3) отражение операций на следующий день после поступления документов; 4) осторожность; 5) отражение доходов и расходов по кассовому методу; 6) раздельное отражение активов и пассивов; 7) закрытость баланса; 8) отражение операций в день поступления документов; 9) преемственность входящего баланса и его открытость.

№2 Учетная политика банка включает: 1) порядок документального оформления операций; 2) организацию и правила ведения бухгалтерского учета; 3) условия организации аналитического учета; 4) объем и структуру выходной бухгалтерской информации.

№3 Метод бухгалтерского учета заключается в: 1) ведении документации, инвентаризации и оценке операций; 2) совокупности всех элементов; 3) текущей группировке и итоговом обобщении; 4) ведении двойной записи по счетам.

№4 Бухгалтерский баланс коммерческого банка составляется: 1) ежедневно в конце рабочего дня; 2) ежемесячно; 3) ежедневно в начале следующего за отчетным днем; 4) ежеквартально.

Выводы По результатам своей работы российские коммерческие банки отчитываются перед государственными органами, представляя следующие основные формы отчетности: Годовой отчет банка представляется в ЦБ РФ. Основное содержание годового отчета банка составляют: годовой баланс банка; отчет о финансовых результатах деятельности банка; структура доходов и расходов, порядок распределения прибыли; основные показатели ликвидности; размер собственного капитала банка; данные о кредитной, ресурсной политике банка, внешнеэкономической деятельности, операциях с ценными бумагами, крупнейших инвестициях. Также представляется в ЦБ РФ общая финансовая отчетность, которая включает: балансовый отчет; отчет о прибылях и убытках; анализ отдельных счетов; анализ кредитного портфеля; информацию о резервах на возможные потери по ссудам; сведения о наращенных процентах; анализ активов и пассивов по срокам востребования и погашения; данные об основных средствах и нематериальных активах; сведения о движении собственных средств; анализ валютной позиции; сведения о работниках банка. Обязательно 1 раз в год ежемесячные и ежегодные финансовые отчеты должен проверять внешний аудитор. На основе оценок различных аспектов, определяющих финансовые позиции банка, формулируется общее заключение о его финансовом положении, даются рекомендации о необходимости принятия соответствующих мер. Вопросы для повторения 1.Какие виды отчетности используются для оценки финансового положения банка? 2.Какова периодичность по видам отчетности коммерческого банка? 3.В каких случаях центральный банк осуществляет ревизию деятельности коммерческих банков? 4.Как Вы считаете, должна ли система регулирования и контроля ограничивать конкуренцию в банковской сфере?

Тренировочные задания 1. Как часто коммерческий банк проверяется внешним аудитором? Какова цель внешнего аудита? 2. Почему коммерческие банки прибегают к услугам иностранных аудиторских фирм? 3. Какова периодичность по видам отчетности коммерческого банка?

Тесты №1 Банки должны составлять отчеты о соблюдении установленных нормативов: 1) ежеквартально; 2) еженедельно; 3) ежемесячно; 4) ежегодно. №2 Данные, характеризующие кредитный портфель банка, представляются в ЦБ РФ: 1) ежеквартально; 2) еженедельно; 3) ежемесячно; 4) ежегодно.

Выводы Безналичный денежный оборот (расчет) охватывает расчеты между всеми субъектами рынка. Осуществление безналичных расчетов порождает взаимные межбанковские расчеты, которые проводятся через корреспондентские счета, открывающиеся на балансе каждого банка. Для осуществления движения средств между банками корреспондентские счета могут быть открыты коммерческим банком (или для коммерческого банка) в рамках той или иной системы расчетов. Вся совокупность схем корреспондентских отношений в России называется национальной платежной системой финансовых расчетов. Сюда же, как составная часть национальной платежной системы, относятся и международные расчеты с применением корреспондентских счетов, открытых в иностранных банках (или иностранным банкам). В нашей стране межбанковские расчеты осуществляются через специально создаваемые органы ЦБР — расчетно-кассовые центры (РКЦ), в которых по месту нахождения правлений коммерческих банков открываются корреспондентские счета банков, через которые банки реализуют весь круг операций, связанных с обслуживанием клиентов, а также операции самого банка как хозяйствующего объекта. Одновременно с открытием счета заключается договор о корреспондентских отношениях с РКЦ ЦБР. Вся система межбанковских расчетов основана на двух типах счетов — счета ЛОРО и счета НОСТРО. Счета ЛОРО и НОСТРО являются зеркальным отражением друг друга. Основным инструментом для совершения безналичных платежей в Российской Федерации является система валовых расчетов Банка России. В настоящее время расчеты осуществляются по сеансовой технологии. Частным случаем расчетной системы может служить установление прямых корреспондентских отношений между банками. Внутрибанковские расчеты осуществляются, минуя корсчета. Расчеты между РКЦ осуществляются через систему межфилиальных оборотов. Важное место в системе межбанковских расчетов занимают клиринговые расчеты, которые проводятся ЦБР между одногородними коммерческими банками. Клиринг представляет собой систему регулярных безналичных расчетов, основанную на зачете взаимных требований и обязательств юридических и физических лиц за товары (услуги), ценные бумаги. Главный принцип — это осуществление их строго при наличии и в пределах остатка средств на этих счетах. Безналичные расчеты осуществляются по товарным и нетоварным операциям. Безналичные расчеты осуществляются по банковским счетам. Платежи со счетов должны проводиться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете. При этом клиент сам выбирает форму безналичных расчетов. Платеж должен быть осуществлен в сроки, предусмотренные договором при наличии у плательщика средств на счете в банке. Предприятия имеют право без ограничений открывать в банках счета различных видов, которые предусмотрены действующим законодательством. В соответствии с характером деятельности клиента, его правовым статусом и правоспособностью банки могут открывать расчетные, текущие, бюджетные, депозитные, аккредитивные, ссудные, валютные и иные счета. Каждое предприятие может иметь в банке только один основной счет: расчетный или текущий. Владелец расчетного счета имеет полную экономическую и юридическую независимость. Открытие расчетного счета после предоставления всего необходимого комплекта документов сопровождается заключением договора о расчетно-кассовом обслуживании, в котором определены права и обязанности банка и клиента. Форма расчетов включает в себя способ платежа и соответствующий ему документооборот, т.е. систему оформления, использования и движения расчетных документов и денежных средств. В соответствии с действующим законодательством допускается использование следующих форм безналичных расчетов: • платежное поручение — письменное распоряжение владельца счета банку о перечислении определенной суммы с его счета на счет получателя средств; • платежное требование — требование поставщика к покупателю оплатить стоимость выполненных работ на основании приложенных документов; • аккредитив — это поручение банка покупателя банку поставщика об оплате поставщику товаров и услуг на условиях, предусмотренных в аккредитивном заявлении. Кроме перечисленных существует еще вексельная форма расчетов, которая представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа — векселя. Помимо вышеперечисленных банки исполняют инкассовые операции. Инкассо (инкассирование) в общем виде представляет собой получение, передачу и предъявление для платежа векселя, тратгы, чека или другого документа инкассирующим банкиром для клиента и последующее направление результирующих денежных средств на счет этого клиента. Кассовые операции коммерческих банков обеспечивают налично-денежный оборот. Деньги расходной кассой выдаются в основном по денежным чекам из чековых книжек или по расходным кассовым ордерам, выписываемым бухгалтерией.

Вопросы для повторения 1.Перечислите права и обязанности клиента и банка по договору банковского счета. 2.Каким организациям и для каких целей может быть открыт в банке текущий счет? 3.Как Вы считаете, можно ли со счета недоимщика выплачивать заработную плату сотрудникам предприятия? 4.Какие услуги предлагает банк при организации акционерного общества до получения лицензии? 5.Сколько разрядов включает в себя расчетный счет организации в коммерческом банке и какая информация в нем содержится? 6.Для каких целей и кому открываются счета: «Ф», «Н», «К»? 7.Нарисуйте схему прохождения платежей при прямых корреспондентских отношениях между банками. 8. Какие обязательные данные должны содержать расчетные документы?

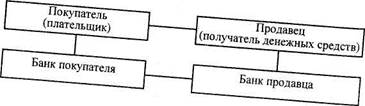

Тренировочные задания 1.Покажите направления движения документов, опишите операции и бухгалтерские проводки на всех этапах оплаты платежного поручения на представленной схеме документооборота.

2.Покажите направления движения документов, опишите операции и бухгалтерские проводки на всех этапах оплаты платежного требования на представленной схеме документооборота при расчетах платежными требованиями.

Тесты

№1 Безналичные расчеты в российских банках осуществляются с применением: 1) платежных требований и платежных поручений; 2) платежных требований, векселей и платежных требований-поручений; 3) платежных требований и чеков; 4) платежных поручений, векселей и платежных требований.

№2 Расчеты покрытыми аккредитивами предусматривают: 1) открытие аккредитива на специальном балансовом счете в банке-эмитенте; 2) открытие аккредитива на специальном балансовом счете в исполняющем банке; 3) открытие аккредитива в исполняющем банке путем предоставления ему права списывать сумму аккредитива с ведущегося у него счета банка-эмитента.

№3 Подкрепление корреспондентского счета банка может производиться путем: 1) осуществления проводки: дебет корсчета — кредит кассы; 2) сдачи наличных денег в РКЦ; 3) снятия средств с резервных счетов.

№4 В банковской практике существуют следующие формы акцепта: 1) положительный и предварительный; 2) положительный, отрицательный и предварительный; 3) отрицательный и предварительный; 4) положительный и отрицательный.

Выводы С помощью пассивных операций банки формируют свои ресурсы. Исторически пассивные операции играют первичную и определяющую роль по отношению к активным, так как для их осуществления необходимо иметь достаточный объем ресурсов. Ресурсы банка — это собственные и привлеченные средства. Собственные средства — это уставный фонд и другие фонды банка, создаваемые для обеспечения финансовой устойчивости, коммерческой и хозяйственной деятельности, а также прибыль, полученная банком в текущем году и в прошедшие годы. Основным элементом собственных средств является уставный фонд, который служит гарантом экономической устойчивости банка. Привлеченные средства: расчетные счета юридических лиц; депозиты до востребования и срочные в российской и иностранной валюте; обращаемые на рынке долговые обязательства в виде депозитных сертификатов, сберегательных сертификатов, облигаций, собственных векселей в российской и иностранной валюте; межбанковские кредиты; централизованные ресурсы, приобретенные на аукционах, либо полученные в ЦБ РФ, кроме того ссуды, полученные от ЦБ РФ; средства других банков, хранящиеся на корреспондентских и депозитных межбанковских счетах.

Тренировочные задания 1.Банк выпустил 1 тысячу дисконтных облигаций номиналом 10 тыс. руб. и разместил их по цене 9800 руб. Определите расходы банка по привлечению дополнительного капитала. 2.Депозит в размере 50 тыс. руб. положен в банк на полгода по ставке 24% годовых. Определите сумму начисленных процентов при условии их начисления в конце срока. 3.Депозит в размере 50 тыс. руб. положен в банк на полгода по ставке 24% годовых. Определите сумму начисленных процентов при условии их ежемесячного начисления. Тесты №1 Коммерческий банк привлекает ресурсы методом: 1) займов; 2) покупки, не становясь их собственником; 3) выпуска и продажи ценных бумаг; 4) всеми перечисленными методами.

№2 Коммерческий банк исполняет обязательства перед клиентами по осуществлению платежей в пределах: 1) остатка средств на расчетных счетах; 2) объема привлеченных и собственных средств; 3) остатка средств на своем корсчете в РКЦ; 4) объема привлеченных средств.

№3 Минимальные резервы в фонде обязательного резервирования устанавливаются для: 1) регулирования ликвидности банков; 2) обеспечения обязательств банков по депозитам; 3) снижения объемов денежной массы и обеспечения ликвидности; 4) увеличения капитала банка.

Выводы Наибольшую долю в структуре статей банковских активов занимают кредитные операции. Структура ресурсов у банка является определяющим моментом для проведения кредитной политики. Кредитная политика в большой степени влияет на ликвидность банка. В основу классификации кредитов могут быть положены различные критерии. Они могут классифицировать в зависимости от субъекта кредитования, по назначению, по сфере применения, по срокам пользования кредитом и по размерам. В зависимости от платности кредиты подразделяются на ссуды с рыночной, повышенной и льготной процентной ставкой. В зависимости от объекта кредитования различают частные и совокупные кредиты. Кроме того, кредиты различаются по валюте, в которой они выданы. Важный критерий классификации кредитов — их обеспеченность. Принципы кредитования — это срочность, возвратность, обеспеченность, платность и диверсифицированность. Метод кредитования включает в себя совокупность приемов, с помощью которых осуществляется выдача и погашение кредита. Таких методов три: кредитование по остатку, кредитование по обороту и кредитная линия. Этапы кредитования включают в себя: подготовительный этап — определение кредитоспособности заемщика, рассмотрение кредитного проекта, оформление кредитной документации; этап реализации кредита и последующего контроля за его целевым использованием. Существуют еще следующие виды кредитов: бланковый кредит — без обеспечения, кратковременный, выдаваемый первоклассным по кредитоспособности клиентам по более высокой процентной ставке; ломбардный кредит — под залог ценных бумаг; вексельный кредит — либо под залог векселя, либо путем учета векселей; кредит-овердрафт предоставляется в случае, когда текущие финансовые потребности клиента превышают его собственные ресурсы; инвестиционный целевой долгосрочный кредит — для финансирования капитальных вложений. Государственные кредиты на инвестиционные нужды предоставляются предприятиям-инвесторам Минфином РФ; кредиты для населения называются потребительскими; консорциальный кредит — предоставляется заемщику за счет объединения ресурсов банков — участников консорциума (синдиката); кредит, выдаваемый другому банку, называется межбанковский кредит. Основной объект кредитования банками друг друга — разрыв в платежном обороте. Исключение составляют централизованные кредиты ЦБ РФ. Многие коммерческие банки используют корреспондентские счета для кредитования путем блокирования средств на счетах на определенный срок в качестве межбанковского кредита или срочного межбанковского депозита. При выдаче любого кредита банк обязан создать резерв на возможные потери по ссудам с целью поддержания ликвидности клиентами. Объем отчислений в резерв зависит от группы риска ссудной задолженности. Международное движение капиталов и международная торговля лежат в основе валютных операций коммерческого банка в рублях и валюте при экспорте-импорте товаров и услуг, их реализации за иностранную валюту на территории РФ, сделках неторгового характера, хозяйствовании нерезидентов внутри страны. К банковским операциям с иностранной валютой относятся: ведение валютных счетов клиентуры, установление корреспондентских отношений с российскими уполномоченными и иностранными банками, международные экспортно-импортные расчеты, покупка и продажа иностранной валюты на внутреннем валютном рынке, привлечение и размещение валютных сре

|

|||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-06-29; просмотров: 496; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.92.6 (0.019 с.) |