Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Трехбарная система максимумов/минимумовСодержание книги

Поиск на нашем сайте

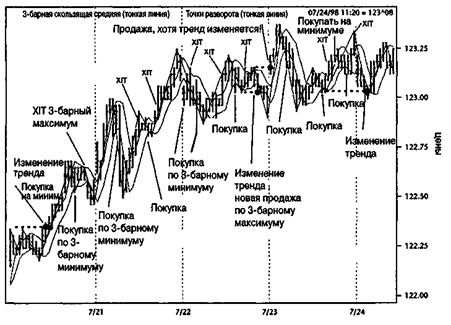

Как-то раз я получил последовательно более 30 выигрышных сделок, используя следующую стратегию краткосрочной торговли. Для ее воспроизведения вам надо рассчитать 3-барную скользящую среднюю максимумов и 3-барную скользящую среднюю минимумов. (Каждый бар на графике представляет собой период времени. Используйте 5-минутные графики для большого количества сигналов или 15-минутные графики, если вы стремитесь к чуть менее лихорадочной торговой карьере.) Это делается автоматически на всех котировочных машинах, хотя «в былые дни» я делал это вручную. Вы можете вернуться в прошлое! Стратегия состоит в том, чтобы покупать по цене 3-барной скользящей средней минимумов, если согласно технике идентификации тренда по точкам разворота, тренд положительный, а закрывать позицию по 3-барной скользящей средней максимумов. Сигналы на продажу в точности противоположны. Это означает, что вы будете занимать короткие позиции по 3-барной скользящей средней максимумов, а закрывать их по 3-барной скользящей средней минимумов. Было бы глупо поступать так, не имея причины принимать только сигналы для коротких продаж. Серьезной причиной для этого вполне могло бы быть то, что наша система разворота по точкам колебаний подсказала нам, что тренд пойдет вниз. Тогда, и только тогда, продавайте по максимуму и закрывайте по минимуму. Теперь попробуем навести во всем этом некоторый порядок. Рисунок 9.5 показывает наложение 3-барных скользящих средних на линии колебаний. Я отметил точки, где тренд изменяет свое направление, поэтому мы переключаемся с покупки по минимумам на ввод коротких позиций по максимумам, следуя разворотам тренда. Показаны также точки входа по 3-барным максимумам и минимумам. Игра идет следующим образом: тренд разворачивается вверх, поэтому мы покупаем на линии 3-барного минимума, забираем прибыль на 3-барном максимуме и ждем отката к 3-барному минимуму. Если, однако, 3-барный минимум создает разворот тренда на продажу, следует пропустить сделку. Короткие продажи производятся в точ ности наоборот: надо ждать разворота тренда вниз, а затем продавать на всех 3-барных максимумах и забирать прибыль на 3-барных минимумах.

Рисунок 9.5 Казначейские бонды (15-минутные бары). График создан программой «Navigator» (Genesis Financial Data Services).

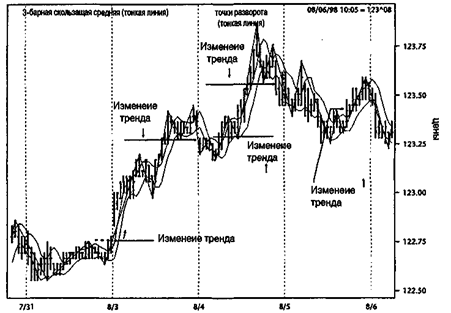

На рисунке 9.6 отмечены все развороты тренда, поэтому вы можете начинать бумажную торговлю, ища входы и выходы для покупки и продажи. Я предлагаю, пройтись по этому графику, чтобы получить ощущение, как можно торговать, пользуясь подходом с весьма краткосрочным характером действия. Заметьте, это 15-минутные бары, но концепция будет работать и в других временных масштабах: от 5-минутных до 60-минутных баров. Новый индикатор для краткосрочных трейдеров... Вилл-Спрэд (Will-Spread) Рынки движутся по вполне реальным причинам, а не из-за кружения технических дервишей. В жизни всегда происходят какие-либо события, потому что любые действия имеют последствия.

Рисунок 9.6 Казначейские бонды (15-минутные бары). График создан программой «Navigator» (Genesis Financial Data Services). Графики не двигают рынки. Рынки двигают графики. Следуя такому утверждению, я также думаю, что краткосрочные колебания происходят из-за некоторого внешнего фактора. Цена никогда не растет потому, что она растет, рост — симптом причины. Обнаружьте эту причину и окажетесь на несколько световых лет впереди среднего краткосрочного или внутридневного трейдера. Один из моих любимых причинных индикаторов — мой индекс Вилл-спрэд, измеритель потока цен между первичным рынком, на котором мы торгуем, и вторичным рынком, влияющим на первичный. Как вы знаете, бонды влияют на акции, а золото влияет на бонды. Вилл-спрэд позволяет нам определять внутреннюю работу этих рыночных зависимостей. Индекс строится или рассчитывается, следующим образом: сначала цена рынка, на котором мы торгуем, первичного рынка делится на вторичный рынок и умножается на 100. Таким образом, создается спрэд между этими двумя рынками, позволяющий сравнивать общее взаимодействия рынков.

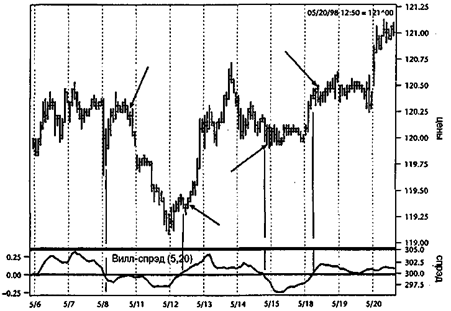

Для краткосрочной торговли, в частности, по 15-минутным баровым графикам, а также и по большинству других временных интервалов, я создаю 5-периодную экспоненту спрэда и вычитаю ее из 20-периодной экспоненты спрэда. Поступая подобным образом, мы можем увидеть, когда один рынок перегревается по отношению к другому, и лучше понять эти межрыночные влияния. Оговорюсь, это не самая совершенная система, однако самый лучший подход к внутридневной торговле, который я когда-либо видел, это те несметные объявления в журналах и газетах, посвященные товарным фьючерсам. Вы можете стопроцентно поверить мне на слово: они содержат 90 процентов пустоты и 10 процентов сути. Ведь если бы кто-нибудь имел супернадежную систему, он или она могли бы заработать в 100 раз больше денег на торговле без досадной необходимости иметь дело с публикой. Кроме того, налоговые преимущества торговли неизмеримо выше по сравнению с системами обслуживания массового потребителя. И все же я пока не видел полностью механической системы для внутридневной торговли, регулярно делающей деньги. Внутридневная торговля — это вид искусства, которое должно основываться на хороших концепциях, чтобы быть успешным. Реальный пример Рисунок 9.7 показывает 30-минутный баровый график казначейских бондов за июнь 1998 г. Вилл-спрэд, основанный на спрэде между золотом и бондами, представлен индексом, расположенным внизу диаграммы. Наша стратегия торговли должна состоять в поиске подъемов рынка всякий раз, когда этот индекс перемещается с отрицательной территории, ниже нулевой линии, в положительную область — выше нее. Продажа производится точно так же, только наоборот: когда индекс сначала находится в положительной области, а затем падает ниже нулевой линии, вероятно, наступает момент для продажи. Я не использую этот индекс как вездесущую и всеведующую систему. Я использую его как инструмент, поддерживающий меня в правильном отношении к истинному тренду рынка, на котором я торгую. В данном случае мы рассматриваем бонды против золота. Как только показатель идет из отрицательной области в положительную, я почти всегда буду ждать, пока случится что-то еще. Я хочу, чтобы уже следующий торговый бар поднялся выше максимума бара, на котором произошло переключение индекса с отрицательного на положительное значение. Я ищу заключительного подтверждения, что тренд все еще жив.

Рисунок 9.7 Казначейские бонды (30-минутные бары). График создан программой «Navigator» (Genesis Financial Data Services). Я совсем не уютно себя чувствую, если не наблюдается подобное подтверждение. Исключение может быть сделано, когда другие технические датчики, типа линий тренда или положительных показаний осциллятора, появляются на вашем графике. Вы можете заключать такие сделки, но нет лучшего доказательства способности рынка к бурному росту, чем прохождение максимума или падение ниже минимума одновременно с переходом индекса Вилл-спрэд из позитивной области в негативную. Давайте начнем с графика за 8 мая 1998 г. Первый 30-минутный бар показал большое движение вниз, приведшее к вхождению в отрицательную зону, но следующий бар не пошел ниже минимума этого бара, поэтому входить в рынок было нельзя. Наконец, на баре 13:50 мы открыли бы короткую позицию, поскольку индекс находился в отрицательной зоне, а торговля шла ниже минимума предшествующего бара. Наш вход был бы на уровне 120 7/32. Вилл-спрэд остается отрицательным весь тот день, как и следующий. Наконец, произошел переход в положительную зону 12 мая на баре 9:50. Теперь наступает лакмусовый тест... Продолжится ли подъем? И он делает это: бар в 10:20 фиксирует 119 14/32, принося нам прибыль в 25 тиков, или $750 на один контракт.

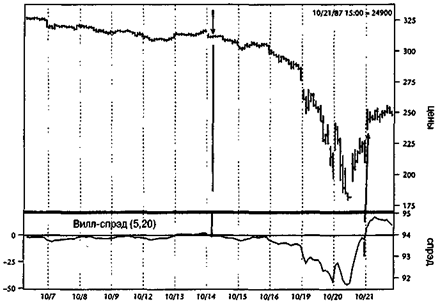

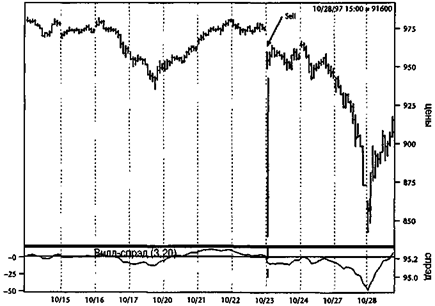

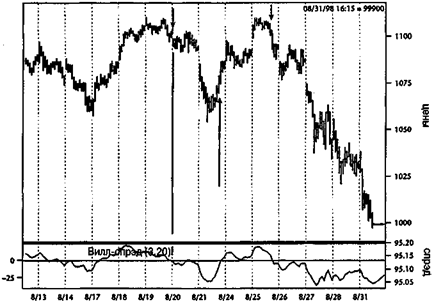

Теперь у нас открыта длинная позиция на 119 14/32 и мы ждем отрицательного пересечения, чтобы продать. Первый прорыв ниже нуля происходит 14 мая на баре 12:50. И снова мы ждем подтверждения, но со следующим баром оно не приходит. Теперь мы ожидаем, когда будет пробит минимум того бара, на котором произошло пересечение. В конце концов, срабатывает наш «подтягиваемый» («trailing») стоп для выхода, когда бар 14:20 показывает 120 4/32. Наша чистая прибыль — 20 тиков или немного более $600 на контракт. Теперь мы напрягли свои нервы для короткой сделки и ждем нового события — проникновения Вилл-спрэда назад, в положительную зону. Этого не происходит до 8:50 18 мая. Подъем продолжается полным ходом, и мы покупаем по 120 14/32 в тот же день. Мы реально потеряли деньги на короткой сделке, и наш чистый убыток составил 10 тиков или $312.50. Могли ли мы предотвратить эту потерю? Задним числом — несомненно, но слепо следуя правилам, вы должны были бы принять этот удар. Когда такое происходит, а этого никак не избежать, я нахожу утешение в следующих словах: и казино не выигрывают при каждом броске костей. Мы закончили день с 5-тиковой прибылью или приблизительно $150, что поможет зализать наши раны и возместить убытки, а следующая сделка (помните, трейдеры ведут войны, а не сражения) принесла бы $500 на контракт. Проницательный трейдер, возможно, вышел бы из короткой позиции на втором баре сделки, когда он перевалил за максимум предыдущего бара. Причины? Вилл-спрэд быстро приближался к нулевой линии. Мы должны ограничивать потери, а цена имела прорыв волатильности на 120 5/32, что означает чистый убыток всего в 1 тик или $32.50, плюс комиссионные. Вы, возможно, не решились бы выходить, а я бы сделал именно такой выбор, основываясь на поведении Вилл-спрэда в сочетании с прорывом диапазона торговли. Как я и говорил, это бизнес для думающего человека. Если бы вы все еще не знали, что делать, то могли бы взглянуть на 5- или 15-минутные графики 18 мая. Там вы заметили бы, что обе временные структуры показывают четкое проникновение Вилл-спрэда вверх, из чего можно предположить, что лучшим курсом действий будет как самый минимум избавиться от вашей короткой позиции. Вилл-спрэд и фондовый индекс S&P 500 Эта же идея прекрасно работает, помогая нам ловить краткосрочные колебания на различных контрактах по фондовым индексам, таким, как «Нью-Йоркская фондовая биржа» (New York Stock Exchange), «Доу-Джонс» (Dow Jones), «Вэлью лайн» (Value Line), «Мини S&P» (Mini S&P), а также полноразмерные контракты S&P 500. Хотя золото заставляет крутиться мир бондов, оно не оказывает такого сильного воздействия на рынок акций. Как вы теперь знаете, это делают процентные ставки, поэтому я предлагаю использовать в вашей работе с Вилл-спрэд или казначейские векселя, или бонды. Используя 30-минутные баровые графики, я применяю разницу между 3-периодной и 15-пери-одной экспоненциальными средними. Должен признаться, что это объемная работа, выполняемая вручную, но лучшие программы по обработке котировок — «Трэйд Стэйшн» от «Омеги» (Omega's Trade Station) и Genesis Data — уже включили мой индикатор в свои программы. Вместо того, чтобы случайным образом выбрать периоды времени для демонстрации вам ценности Вилл-спрэда, я сначала собираюсь показать вам «Анатомию краха», осветив крупнейшее крушение всех времен, крах 1987 г, а также обвалы 1997 г. и 1998 г. Крах 1987 г. Вот оно во всей своей славе: самое большое падение рынка акций в истории мира! Падение, изменившее многие жизни и состояния, падение таких катастрофических размеров, что и 5 годами позже юристы все еще предъявляли иски за понесенный ущерб. Даже теперь, спустя много лет, пишутся книги, авторы которых претендуют на знание причин краха или пытаются объяснить его последствия. Академики предложили много способов предотвращения ущерба от таких спекулятивных взрывов в будущем. "Это было несложное дело, — говорю я, — все можно было предсказать уже тогда, а не теперь, с помощью Вилл-спрэда" (см. рисунок 9.8). Этот удивительный индекс опустился в отрицательную зону 14 октября на 311.50 и оставался в индикации шорт на протяжении всего кризиса, сообщая своим последователям, что дна еще не видно. Ставки процента по отношению к казначейским векселям не поддерживали рынок, а без этого подтверждения мы не должны были бы искать никаких сигналов на покупку. Действительно, практически любая покупка, за исключением абсолютного минимума, обошлась бы слишком дорого. Выход, или первое пересечение нулевой линии из отрицательной зоны в положительную, произошло 20 октября 1987 г. с прорывом S&P на 219.50 (прибыль $46,000 на контракт). Требования по марже в то время составляли всего $2,500 (рисунки 9.9 и 9.10). Хотя Вилл-спрэд может работать сам по себе, но его можно использовать и в сочетании с другими известными фактами о рынке. Вот только один пример. Вы, вероятно, читали о сильной склонности фондового рынка к росту в первых числах каждого месяца, особенно в феврале, марте, мае, июле, сентябре, октябре и ноябре.

Рисунок 9.8 Индекс S&P 500 (30-минутные бары). График создан программой «Navigator» (Genesis Financial Data Services).

Рисунок 9.9 Индекс S&P 500 (30-минутные бары). График создан программой «Navigator» (Genesis Financial Data Services).

Рисунок 9.10 S Индекс S&P 500 (30-минутные бары). График создан программой «Navigator» (Genesis Financial Data Services). Таким образом, одной из возможных краткосрочных стратегий, которую вы могли бы использовать в начале каждого месяца, могло бы быть принятие сигналов на покупку от Вилл-спрэ-да, когда происходят положительные пересечения, с особым вниманием к вышеназванным месяцам. Вот перечисление всех таких сигналов на протяжении 1997 г., начиная с января. Оставайтесь со мной, пока я «проведу» вас через то, что случилось и чего вы реально могли бы достичь, используя эту комбинацию ингредиентов. Январь 1997. Вилл-спрэд совершил пересечение 2 января 1997 г. с входом на 744.70, оставаясь в положительной зоне до отрицательного пересечения 6 января. К тому времени S&P вырос до 752.00 с прибылью в 7.30 пункта! Февраль 1997. 29 января положительное пересечение при цене 774.60 ясно указало на рост «первого числа месяца» с выходом двумя днями позже на закрытии 31 января, когда Вилл-спрэд пошел вниз. Мы знаем, что это 2-3-дневное смещение, так что давайте возьмем прибыль 13.90 в конце нашего временного окна, если только индекс не будет особенно бычьим.

Март 1997. У нас не было возможности для входа до 3 марта на уровне 792.90. Это была не бог весть какая сделка, но она принесла прибыль в 1.10 пункта при пересечении 4 марта, когда S&P торговался по 794.00. Апрель 1997. О, как я люблю Вилл-спрэд! Обычный трейдер конца месяца купил бы и потерял деньги. Но вы и я умнее, мы не торгуем, используя один только технический и сезонный материал, потому что знаем: вну-трирыночные зависимости дают важное понимание происходящего. Именно поэтому мы отказались от сделки. Вилл-спрэд не давал сигнала на покупку до 7 апреля, когда мы оказались уже далеко от опасной зоны. Май 1997. Мы могли видеть приближение роста конца месяца 28 апреля, когда бычий сигнал был дан на уровне 772.40 с выходом 1 мая 1997 г. на 800.50. Это была быстрая и взрывная торговля, принесшая удивительную прибыль в 28.10 пункта! Июнь 1997. А вот и наша первая проигрышная сделка: сигнал на покупку дан 28 мая при положительном пересечении, которое поехало в отрицательную сторону всего через несколько баров на 851.20. Я отказался бы от торговли в тот же самый день, закрывшись на 849.00 и потеряв 2.3 пункта. Однако горячая зона месяца — конец/начало — еще не закончилась, поэтому когда Вилл-спрэд стал положительным 30 мая, не было никакой причины отказываться от сделки: мы были все еще в нужной временной зоне. Цена на входе была 844.70 с выходом 2 июня по 848.00, что покрыло потери от нашего первого выстрела в этой торговле. Июль 1997. Что ж, мы получили еще один урок унижения, открыв длинную позицию на положительном пересечении 30 июня на уровне 896 с выходом в тот же самый день на 890 с потерей 6.0 пункта! Да уж, это было быстро и гадко. Но так же, как и в конце июня, мы видим еще одно положительное пересечение 1 июля, так что мы открываем длинную позицию на 898. Наша стратегия проста: ждать перехода в отрицательную область или находиться в торговле два дня. Мы ждем. Вилл-спрэд пересекает нижнюю границу всего лишь несколькими часами позже при значении индекса 897.80 с убытком в 0.20. Другое пересечение возникает к концу дня 1 июля, так что мы повторно входим на 900.25 и держимся до продажи 7 июля на 927.55, зарабатывая в июле 21.10 пункта. Август 1997. Подходит первый день месяца, но Вилл-спрэд чертит свою кривую в отрицательной области, так что мы воздерживаемся от торговли. И снова наш фильтр удержал нас от входа в рынок, который при поверхностном взгляде казался бычьим. По ходу дела мы могли видеть, что фундаментальные факторы, оправдывающие торговлю, отсутствовали.

Сентябрь 1997. Больше смирения. 29 августа появляется четкое пересечение с одинаково четким выходом на 902.55 и убытком в тот же день — это наш самый большой убыток года, составляющий 3.20 пункта. Но мы не сдаемся, принимая сигнал на покупку 2 сентября на 912.50, и наблюдаем, как разворачивается очень мощный подъем, длящийся до 3 сентября, когда мы закрываем торговлю на 928.90, снова возмещая нашу более раннюю потерю. Беда была близко, но сочетание временного и внут-рирыночного влияния позволило нам удержаться в прибыли с выигрышем в 15.50 пункта. Октябрь 1997. Пришлось ждать первого числа месяца, когда произошло пересечение, предупреждая нас, что на подходе бычий рынок. Возник дополнительный шанс для еще одной покупки, поскольку Вилл-спрэд опустился в отрицательную зону на одном баре, но без закрытия, которое бы свидетельствовало о продаже, и с немедленным подъемом 2 октября к 965.30, давая другое положительное пересечение, подсказывающее завершение периода нахождения в отрицательной области. Рост прекратился, по крайней мере для нас, на 968.75, принеся нам 3.45 пункта прибыли. Ноябрь 1997. Это было более чем легко. Пересечение состоялось 31 октября на 919.00 с таким же ясным выходом на 947, обеспечив очень выгодную торговлю с 28.0 пунктами прибыли. Как бы мне хотелось, чтобы так было каждый месяц! Декабрь 1997. Еще одна хрестоматийная сделка с положительным пересечением первого числа месяца на 962.50 и выходом 2 декабря на 973.20. Это был, как имели обыкновение петь старые «Голубые Глаза», «очень хороший год»: всего 13 сделок, из которых 10 — выигрышные. Более важно то, что чистая прибыль в 99.70 пункта, или $24,925, иллюстрирует законность объединения фундаментальных факторов с факторами времени. Влияние времени всегда присутствует, но без соответствующей базы — подготовки сцены на фундаментальной основе — я в такие игры не играю, спасибо. Существует слишком много хороших возможностей для торговли, где мы можем получить высокие шансы на успех. Поэтому нет никакой причины ломиться толпой за сделками только потому, что есть один элемент, «который может сработать». Чем больше, тем веселее — один из моих лозунгов!

|

|||||

|

Последнее изменение этой страницы: 2016-06-26; просмотров: 369; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.128.94.112 (0.012 с.) |