Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Простые дневные прорывы диапазоновСодержание книги

Поиск на нашем сайте

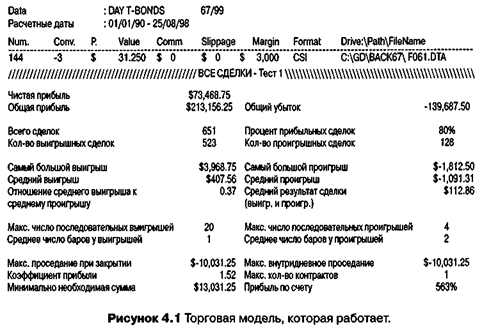

Ранее мы узнали, что должны прибавлять значение прорыва к завтрашнему открытию. Теперь начинаются вопросы: что является оптимальным значением? Есть несколько хороших подходов, но самый простой в том, чтобы взять сегодняшний диапазон и добавить часть от него к завтрашнему открытию. Только этот простой подход регулярно делал для меня деньги с тех самых пор, как я открыл его почти 20 лет тому назад. Теперь пора двинуться немного дальше этих результатов и создать модель торговли, которую можно использовать в реальности (т. е. которая делает деньги доступным способом). Рисунок 4.1 показывает результаты ежедневной покупки и продажи бондов на расстоянии 100 процентов диапазона предыдущего дня выше открытия для лонг и 100 процентов ниже открытия для шорт. Защитная остановка определяется на уровне $1,500 или 50-процентной величины диапазона предыдущего дня, вычитаемой из точки нашего входа. В то же самое время для выхода применяется техника катапультирования (Bail Out) или первое после входа открытие позиции с плюсом.

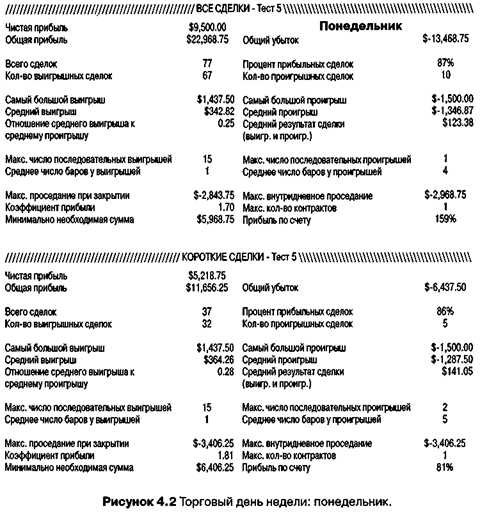

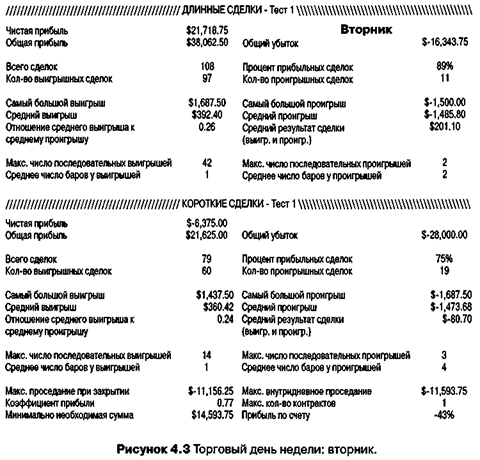

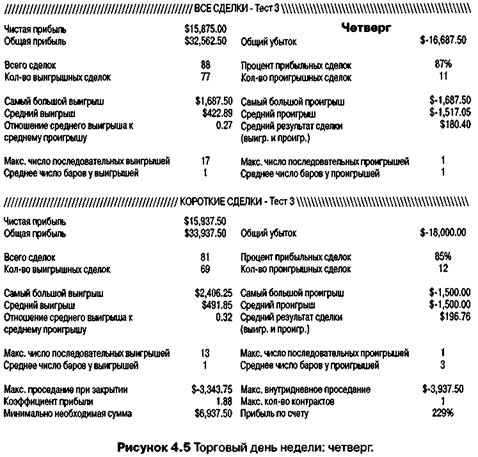

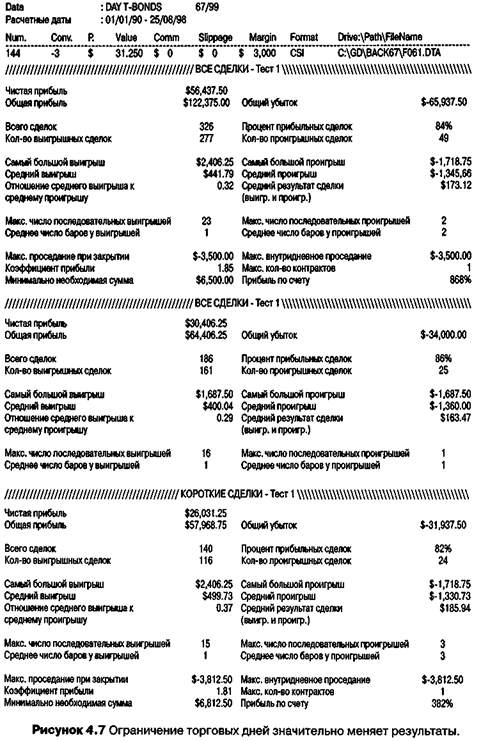

Это приносит деньги в размере $73,468 при 80-процентной точности в 651 сделке. В среднем система делает $7,000 в год и требует вложения $13,000, что означает доходность 70 процентов годовых. Проседание составляет лишь $10,031, что довольно хорошо для такой базовой системы. Есть некоторая проблема в том, что средняя прибыль на сделку всего $112.86, а она должна быть выше. Набор использованных данных охватывает период с 1990 г. по август 1998 г. У вас есть какие-нибудь соображения относительно того, как нам удалось оттяпать такой приличный кусок? Давайте пока проверим нашу основную стратегию TDW (Trade Day of Week — торговый день недели), чтобы увидеть, что происходит, если мы в определенные дни только покупаем или только продаем. Чтобы дать вам разобраться в этом, на рисунках 4.2 — 4.6 показаны покупки для каждого дня недели, а затем продажи для каждого дня, наконец, мы собираем лучшие дни покупки/продажи в рабочую модель, с помощью которой можем реально торговать. Приведенные данные указывают, что лучшие дни для покупки вторники и четверги, в то время как лучшие продажи происходили по средам и четвергам. Рисунок 4.7 показывает, если мы ограничим торговлю только этими днями, мы не сделаем так много денег, а получим лишь $56,437, но примерно наполовину сократим количество

сделок и повысим нашу среднюю прибыль до $173 — суммы, ради которой стоит торговать. Мораль в том, что применение концепции торгового дня недели (TDW) может оказать большое влияние на производительность вашей системы. Более того, проседание резко снижается: с $10,031 до всего $3,500, а точность подскакивает к 84 процентам. Это большое улучшение, как будет объяснено далее при обсуждении темы управления капиталом в главе 13.

74 Прорывы волатильности — прорыв моментума

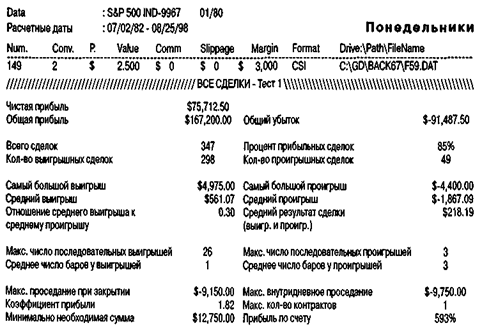

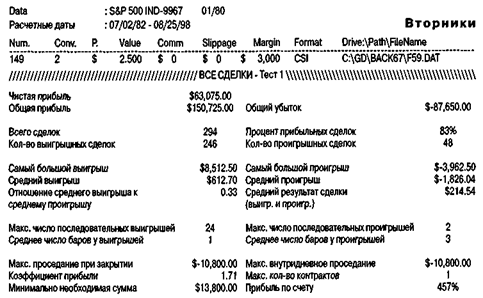

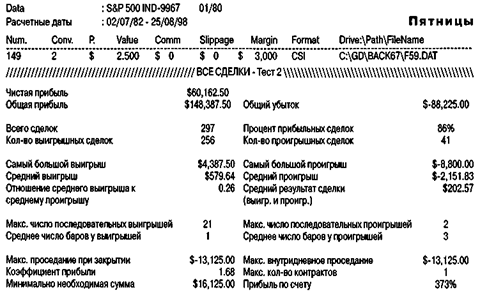

Взгляд на волатильность S&P 500 Применима ли эта концепция к S&P 500? Хотя не может быть никаких сомнений в том, что эта техника работает с 50-процентной экспансией волатильности, мы можем значительно ее улучшить. Как? Используя кое-что, о чем мы уже знаем, — воздействие TDW. Следующий набор данных показывает, как работают прорывы волатильности по дням недели для S&P 500. Выход с рынка — такой же, как в примере с бондами, показанном ранее. Очевидно, в некоторые дни торговать лучше, чем в другие. Рисунки с 4.8 по 4.12 показывают сигналы на покупку по дням недели, а рисунки с 4.13 по 4.17 показывают сигналы на продажу по дням недели.

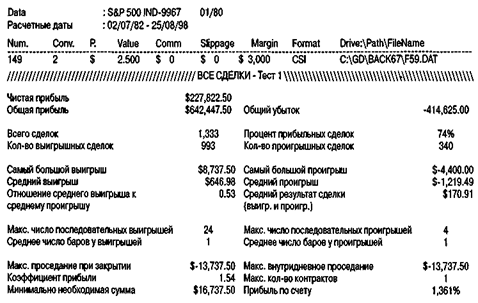

Рисунок 4.18 показывает торговлю только по дням, наиболее влияющим на результаты. Лучшими днями для покупки были все дни, кроме четверга и пятницы, в то время как лучшим днем для продажи был четверг и отчасти пятница, но это представлено в следующей сводке. Это неплохая система, и она сделала $227,822 с 75-процентной точностью при 1,333 сделках и имела очень маленькое проседание, составившее всего $13,737. Но я лично предпочел бы большую среднюю прибыль на сделку, чем $170, которые мы видим здесь.

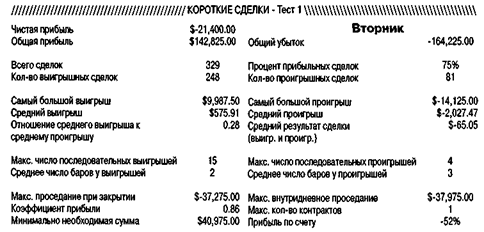

Рисунок 4.9 Торговля по вторникам.

Рисунок 4.10 Торговля по средам.

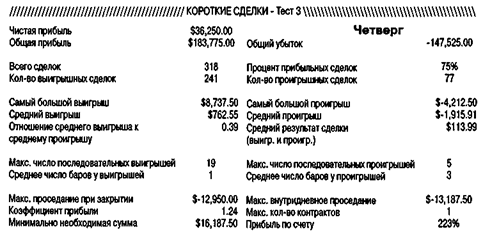

Рисунок 4.11 Торговля по четвергам.

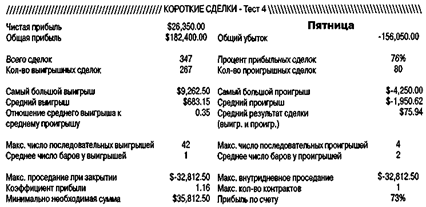

Рисунок 4.12 Торговля по пятницам.

Рисунок 4.13 Тест по сделкам шорт: понедельник. Проницательный и думающий трейдер должен бы задать вопросы, например: «А не могли бы мы использовать меньшую величину экспансии волатильности, чтобы покупать агрессивней в бычьи дни, и более далекое значение входа в дни, которые не так хорошо проявляют себя с 50-процентным значением? И как насчет нашего выхода, не следует ли дольше держать позицию в более бычьи/медвежьи дни?»

Рисунок 4.15 Тест по сделкам шорт: среда. Такие вопросы могут продолжаться бесконечно, но их нужно задавать, чтобы оптимизировать работу системы. Доказательство того, что исследования окупаются, приводится на рисунке 4.19. Он показывает использование предшествующих правил, за исключением того, что вход в лонг осуществляется на 40 процентах от диапазона предыдущего дня, прибавленного к открытию, вход в шорт — при 200 процентах от диапазона, который

Рисунок 4.17 Тест по сделкам шорт: пятница.

Рисунок 4.18 Торговля в наиболее влиятельные дни.

Рисунок 4.19 Исследования окупаются! вычитается из цены открытия. Здесь мы видим большое отличие: в то время как эта система фактически делает немного меньше денег ($14,000), точность возрастает до 83 процентов, а средняя прибыль на сделку увеличивается до $251, тогда как количество сделок сокращается на 46 процентов!

|

||||||||

|

Последнее изменение этой страницы: 2016-06-26; просмотров: 347; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.142.42 (0.008 с.) |