Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Отделение покупателей от продавцов для нахождения волатильности с помощью рыночных колебанийСодержание книги

Поиск на нашем сайте Третий способ измерения потенциальных экспансий волатильности заключается в наблюдении за колебаниями цен за предшествующие несколько дней. Майк Чалек (Mike Chalek) заслуживает признания за эту систему, которую он разработал и назвал «Талон» (Talon). Основная ее идея — рассматривать различные колебания, совершенные ценой от одной точки до другой, за прошедшие несколько лет. Существует много таких точек для изучения. Точки, выбранные мною для последующего рассмотрения рыночной активности, измеряют расстояние движения цен от максимума 3 дня назад к сегодняшнему минимуму. Это — Шаг 1. Шаг 2 — взять размер колебания от максимума 1 день тому назад и вычесть из него минимум 3 дня назад. Наконец, мы будем использовать самое большое из этих значений как нашу основную единицу измерения волатильности, чтобы начать создавать фильтр, или ценовую подушку, которую мы прибавим к завтрашнему открытию при покупке или вычтем ее при продаже.

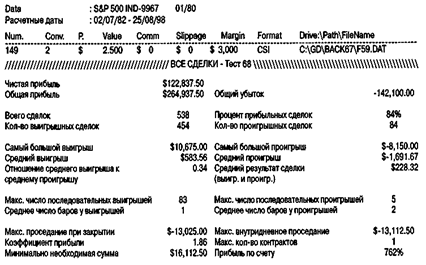

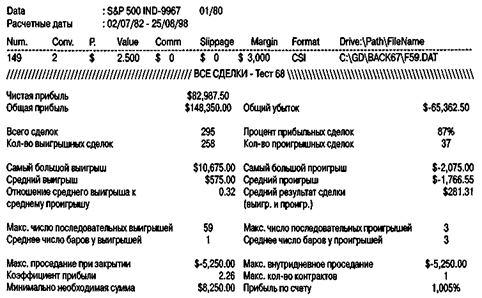

Система работает хорошо: она делает деньги, как показывают следующие результаты по S&P 500 с 1982 по 1998 гг. (см. рисунок 4.20). Правила заключаются в том, чтобы покупать при 80-процентном колебательном движении выше открытия и продавать при 120-процентом колебании ниже открытия. Используя долларовый стоп на уровне $1,750 и мой выход катапультирования (bailout), эта система сделала $122,837 с 1982 по 1998 гг. со средней прибылью в $228 на сделку. Результаты Как всегда, однако, встает вопрос, можем ли мы добиться большего успеха? Наша последняя попытка улучшить результат состояла в использовании TDW как фильтра, существенно улучшающего производительность. Теперь мы пойдем дальше и используем фундаментальное соображение — воздействие рынка бондов на цены акций. Сейчас мы испытаем эту концепцию в качестве фильтра (рисунок 4.21). Правило весьма простое: мы примем к сведению сигналы к покупке только тогда, когда сегодняшняя цена закрытия бондов выше, чем 5 дней назад, а сигналы на продажу — только тогда, когда цена закрытия бондов сегодня ниже, чем 35 дней назад. Наше рассуждение убедительно основано на общепринятой истине, что более высокие цены облигаций оказывают на акции бычье воздействие, а более низкие — медвежье. Посмотрите, какая разница! Средняя прибыль на сделку увеличивается с $228 до $281, в то время как проседание резко падает с $13,025 до $5,250. Лучше всего, однако, то, что при первоначально «неотфильтрованных» сделках мы имели самую большую проигрышную сделку в $8,150, в то время как с облигационным фильтром самый большой убыток составил всего $2,075! Еще один шаг вперед Ваше обучение приближается к завершению, если вы задаетесь вопросом, что происходит в этой модели, когда мы принимаем только сигналы по лучшим TDW, в то время как тренд рынка бондов дает нам бычье или медвежье подтверждение?

Рисунок 4.20 Использование рыночных колебаний.

Рисунок 4.21 Воздействие цен облигаций на цены акций.

И вновь результаты говорят сами за себя: объединяя все только что рассмотренные компоненты, мы увеличиваем наши возможности или шансы, ведущие к успеху в краткосрочной торговле. Заметьте, что количество сделок существенно сократилось, а это означает, что наш риск меньше, в то время как наша средняя прибыль, приходящаяся на сделку, увеличивается. Наши прибыли уменьшаются до «всего лишь» $76,400, но средняя прибыль на сделку подскочила до $444, а проседание остается примерно на том же на уровне $5,912 при росте доли выигрышных сделок до 90 процентов. Что же мы сделали? Отфильтровали сделки, не соответствовавшие всем трем нашим условиям. Фильтрованная торговля на краткосрочных колебаниях забросит вас на световой год или даже два вперед остальных краткосрочных трейдеров. Здесь есть дополнительное преимущество: используя фильтры, вы предъявляете рынку требования, которые означают, что вы не будете торговать каждый день. Требования, естественным образом вынуждающие вас торговать меньше, а не больше. Активные трейдеры — обычно самые большие неудачники. Те из нас, кто привередливо выбирает моменты спекуляций, чаще оказываются победителями, поскольку мы подстраиваем весы в свою пользу, а это и есть интеллектуальная спекуляция.

|

|||

|

Последнее изменение этой страницы: 2016-06-26; просмотров: 364; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.009 с.) |