Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Внутрішня норма прибутковостіСодержание книги

Поиск на нашем сайте

Внутрішня норма прибутковості (Internal Rate of Return — IRR) — це ставка дисконту, за якої чиста теперішня вартість проекту капітальних інвестицій дорівнює нулю. Інакше кажучи, це ставка дисконту, за якої грошові надходження дорівнюють початковим інвестиціям. Цей показник іноді називають внутрішнім коефіцієнтом окупності або дисконтованою нормою прибутку. Внутрішня норма прибутковості характеризує максимальну вартість капіталу для фінансування інвестиційного проекту. Внутрішню норму прибутковості порівнюють з мінімальною нормою прибутковості, яка зазвичай грунтується на вартості капіталу фірми й використовується для добору перспективних проектів капітальних вкладень. Таку мінімальну норму прибутковості часто називають ставкою відсікання, оскільки вона проводить межу між прибутковими й неприбутковими проектами. Ті проекти, внутрішня норма прибутковості яких перевищує ставку відсікання, забезпечують позитивну чисту теперішню вартість, тобто є прибутковими. І навпаки, проекти, внутрішня норма прибутковості яких нижча за ставку відсікання, не можуть бути прийняті, оскільки мають негативну чисту теперішню вартість. Схематично інтерпретацію внутрішньої норми прибутковості показано на рис. 6.7.

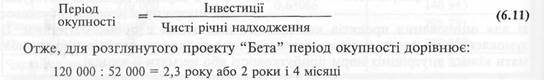

За умов ануїтету для визначення внутрішньої норми прибутковості (ВНП) можна використати рівняння: , Щорічна сума „ \ чистих грошових х Чинник І надходжень дисконту | ~ Чисті інвестиції = 0 Перетворивши це рівняння, І одержимо: і Чинник Чисті інвестиції дисконту ~ Щорічна сума ^6"7^ чистих грошових надходжень Обчисливши у такий спосіб чинник дисконту, потім за таблицею теперішньої вартості ануїтету можемо визначити відповідну ставку дисконту, яка і є у цьому разі внутрішньою нормою прибутковості. Для ілюстрації розрахунків повернемося до прикладу з проектом "Бета" який розглядає товариство "Оптиміст". Підставивши в наведену вище формулу дані з прикладу, маємо: 120 000: 52 000 = 2,3077 Звернувшись до таблиці теперішньої вартості ануїтету, (додаток 1.4) бачимо що за п - З чинник дисконту 2,3077 перебуває між значеннями 2,2832 (за / = 15%S та 2,3216 (за / = 14%). мсуЦ%°^НаЧаЄ' Щ° ВН>ГГРІШНЯ н°Рма прибутковості проекту має значення між Оскільки вартість капіталу товариства "Оптиміст" становить 12% ми можемо дійти висновку, що внутрішня норма прибутковості, значення якої лежить в інтервалі 14 - 15%, перевищує ставку відсікання. Якщо існує необхідність у точніших розрахунках, тоді для визначення внутрішньої норми прибутковості слід застосувати метод лінійної інтерполяції. Формули, побудовані за цим методом, мають такий вигляд: d-«-■#: <Я-ЛИ^-<,) (6.8), 'і + 0ї-\6):(/ї-Л>-(Ь-'і) <6-9>' де /2 та /, — відповідно верхня і нижня "ставки дисконту інтервалу, в межах якого перебуває значення внутрішньої норми прибутковості; /2 if{ — значення чинника дисконту відповідно при ставці дисконту і2 та ц; fK — значення чинника дисконту при ставці, що є внутрішньою нормою прибутковості. Застосувавши наведені формули, одержимо: 15% - (2,3077 - 2,2832): (2,3216 - 2,2832) • 1% = 14,36% або 14% + (2,3216 - 2,3077): (2,3216 - 2,2832) • 1% = 14,36% Для наочності наведені вище розрахунки можна подати так:

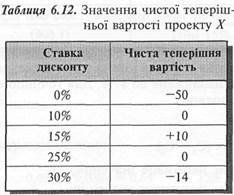

Якщо річна сума грошових надходжень — величина непостійна, то внутрішню норму прибутковості розраховують методом проб та помилок. Для цього необхідно послідовно обчислити чисту теперішню вартість із застосуванням різних ставок дисконту. Для ілюстрації цього скористаймося прикладом із проектом "Альфа" (табл.6.4). Спершу за таблицею значень теперішньої вартості (додаток 1.2) розрахуємо ЧТВ за ставки дисконту 16% (табл. 6.9).

Як бачимо, за ставки 16% чиста теперішня вартість проекту "Альфа" значно вище нуля. Тому спробуємо обчислити ЧТВ за ставки 17% (табл. 6.10).

За ставки дисконту 17% чиста теперішня вартість нижча нуля. Отже, внутрішня норма прибутковості має значення, наближене до 17%. Для точнішого розрахунку застосуємо метод лінійної інтерполяції. Слід скористатися формулою: ВНП = С, + ЧТВ,: (ЧТВ, - ЧТВ2) х (С2 - С,) (6.10) де С, — ставка дисконту, за якої ЧТВ має негативне значення; С2 — ставка дисконту, за якої ЧТВ має позитивне значення; ЧТВ, — чиста теперішня вартість за ставки С,; ЧТВ2 — чиста теперішня вартість за ставки С2. Підставивши в цю формулу відповідні числові значення, одержимо: 17% + [-1606: (-1606 - 8721) • (16% - 17%)] = = 17% + [0,22572 • (-1%)] = 17% -0,22572 - 16,77% Графічно цей підхід до визначення ВНП наведено на рис. 6.8. Зазначимо, що метод інтерполяції дає лише приблизне значення внутрішньої норми прибутковості. Втім, цього достатньо, щоб зіставити одержаний результат зі ставкою відсікання і визначити перспективність того чи того проекту. В окремих випадках застосування внутрішньої норми прибутковості для оцінювання проектів капітальних інвестицій є проблематичним. Це зумовлено тим, що у випадку нетрадиційних грошових потоків проект може мати кілька внутрішніх норм прибутковості або не мати її взагалі.

ПРИКЛАД 6.4 Припустімо, підприємство розглядає два проекти капітальних інвестицій X і Y, про які є така інформація (табл. 6.11). Нетрадиційність грошових потоків у цьому прикладі полягає в тому, що проект X має видаток грошових коштів не лише на початку проекту, а й у році 2, а в проекті Yвидаток коштів передбачено не на початок проекту, а в році 1. В результаті проект X має дві внутрішні норми прибутковості — 10% і 25% (табл. 6.12). Графічно це показано на рис. 6.9.

Своєю чергою, проект Y не має реальної норми прибутковості, що підтверджує наведений нижче розрахунок. 4 000 4 000 +2 000--------------+----------= о (1 + /)' (1 + ІУ U' звідси і =~V (-1) У зв'язку з цим за умов нетрадиційних грошових потоків не рекомендується використовувати внутрішню норму прибутковості для оцінювання проектів капітальних інвестицій. Серед методів, що не враховують вартості грошей з урахуванням часу, найпоширенішими є період окупності й облікова норма прибутковості. Період окупності (Payback Period) — період часу, необхідний для повного відшкодування інвестицій за рахунок чистих грошових надходжень від їх використання. За умов ануїтету період окупності обчислюють як відношення суми інвестицій до річної суми грошових надходжень.

Тепер розглянемо проект "Альфа", коли грошові надходження в різні роки різні (табл. 6.13).

Отже, період окупності проекту "Альфа" дорівнює 2 роки. Як бачимо, період окупності акцентує увагу на мінімізації ризику, пов'язаного з часом, а також є простим для розрахунку та розуміння. Поряд із тим цей показник має суттєві вади: / ігнорує вартість грошей у часі; / ігнорує грошові потоки за межами періоду окупності; / не враховує ризики, що не пов'язані з часом. Через це в практиці доволі часто застосовують дисконтований період окупності. Дисконтований період окупності (Discounted Payback Period) — період часу, необхідний для відшкодування дисконтованої вартості інвестицій за рахунок теперішньої вартості майбутніх грошових надходжень. Отже, для визначення цього показника насамперед слід продисконтувати грошові надходження. Навіть за умов ануїтету необхідно дисконтувати кожну суму надходжень окремо. Розрахуємо дисконтований період окупності проектів "Альфа" і "Бета", використовуючи дані табл. 6.14.

Отже, дисконтований період окупності охоплює два роки і частину третього року. Але яку частину? Щоб одержати відповідь, слід зробити такий розрахунок: Проект "Альфа" 125 330 2 роки + -----------= 2,87 року 144 654 Проект "Бета" 32 117 2 роки + С.Голов. Управлінський облік Як бачимо, період окупності з урахуванням вартості грошей у часі більший, ніж без урахування цього чинника. s При цьому обидва проекти мають однаковий дисконтований період окупності, хоча звичайний період окупності проекту "Альфа" більший, ніж проекту "Бета". Період рятування інвестицій (Bailout Period) — це пе- | ріод часу, необхідний для відшкодування інвестицій за J рахунок отриманих грошових надходжень від їх використання та ліквідаційної вартості об'єкта інвестування. Цей показник, на відміну від періоду окупності, враховує не лише чисті грошові надходження від реалізації проекту, а й ліквідаційну вартість об'єкта інвестування. Період окупності не враховує ліквідаційну вартість, бо вона завжди перебуває за межами періоду окупності. Період рятування інвестицій передбачає, що об'єкт інвестування має ліквідаційну вартість на будь-який момент, якщо керівництво вирішить припинити здійснення проекту й повернути інвестовані кошти. Розглянемо такий приклад. ПРИКЛАД 6.5 Підприємство розглядає доцільність придбання устаткування вартістю 132 000 грн, термін експлуатації якого становить 10 років, а ліквідаційна вартість наприкінці цього терміну дорівнюватиме нулю. Як очікується, устаткування забезпечить щорічну економію грошових коштів у сумі 33 000 грн. Хоча ліквідаційна вартість наприкінці 10-го року експлуатації устаткування дорівнює нулю, очікується, що його можна буде продати впродовж терміну експлуатації. Інформація про можливі грошові надходження наприкінці року з урахуванням ліквідаційної вартості устаткування міститься в табл. 6.15.

Отже, наприкінці третього року загальна сума економії грошових коштів (33 000 • 3 = 99 000) плюс ліквідаційна вартість устаткування на кінець третього року (33 000) дають можливість підприємству відшкодувати інвестиції в устаткування. Таким чином, період окупності передбачає, що проект триватиме до досягнення його окупності. Показник періоду рятування інвестицій, у своєю чергою, надає керівникові додаткову інформацію, корисну для прийняття рішень за умов ризику дострокового припинення проекту капітальних інвестицій. Облікова норма прибутковості (Accounting Rate of І Return) — відношення величини середнього чистого при-| бутку, отриманого в результаті капітальних інвестицій, до середньої або первісної вартості інвестицій. Розрахунок облікової норми прибутковості на основі первісної вартості інвестицій здійснюють за формулою: Середній чистий прибуток Облікова норма прибутковості = ----------:---------------------------- (6.12) Інвестиції Середній чистий прибуток визначають за формулою: Чистий прибуток Середній чистий прибуток = — 77.:: (6.13) F F Кількість років Виходячи з цього, у прикладі ВАТ "Оптиміст" середній чистий прибуток дорівнює: Проект "Альфа": (400 000 + 300 000 + 220 000) - 700 000 -----------------З----------------- = 73 333 грн. Проект "Бета": (52 000 + 52 000 + 52 000) - 120 000 -------------------------;------------------------- = 12 000 грн. У практиці поширенішим є розрахунок облікової норми прибутковості на основі середньої вартості інвестицій. У разі застосування методу прямолінійної амортизації середню вартість інвестицій можна визначити за такою формулою: Середня вартість = Первісна вартість + Ліквідаційна вартість (6 ^ інвестицій 2 Включення ліквідаційної вартості у наведену формулу пов'язане з тим, що вона може зменшити початкові інвестиції або підвищити грошовий потік у майбутньому при заміні обладнання. У прикладі з проектом "Бета" ліквідаційна вартість дорівнює нулю. Тому середня вартість інвестицій дорівнює середній вартості устаткування впродовж трьох років. Обчислимо середню вартість устаткування для кожного року. Тепер можемо визначити середню вартість устаткування впродовж трьох років:

(100 000 + 60 000 + 20 000): 3 = 60 000 грн. Аналогічний результат отримаємо, застосувавши формулу: Середня = (120 000 + 0): 2 = 60 000 грн. вартість v інвестицій На графіку (рис. 6.10) бачимо цю суму в середині терміну проекту. Вартість 120 000 v 80 000-------V. 60 000----------1 - ~Nv 40 000-----------1------j- -^V і і і ^ч. ________ іі ______і___________ \> РОКИ 1 1,5 2 З Рис. 6.10. Графік амортизації обладнання Відповідно, середня вартість інвестицій для проекту "Альфа" дорівнює, грн: 700 000 + 20 000 --------------------- = 360 000 Виходячи з наведених вище формул і розрахунків, визначимо облікову норму прибутковості проектів "Альфа" і "Бета".

Як бачимо, проекти "Альфа" і "Бета" мають приблизно однакову облікову норму прибутковості. Облікову норму прибутковості доволі легко обчислити. Крім того, вона узгоджується з показниками фінансової звітності підприємства. Проте цей показник не враховує вартість грошей у часі й залежить від методу амортизації та методики розрахунку інвестицій (знаменник формули 6.12). На практиці вибір методів для оцінювання проектів капітальних інвестицій значною мірою залежить від середовища. Так, за інвестицій у країни з нестабільною економікою інвестори здебільшого намагаються відшкодувати вкладені кошти. Тому для них пріоритетом є період окупності проекту. Результати дослідження практики застосування методів оцінювання проектів кащтальних інвестицій компаніями розвинених країн світу наведено в табл. 6.16.

6.3. РАЦІОНУВАННЯ КАПІТАЛУ ТА ПОДАЛЬШИЙ АУДИТ Раціонування капіталу (Capital Rationing) — процес вибору найліпшого серед кількох прибуткових інвестиційних проектів за умов обмеженого фінансування. Необхідність раціонування зумовлена обмеженням суми коштів, що їх може інвестувати компанія. Це обмеження може існувати через внутрішні причини (інвестиційна політика керівництва компанії) або через зовнішні чинники (неможливість залучити кошти кредиторів). Виходячи з цього, розрізняють, відповідно, м'яке й жорстке раціонування капіталу (рис. 6.11).

За умов обмежених ресурсів потрібна всебічна оцінка проектів капітальних інвестицій. Оцінювання ЧТВ імовірних проектів капітальних інвестицій можна здійснити двома шляхами: 1) повного аналізу; 2) диференціального аналізу. Метод повного аналізу передбачає розрахунок теперішньої вартості всіх грошових потоків кожного проекту. При застосуванні диференціального аналізу дисконтують лише різницю між грошовими потоками існуючих проектів. ПРИКЛАД 6.6 Підприємство має мікроавтобус, який використовує для перевезення робітників. Мікроавтобус було придбано три роки тому за 56 000 грн, його балансова вартість сьогодні дорівнює 35 000 грн, а залишковий термін експлуатації становить 5 років за умови проведення ремонту вартістю 10 000 грн у другому році вказаного залишкового періоду. Поточна ціна реалізації мікроавтобуса становить 20 000 грн, а наприкінці терміну експлуатації очікується, що його ліквідаційна вартість буде 8 000 грн (за умови проведення ремонту). Річні експлуатаційні витрати на утримання мікроавтобуса дорівнюють 40 000 грн. Підприємство має можливість придбати новий мікроавтобус вартістю 51 000 грн в обмін на старий автобус та здійснити платіж коштами у сумі 31 000 грн. Новий мікроавтобус зменшить експлуатаційні витрати на 10 000 грн і не потребуватиме ремонту. Термін його корисної експлуатації становить 5 років, а очікувана ліквідаційна вартість дорівнює 3 000 грн. Мінімальна норма прибутковості інвестицій підприємства становить 15%. Необхідно, виходячи з показника чистої теперішньої вартості, визначити доцільність придбання нового мікроавтобуса. Використовуючи дані додатку 1.2, обчислимо чисту теперішню вартість кожного варіанта.

Як бачимо з таблиці 6.17 у разі придбання нового мікроавтобуса чиста теперішня вартість чистих видатків менша на 7 597,1 грн (137 670,4 — 130 073,3). Отже, вигідніше придбати новий мікроавтобус, що дасть змогу мінімізувати витрати. Аналогічний результат отримаємо шляхом диференціального аналізу, наведеного далі (табл. 6.18.)

Наприкінці 1999 року дирекція ТОВ "Діловий центр Європа" постала перед необхідністю замінити офісний автомобіль "Peugeot-406" на новий. З метою отримання необхідної для аналізу інформації керівництво компанії звернулося до: / офіційного імпортера автомобілів "Peugeot" в Україні (компанія "Ілта") з проханням про надання комерційної пропозиції стосовно умов купівлі автомобіля "Peugeot-406"; / "Першої лізингової компанії" з проханням надати пропозиції можливих варіантів лізингу того самого автомобіля терміном на два роки. "Перша лізингова компанія" (Київ, Україна) впродовж 2000 року збільшила парк автомобілів, переданих у лізинг терміном від одного до трьох років, до ста одиниць і посіла місце найбільшої лізингової компанії країни. Крім того, умови, які вона пропонувала на той час, були найпривабливішими. У результаті ТОВ отримало від компанії "Ілта" таку інформацію: / у разі купівлі нового автомобіля компанія "Ілта" погодилася прийняти старий автомобіль за ціною $6 000, в тому числі ПДВ $1 000, та зарахувати цю суму як часткову оплату за новий; / ціна нового автомобіля в офіційного імпортера становить $18 000, в тому числі ПДВ $3 000; / ставка відсотка за кредитним договором дорівнює 16% річних; / термін використання автомобіля збігається з гарантійним терміном експлуатації автомобіля й становить два роки; / сплата всіх платежів — передплата не пізніше першого дня кварталу; / середньорічний пробіг автомобіля становить 30 000 км. "Перша лізингова компанія" погодилася надати автомобіль в операційну оренду, а щомісячна орендна плата дорівнює $585. По завершенні терміну використання автомобіля "Перша лізингова компанія" запропонувала такі варіанти: / або викупити автомобіль за ціною $6 000, в тому числі ПДВ $1 000; / або замінити об'єкт лізингу на новий автомобіль на тих самих умовах із зарахуванням залишкової вартості автомобіля до першого лізингового платежу. Основними завданнями, покладеними на Дирекцію Товариства засновниками компанії за умов жорсткої конкуренції й значного зменшення рівня орендних ставок упродовж останніх двох років, є: / підтримання максимально можливого заповнення приміщень бізнес-центру; / контроль за витратами Товариства; / забезпечення певного рівня щоквартальних дивідендних виплат, а також програм, фінансованих за рахунок прибутку й спрямованих на підтримку конкурентоспроможності бізнес-центру. .Голов. Управлінський облік Розділ 6. Аналіз для прийняття рішень стосовно довготермінових інвестицій ентр Європа" постала пе-geot-406" на новий. імації керівництво компа- У країні (компанія "Ілта") иції стосовно умов купівлі іати пропозиції можливих іном на два роки. здовж 2000 року збільшила ного до трьох років, до ста іії країни. Крім того, умо- бливішими. гаку інформацію: іта" погодилася прийняти :лі ПДВ $1 000, та зараху- і становить $18 000, в тому інює 16% річних; з гарантійним терміном першого дня кварталу; $0 000 км. і автомобіль в операційну ія "Перша лізингова ком- жу числі ПДВ $1 000; ііль на тих самих умовах із я до першого лізингового цію Товариства засновни->го зменшення рівня орен- я приміщень бізнес-центру; [відендних виплат, а також [ спрямованих на підтрим- Виходячи з цього, керівництво Товариства вважає за доцільне використовувати як ставку дисконту чисту норму прибутковості компанії, що визначається як співвідношення чистого прибутку й доходу від реалізації. Цей показник враховує не тільки дивідендні очікування власників компанії на свої внески до статутного фонду, а й виконання за рахунок прибутку різноманітних програм, спрямованих на підтримання конкурентоспроможності бізнес-центру, а також на інші, зокрема й соціальні заходи, тобто ті, що не мають економічного ефекту. За підсумками 1999 року чиста норма прибутковості ТОВ "Діловий центр Європа" дорівнює 0,55, або 55%. Оскільки лізингові платежі сплачуються щомісяця, вона становить г= 0,55: 12 = 0,0458 Підприємство має достатню кількість вільних коштів між періодами дивідендних виплат, розміщуючи їх на депозитних рахунках комерційних банків. Тому під час розрахунків варіанта купівлі аналізували два варіанти: / використання для цього вільних коштів підприємства — прийняття такого рішення означало б зменшення суми до розподілу між Засновниками за результатами четвертого кварталу 1999 року на $10 000; / залучення кредиту банку для купівлі автомобіля. Маючи статус корпоративного клієнта і достатнє забезпечення кредиту, керівництво ТОВ розраховує на 16% річних. На підставі отриманої інформації, менеджер Товариства зробив розрахунки для трьох варіантів отримання автомобіля, наведених в табл. 6.19 — 6.21. У розрахунок не були включені витрати з забезпечення автомобіля заміною сезонних шин, додатковим обладнанням (вогнегасник, аптечка, знак аварійної зупинки тощо). Ці витрати також не включені в розрахунки у варіанті купівлі автомобіля. Це зроблено тому, що вони наявні в обох випадках, отже, є нерелевантними. Результати зроблених розрахунків засвідчили, що: / з точки зору теперішньої вартості варіант отримання автомобіля в лізинг є привабливішим, оскільки теперішня вартість цієї операції є найменшою; / крім того, він краще за інших забезпечує підтримання очікуваного Засновниками підприємства рівня дивідендних виплат та інших програм, фінансованих за рахунок прибутку. Обрання лізингу, крім явних фінансових переваг, надало Товариству також переваги, що не пов'язані з фінансовим аналізом, але також мають суттєве значення. Йдеться про перекладення обов'язків з утримання автогосподарства, проведення технічного обслуговування, спілкування зі співробітниками ДАІ на плечі лізингової компанії. А ще, на відміну від варіанта купівлі автомобіля, у Товариства є можливість через два роки продовжити лізингову угоду з заміною автомобіля на новий. Наприкшщ 1999 року дирекщя ТОВ "Дшовий центр Gepona" постала перед необхщшстю замшити офюний автомобшь "Peugeot-406" на новий. 3 метою отримання необхцщоУ для анал1зу шформаци кер1вництво компа-нп звернулося до: / офщшного 1мпортера автомобиле "Peugeot" в Украпп (компашя "1лта") з проханням про надання комерцшно'1 пропозицп стосовно умов кушвл1 автомобшя "Peugeot-406"; / "Ilepmoi л1зингово'1 компанп" з проханням надати пропозицп можливих BapiaHTiB л1зингу того самого автомобшя термшом на два роки. "Перша л!зингова компашя" (Кшв, Украша) впродовж 2000 року збшылила парк автомобшв, переданих у л1зинг терм1ном вщ одного до трьох роюв, до ста одиниць i посша Micue найбшьшоТ л1зингово'1 компанИ краши. KpiM того, умо-ви, як1 вона пропонувала на той час, були найприваблившими. У результат! ТОВ отримало bw компани "1лта" таку 1нформащю: / у pa3i кугавл1 нового автомобшя компашя "1лта" погодилася прийняти старий автомобшь за цшою $6 000, в тому числ1 ПДВ $1 000, та зараху-вати цю суму як часткову оплату за новий; / цша нового автомобшя в офщшного iMnopTepa становить $18 000, в тому чишй ПДВ $3 000; / ставка вщсотка за кредитним договором дор1внюе 16% р1чних; / термин використання автомобшя зб1гаеться з гарант1йним терм1ном експлуатацЛ' автомобшя й становить два роки; / сплата Bcix платеж1в — передплата не шзшше першого дня кварталу; / середньор1чний npo6ir автомобшя становить 30 000 км. "Перша л1зингова компан1я" погодилася надати автомобшь в операцшну оренду, а щом1сячна орендна плата дор1внюе $585. По завершенш терм1ну використання автомобшя "Перша л1зингова ком-пан1я" запропонувала таю вар1анти: / або викупити автомобшь за цшою $6 000, в тому числ1 ПДВ $1 000; / або замшити об'ект л1зингу на новий автомобшь на тих самих умовах i3 зарахуванням залишковоТ вартост1 автомоб1ля до першого л1зингового платежу. Основними заеданиями, покладеними на Дирекцш Товариства засновни-ками компанЛ за умов жорсткоУ конкуренцп й значного зменшення р1вня орен-дних ставок упродовж осташмх двох роив, е: / пщтримання максимально можливого заповнення примдцень б!знес-центру; / контроль за витратами Товариства; / забезпечення певного р1вня щоквартальних дивщендних виплат, а також програм, фшансованих за рахунок прибутку й спрямованих на шдтрим-ку конкурентоспроможност1 б1знес-центру. Виходячи з цього, кер1вництво Товариства вважае за дощльне використо-вувати як ставку дисконту чисту норму прибутковост1 компанп, що визнача-еться як сшввщношення чистого прибутку й доходу вщ реал1заци. Цей показник враховуе не тшьки дивщендш очжування власниюв компанп на CBoi внески до статутного фонду, а й виконання за рахунок прибутку р1зномаштних програм, спрямованих на тдтримання конкурентоспроможнос-Ti б1знес-центру, а також на шип, зокрема й сощальш заходи, тобто Ti, що не мають економ1чного ефекту. За шдсумками 1999 року чиста норма прибутковосп ТОВ "Дшовий центр Свропа" дор1внюе 0,55, або 55%. Оскшьки л1зингов1 платеж! сплачуються щомкяця, вона становить г= 0,55: 12 = 0,0458 Шдприемство мае достатню кшькють вшьних коиглв мш перюдами див1-дендних виплат, розмщуючи Тх на депозитних рахунках комерщйних банив. Тому шд час розрахунк1в вар!анта куп1вл1 анал1зували два вар1анти: / використання для цього вшьних коитв пщприемства — прийняття такого ршення означало б зменшення суми до розподшу м1ж Засновниками за результатами четвертого кварталу 1999 року на $10 000; / залучення кредиту банку для кутвл1 автомоб1ля. Маючи статус корпоративного юпента i достатне забезпечення кредиту, кер1вництво ТОВ роз-раховуе на 16% р1чних. На тдстав1 отримано!' 1нформаци, менеджер Товариства зробив розрахун-ки для трьох вар1ант1в отримання автомобшя, наведених в табл. 6.19 — 6.21. У розрахунок не були включеш витрати з забезпечення автомобшя замь ною сезонних шин, додатковим обладнанням (вогнегасник, аптечка, знак ава-piftHoi' зупинки тощо). IJi витрати також не включеш в розрахунки у BapiaHTi кутвл1 автомобшя. Це зроблено тому, що вони наявш в обох випадках, отже, е нерелевантними. Результати зроблених розрахунюв засвщчили, що: / з точки зору TenepiuiHbo'i BapTOCTi вар!ант отримання автомобшя в л!зинг е приваблившгам, оскшьки тепер1шня варт1сть irie'i операц^ е наймен-шою; / кр1м того, BiH краще за шших забезпечуе пщтримання оч1куваного Засновниками пщприемства р1вня дивщендних виплат та шших програм, фшансованих за рахунок прибутку. Обрання л1зингу, KpiM явних ф1нансових переваг, падало Товариству також переваги, що не пов'язаш з фшансовим анал1зом, але також мають суттеве значения. Йдеться про перекладення обов'язив з утримання автогосподарства, проведения техн1чного обслуговування, сшлкування 3i сп1вроб1тниками ДА1 на плеч1 л1зингово1 компанИ. А ще, на вщмшу ъщ вар1анта куп1вл1 автомобшя, у Товариства е можливють через два роки продовжити л1зингову угоду з замшою автомобшя на новий.

При рацюнуванш катталу слщ брати до уваги, що проекти можуть мати pi3Hi rpomoBi потоки, pi3Hy тривалють, по-р1зному впливати на загальний швестищйний портфель компани. Вщтак pi3Hi методи олшювання можуть шод! давати протилеж-Hi результати, а перевага якогось конкретного проекту не завжди е вирплальною. Наприклад, не завжди проект, що мае бшьшу тепер1шню вартють, е найпри-бутков1шим. Прошюструемо це на приклад1 розглянутих paHiuie проекте "Альфа" i "Бета" (табл. 6.22).

Як бачимо, проект "Альфа" мае бшьшу чисту тепершню вартють за проект "Бета". Але rpomoBi потоки цих проекпв icTOTHO вщр1зняються, тому доцшьно розрахувати i пор!вняти шдекси прибутковост1 ix. 1ндекс прибутковост! (Profitability Index — PI) — стввщношення тепершньо! вартост1 майбутн1х грошових надходжень i чистих 1нвестиц1й.

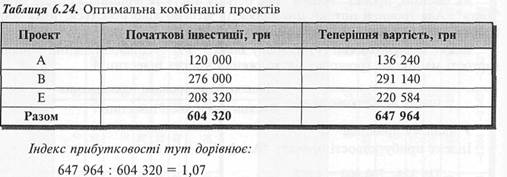

У нашому прикладд 1ндекс прибутковост! проекту "Альфа": 719 324: 700 000 = 1,028 1ндекс прибутковосгп проекту "Бета": 124 895: 120 000 = 1,041 Отже, проект "Бета" е прибутковшгим, бо забезпечуе бшьшу вщцачу на 1нвестицп. За умов обмеження суми, яку можна 1нвестувати, нерщко виникае потреба в оптимальшй KOM6iHanii обраних проект1в. Оптимальна комбшащя може включати проекти, менш пpивaбливi з погляду чисто! TenepiuiHboi BapTOCTi або за тшллы показником. ПРИКЛАД 6.7 ЗАТ "Альянс"мае бюджет катталъних твестщш на поточныйpitcу сум1610 ОООгрн i розглядае п 'ять привабливих npoeicmie, про яш е така тформащя (табл. 6.23).

Якщо проекты будуть обрат за показником чистог теперштъог eapmocmi, то суми, що залишаетъся (610 000 - 120 000 - 276 000 - 72 000 = 142 000), не вистачитъ на фшансування проекту Е. Отже, треба визначити оптималъну комбтащю проектгв за умов наявних об-меженъ. Якщо проектов багато, для цього використовуютъ Мните програмування. Але у нашш cumyau.il це можна зробити методом проб та помилок. Це дасть нам змогу визначити, що оптимальною е комбтащя проектов А, В i E (табл. 6.24).

Наведений приклад свщчить, що за умов ращонування катталу сумарна чиста тепершня вар-псть швестишйного портфеля може бути важлив1шою, нЪк чиста тепер1шня вартють кожного окремого проекту. Це означае, що проекти з високою тепер1шньою вартютю, ухвалеш за зви-чайних умов, можуть бути вщхилеш з огляду на 1хнш вплив на загальний швес-тицшний портфель. У nponeci рацюнування катталу можлива ситуащя, коли методи чистси Tenepim-ньоТ вартосп та внутршшьо! норми прибутковосп можуть дата протилежш результати. ПРИКЛАД 6.8 Шдприемство розглядае два проекти, про ят е така шформащя (табл. 6.25).

З наведених даних видно, що проект Z може бути схвалений за показником чистої теперішньої вартості, але відхилений з огляду на внутрішню норму прибутковості. Застосовуючи розглянуті методи, слід пам 'ятати, що результат оцінки за допомогою чистої теперішньої вартості правильний настільки, наскільки правильно обрано ставку дисконту. Вельми ризиковано схвалювати проект тільки за його надто високу внутрішню норму прибутковості, бо ця норма буде планкою, котру інвестори встановлять нам на майбутнє. Отже, доцільно застосовувати модифіковану внутрішню норму прибутковості. Модифікована внутрішня норма прибутковості (Modified Internal Rate of Return — MIRR) — ставка нарощування, за якої інвестиції дорівнюють сумі кінцевої вартості. Кінцеву вартість обчислюють за формулою:

Модифікована внутрішня норма прибутковості грунтується на припущенні, що проміжні грошові надходження будуть реінвестовані за вартістю капіталу. Обчислимо кінцеву вартість проектів Q і Z, виходячи з вартості капіталу 10% {табл. 6.26).

Тепер визначимо чинник нарощування, за якого інвестиції дорівнюють сумі кінцевої вартості: Проект Q: 11 353: 7 000= 1,622 Проект Z: 18 272: 12 000 = 1,523 Використовуючи дані додатку 1.1, доходимо висновку, що значення 1,622 при / = 10, п = 3 перебуває в інтервалі 1,60161 при і = 17% та 1,64303 при / = 18%. З цього випливає, що модифікована норма прибутковості проекту Q наближується до 18%. Своєю чергою, модифікована норма проекту Z дорівнює приблизно 15%. Подальший avdum I Подальший аудит (Post-Implementation Audit) — лпй-хтішшштшшшштш^^ ліз завершених проектів капітальних інвестицій шля- хом зіставлення очікуваних і фактичних результатів. Оскільки оцінка майбутніх грошових потоків на стадії бюджетування капітальних інвестицій може значно відрізнятися від фактичних грошових потоків, великі компанії широко застосовують подальший аудит у процесі впровадження проектів та після їх завершення. Подальший аудит включає: / порівняння прогнозів і фактичних результатів для кожного з елементів проекту, тобто обсягу продажу, ціни, витрат, інфляції тощо; / огляд методів прогнозування, застосовуваних на стадії оцінювання проектів; У огляд джерел інформації, використаних для оцінки проектів; / огляд відповідності використаних оцінок (період окупності, дисконтовані грошові потоки тощо); / огляд непередбачених чинників, що виникли в процесі здійснення проекту; / огляд процесу прийняття рішення в світлі наявних даних. Загальні рекомендації щодо організації й методології подальшого аудиту викладені в Положенні 6 "Огляду після завершення", виданому Міжнародною Федерацією бухгалтерів у квітні 1994 року. Виявлення відхилень фактичних грошових потоків від очікуваних і аналіз причин виникнення дає змогу уникнути помилок у майбутньому, сприяє підвищенню якості процесу планування капітальних інвестицій. Практичний досвід свідчить, що подальший аудит уможливлює: / поліпшення планування капітальних інвестицій; / виявлення й стимулювання найкращих аналітиків; / підвищення дисциплінованості в процесі оцінювання проектів капітальних інвестицій.

1. Що таке бюджетування капітальних інвестицій? 2. Яка інформація є релевантною для прийняття рішень стосовно капітальних інвестицій? Наведіть приклади. 3. Наведіть приклади грошових потоків (надходжень та платежів) у процесі інвестування. 4. Що таке дисконтування? Для чого його застосовують у процесі прийняття управлінських рішень? 5. Як і для чого визначають чисту теперішню вартість проекту капітальних інвестицій? Наведіть приклад. 6. Що таке внутрішня норма прибутковості? Як розрахувати цей показник? 7. Як визначити період окупності проекту капітальних інвестицій? У чому полягають переваги і вади цього показника? 8. Що таке період рятування інвестицій? 9. Що таке облікова норма прибутковості? Наведіть приклад обчислення цього показника. 10. Що таке аналіз чутливості проекту капітальних інвестицій? 11. Що таке раціонування капіталу? Чим воно зумовлене? 12. Які чинники слід брати до уваги в процесі раціонуванн |

||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 1138; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.132.80 (0.011 с.) |